[解説ニュース]

美術品(重要文化財)を相続・売却した際の優遇措置について

〈解説〉

税理士法人タクトコンサルティング(青木 喬/税理士)

【問】

趣味で美術品の収集をしていますが、収集した日本絵画のうち1点が重要文化財に指定されています。

具体的な評価額は不明ですが、他にも財産があり多額の相続税が生じると考えています。相続税を金銭で納付することができない場合には物納になると思いますが、可能であればこの絵画は相続人に引き継いで貰いたいです。ただ、日常的な保存管理も必要であるため、相続人には負担を掛けると思います。もし相続人が将来的にこの絵画を相続することを了承しない場合には、適切に引き継いでくれる第三者に売却することも考えています。以上を踏まえ、相続の場合と譲渡の場合の税制についてそれぞれ教えてください。

【回答】

1. 相続の場合

(1)美術品の評価について

相続(遺贈)により取得した財産の価額は、相続が発生した時における時価になります。美術品についての時価の算定は、一般的に画廊やオークションハウスにて鑑定を行うこととなります。相続をした直後に相続人等が売却した場合には、その売却価額を時価とするケースもあります。

美術年鑑で記載されている価格は保存状態の良いものを画廊等で販売するときの価格になります。したがって、必ずしも所有されている絵画の時価を表しているものではありません。

なお美術品のなかでも「登録美術品」については、相続人からの申請により文化庁長官がその登録美術品の価格を評価し、その結果を通知します。

登録美術品制度とは、重要文化財や国宝、世界的に優れた美術品を所有者の申請により、国が審査のうえ登録し、登録した美術品を所有者から美術館に引渡して公開することにより、国民が優れた美術品を鑑賞する機会を拡大することを目的とした制度です。

(2)納税資金の手当てができない場合

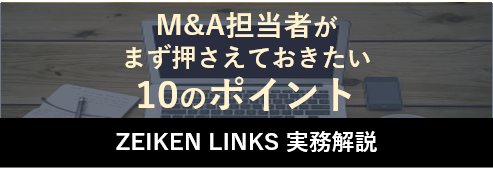

相続税は金銭による納付が原則ですが、それが困難な場合、税務署長の許可を得て相続財産を物納することができます。物納可能な財産は以下の通りです。数字は物納に充てることができる財産の優先順位です。

①不動産、船舶、国債、地方債・上場株式等

②非上場株式等

③動産

美術品は③の動産に該当しますが、登録美術品については、上記の順序に関わらず物納の許可を受けることができます。ただ、相続が発生する前にこの美術品について国から登録を受けておく必要があります(相法41②、措法70の12①)。

(3)美術品についての相続税の納税猶予

物納により相続税の納付を行うことは可能ですが、所有権を失うため相続人に美術品を引き継ぐことができません。そこで、「特定の美術品についての相続税の納税猶予及び免除制度」を検討すべきでしょう。

この制度は、一定の条件を満たした美術館等に特定美術品(重要文化財として指定された絵画等の動産、登録有形文化財のうち一定のもの)を寄託(※)していた被相続人に相続が発生した場合において、相続人が寄託先美術館の設置者への寄託を継続するときは、納付すべき相続税額のうち、その特定美術品に係る課税価格(評価額)の80%に対応する相続税の納税が猶予される制度です(措法70の6の7)。

(※)被相続人において以下の手続が必要となります。

・寄託先美術館の設置者と契約期間、美術品を適切に公開する旨、基本的に所有者からの解約の申し入れができない旨を記載した寄託契約を結んでいること

・寄託契約の内容等を記載した保存活用計画について文化庁の認定を受けていること

2. 譲渡の場合

個人が絵画を譲渡した場合には、譲渡による所得について所得税が課税されます。事業所得・不動産所得・給与所得などと合算し、一般の累進税率を適用して税額を計算する総合課税により計算が行われます。

ところで、美術品のなかでも重要文化財について第三者に売却しようとするときは、事前に文化庁に「売却の相手方」や「予定対価の額」等を申し出る必要があります(文化財保護法46条)。これは文化財を適正に保護する観点から、国に優先買取権が認められているためです。ただ最近では、無届けの売買が多く、個人所有の重要文化財のほぼ半数の所在が確認できていないといわれています。

国が買い取る場合には、申出のあった予定対価の額で買い取りを行いますが、国に譲渡した場合の譲渡所得については、非課税とされています(措法40の2)。

税理士法人タクトコンサルティング 「TACTニュース」(2019/12/02)より転載

](https://links.zeiken.co.jp/wp-content/uploads/2019/07/buildings-984195_640.jpg)

![最終契約書(表明保証条項等)に係る租税法上のアドバイス[伊藤俊一先生が伝授する!税理士のための中小企業M&Aの実践スキームのポイント]](https://links.zeiken.co.jp/wp-content/uploads/2019/06/pencil-1891732_640.jpg)

![【Q&A】のれんの税務上の取扱い[税理士のための税務事例解説]](https://links.zeiken.co.jp/wp-content/uploads/2019/09/tree-736888_1280.jpg)

![何のためのM&A? ーM&Aの目的を考えるー[M&A担当者がまず押さえておきたい10のポイント]](https://links.zeiken.co.jp/wp-content/uploads/2019/09/home-office-336378_640.jpg)