[税理士のための中小企業M&Aコンサルティング実務]

第5回:株式譲渡と事業譲渡

~株式譲渡、事業譲渡のメリットとデメリットとは?~

〈解説〉

Q、M&A は株式譲渡で進めることが一般的であると思いますが、事業譲渡という手法もあると聞きました。両者について説明してください。

A、株式譲渡は手続きが簡便であり一般的ですが、各種リスクを引き継ぐというデメリットがあります。

この点、事業譲渡であれば取得する資産を取捨選択できるため、手間はかかりますがリスクの遮断が可能です。

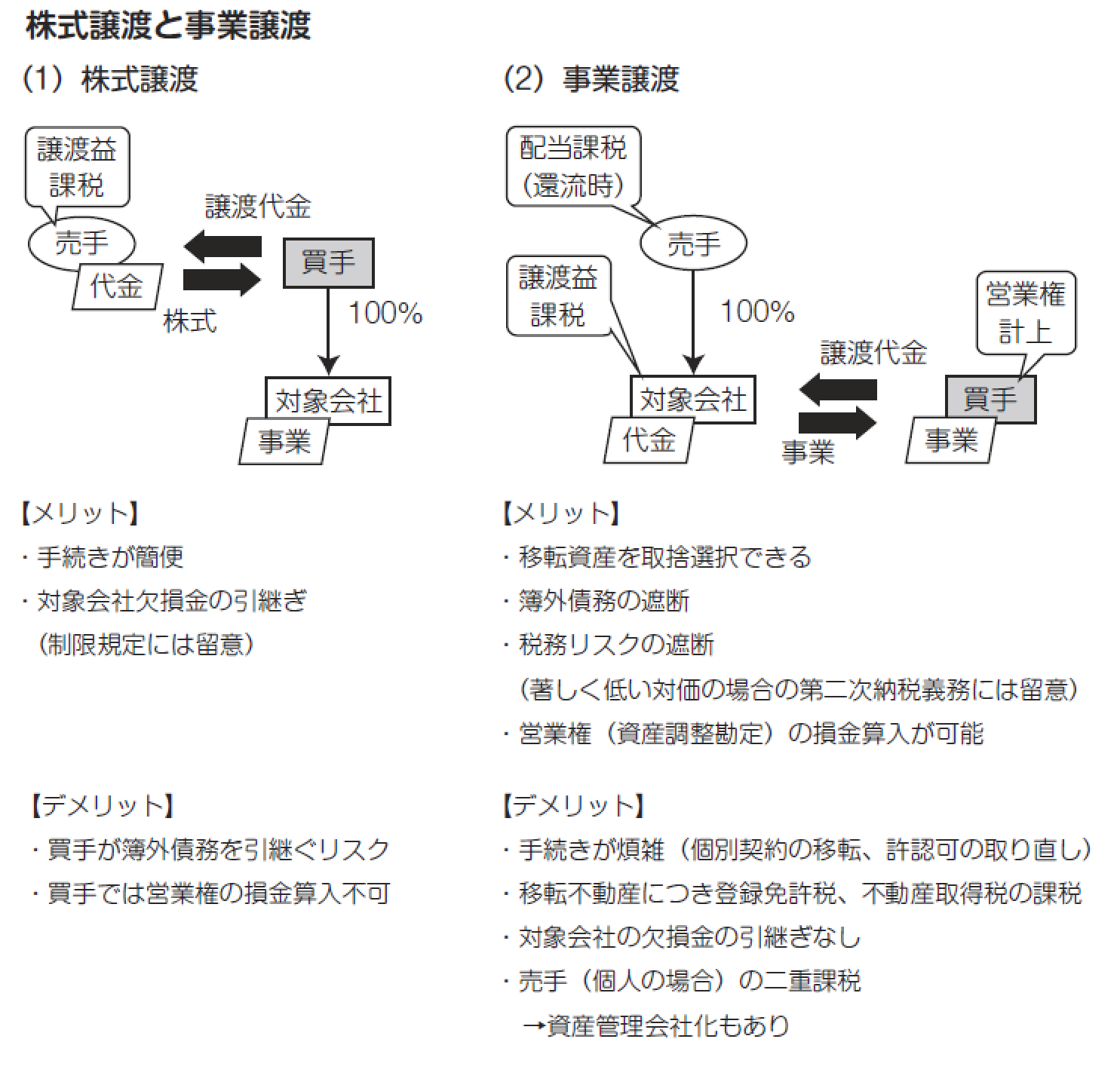

図表は株式譲渡と事業譲渡のイメージ図とメリット・デメリットをまとめたものです。

現状、中小企業のM&A の大多数が株式譲渡で行われています。株式の譲渡契約のみで会社の全ての権利義務の移管が可能であるためですが、当然に簿外債務を引き継ぎますので粉飾決算をしていた経営不振企業の事業再生案件などでは事業譲渡(ないしはその発展形である会社分割)が行われることも多くあります。また、対象会社株主の権利関係が不明確な場合や、所在不明株主が多数いる場合など、株式譲渡では有効に経営権が引き継げないと思われる場合にも事業譲渡は有効な手段となります。

個人株主の株式の売却において株式譲渡が好まれるのは税制の問題もあります。図表に記載のとおり、株式譲渡の場合、売手は株式譲渡益課税(20.315%)で課税が完結しますが、事業譲渡の場合、対象会社で事業譲渡益に対して法人実効税率(約35%)で課税が生じ、さらに売却代金を売手に配当で還流した場合、累進課税(最高49.44%)が生じるため手残りが極端に目減りしてしまうためです。法人株主であれば受取配当の益金不算入制度があるため、利益は配当の形で受け取った方が手残りが多くなるのとは対照的です。

事業譲渡の場合、取得する資産や承継する負債を取捨選択できるのがメリットですが、個別の移転手続きが必要になりますので手間はかかります。また、不動産を移転する場合には不動産取得税や登録免許税といったコストもかかります。さらには事業に係る許認可がうまく移転できない場合もあり、事前に監督官庁に確認を行う必要があります。この点、会社分割を用いた場合、一定の条件を満たすと不動産取得税が非課税になりますし、引き継げる許認可もあります。

事業譲渡のメリットとしては営業権が税務上の資産調整勘定の計上要件を満たす場合、損金算入できる点が挙げられます。また減価償却資産については中古資産の耐用年数の適用が可能であり、早期に損金化が可能となります。

(「税理士のための中小企業M&Aコンサルティング実務」より)

![株式譲渡と事業譲渡 ~株式譲渡、事業譲渡のメリットとデメリットとは?~ [税理士のための中小企業M&Aコンサルティング実務]](https://links.zeiken.co.jp/wp-content/uploads/2019/03/business-2173147_640.jpg)

![一部株式譲渡スキームの危険性とその対応策[伊藤俊一先生が伝授する!税理士のための中小企業M&Aの実践スキームのポイント]](https://links.zeiken.co.jp/wp-content/uploads/2019/06/pencil-1891732_640.jpg)

![「事業譲渡と株式譲渡」どっちがいいの?-M&Aのスキーム-[M&A担当者がまず押さえておきたい10のポイント]](https://links.zeiken.co.jp/wp-content/uploads/2019/09/home-office-336378_640.jpg)

![M&Aにおいて一部門を譲受(譲渡)する際の注意点 ~一部門を譲受(譲渡)する際に把握しておくべき情報とは?売買金額のつけ方とは?~[小規模M&A(マイクロM&A)を成功させるための「M&A戦略」誌上セミナー]](https://links.zeiken.co.jp/wp-content/uploads/2019/07/files-1614223_640.jpg)

![【Q&A】黄金株所有者による株式売買の価額について ~みなし贈与の対象となるのか?~[税理士のための税務事例解説]](https://links.zeiken.co.jp/wp-content/uploads/2019/09/tree-736888_1280.jpg)