お知らせ

- 2026.03.11

- M&A案件

- 2026.03.09

- 2026.03.03

- M&A案件

- 2026.02.26

- おすすめセミナーのご案内

- ZEIKEN LINKSより

2026年3月~開催分更新【会計事務所の譲渡(売却)を検討中の所長様へ】会計事務所M&Aの最新動向をお伝えする無料個別勉強会(限定特典付き)にぜひご参加ください。 ~好評につき全国各地で追加開催!~

会計事務所の事業引継ぎ(M&A)についての現状をお伝えするとともに、事業引継ぎに関する課題やご不安に対するご相談を受付けいたします。また、会計事務所の事業引継ぎ(M&A)サービスに関する説明をいたします。

すでに、事業引継ぎをご検討されている方はもちろんのこと、3年後、5年後など、将来の事務所売却に備えて情報収集をしておきたいと感じていらっしゃる方、ぜひご参加ください。

※具体的に事業引継ぎに関してお話を進めることをご希望の場合は、事前にお知らせください。弊社提携アドバイザーが同席のうえ対応いたします。

・ 特典 特別資料『誰にも聞けない! 会計事務所の事業引継ぎ(M&A)の疑問点【譲渡用・入門編】』

※参加者プレゼントは、会計事務所の譲渡(売却)をお考えの所長税理士で、個別勉強会にご参加された方に限ります。

弊社が対象外と判断させていただいた方には特典をお付けできませんので、予めご了承ください。

_※定員になり次第、受付を終了します。

勉強会では、このような質問を多くいただいております。

✓ 仲介会社に支払う「手数料」はいくらかかるのか?

✓ 売却後「自身や職員」の処遇はどのようになるのか?

✓ どのような会計事務所が「買手」となるのか?

✓ 3年後に引退を考えているが「いつから」準備をすればよいのか?

内容

所要時間:60分~90分程度

1.最近の会計事務所M&Aの実例紹介

・どのような理由でM&Aを検討する方が多いのか?

・M&Aをどのように進めていくのか?

・事務所売却後も働き続けることはできるのか?

・売却価格や必要経費はどのくらいになるのか?

・どのような会計事務所が買手となるのか?

・買手事務所はどのような会計事務所を求めているのか?

2.会計事務所の事業引継ぎ(M&A)サービスのご案内

会場・開催日時 ≪秘密厳守のため、各回1組様限定≫

※お申込み受付後、弊社担当より電話またはメールにて会場・日程確定のご連絡をいたします。

※下記会場が満席となった際、近隣別会場でのご案内となる場合があります。

※2026年2月26日 会場・開催日時を更新しました。

≪ 札幌 ≫ 札幌国際ビル(札幌市中央区北4条西4-1)

2026年 3月 31日(火) ①11:00~、②14:00~、③16:00~

2026年 4月 27日(月) ①11:00~、②14:00~、③16:00~

2026年 5月 29日(金) ①11:00~、②14:00~、③16:00~

≪ 仙台 ≫ ホテルJALシティ仙台(仙台市青葉区花京院1-2-12)

2026年 3月30日(月) ①11:00~、②14:00~、③16:00~

2026年 4月28日(火) ①11:00~、②14:00~、③16:00~

2026年 5月 28日(木) ①11:00~、②14:00~、③16:00~

≪新潟≫

※開催が決定次第、優先的にご案内します

≪金沢≫ ガーデンホテル金沢(金沢市本町2-16-16)

2026年 4月 3日(金) ①11:00~、②14:00~、③16:00~

≪松本≫ TKP松本カンファレンスセンタープラサ(松本市本庄1-2-1)

2026年 4月 2日(木) ①11:00~、②14:00~、③16:00~

≪ 大宮 ≫ TKP大宮駅西口カンファレンスセンター(さいたま市大宮区桜木町1-8-1)

2026年 3月19日(木) ①13:00~、②15:00~、③17:00~

2026年 4月17日(金) ①13:00~、②15:00~、③17:00~

2026年 5月 15日(金) ①13:00~、②15:00~、③17:00~

≪ 千葉 ≫ BIZcomfort千葉駅前(千葉市中央区弁天1-15-3)

2026年 3月26日(木) ①13:10~、②15:10~、③17:10~

2026年 4月 7日(火) ①13:10~、②15:10~、③17:10~

2026年 5月 20日(水) ①13:10~、②15:10~、③17:10~

≪ 東京 ≫ 鉃鋼ビルディング(千代田区丸の内1-8-2)

2026年 3月18日(水) ①10:00~、②13:00~、③15:00~、④17:00~

2026年 3月27日(金) ①10:00~、②13:00~、③15:00~、④17:00~

2026年 4月 6日(月) ①10:00~、②13:00~、③15:00~、④17:00~

2026年 4月16日(木) ①10:00~、②13:00~、③15:00~、④17:00~

2026年 4月21日(火) ①10:00~、②13:00~、③15:00~、④17:00~

2026年 5月 1日(金) ①10:00~、②13:00~、③15:00~、④17:00~

2026年 5月 14日(木) ①10:00~、②13:00~、③15:00~、④17:00~

2026年 5月 25日(月) ①10:00~、②13:00~、③15:00~、④17:00~

≪ 横浜 ≫ TKPガーデンシティPREMIUM横浜西口(横浜市西区南幸2-19-9)

2026年 3月17日(火) ①13:00~、②15:00~、③17:00~

2026年 4月20日(月) ①13:00~、②15:00~、③17:00~

2026年 5月 18日(月) ①13:00~、②15:00~、③17:00~

≪ 静岡 ≫ JR静岡駅ビル パルシェ会議室(静岡市葵区黒金町49)

2026年 3月23日(月) ①13:00~、②15:00~、③17:00~

2026年 5月11日(月) ①13:00~、②15:00~、③17:00~

≪ 浜松 ≫ 遠鉄百貨店新館 会議室(浜松市中央区旭町12-1)

2026年 4月14日(火) ①13:00~、②15:00~、③17:00~

≪ 名古屋 ≫ タイムオフィス名古屋(名古屋市中村区名駅2-41-10)

2026年 3月24日(火) ①13:00~、②15:00~、③17:00~

2026年 4月13日(月) ①13:00~、②15:00~、③17:00~

2026年 5月 12日(火) ①13:00~、②15:00~、③17:00~

≪ 京都 ≫ ニュー末広ビル(京都市下京区東洞院通塩小路上る東塩小路町541−1)

2026年 3月 19日(木) ①13:00~、②15:00~、③17:00~

2026年 4月 21日(火) ①13:00~、②15:00~、③17:00~

2026年 5月 15日(金) ①13:00~、②15:00~、③17:00~

≪ 大阪 ≫ リファレンス大阪駅前第4ビル(大阪市北区梅田1-11-4)

2026年 3月 18日(水) ①13:00~、②15:00~、③17:00~

2026年 4月 9日(木) ①13:00~、②15:00~、③17:00~

2026年 4月 20日(月) ①13:00~、②15:00~、③17:00~

2026年 5月 14日(木) ①13:00~、②15:00~、③17:00~

≪ 神戸 ≫ スペースアルファ三宮(神戸市中央区三宮町1-9-1)

2026年 3月 17日(火) ①13:00~、②15:00~、③17:00~

2026年 4月 10日(金) ①13:00~、②15:00~、③17:00~

2026年 5月 21日(木) ①13:00~、②15:00~、③17:00~

≪ 岡山 ≫ セントラルフォレスト(岡山市北区本町630)

2026年 3月 27日(金) ①13:10~、②15:10~、③17:10~

2026年 4月 17日(金) ①13:10~、②15:10~、③17:10~

2026年 5月 22日(金) ①13:10~、②15:10~、③17:10~

≪ 広島 ≫ fabbit広島駅前(広島市南区京橋町1-7)

2026年 3月 26日(木) ①13:10~、②15:10~、③17:10~

2026年 4月 16日(木) ①13:10~、②15:10~、③17:10~

2026年 5月 26日(火) ①13:10~、②15:10~、③17:10~

≪ 山口 ≫ KDDI維新ホール(山口市小郡令和1-1-1)

2026年 5月 29日(金) ①13:10~、②15:10~、③17:10~

≪ 福岡 ≫ fabbitGG博多駅前(福岡市博多区博多駅前2-1-1)

2026年 3月30日(月) ①10:10~、②13:10~、③15:10~、④17:10~

2026年 4月23日(木) ①10:10~、②13:10~、③15:10~、④17:10~

2026年 5月 8日(金) ①10:10~、②13:10~、③15:10~、④17:10~

≪ 熊本 ≫ リージャス熊本下通ビジネスセンター(熊本市中央区下通1-3-8

2026年 3月 31日(火) ①13:00~、②15:00~、③17:00~

2026年 4月 24日(金) ①13:00~、②15:00~、③17:00~

2026年 5月 28日(木) ①13:00~、②15:00~、③17:00~

≪ 上記会場以外 ≫ その他の地域・日程での開催など

ご希望の方は、開催地欄の『その他』にチェックを入れご希望の地域をご記載ください。

※地域・内容によりご希望に添えない場合もございます。予めご了承ください。

※お申込み受付後、弊社担当より電話またはメールにて会場・日程確定のご連絡をいたします。

参加費

無料(定員になり次第終了)

主催

株式会社税務研究会/株式会社税務研究会パートナーズ

※本ページの情報は2026年2月26日現在の情報です。変更となる場合がございますので予めご了承ください。

本サービスは株式会社税務研究会パートナーズが運営しています

税務研究会パートナーズの「会計事務所M&Aサービス」

税務研究会パートナーズでは、全国の会計事務所とのネットワーク生かした、会計事務所の事業引継ぎをサポートするサービスをご用意しております。

創業75年を超え、長きにわたり税務会計業界・会計事務所と共に歩んできた税務研究会だからこそ、税理士先生の立場に寄り添った、安心感のある事業引継ぎのサポートを行うことができます。

✓ 税務通信でおなじみの税務研究会が対応する ”安心感”

✓ 税理士業界を熟知したスタッフが対応する ”伴走力”

✓ 全国の会計事務所との繋がりによる ”マッチング力”

<ご不明な点、ご要望などがございましたら、お気軽にお問合せください。>

株式会社税務研究会/株式会社税務研究会パートナーズ

問合せ先:links@zeiken.co.jp

- 2026.02.24

新着

Webセミナー

- 2021.08.27

- Webセミナー

- 入門

- 専門実務

- 事業承継

「経営者と税理士で共に考える事業引継ぎを成功させるための手順」

『税理士等の専門家のみなさまへ顧問先のオーナー経営者にも是非ご受講をお勧めください』

主催:株式会社税務研究会 協賛:独立行政法人中小企業基盤整備機構

※上記動画が再生されない場合はこちらをクリックください。

≪動画再生≫

↑↑↑↑↑↑↑↑↑↑↑↑↑

(再生までお時間がかかる場合がございますので少しお待ちください)

これだけは押さえておきたい

『経営者と税理士で共に考える事業引継ぎを成功させるための手順』

~実際の事業引継ぎの流れに沿って経営者とともに考えておくべきことを整理する~

①引継ぎ案件の具体例

成功事例と失敗事例

②経営者と税理士で考える事業引継ぎの手順

経営者と税理士がともに考えるべきポイントを事業引継ぎの手順に沿ってシートをもとにご解説

③事業引継ぎを検討している経営者のギモンと解決策

中小企業・小規模事業者の経営者の方からよく質問される事項

④事業承継・引継ぎ支援センターの活用方法

中小企業M&Aで活用できる国の支援措置(税制、補助金など)

◇質疑応答

2021年7月20日収録

独立行政法人中小企業基盤整備機構 宇野 俊英

- 宇野 俊英

- 独立行政法人中小企業基盤整備機構・事業承継・引継ぎ支援プロジェクトマネージャー

- 2021.08.06

- Webセミナー

- ひな形資料

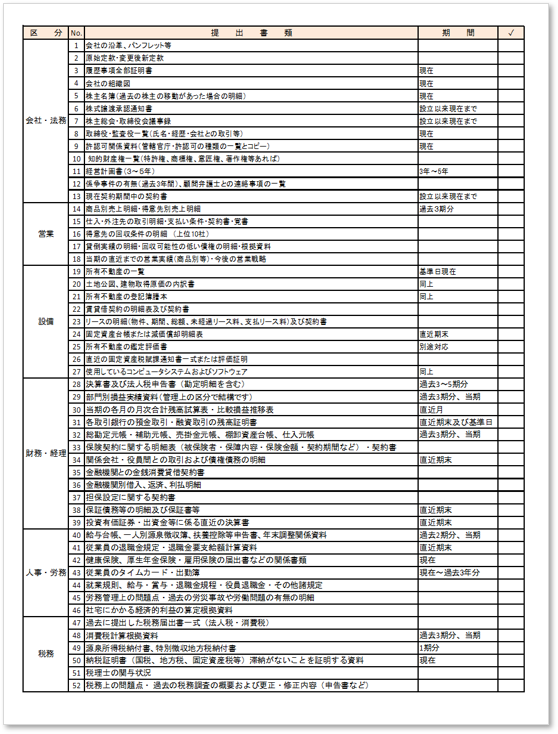

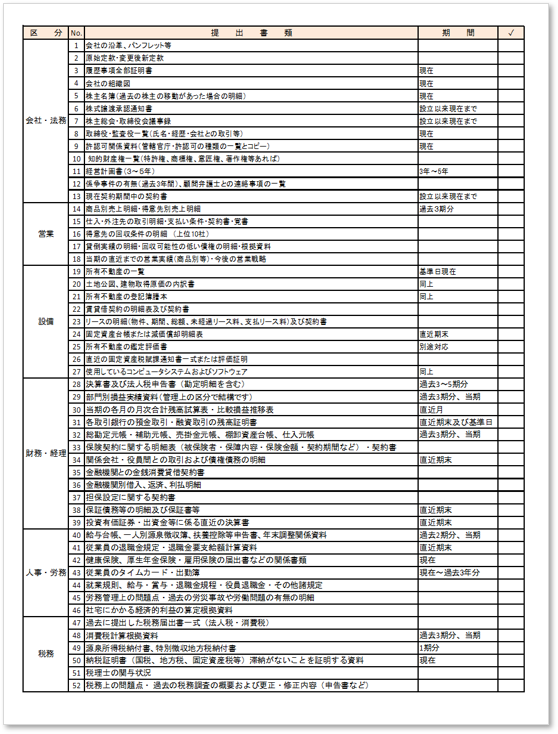

「M&Aで売り手企業が準備する必要がある資料一覧」(資料ダウンロード)

「M&Aで売り手企業が準備する必要がある資料一覧」

※Webセミナー解説はございません。

「M&Aで売り手企業が準備する必要がある資料一覧」資料データ! M&Aに関する各種資料サンプルデータ公開中!

[サンプル(イメージ)]

枚数:計1ページ(A4サイズ)

[ご利用にあたって]

※本ページのひな形は、あくまでも一例となっております。使用する内容にあわせて、文言などを適切に追加・修正・削除してご利用ください。法令等は改正等される場合もございますので、ご使用の際には法律の専門家に相談することをお勧めします。

※契約書等のひな形の使用結果について、著者及び株式会社税務研究会は一切の責任を負いかねますのでご了承ください。

※本ページは、予告なく公開を終了する可能性がございます。

※Webセミナー解説はございません(資料のみダウンロードしてご活用ください)

- 平野 栄二

- 株式会社N総合会計コンサルティング チーフコンサルタント

- 2021.03.18

- Webセミナー

- 入門

_jpeg.jpg)

マッチングサイトを使った 会計事務所が携わるべき「スモールM&Aビジネスの始め方」(中小零細企業を支える会計事務所向けセミナー)

マッチングサイトを使った 会計事務所が携わるべき「スモールM&Aビジネスの始め方」

(中小零細企業を支える会計事務所向けセミナー)

1.スモールM&A業界が活況なワケ

①今や3社に1社が経営者「70歳以上かつ後継者未定」

②政府発表「第三者承継支援総合パッケージ」とは?

③ガイドライン改訂の経緯

④仲介手数料に補助金支援!?

⑤少子高齢化、意識の変化、金融緩和、政治の変化で案件増加!(コロナの影響は?)

2.ネットを使ったお相手探しは本当にうまくいくのか

①今まで廃業しか選択肢がなかった年商6千万円の会社が売れる!?

②ポイントは、「ネットの使い方」と「トラブル防止」

③毎年10件以上、現在41件成約の秘密大公開!(ネットの流儀)

④だから、会計事務所(税理士事務所)の本来業務にすべきなんです!

⑤スモールM&Aの仕組みを知れば、廃業先が新規顧問先に!

3.3つの諦め(あきらめ)ご存知ですか?

①国の諦め

②M&A業界の諦め

③小規模企業の諦め

「マッチングサイトを使った 会計事務所が携わるべき「スモールM&Aビジネスの始め方」」より

2020年12月11日収録(ZEIKEN BRIDGE 2020)

〔関連サービス〕

◆[ZEIKEN LINKS 「スモールM&A」お任せサービス]

〔関連コンテンツ〕

- 今村 仁 /税理士、宅地建物取引士

- ビジネスサクセション株式会社 代表取締役/マネーコンシェルジュ税理士法人 代表税理士

- 2020.09.23

- Webセミナー

- ひな形資料

- DD

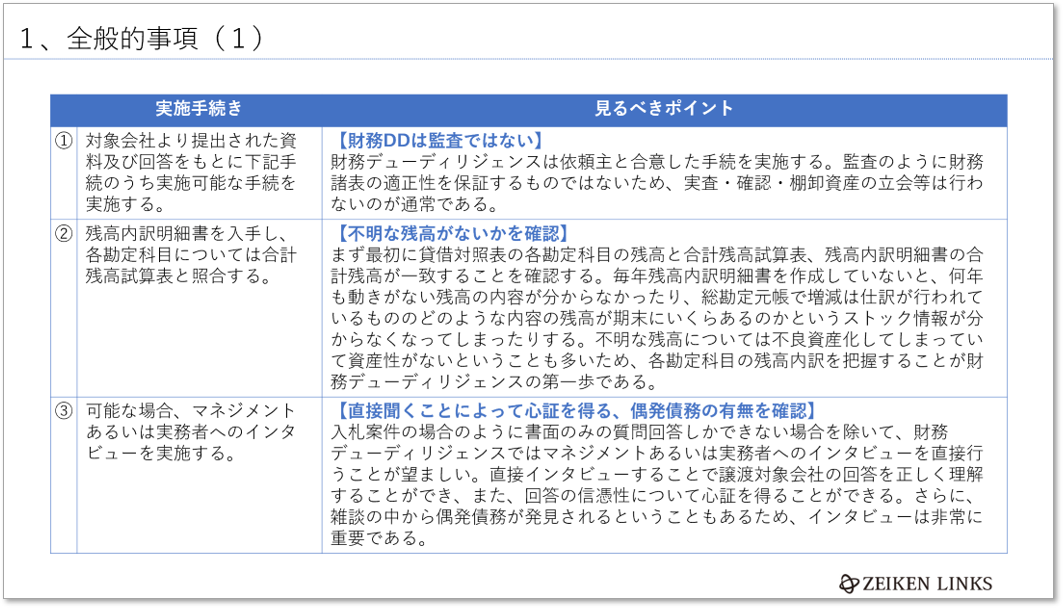

「買主側から見た『財務デューデリジェンス』の実施手続きと見るべきポイント(例)」(資料ダウンロード)

「買主側から見た『財務デューデリジェンス』の実施手続きと見るべきポイント(例)」

※Webセミナー解説はございません。

「買主側から見た『財務デューデリジェンス』の実施手続きと見るべきポイント(例)」資料データ! M&Aに関する各種資料サンプルデータ公開中!

[サンプル(イメージ)]

枚数:計11ページ(A4サイズ)

[ご利用にあたって]

※本ページのひな形は、あくまでも一例となっております。使用する内容にあわせて、文言などを適切に追加・修正・削除してご利用ください。法令等は改正等される場合もございますので、ご使用の際には法律の専門家に相談することをお勧めします。

※契約書等のひな形の使用結果について、著者及び株式会社税務研究会は一切の責任を負いかねますのでご了承ください。

※本ページは、予告なく公開を終了する可能性がございます。

※Webセミナー解説はございません(資料のみダウンロードしてご活用ください)

- 野村 昌弘 /公認会計士、税理士

- アヴァンセコンサルティング株式会社 代表取締役

- 2020.08.25

- Webセミナー

- ひな形資料

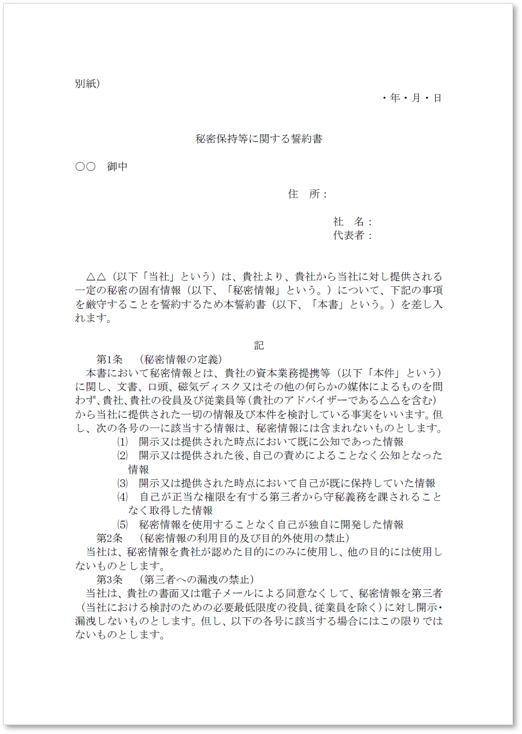

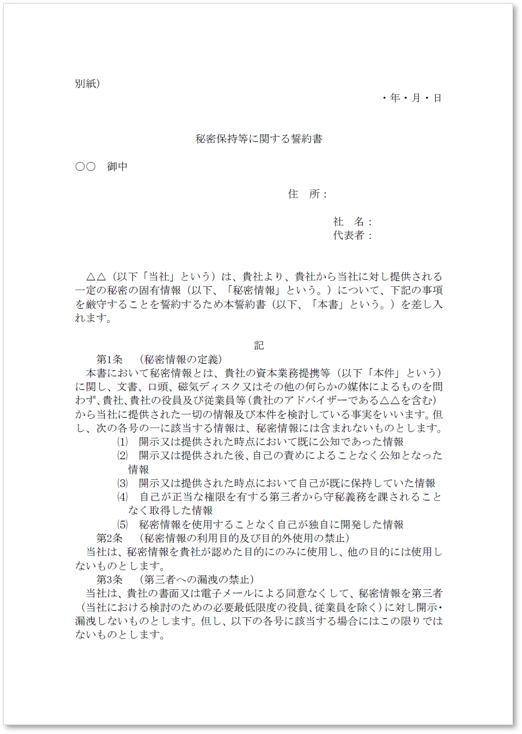

書籍『会計事務所の事業承継・M&Aの実務』掲載資料データ!「秘密保持等に関する誓約書」(資料ダウンロード)

「秘密保持等に関する誓約書」

※Webセミナー解説はございません。

書籍『会計事務所の事業承継・M&Aの実務』掲載資料データ! M&Aに関する各種契約書等のひな形データ公開中!

■秘密保持等に関する誓約書

[サンプル(イメージ)]

枚数:計3枚(A4サイズ)

[ご利用にあたって]

※本サイトの書式は、あくまでも一例となっております。使用する内容にあわせて、文言などを適切に追加・修正・削除してご利用ください。法令等は改正等される場合もございますので、ご使用の際には法律の専門家に相談することをお勧めします。

※契約書等の書式の使用結果について、著者及び株式会社税務研究会は一切の責任を負いかねますのでご了承ください。

※本サイトは、予告なく公開を終了する可能性がございます。

※Webセミナー解説はございません(資料のみダウンロードしてご活用ください)

- 辻・本郷税理士法人/辻・本郷ビジネスコンサルティング株式会社

新着

Q&A

- 2021.08.13

- Q&A

- バリュエーション

在庫管理、固定資産管理、資金繰り管理で財務デューディリジェンス時に聞くべきポイント

| Q |

現状の各種管理状況のうち、在庫管理、固定資産管理、資金繰り管理で財務デューディリジェンス時に聞くべきポイントを教えてください。 |

- 2020.08.08

- Q&A

- DD

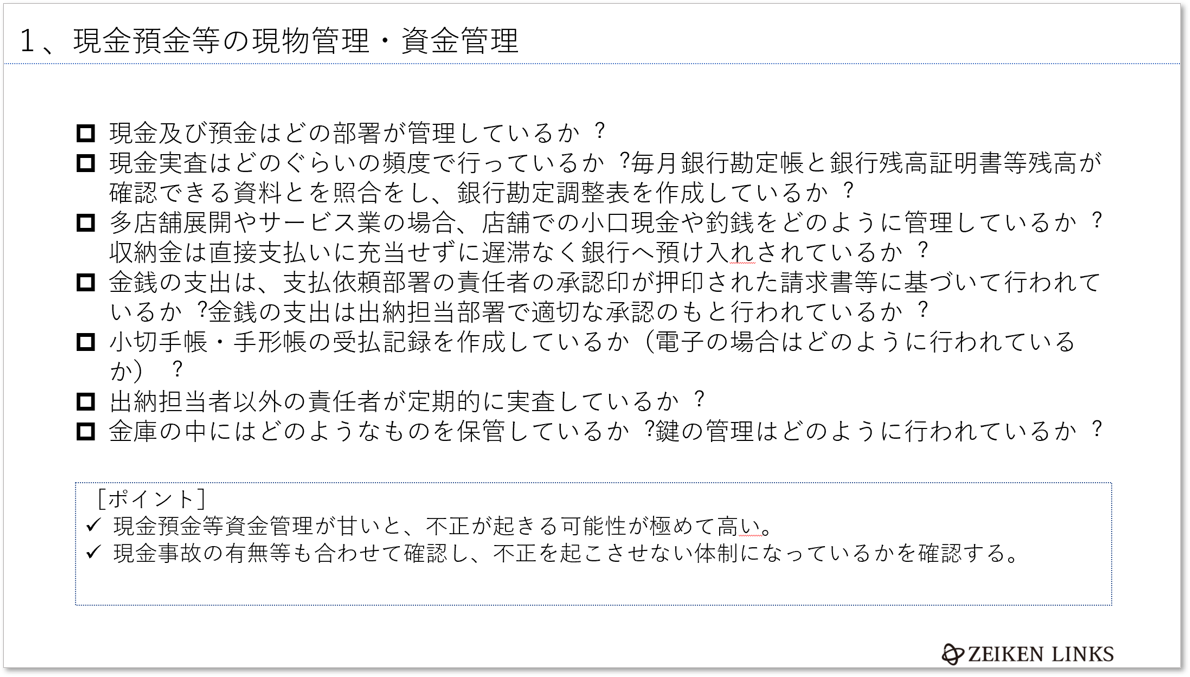

現金預金等の現物管理・資金管理、債権管理、債務管理で財務デューディリジェンス時に聞くべきポイント

| Q |

現状の各種管理状況のうち、現金預金等の現物管理・資金管理、債権管理、債務管理で財務デューディリジェンス時に聞くべきポイントを教えてください。 |

- 2020.07.02

- Q&A

- 入門

- M&A実務

- 2020.06.03

- Q&A

- バリュエーション

類似上場会社法における類似上場会社の選定

| Q |

「類似上場会社法」において、評価対象会社と事業内容、規模、収益性、成長性等が「類似する上場会社を選定」するとのことですが、留意点を教えてください。

[関連コンテンツ] |

- 2020.05.11

- Q&A

- バリュエーション

.png)