[新型コロナウイルスに関するM&A・事業再生の専門家の視点]

中小企業活性化パッケージが策定されました。

〈解説〉

▷関連記事:新型コロナ対策融資と特例リスケ ~事業再生の専門家の観点から~

▷関連記事:家賃支援給付金の詳細情報が公表(2020年7月7日)。制度内容は、給付額は、申請方法は。

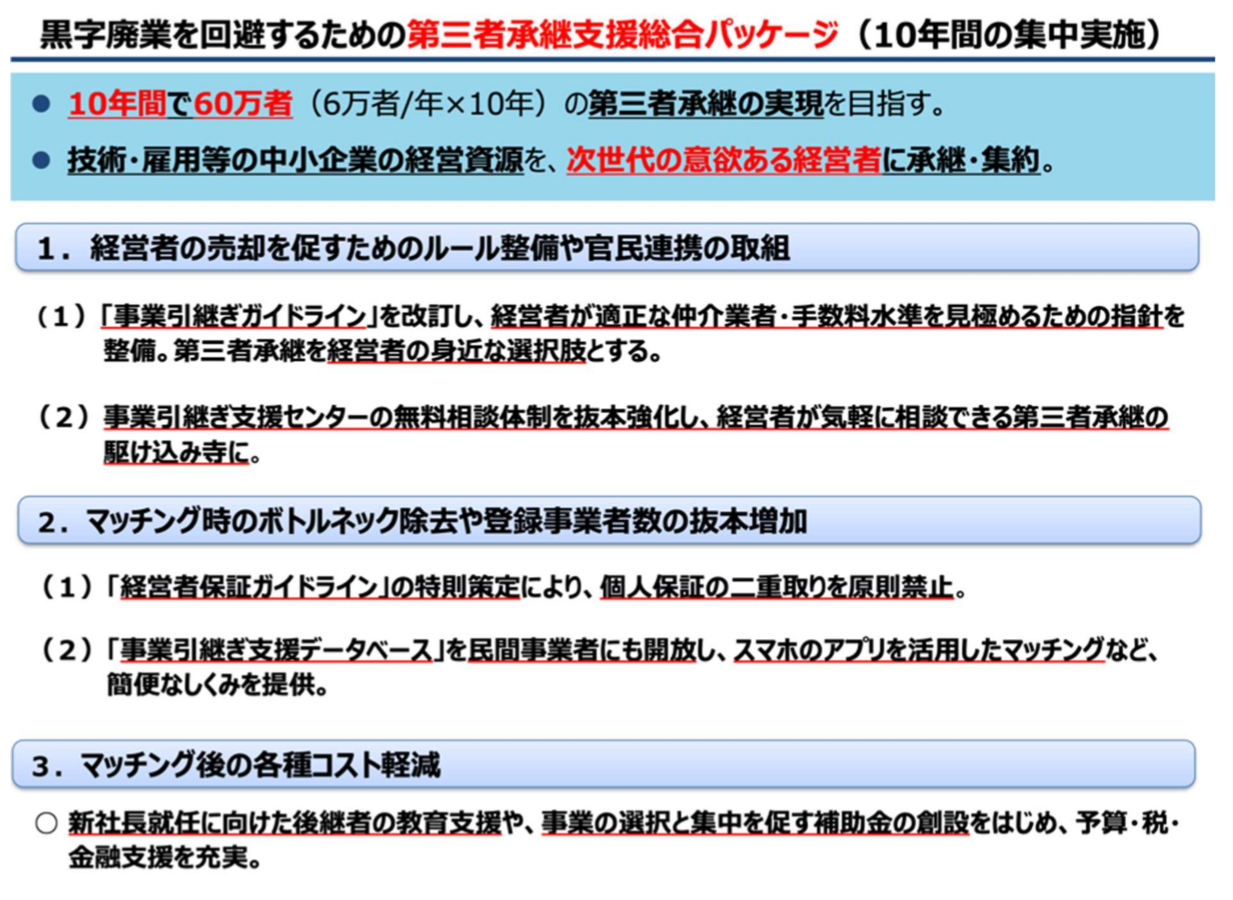

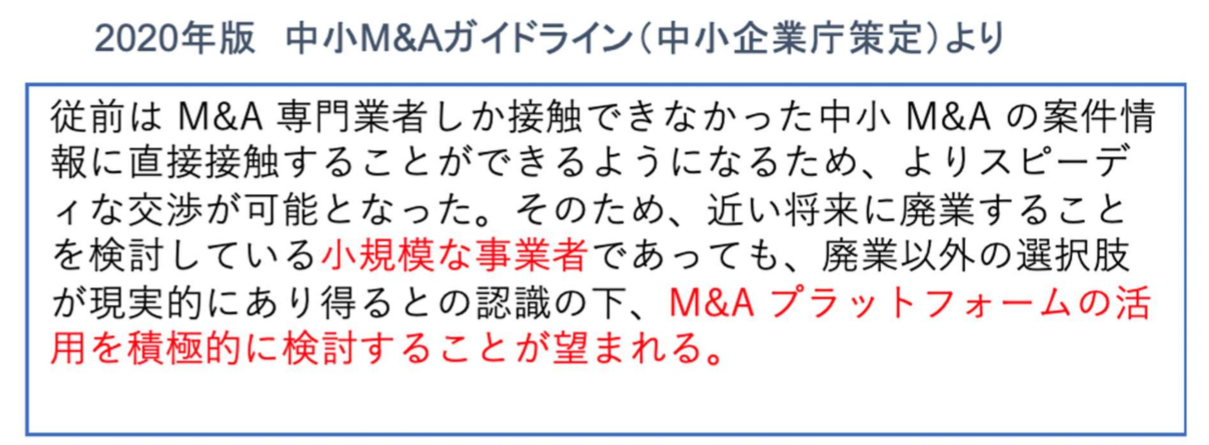

経済産業省は3月4日、金融庁、財務省と連携して「中小企業活性化パッケージ」を策定しました。コロナ禍の資金繰り支援を継続しつつ、中小企業の収益力改善・事業再生・再チャレンジを促す総合的な支援策を展開します。新たな「中小企業の事業再生等のガイドライン」を策定・活用するほか、事業再構築補助金に補助率の高い「回復・再生応援枠」も創設します。

中小企業活性化パッケージでは、コロナ禍の資金繰り支援を継続しながら、中小企業の収益力改善・事業再生・再チャレンジを促す総合的な支援策が展開されています。

コロナ資金繰り支援の継続、年度末の資金需要への対応

①年度末の年度末の事業者の資金繰り支援等のための金融機関との 意見交換・要請

②セーフティネット保証4号の期限を2022年6月1日までに延長

来年度以降の資金需要への対応

①実質無利子・無担保融資、危機対応融資の期限を2022年6月1日までに延長

②日本政策金融公庫の資本性劣後ローンを来年度末までに延長

③納税や社会保険料支払いの猶予制度の積極活用・柔軟な運用の継続

中小企業の収益力改善・事業再生・再チャレンジの総合的支援

収益力改善フェーズ

①認定支援機関による伴走支援の強化

DD・計画策定支援費用およびモニタリング費用で補助上限200万円から300万円に増額

②中小企業活性化協議会(旧中小企業再生支援協議会)による収益力改善支援の強化

現行の特例リスケジュール支援が名称および内容を拡充して継続

事業再生フェーズ

①再生ファンドの拡充

コロナの影響が大きい業種(宿泊、飲食等)を重点支援するファンドの組成等

②事業再構築補助金に「回復・再生応援枠」を創設

通常よりも補助率を引き上げ(補助率3/4(中堅2/3))

③中小企業の事業再生ガイドラインの策定

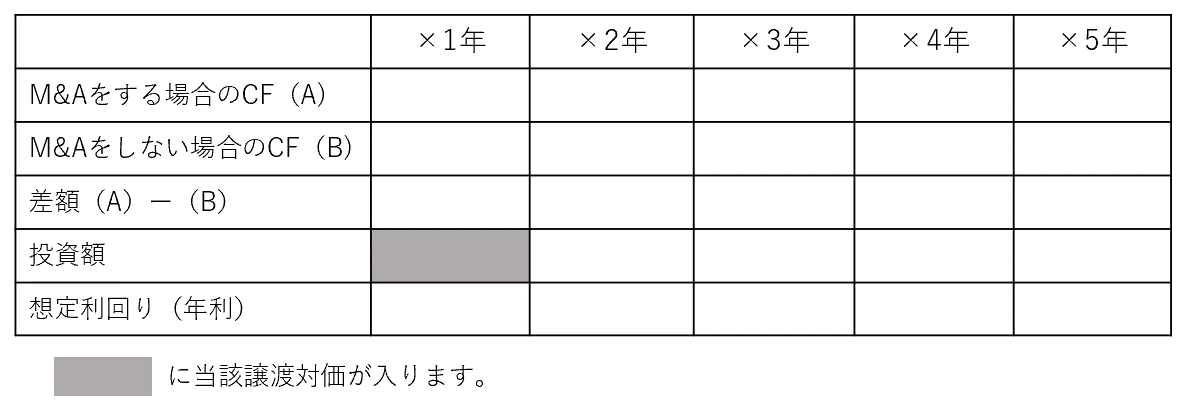

私的整理を支援する支援制度で、専門家費用等の補助率2/3、補助上限は伴走支援費用を含む700万円

再チャレンジフェーズ

①経営者の個人破産回避のルール明確化

経営者保証ガイドラインに基づく保証債務整理に対して金融機関が誠実に対応するとの考え方を明確化

②再チャレンジに向けた支援の強化

中小機構の人材支援事業を廃業後の経営者まで拡大

[関連リンク]

中小企業活性化パッケージを策定しました (meti.go.jp)

事業再構築支援のご案内|事業再構築補助金(meti.co.jp)

![【Q&A】法人が解散した場合の欠損金の控除[税理士のための税務事例解説]](https://links.zeiken.co.jp/wp-content/uploads/2019/09/tree-736888_1280.jpg)

![withコロナで注目を集める M&Aプラットフォームとその将来展望 [Batonz research]](https://links.zeiken.co.jp/wp-content/uploads/2020/07/バトンズ.png)

![新型コロナウイルス等による業績不振に関連する税務上の注意点[伊藤俊一先生が伝授する!税理士のための中小企業M&Aの実践スキームのポイント]](https://links.zeiken.co.jp/wp-content/uploads/2019/06/pencil-1891732_640.jpg)