PPA(Purchase Price Allocation)の基本的な考え方とは?[経営企画部門、経理部門のためのPPA誌上セミナー]

- 解説コラム

- 連載

[経営企画部門、経理部門のためのPPA誌上セミナー]

【第1回】PPA(Purchase Price Allocation)の基本的な考え方とは?

〈解説〉

株式会社Stand by C(角野 崇雄/公認会計士・税理士)

1.はじめに

今回からおおよそ12回にわたって取得原価の配分(Purchase Price Allocation)に伴う無形資産評価(以下,便宜的に「PPA」という。)について解説をしていきます。PPAが2010年4月より日本の会計基準においても要求されるようになってから約10年が経過しました。

また,PPAが必須とされる国際会計基準(以下,「IFRS」という。)を採用する企業も増加し,日本でもPPAの実務が定着しつつありますが,まだまだ完全に定着しているとは言えない状況にあります。更に,昨今の会計不正が起きている現状において,監査を取り巻く環境も変化し,それに応じて監査人の対応も厳しくなり,PPAも重要な監査項目になってきているのではないでしょうか。

このような状況を踏まえて,上場会社の経営企画担当者・経理担当者が読まれることを想定して,PPAの基本的な考え方から,企業業績に与える影響,プロジェクトの進め方,監査対応などを網羅的に解説します。

2.過去から現在の状況

PPAの実務は,主に米国において確立されたものであり,長い間,多くの日本企業にとってPPAはなじみのないものでした。企業結合会計が日本に導入された後も,しばらくの間はM&A時のPPAにかかる無形資産の計上は強制ではなかったため,資産・負債の差額は,全額のれんとして一括計上処理されることが一般的であったと思われます。

ただし,2010年4月の企業結合会計基準の改正に伴い,日本基準においても,原則としてPPAにかかる無形資産の計上が求められることとなりました。

現状,経理・監査の現場においても,IRに対する企業の意識の高まりや監査の厳格化等を背景に,M&AにおけるPPAにかかる無形資産評価の要請が高まっており,筆者の個人的感覚ではPPAへの対応が必要となるケースが増加しています。

3.PPAの課題

日本の企業では,PPAにかかる無形資産評価についての理解がまだまだ不十分な状況にあります。専門書もネット検索でも,PPAについて得られる知識・情報は豊富とは言えず,買収後の会計処理及び開示に関して,実務に即した解説をしている媒体が限られています。多くの企業にとって,M&Aを検討・実行する機会が増えた昨今,当事会社においても,PPAプロセスを円滑に進めるためにも,PPAにかかる手続や無形資産評価実務,監査プロセスに対する理解を深めることが必要となってきています。

今後,経理担当者の方にとっても重要性が高まる可能性が高いPPAの概略や無形資産評価の実務について,本稿をきっかけにご理解頂ければ幸いです。

4.PPAのイメージ

本稿ではまず,PPAのイメージを解説します。図表1に示す通り,従来,日本基準においては,買収価額と時価純資産の差額(以下,「広義ののれん」という。)を20年以内の一定の年数にて償却していました。

それがPPAの導入により,広義ののれんに含まれる無形資産が特定され,広義ののれんから特定された無形資産を差引いた残額(以下,「狭義ののれん」という。)が,いわゆるのれんとして扱われるものとなりました。

つまり,従来は買収価額と純資産の差額が一括してのれんとして計上されていたものが,PPAの導入により,のれんのうち,商標権,特許権,顧客関係などに特定された無形資産が計上され,それらを配分後の残額をのれんとして取扱うこととなりました。

【図表1】PPAの流れ

詳細は,今後の連載を通じて説明していきますが,無形資産として計上される無形資産にはどのようなものがあるのでしょうか。一般的には図表2で示すような項目を無形資産として認識することとなります。

【図表2】無形資産の例示

5.数値例を用いた説明

図表1で示した事柄について数値例を用いて説明します。

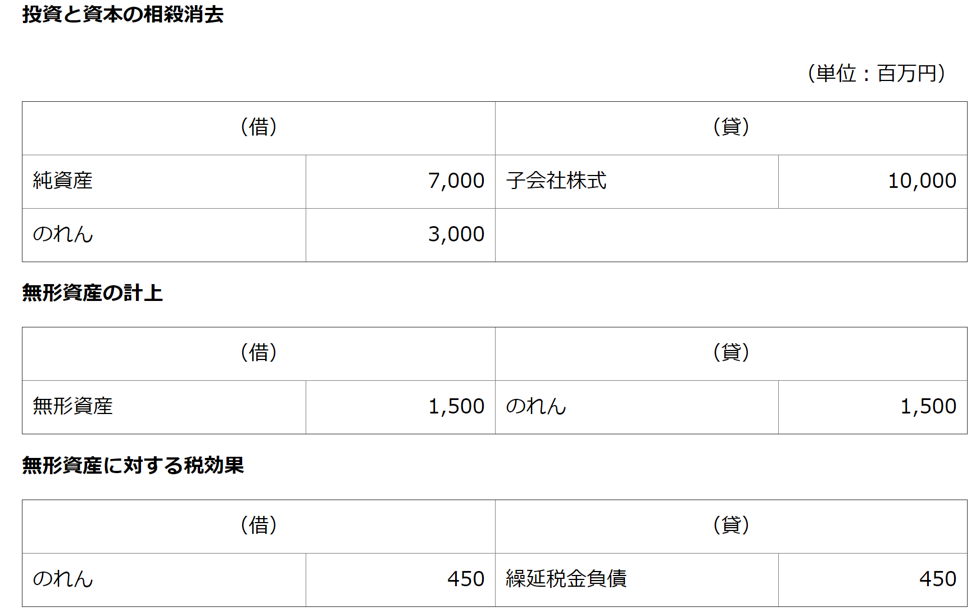

X社(日本基準を採用)がY社のすべての株式を10,000百万円で買収して子会社とし,買収時のY社の純資産は7,000百万円でした。PPAを実施する前は,買収価額10,000百万円と純資産7,000百万円の差額3,000百万円が広義ののれんとなります。

PPAを実施し,無形資産1,500百万円が計上されると,狭義ののれん1,500百万円は広義ののれん3,000百万円から無形資産1,500百万円を差引くことで計算されます。

しかしながら,PPAの手続きはここで終了ではなく,計上された無形資産は,連結上の一時差異として繰延税金負債が計上されます。

本例では,法定実効税率を30%として,1,500百万円×30%の450百万円が繰延税金負債として計上されます。

その結果として,繰延税金負債分だけ狭義ののれんが増加することとなることから,1,500百万円+450百万円=1,950百万円が最終的な狭義ののれんとなります。

【図表3】PPA実施によるB/Sの動き

Y社をX社の連結財務諸表へ取込む時の仕訳を図表3に沿って作成すると下記のようになります。

図表4がPPAの実施の有無による計上される無形資産の金額の差異を比較したものです。

PPAを実施しない場合,計上されるのはのれん3,000百万円であるのに対して,PPAを実施した場合の広義ののれん相当額は,狭義ののれん1,950百万円と無形資産1,500百万円の合計3,450百万円となります。

両者の差異は,3,450百万円と3,000百万円の差額450百万円ですが,これは無形資産に対する繰延税金負債分に該当し,その分だけのれんが増加したこととなります。

このため,無形資産を計上すると,その税効果分だけのれんが増加することとなるため,日本基準を採用している場合,当初ののれんにかかる償却費よりも償却額が増加することとなる点に留意が必要です。

【図表4】 PPA実施の有無による無形資産計上額の差異

(単位:百万円)

6.PPAが業績に与える影響

先ほどPPA実施の有無により計上される無形資産の金額の差異について説明しましたが,ここではP/Lに与える影響について見ていきます。のれんと無形資産では,ケースバイケースではありますが,一般的にはのれんの耐用年数が無形資産の耐用年数より長くなるケースが多いです。つまり,無形資産の耐用年数はのれんの耐用年数より短くなるケースが多いと言えます。

仮に,無形資産の償却年数がのれんの償却年数より短いとすると,無形資産の償却が終わるまでの単年度で見た場合,PPAを実施すると毎期の償却負担額は多くなることとなります。図表3の例で,無形資産の耐用年数を5年,のれんの耐用年数を10年とした場合,PPAを実施した場合の方がPPA未実施の場合より,償却費が195百万円多くなっています。これは,①と②の影響によるものです。

①無形資産に対する繰延税金負債の計上によるのれんの増加による影響

無形資産1,500百万円×30%÷10年=45百万円

②無形資産とのれんの耐用年数の差異による影響

無形資産1,500百万円×(1/5‐1/10)=150百万円

【図表5】PPAの実施が償却費に与える影響

(単位:百万円)

7.本連載で説明していく内容

PPAのイメージを図表と簡単な数値例で説明しましたが,PPAは広義ののれんを無形資産と狭義ののれんに切り分ける作業だけに留まらず,企業業績にも影響を与えることがご理解頂けたのではないでしょうか。

例えば,企業買収前の業績シミュレーションを,広義ののれんを10年で償却すると仮定して実施し,買収後にPPAを実施したところ,当初の想定と異なる結果になってしまうことも起こり得ます。このようなことを理解した上で買収を進める場合と,理解しないで進める場合とでは,買収後のプロジェクト関係者の利害調整に大きな影響を及ぼす可能性があります。

また,PPAの結果は会計監査人による監査の対象となることから,監査に要する時間を考慮したスケジューリング及び監査に耐えうるPPAのロジック付け等が必要となってきます。

以上のことを踏まえて,本連載では,経営企画部門,経理部門がPPAプロジェクトを進めていく上で,必要な知識及び留意点を一つずつ解説していくことを予定しています。なお,現時点で想定している記載内容は下記の通りです。

【主な内容】

・PPAのプロセスと登場人物

・無形資産の認識識別基準

・PPAで識別する無形資産

・無形資産の評価手法

・経済的耐用年数

・PPAを実施する上での実務上のポイント

—本連載(全12回)—

第1回 PPA(Purchase Price Allocation)の基本的な考え方とは?

第3回 PPAにおける無形資産として何を認識すべきか?

第4回 PPAにおける無形資産の認識プロセスとは?

第5回 PPAにおける無形資産の測定プロセスとは?

第6回 PPAにおける無形資産の評価手法とは?-超過収益法、ロイヤルティ免除法ー

第7回 WACC、IRR、WARAと各資産の割引率の設定とは?

第8回 PPAにおいて認識される無形資産の経済的対応年数とは?

第9回 PPAで使用する事業計画とは?

第10回 PPAの特殊論点とは?ー節税効果と人的資産ー

第11回 PPAプロセスの具体例とは?-設例を交えて解説ー

第12回 PPAを実施しても無形資産が計上されないケースとは?