PPAの特殊論点とは?ー節税効果と人的資産ー[経営企画部門、経理部門のためのPPA誌上セミナー]

- 解説コラム

- 連載

[経営企画部門、経理部門のためのPPA誌上セミナー]

【第10回】PPAの特殊論点とは?ー節税効果と人的資産ー

〈解説〉

株式会社Stand by C(松本 久幸/公認会計士・税理士)

▷第7回:WACC、IRR、WARAと各資産の割引率の設定とは?

▷第8回:PPAにおいて認識される無形資産の経済的対応年数とは?

1.PPAにかかる無形資産評価の特殊論点

第6回にてロイヤリティ免除法と超過収益法を解説した際,計算例を掲記しましたが,その中に「償却による節税効果の計算」が含まれていました(図表1の①参照)。

これは,インカム・アプローチ(ロイヤリティ免除法や超過収益法)を用いる場合に採用されている考え方で,PPA実務における特徴的な論点です。

また,超過収益法の計算例においては人的資産という概念(図表1の②参照)が出てきましたが,こちらは更に,超過収益法を用いるときにのみ使われる考え方となります。

今回は,節税効果と人的資産という,PPAに関する特殊論点について解説します。

【図表1】超過収益法の計算例(償却による節税効果の計算と人的資産)

2.無形資産の償却による節税効果について

(1)節税効果を考慮する意味

PPAにかかる無形資産評価においてインカム・アプローチを採用する場合,無形資産の償却による節税効果を無形資産の価値へ考慮することが求められます。

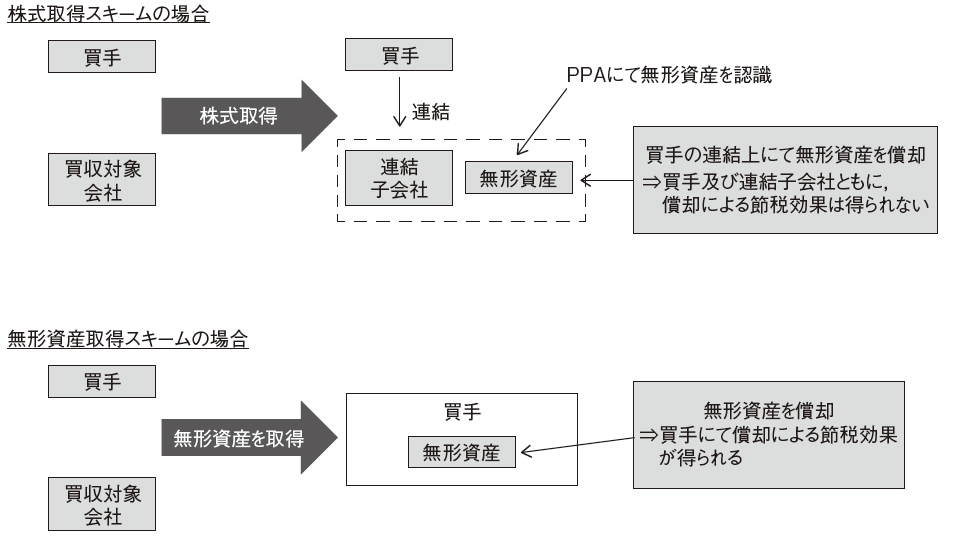

これは,図表2をご覧頂ければ分かる通り,株式を取得して連結子会社とした場合と,無形資産そのものを購入した場合において,両スキームとも無形資産を取得するということにおいて経済的効果は同様ですが,償却による節税効果が得られるかどうかについてはスキームによって異なります。

その場合,実態を捉えて,一方のスキームについては償却による節税効果を考慮し,他方のスキームについては考慮しない,とすると,買収スキームによって無形資産の評価結果が異なることとなります。

無形資産評価の実務においては,市場参加者の観点からの公正価値を測定することが求められるため,買収スキームによって無形資産の価値は変わらない,という考え方のもと,償却による節税効果については無形資産の価値へ考慮することが求められます。(ただし,節税効果のあるスキームの場合のみ節税効果が評価に考慮されるべき,という考え方も否定されるべきものではない,という考え方もあります(日本公認会計士協会 経営研究調査会研究報告第57号)。)

【図表2】スキームによって節税効果の有無が変わる

それでは,節税効果を無形資産評価に考慮するとは,どのようなものでしょうか。

その考え方は,図表3に記載しています。償却による節税効果は無形資産評価額から計算されるものである一方,無形資産評価額は償却による節税効果が確定しなければ求められません。そのため,図表3に記載の通り,償却による節税効果を無形資産の価値へ上乗せするという計算を永久に繰り返していきます(循環計算)。その計算を数字に表したものが図表1の①の計算となります。

なお,この計算は考え方の理解が難しいものですから,実務上は概念を理解しておけば十分です。

【図表3】節税効果の計算概念

(2)節税効果計算のポイント

節税効果計算の際の償却期間について

買収対象会社が日本国内の会社の場合,税務上の償却は,法人税法上の耐用年数によることから,節税効果の計算においても税務上の耐用年数を用いることとなります。

ただし,商標権や特許権のように,税務上耐用年数が定められている資産については当該耐用年数を用いればよいのですが,顧客資産や技術資産のような税務上の耐用年数が定められていないものについては,それら無形資産は税務上の資産調整勘定に含められて償却されることから,資産調整勘定の耐用年数を用いることとなります。

日本におけるPPAにて認識される無形資産と節税効果を計算する際に用いる耐用年数の関係については,図表4の通りです。

一方,海外の会社を買収した場合はどうなるのでしょうか?買手が日本国内の会社の場合,買手が得ると想定される償却による節税効果を考慮すると上述と同様となります。

また,買収対象会社が得ると想定される節税効果を考慮すると,買収対象会社が税金を納める国における税務上の耐用年数となります。

結論としては,市場参加者の観点から,一番経済的合理性が高いと考えられる国における耐用年数を選択することになりますが,実務上は,買収対象会社の本社のある国の税務上の耐用年数を用いることが多いと考えられます。

節税効果計算の際の税率について

税率は,上記耐用年数の論点と全く同じでリンクします。税率は国によって差異があり,無形資産の価値に重要な影響を及ぼすケースも少なくありません。一方で,海外の税制や税率を精緻に把握することは難しい場合も多く,実務上のハードル・負担となっていると思われます。

以上のように,償却による節税効果については,計算に用いる耐用年数と税率さえ決定すれば難しくないものと考えられますが,上述のように,海外の会社を買収した場合においては,海外の税制や税率,耐用年数を把握することが難しいケースもあって,実務上留意が必要と考えられます。

【図表4】 日本における無形資産と税務上の耐用年数の関係

*3で説明した人的資産については,超過収益法の計算上の概念ですが,実務上,人的資産の計算においても償却による節税効果を考慮する必要があるものと考えられます。

3.人的資産について

人的資産は,インカム・アプローチにおける超過収益法を採用する場合にのみ出て来る概念です。超過収益法においては,「対象無形資産を活用している事業より生み出される利益から,事業活動において使用する資産が通常獲得すると想定される利益を差し引く(キャピタルチャージ)計算」が必要となりますが,その際の事業活動において使用する資産の一つとして人的資産が必要となります。

その概念はコスト・アプローチ的なものであり,買収時点における対象会社に所属する人員を,再度採用して教育研修した場合にかかるコストから求めることが多いです。

図表5は実務上使われている簡便的な計算例ですが,人員の採用費と,採用後の教育研修コストを大まかに見積もって人的資産を概算して,これをキャピタルチャージの計算に使用します。

なお,当該人的資産は,キャピタルチャージに用いるためだけに算出されるものであり,無形資産として認識されるものではありません。当該人的資産は,PPA上は残余としてののれん(狭義)の中に含まれることとなります。

【図表5】人的資産の計算例

4.最後に

今回は,PPAにかかる無形資産評価の特殊論点である,償却による節税効果と人的資産についての解説を行いました。これらの考え方は机上の理論であり,ビジネスの実務においてはなじみが薄いと感じる方も多いでしょう。PPAにかかる無形資産評価はこういった考え方をするものである,と捉えて,概念を理解して頂ければよいのではないでしょうか。

次回は,PPAプロセスの具体例を,買収からPPAまで数値を入れて解説します。

—本連載(全12回)—

第1回 PPA(Purchase Price Allocation)の基本的な考え方とは?

第3回 PPAにおける無形資産として何を認識すべきか?

第4回 PPAにおける無形資産の認識プロセスとは?

第5回 PPAにおける無形資産の測定プロセスとは?

第6回 PPAにおける無形資産の評価手法とは?-超過収益法、ロイヤルティ免除法ー

第7回 WACC、IRR、WARAと各資産の割引率の設定とは?

第8回 PPAにおいて認識される無形資産の経済的対応年数とは?

第9回 PPAで使用する事業計画とは?

第10回 PPAの特殊論点とは?ー節税効果と人的資産ー

第11回 PPAプロセスの具体例とは?-設例を交えて解説ー

第12回 PPAを実施しても無形資産が計上されないケースとは?