[解説ニュース]

区分所有建物の敷地への小規模宅地特例の適用巡り争いになった裁決事例

〈解説〉

税理士法人タクトコンサルティング(遠藤 純一)

[関連解説]

1、はじめに

父親が建てた1棟の区分所有建物で、1階に子供夫婦が住み、2階にその親夫婦が住んでいたケースにおいて、父親が亡くなって開始した相続で、子が相続した建物1階部分の敷地権につき、「小規模宅地等の特例」の適用をめぐり争われた裁決事例が出てきました(国税不服審判所、令和3年6月21日、請求棄却)。

平成25年度税制改正で、1棟の建物なら、小規模宅地等の特例の適用対象となる被相続人の居住していた宅地には被相続人の親族の居住している宅地も含めるとされましたが、1棟の建物が区分所有建物である敷地については、被相続人の居住している宅地のみに限る、つまり被相続人の居住していた宅地以外の宅地は小規模宅地等の特例の適用対象にならないとする改正が行われています。その改正後、改めて区分所有建物の敷地について小規模宅地等の特例適用の是非が問われた事例といえます。

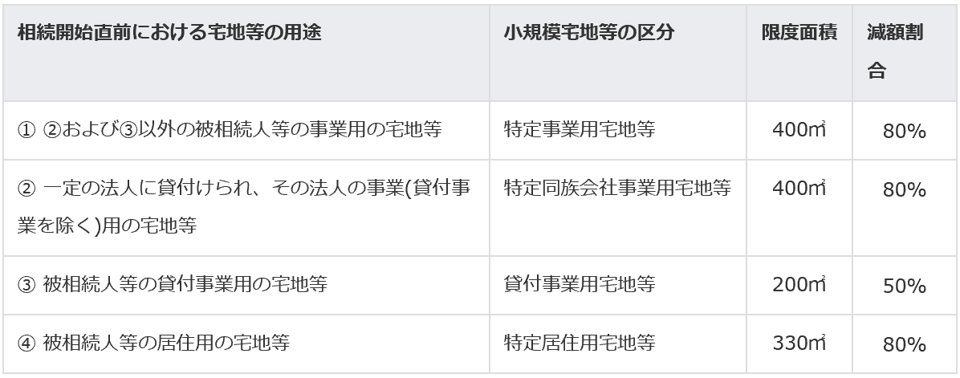

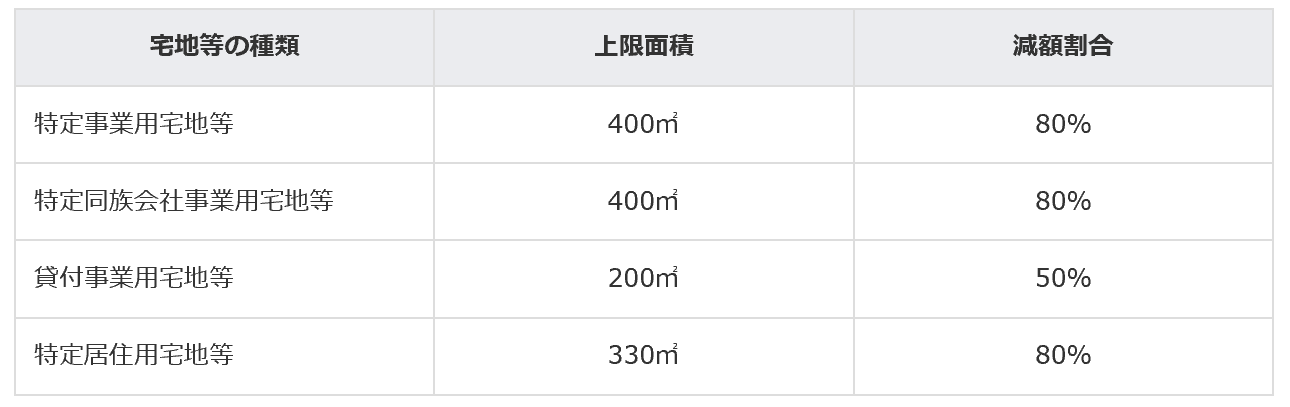

2、小規模宅地等の特例

この特例は、被相続人等(被相続人または被相続人と生計を一にする親族)が「事業の用」または「居住の用」に供していた宅地等のうち所定の要件を満たした宅地等について、相続税の課税対象額を最大80%減額する特例です。被相続人等の居住用宅地の場合は現行制度上、その面積の330㎡までに対し80%減額できます(措法69の4)。

3、事案の概要

裁決書によると、被相続人は、平成13年1月、2階建ての一棟の建物を新築し、区分所有建物である旨の登記をしました。建物はそれぞれ玄関、リビング、寝室、台所、洗面所、風呂場、トイレがあり、建物の内部では1階と2階で行き来することができず、外階段によって行き来する構造でした。相続開始後、母親と子は、それぞれ居住する敷地権について小規模宅地等の特例を適用して申告したところ、税務署から子の相続した敷地権部分について特例適用を否認し、子供ら相続人が最終的に国税不服審判所(以下、審判所という)に審査請求して争いとなったものです。

4、争点

争点は、①子の住む建物の敷地権は、被相続人の居住の用に供されていた宅地等に該当するか。②子は、被相続人と生計を一にしていた親族に該当するか否か。

ここでは争点①について見ていくことにします。

5、審判所の認定・判断

審判所は①の判断に当たり、特例の適用対象となる「被相続人又は当該被相続人と生計を一にしていた当該被相続人の親族の居住の用に供されていた宅地等」について、相続開始直前において、それらの者が現に居住の用に供していた宅地等に限られるものと解されると考え方を示し、その宅地に当たるかどうかの判断基準は、「基本的には、それらの者が、建物に生活の拠点を置いていたかどうかにより判断すべきものと考えられ、(中略)①それらの者の日常生活の状況、②その建物への入居目的、③その建物の構造及び設備の状況、④生活の拠点となるべき他の建物の有無その他の事実を総合勘案して、社会通念に照らして客観的に判断すべき」としました。また区分所有建物について、取扱い(措置法通達69の4-7の3)で区分所有建物である旨の登記がされている建物をいう旨定められていることは、合理的としています。

あてはめでは、被相続人が子の住む1階部分にも生活の拠点を置いていたか否かの問題と整理したうえで、次のように認定しています。

①日常生活の状況については、各々が現に独立した日常生活を送っていたと認められ、被相続人夫婦が、1階部分において、請求人らと共に生活していた等の事実は認められない。

②被相続人夫婦が2階部分に入居するに当たり、孫の足音を気にすることない生活が出来るなどの事情が認められ、子供らと生活を共にすることも目的としていなかったことがうかがえる。

③設備及び構造の状況については、それぞれの区分ごとに独立して日常生活を送ることのできる構造であったと認められる。

④被相続人の生活の拠点となる建物については、問題の建物以外にはなかった。

審判所は「これらの事実を総合勘案して、社会通念に照らして客観的に判断すると、被相続人夫婦は、1階部分に生活の拠点を置いていたと認めることはできず、敷地権は、被相続人の居住の用に供されていた宅地等に該当するとは認められない」と判断しています。

また問題の建物は「一棟の建物と認められるものの、「区分所有建物」に該当することから、問題の敷地権は、被相続人の居住の用に供されていた部分に含めることはできないと判断しています。

税理士法人タクトコンサルティング 「TACTニュース」(2021/11/22)より転載