[解説ニュース]

速報!令和6年度税制改正案

〈解説〉

税理士法人タクトコンサルティング(山崎 信義/税理士)

[関連解説]

~大綱に盛り込まれた資産課税を中心とされる改正案の主な内容は以下のとおり~

■【住宅・土地税制(所得税・登録免許税・印紙税・不動産取得税】)《「大綱」)P36~37、39、50、51、58》

1.住宅借入金等を有する場合の所得税額の特別控除【拡充】

(1)個人で、年齢40歳未満で配偶者を有する者、年齢40歳以上で年齢40歳未満の配偶者を有する者又は年齢19歳未満の扶養親族を有する者(以下「子育て特例対象個人」)が、認定住宅等の新築若しくは認定住宅等で建築後使用されたことのないものの取得又は買取再販認定住宅等の取得(以下「認定住宅等の新築等」)をして、令和6年1月1日から同年12月31日までの間に居住の用に供した場合は、住宅借入金等の年末残高の限度額(借入限度額)を次のとおりとして、本特例の適用を受けることができる。

①認定住宅: 5,000万円(現行の令和6年中の入居に係る借入限度額4,500万円)

②ZEH水準省エネ住宅:4,500万円(現行の令和6年中の入居に係る借入限度額3,500万円)

③省エネ基準適合住宅:4,000万円(現行の令和6年中の入居に係る借入限度額3,000万円)

(2)認定住宅等の新築又は認定住宅等で建築後使用されたことのないものの取得に係る床面積要件の緩和措置について、令和6年12月31日以前に建築確認を受けた家屋も適用を受けることができる。

(注1)「認定住宅等」とは、認定住宅、ZEH水準省エネ住宅及び省エネ基準適合住宅をいい、「認定住宅」とは認定長期優良住宅及び認定低炭素住宅をいう。

(注2)「買取再販認定住宅等」とは、認定住宅等である既存住宅のうち宅地建物取引業者により一定の増改築等が行われたものをいう。

(注3)上記(1)及び(2)のその他の要件等は、現行の住宅借入金等を有する場合の所得税額の特別控除と同様とされる。

2.居住用財産の譲渡に係る譲渡所得の特例【延長】

(1)特定の居住用財産の買換え及び交換の場合の長期譲渡所得の課税の特例が、令和7年12月31日まで2年延長される。

(2)居住用財産の買換え等の場合の譲渡損失の繰越控除等について、本特例の適用を受けようとする個人が買換資産の住宅借入金等に係る債権者に対して住宅取得資金に係る借入金等の年末残高等調書制度の適用申請書の提出をしている場合には、確定申告書等への住宅借入金等の残高証明書の添付を不要とする措置が講じられた上、適用期限が令和7年12月31日まで2年延長される。

(注)上記の改正は、令和6年1月1日以後に行う譲渡資産の譲渡について適用される。

(3)特定居住用財産の譲渡損失の繰越控除等の適用期限が、令和7年12月31日まで2年延長される。

3.登録免許税・印紙税の特例【延長】

(1)住宅用家屋の所有権の保存登記若しくは移転登記又は住宅取得資金の貸付け等に係る抵当権の設定登記に対する登録免許税の税率の軽減措置の適用期限が、令和9年3月31日まで3年延長される。

(2)不動産の譲渡に関する契約書等に係る印紙税の税率の特例措置の適用期限が、令和9年3月31日まで3年延長される

4.不動産取得税の特例【延長】

①宅地評価土地の取得に係る不動産取得税の課税標準を価格の2分の1とする特例措置及び②住宅及び土地の取得に係る不動産取得税の標準税率(本則4%)を3%とする特例措置の適用期限が、令和9年3月31日まで3年延長される。

【所得税・個人住民税の定額減税】《「大綱」P26~30》

1.所得税

(1)令和6年分の所得税について、一定の方法により、居住者の所得税額から特別控除の額が控除される。ただし、その者の令和6年分の所得税に係る合計所得金額が1,805万円(給与収入2,000万円)以下である場合に限る。

(2)特別控除の額は次の金額の合計額(合計額がその者の所得税額を超える場合は所得税額を限度)とされる。

①本人:3万円

②同一生計配偶者又は扶養親族(居住者に限る):1人につき3万円

2.個人住民税

(1)令和6年度分の個人住民税について、一定の方法により、納税義務者の所得割の額から特別控除の額が控除される。ただし、その者の令和6年度分の個人住民税に係る合計所得金額が1,805万円(給与収入2,000万円)以下である場合に限る。

(2)特別控除の額は、次の金額の合計額(合計額がその者の所得割の額を超える場合は所得割の額を限度)とされる。

①本人:1万円

②控除対象配偶者又は扶養親族(国外居住者を除く):1人につき1万円

(注)控除対象配偶者を除く同一生計配偶者(国外居住者を除く)は、令和7年度分の所得割の額から1万円が控除される。

【相続税・贈与税】《「大綱」P49~50》

1.非上場株式等に係る相続税・贈与税の納税猶予の特例制度【延長】

特例承継計画の提出期限が、令和8年3月31日まで2年延長される。

2.個人の事業用資産に係る相続税・贈与税の納税猶予制度【延長】

個人事業承継計画の提出期限が、令和8年3月31日まで2年延長される。

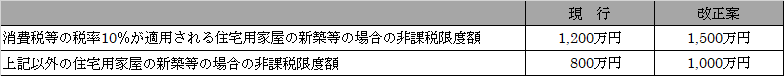

3.直系尊属から住宅取得等資金の贈与を受けた場合の贈与税の非課税措置【延長・見直し】

(1)適用期限が、令和8年12月31日まで3年延長される。

(2)非課税限度額の上乗せ措置の適用対象となる、エネルギーの使用の合理化に著しく資する住宅用の家屋の要件について、住宅用家屋の新築又は建築後使用されたことのない住宅用家屋の取得をする場合にあっては、その住宅用家屋の省エネ性能が断熱等性能等級5以上かつ一次エネルギー消費量等級6以上(現行:断熱等性能等級4以上又は一次エネルギー消費量等級4以上)であることとされる。

(注1)上記の改正は、令和6年1月1日以後に贈与により取得する住宅取得等資金に係る贈与税について適用される。

(注2)令和6年1月1日以後に住宅取得等資金の贈与を受けて住宅用家屋の新築又は建築後使用されたことのない住宅用家屋の取得をする場合、その住宅用家屋の省エネ性能が断熱等性能等級4以上又は一次エネルギー消費量等級4以上であり、かつ、その住宅用家屋が次のいずれかに該当するものであるときは、その住宅用家屋をエネルギーの使用の合理化に著しく資する住宅用の家屋とみなされる。

イ.令和5年12月31日以前に建築確認を受けているもの

ロ.令和6年6月30日以前に建築されたもの

4.特定の贈与者から住宅取得等資金の贈与を受けた場合の相続時精算課税制度の特例【延長】

適用期限が、令和8年12月31日まで3年延長される。

【法人事業税・法人税】《「大綱」P76~77、74~75、87、75》

1.法人事業税(外形標準課税)【見直し】

(1)減資への対応

①外形標準課税の対象法人について、現行基準(資本金1億円超)を維持する。ただし当分の間、[その事業年度の 前事業年度に外形標準課税の対象であった法人]であって、[その事業年度に資本金1億円以下]で、[資本金と資本剰余金(これに類するものを含む)の合計額が10億円を超えるもの]は、外形標準課税の対象とされる。

②施行日以後最初に開始する事業年度については、①にかかわらず、[公布日を含む事業年度の前事業年度(公布日の前日に資本金が1億円以下となっていた場合は、公布日以後最初に終了する事業年度)に外形標準課税の対象であった法人]であって、[その施行日以後最初に開始する事業年度に資本金1億円以下]で、[資本金と資本剰余金の合計額が10億円を超えるもの]は、外形標準課税の対象とされる。

(注)上記の改正は、令和7年4月1日に施行され、同日以後に開始する事業年度から適用される。

(2)100%子法人等への対応

資本金と資本剰余金の合計額が50億円を超える一定の法人(以下「特定法人」)の100%子法人等のうち、[その事業年度末日の資本金が1億円以下]で、[資本金と資本剰余金の合計額(公布日以後にその 100%子法人等がその100%親法人等に対して資本剰余金から配当を行った場合は、その配当相当額を加算した金額)が2億円を超えるもの]は、外形標準課税の対象とされる。

(注1)上記の「100%子法人等」とは、特定法人との間にその特定法人による法人税法に規定する完全支配関係がある法人及び 100%グループ内の複数の特定法人に発行済株式等の全部を保有されている法人をいう。

(注2)上記の改正は、令和8年4月1日に施行され、同日以後に開始する事業年度から適用される。

2.法人税【延長・見直し】

(1)中小企業事業再編投資損失準備金制度 次の措置が講じられた上、その適用期限が令和9年3月31日まで3年延長される。

①産業競争力強化法の改正を前提に、同法の特別事業再編計画の認定を受けた認定特別事業再編事業者である法人が、一定の要件の下で株式等の購入による取得をした場合において、一定額を中小企業事業再編投資損失準備金として積み立てたときは、その積み立てた金額を、その事業年度において損金算入できる措置が追加される。

②事業承継等を対象とする一定の表明保証保険契約を締結している場合には、本制度を適用しないこととされる。

③準備金の取崩し事由に株式等の取得をした事業年度後にその事業承継等を対象とする一定の表明保証保険契約を締結した場合を加え、その事由に該当する場合には、その全額を取り崩して、益金算入することとされる。

④中小企業等経営強化法の経営力向上計画(事業承継等事前調査に関する事項の記載があるものに限る。)の認定手続について、その事業承継等に係る事業承継等事前調査が終了した後(最終合意前に限る。)においても、その経営力向上計画の認定ができることとされる。

(2)中小企業者等の少額減価償却資産の取得価額の損金算入の特例について、一定の法人を対象から除外した上、その適用期限が令和8年3月31日まで2年延長される(適用期限の延長は所得税についても同様)。

(3)交際費等の損金不算入制度について、以下の措置が講じられた上で適用期限が令和9年3月31日まで3年延長される。

①損金不算入となる交際費等の範囲から除外される一定の飲食費に係る金額基準が、1人当たり1万円以下(現行5,000 円以下)に引き上げられる。

②接待飲食費に係る損金算入の特例及び中小法人に係る損金算入の特例の適用期限が3年延長される。

税理士法人タクトコンサルティング 「TACTニュース」(2023/12/19)より転載