[中小企業のM&A・事業承継 Q&A解説]

第7回:M&Aにおける売却価格は

~企業価値や売却価格の算定のポイントは? 会社を高く売却するためには?~

[解説]

上原久和(公認会計士)

[質問(Q)]

M&Aで会社売却を意思決定するにあたり、企業価値や売却価格の算定ポイントが知りたいです。また、実際に会社を高く売却するためにはどのようにすればよいのでしょうか。

[回答(A)]

M&Aの企業価値並びに売買価格は譲渡側と譲受側の交渉によって決定されます。ただし、交渉にあたっての売却価格には一般的にはいくつかの算定方式があり、その間の範囲で決まることが一般的です。特に中小企業で用いられものとして以下の算定方法があります。

① 資産・負債を基礎に算定(時価純資産法、年買法)

② 収益を基礎に算定(収益還元法)

③ キャッシュフローを基礎に算定(DCF法)

等が一般的です。

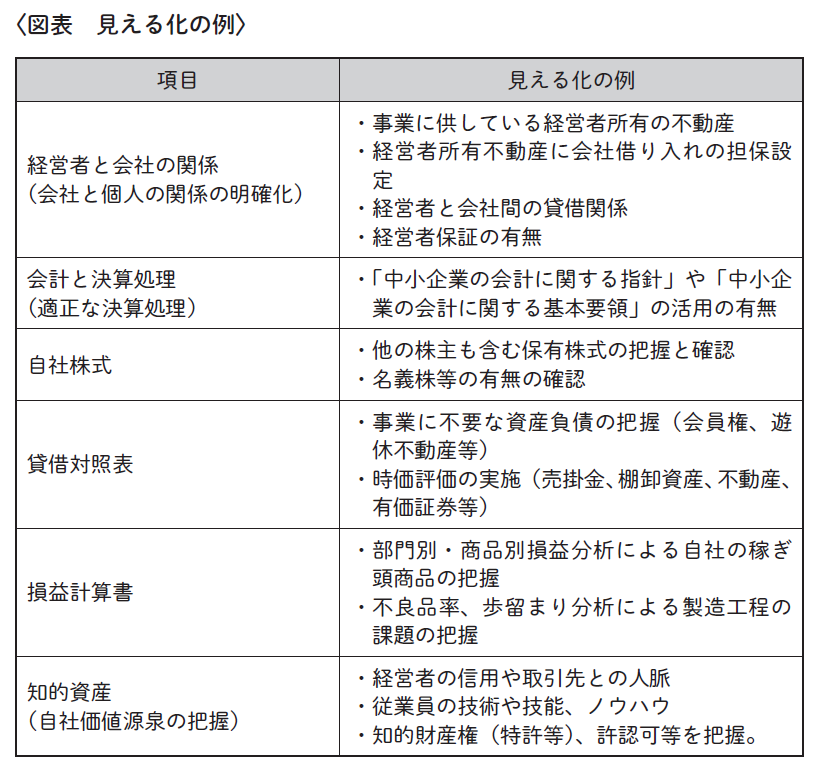

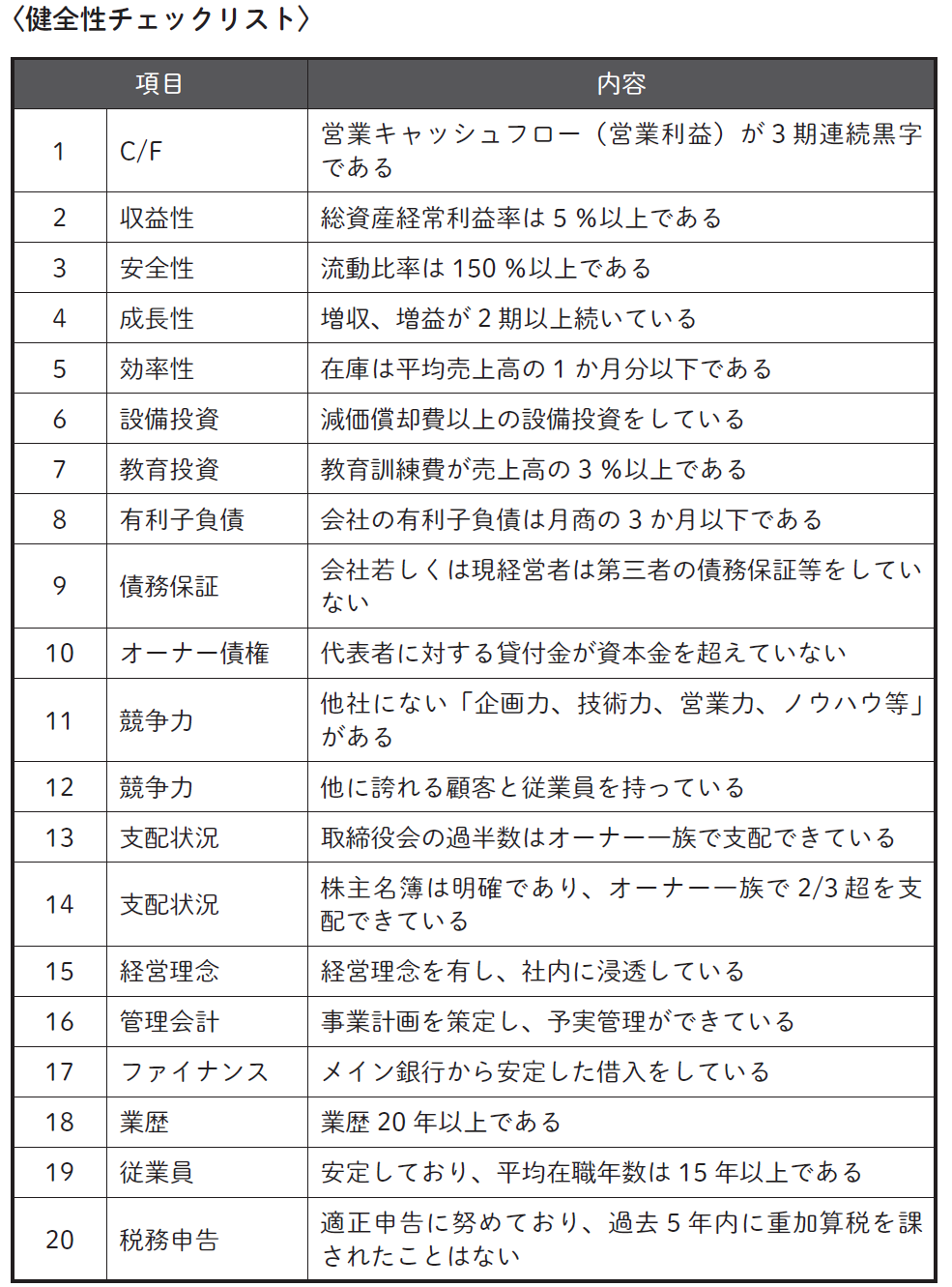

実際に高い価格で売却するためには、これらの算定で株価が高くなるように財務内容を改善し、かつ収益性の向上に努める必要があります。

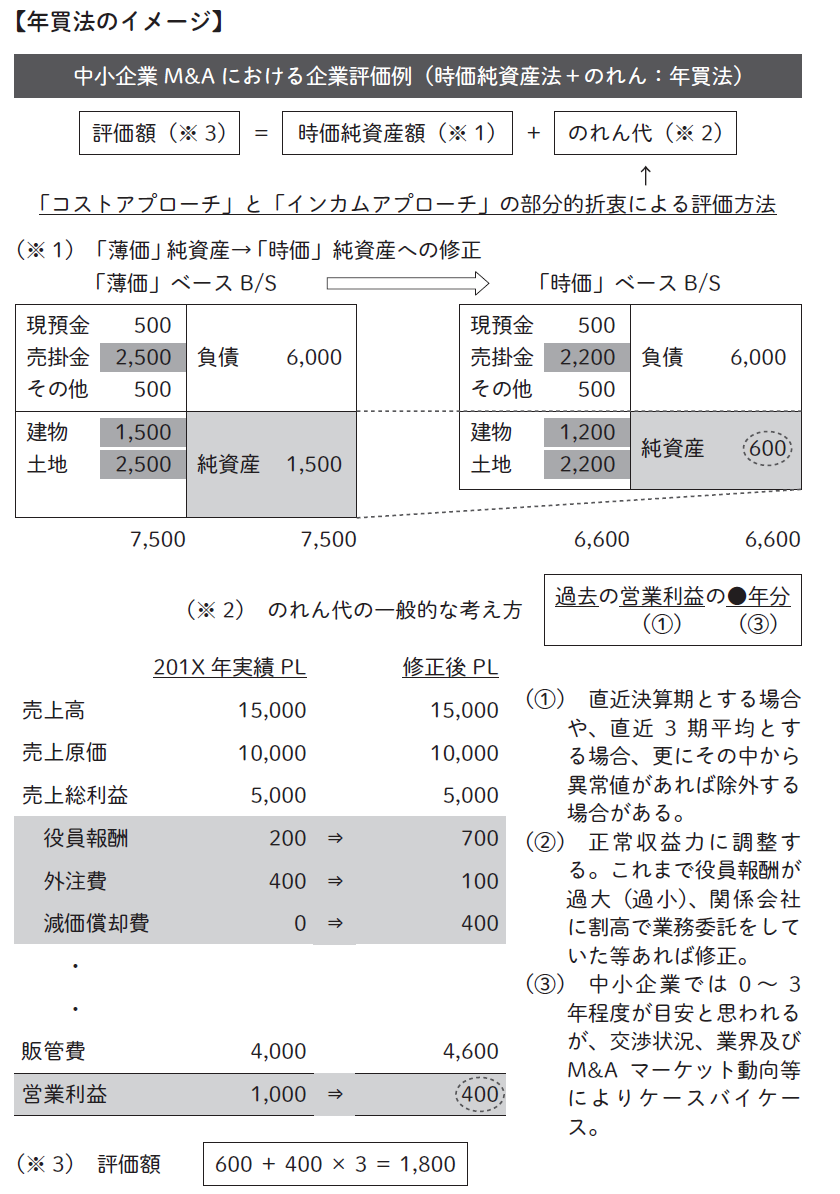

1.資産・負債を基礎に算定(時価純資産法、年買法)

対象会社の資産・負債を時価で評価し直した後の純資産額を株主価値として評価する方法です(時価純資産法)。このためバブル期などに取得した土地やゴルフ会員権などは簿価上の金額より低下するケースが多いことに留意する必要があります。また、売掛金や在庫の金額も同様に時価にすると、回収見込みのない売掛金や販売見込みのない在庫などが評価減されることにより評価額が低下する可能性があります。

なお、中小企業のM&A時の評価としては、単純に時価純資産額をベースとすることもあれば、これに「のれん」として営業利益又は経常利益の数年分を加算して評価額とする算定方法も使われています(年買法)。この時に用いられる営業利益や経常利益については、過大な役員報酬や役員保険などを調整した正常収益力に調整して利益を加算することに留意が必要です。他の算定方法と比較すると算定が容易で、わかりやすいという特徴があります。

2.収益を基礎に算定(収益還元法)

将来の獲得が見込まれる収益(税引後利益)を資本還元率で割り戻して株価を算定する方法で、DCF法の簡易版的な計算方法です。ここで用いられる資本還元率は、一般には資本コストと呼ばれるもので、個々の会社の事業の個別リスク(危険率)などを加味して算定されます。

留意点とすれば、将来見込まれる収益算定がDCF法より精度が落ちるという点と、見積もり的な要素が強く恣意性が入りやすいという弱点があります。

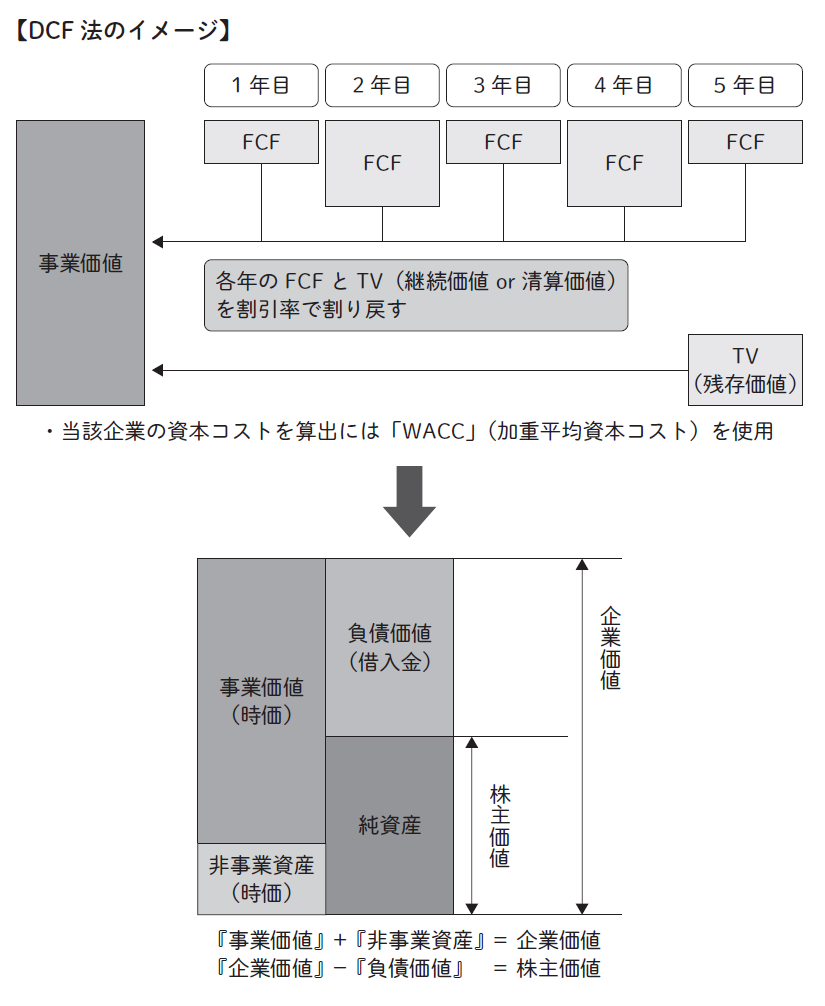

3.キャッシュフローを基礎に算定(DCF法)

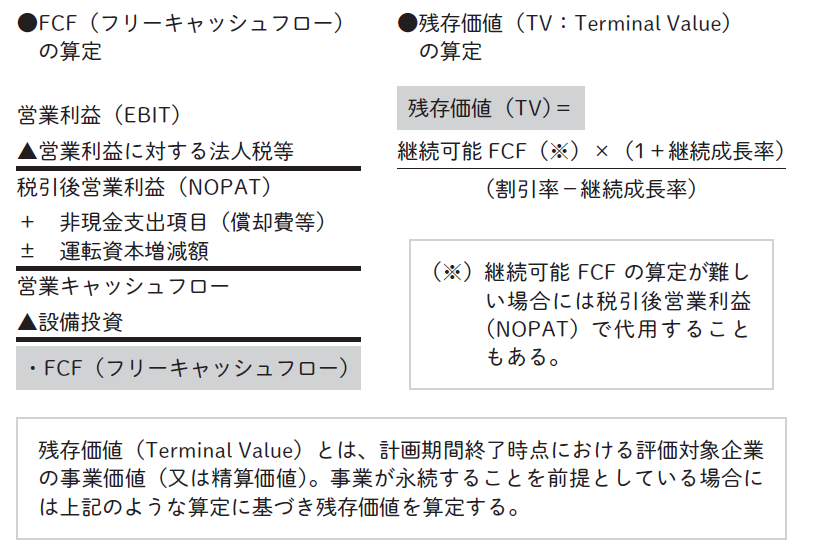

キャッシュフローを基礎に株価を算定する代表として、DCF(Discounted Cash Flow)法があります。DCF法とは、対象会社が将来獲得すると予想されるフリーキャッシュフロー(FCF)を株主資本コストと負債コストの加重平均である加重平均コスト(WACC)で現在価値に割り引いて「事業価値」を算定する方法です。

なお、「事業価値」から「株主価値(株価)」を算定するためには、事業価値に非事業資産を加算し、負債を控除しなければなりません。このDCF法についても将来利益(将来事業計画)をベースに将来キャッシュフローを算定するため、見積もり的な要素が強いという弱点があります。

なお、フリーキャッシュフローと収益の大きな相違点としては、減価償却費がキャッシュフローには含まれていますが収益には含まれていません。また、年度の設備投資などがフリーキャッシュフローでは控除されている点が相違しています。

.png)