「バリュエーション手法」と「財務デューデリジェンス」の関係を理解する ~バリュエーション手法と財務デューデリジェンスの重点調査項目、DCF法を用いた場合の財務デューデリジェンスとの関係~

- 解説コラム

- 連載

[失敗しないM&Aのための「財務デューデリジェンス」]

第2回:「バリュエーション手法」と「財務デューデリジェンス」の関係を理解する

〈目次〉

①バリュエーション手法と財務デューデリジェンスの重点調査項目

②DCF法を用いた場合の財務デューデリジェンスとの関係

〈解説〉

▷第3回:財務デューデリジェンス「損益項目の分析」を理解する【前編】

▷第4回:財務デューデリジェンス「損益項目の分析」を理解する【後編】

「バリュエーション手法」と「財務デューデリジェンス」の関係を理解する

①バリュエーション手法と財務デューデリジェンスの重点調査項目

前号で解説したように、財務デューデリジェンスの重点調査項目は、バリュエーション方法によって変わります。

DCF法でバリュエーションを行う場合であれば、正常収益力、設備投資、運転資本、ネットデット、事業計画の分析が重点調査項目となり、純資産を用いた評価を行う場合は、実態純資産の分析が重要調査項目となります。

なお、重点調査項目以外にも、店舗を保有する企業であれば店舗別損益、工場を保有する企業であれば原価計算、製品別損益、小売店であれば客数・客単価、商品別損益等重要な調査項目があり、これらは買手企業のニーズによっても異なります。

買手企業の担当者としては、バリュエーションと財務デューデリジェンスの一般的な内容を理解し、対象会社の重点的な調査項目を検討し、また自社で行っている管理会計と照らしあわせて理解しやすい分析の切り口を検討しておくべきでしょう。

また、アドバイザーとしてM&Aをサポートする専門家としては、デューデリジェンスの開始に先立って買手企業の業種の特性、買手企業固有の状況、ニーズ、使用するバリュエーション手法等を把握するため、買手企業と十分なコミュニケーションをとることが必要となります。

②DCF法を用いた場合の財務デューデリジェンスとの関係

下記では上場会社等のM&Aにて採用する代表的なバリュエーション手法の1つであるDCF法を用いた場合の財務デューデリジェンスとの関係を説明します。

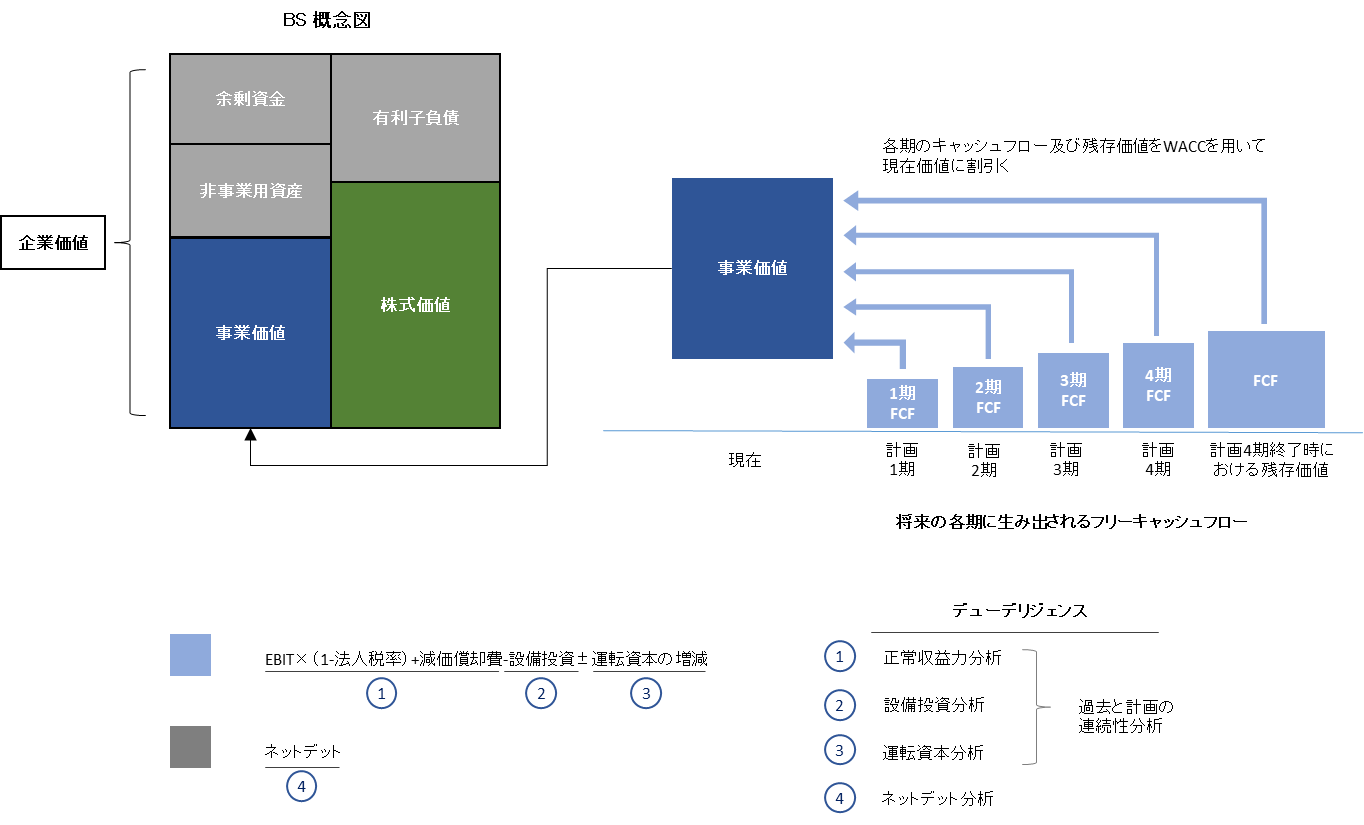

事業計画から各期のFCF(フリーキャッシュフロー)を算出し、各期のFCFおよび残存価値をWACCを用いて現在価値に割引きます。

この割引額の合計が事業価値となります。この事業価値からネットデット(有利子負債から余剰資金および非事業用資産の時価を差し引いたもの)を差し引くことで株式価値を算出します。

つまり、株式価値を算出するためには、各期のFCF、WACC、ネットデットの金額が必要ということが分かります。

WACCは一般的にバリュエーション業務で算出し、FCFの金額についてもバリュエーションで算出することもありますが、財務デューデリジェンスではその基礎となる事業計画を分析する場合があります。

なお、事業計画のFCFの分析を行うには、その発射台となる現状のFCFの分析が不可欠であり、正常収益力、運転資本、設備投資の分析を行った上で事業計画を分析する必要があります。

ただし、事業計画については買手企業で分析を行うため、財務デューデリジェンスの範囲外となることもあります。

よって、DCF法によるバリュエーションを行う場合、価値算定に直接影響を与える項目は正常収益力、運転資本、設備投資、ネットデット、事業計画となり、これらの項目を財務デューデリジェンスで重点的に分析することになります。