[会計事務所の第三者承継(M&A)]

第2回:会計事務所M&Aの税務

~事業譲渡に関する税務処理、会計事務所M&Aに関する税務処理~

〈解説〉

公認会計士・税理士 中村大相

会計事務所M&Aは「事業譲渡」で行われます。

税理士法人の持分を譲渡するということも考えられますが、税理士法人の持分は税理士個人が取得するしかない(税理士法人が他の税理士法人の持分を取得することはできない)のと、税理士は2つ以上の税理士法人の社員になることはできないという制限があるため、税理士法人の持分の売買はハードルが高いです。

1.事業譲渡に関する税務処理

ではまず事業譲渡に関する税務処理について触れたいと思います。

(1)個人事業主が事業譲渡する場合

譲渡する資産の種類によって所得の区分が異なります。

①土地建物を譲渡した場合の所得は、譲渡所得(分離課税)となります。

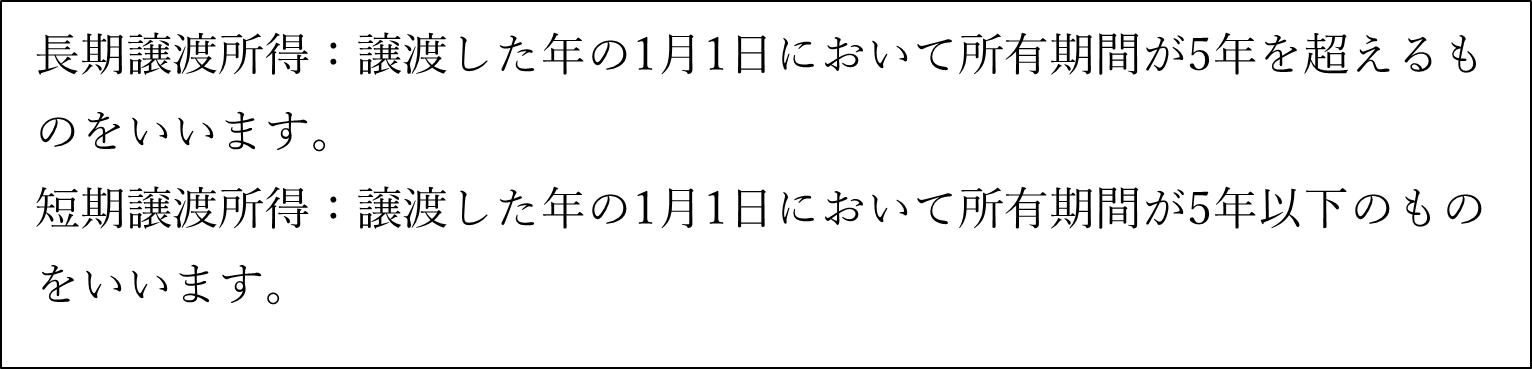

なお、土地や建物を譲渡したときの譲渡所得は、次のとおり所有期間によって長期譲渡所得と短期譲渡所得の二つに区分し、税金の計算も別々に行います。

(参考)分離課税の譲渡所得の計算方法

②事業所得者が商品、製品、半製品、仕掛品、原材料などの棚卸資産を譲渡した場合の所得は、事業所得となります。

③使用可能期間が1年未満の減価償却資産、取得価額が10万円未満である減価償却資産(業務の性質上基本的に重要なものを除きます)、取得価額が20万円未満である減価償却資産で、取得の時に「一括償却資産の必要経費算入」の規定の適用を受けたもの(業務の性質上基本的に重要なものを除きます)を譲渡した場合の所得は、事業所得又は雑所得となります。

④その他の資産を譲渡した場合の所得は、譲渡所得(総合課税)となります。

⑤営業権を譲渡した場合の所得は、譲渡所得(総合課税)となります。事業譲渡の対価が資産総額(負債も承継する場合は資産総額と負債総額の差額)を超えた金額は営業権となりますが、この営業権の譲渡は譲渡所得(総合課税)となります。

(参考)総合課税の譲渡所得の計算方法

総合課税の譲渡所得の金額は次のように計算します。短期譲渡所得の金額は全額が総合課税の対象になりますが、長期譲渡所得の金額はその1/2が総合課税の対象になります。

![]()

※譲渡所得の特別控除の額はその年の長期の譲渡益と短期の譲渡益の合計額に対して50万円です。その年に短期と長期の譲渡益があるときは、先に短期の譲渡益から特別控除の50万円を差し引きます。

(2)法人が事業譲渡する場合

事業譲渡ですので法人が所有する資産が譲渡され、事業譲渡対価がその資産総額を上回った場合は譲渡益として計上され、法人税等の課税の対象となります。

2.会計事務所M&Aに関する税務処理

(1)会計事務所(個人)の場合

事務所の建物は賃借、机やパソコンは一括資産や少額資産、高額なコピー機はリースという事務所が多いです。会計事務所の資産は事業会社に比べると少ないのであまり論点にはなりません。

会計事務所運営に必要なものは顧問先と従業員です。では会計事務所の顧問先や従業員を引き継ぐ対価は営業権の譲渡、つまり譲渡所得(総合課税)となるでしょうか。

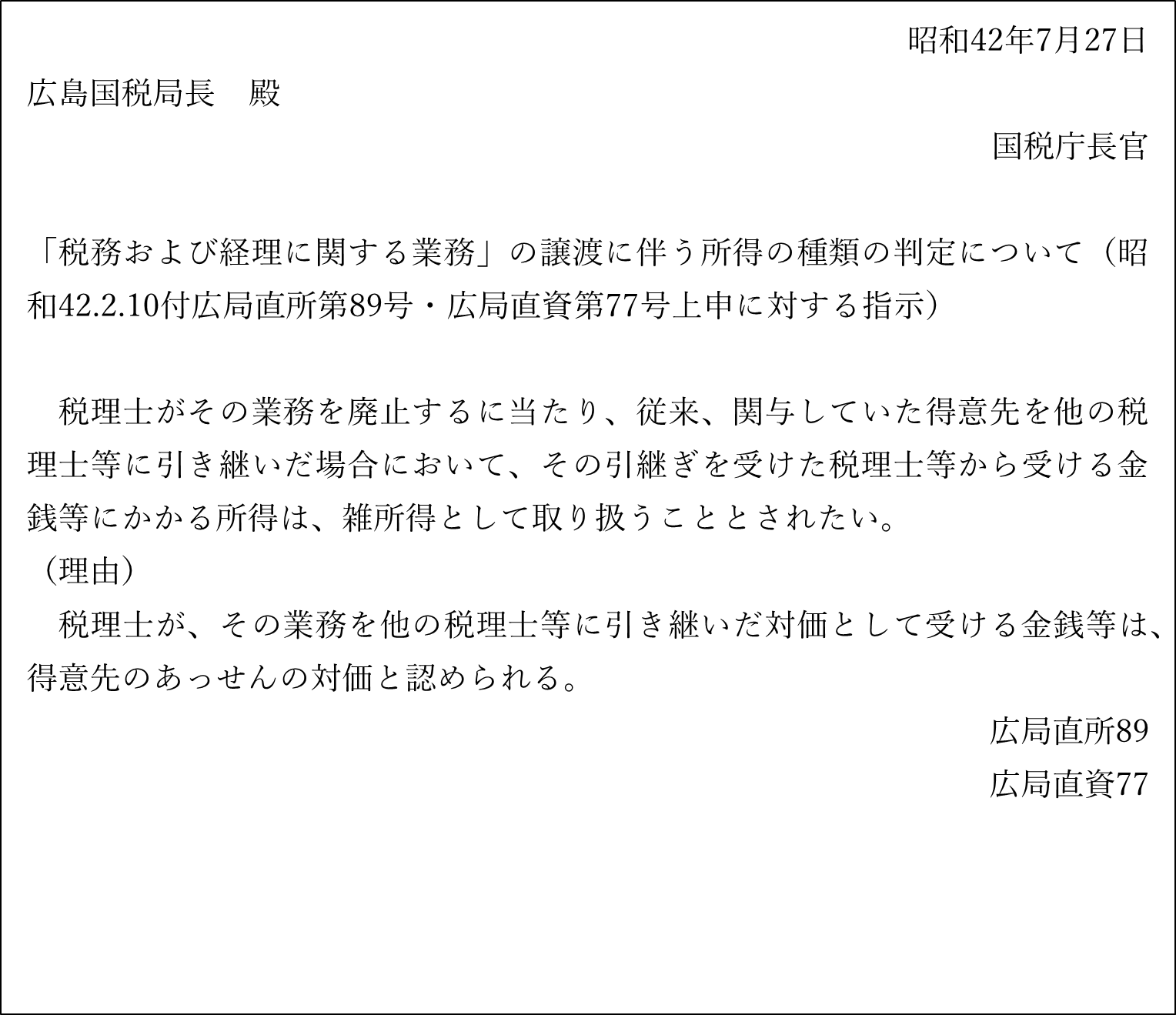

昭和42年に国税庁が通知した見解では、税理士事務所の顧客を他の税理士等に引き継いだ際の対価は、得意先のあっせんの対価ということで「雑所得」であるとしています。

(国税庁サイト)

https://www.nta.go.jp/law/tsutatsu/kobetsu/shotoku/shinkoku/670727/01.htm

また、平成22年には上記の国税庁の見解と同じく税理士事務所を他の税理士に承継した際の対価は雑所得であるという裁決が出ています。

(国税不服審判所サイト)

https://www.kfs.go.jp/service/MP/02/0206140000.html

この裁決は、請求人が以下のように主張したことに対するものです。

この裁決では税理士事務所の顧客は「一身専属性の高いもの」とされていて、営業権の存在を否定しています。

つまり、会計事務所を譲渡した際の対価は「雑所得」として処理することになります。

(2)会計事務所(法人)の場合

1(2)で説明した通り、事業譲渡の対価は譲渡益として計上され、法人税等の対象になります。