[解説ニュース]

介護施設で亡くなった場合の相続税の小規模宅地等の特例

〈解説〉

税理士法人タクトコンサルティング(小泉紀子/税理士)

[関連解説]

■介護施設等に入所後、相続が発生した場合の居住用財産の譲渡所得と相続税の取扱い

1.はじめに

最近相続税申告で、介護施設で亡くなられた場合の小規模宅地等の特例を適用するケースが増えてきているように思われます。今回は、その適用にあたって留意する点をお伝えします。

2.概要

介護施設で亡くなった場合でも、被相続人が入所前に居住していた家屋の敷地の用に供されていた宅地等は、次の要件を満たすと、小規模宅地等の特例における「被相続人の居住の用」に供していたものとされます(措令第40の2②、③)。

①相続開始の直前に、被相続人が「要介護認定」又は「要支援認定」を受けていること

②老人福祉法等に規定する介護施設等に入所していたこと

③被相続人が居住していた家屋は、入所後に事業の用又は新たに被相続人以外の居住の用に供されていないこと

3.要介護認定の申請中に死亡した場合

要介護認定又は要支援認定を受けていたか否かの判定時期は、「相続開始の直前」とされています。

では、介護施設に入所していた被相続人が、要介護認定の申請中に亡くなった場合はどうなるのでしょう。

このような場合に、相続開始後に要介護認定があったときには、要介護認定はその申請のあった日にさかのぼってその効力が生ずることとなり、相続開始の直前において要介護認定を受けていた者に該当するものとして取り扱うことが認められています。

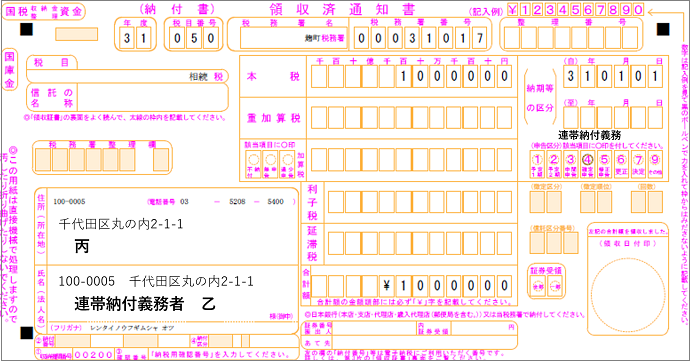

4.添付書類

被相続人が介護施設に入所していた場合の小規模宅地等の特例の適用を受けるためには、相続税の申告書に次の書類を添付する必要があります。

①被相続人の戸籍の附票の写し(相続開始の日以後に作成されたもの)

②介護保険の被保険者証の写しなど、被相続人が要介護認定又は要支援認定を受けていたことを明らかにする書類

③施設への入所時における契約書の写しなど、その介護施設の名称及び所在地並びにその施設が老人福祉法等に規定する介護施設であることを明らかにする書類

①~③の書類のうち、実務上入手に困るのが②の書類です。介護保険の被保険者証は、亡くなると市区町村役場へ返却することになっているため、相続税申告にあたりご用意頂く書類を相続人の方へ伝える頃には、市区町村役場へ返却してしまっていることが多いです。市区町村役場に申請して別途要介護又は要支援の状態であったことを証明する書面を出してもらうことも可能ですが、手間がかかりますので、もしお伝えできるタイミングがありましたら、写しをとっておいてもらうことをお勧めします。

5.介護施設に入所中に自宅を相続した場合

以下の事例において、被相続人甲の自宅の建物を「本件家屋」、その敷地の用に供されている宅地等を「本件宅地等」とします。

被相続人甲はA有料老人ホームの入所前に、本件宅地等を居住の用に供していましたが、A有料老人ホームの入居中に本件家屋及び本件宅地等を配偶者乙から相続し、その後本件家屋に戻ることなく死亡しました。

この場合、被相続人甲は、A老人ホーム入居の直前においては本件宅地等を居住の用に供していたものの本件宅地等の所有者ではなく、本件宅地等を取得した後はこれを居住の用に供していないのですが、本件宅地等は、小規模宅地等の特例対象となるのでしょうか。

これについては、国税庁の平成30年12月7日付の文書回答事例で次のような見解が認められています。

すなわち、「相続開始の直前において被相続人の居住の用に供されていなかった宅地等が、小規模宅地等の特例対象となる居住用宅地等に該当するか否かは、被相続人が有料老人ホーム等に入所して居住の用に供されなくなった直前の利用状況で判定することとされていますが、その時において被相続人が宅地等を所有していたか否かは、法令上特段の規定は設けられていないことから、小規模宅地等の特例の対象となる宅地等に該当すると解され、特例の適用を受けることができると考えられます。」

なお、小規模宅地等の特例の適用判定は難しいため、適用にあたっては十分に要件を確認することが必要です。

税理士法人タクトコンサルティング 「TACTニュース」(2019/10/15)より転載

![【Q&A】子会社株式の譲渡に係る収益計上時期[税理士のための税務事例解説]](https://links.zeiken.co.jp/wp-content/uploads/2019/09/tree-736888_1280.jpg)

](https://links.zeiken.co.jp/wp-content/uploads/2019/07/buildings-984195_640.jpg)