[ワンポイント解説]

事業承継税制の特例 ~『後継者要件』について解説~

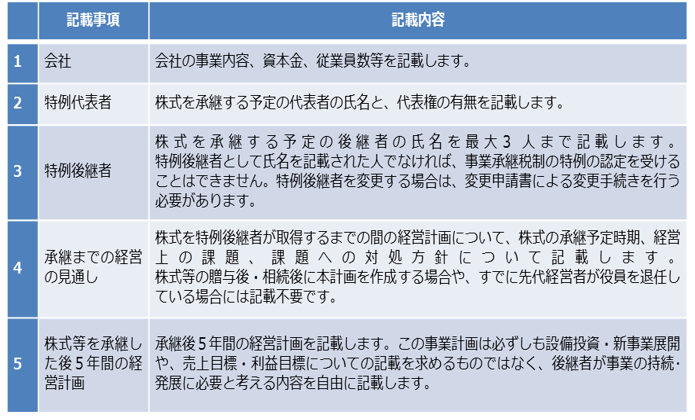

〈解説〉

税理士法人髙野総合会計事務所 深川雄/税理士

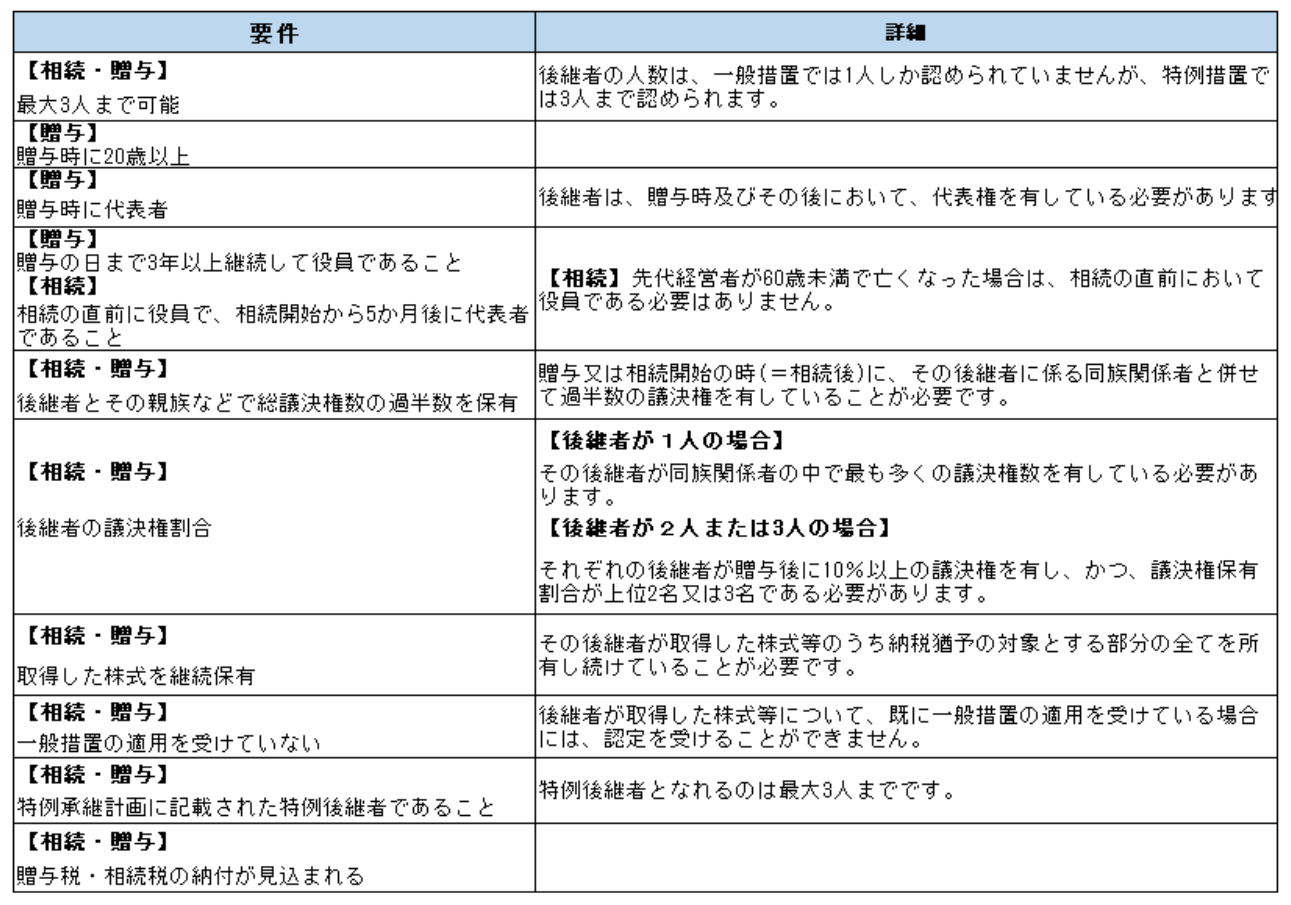

平成30年度税制改正により「事業承継税制の特例措置」において、後継者の要件が緩和されました。これまでの「一般措置」では、納税猶予の対象となる後継者は1名しか認められておりませんでしたが、「特例措置」では、最大3人の後継者への承継が可能になりました。その結果、会社の実情に合わせた多様な承継方法が選べるようになりました。

1.後継者の要件

具体的な後継者の要件は下記になります。

2.注意点

贈与より特例措置の適用を受ける場合、贈与の日まで継続して3年以上にわたり役員である必要があるため、計画的に後継者を役員に選任する必要がございます。株式は贈与又相続により取得することが要件となっておりますので、売買による承継は納税猶予の対象とならない点ご注意ください。複数人の後継者を会社の代表者にすることで、後々の運営に問題が生ずることもあります。将来の会社運営について十分な検討を行ったうえで、後継者を選ぶ必要がございます。

税理士法人髙野総合会計事務所 「TSKニュース&トピックス」(2019年1月11日 )より再編集