Q-17 M&Aの成約まで、どのくらいの時間がかかりますか?|3分でわかる!M&Aのこと【解説コラム】

このコラムの次回更新を知りたかったら…@zeiken_infoをフォロー

□■―――――――――

今後、ますます活用が進んでいくであろうM&Aについて、できるだけわかりやすくQ&A形式で解説するコラムを掲載することにしました。ぜひご一読ください!

―――――――――■□

Q-17 M&Aの成約まで、どのくらいの時間がかかりますか?

A

M&Aの成約までに要する期間は、案件の規模や対象会社の事業内容、利害関係者の多寡などにより大きく異なりますが、一般的には最低でも3か月程度、大規模な案件においては3年程度を要する場合もあります。

この期間は、よく「知り合ってから結婚するまでの期間」に例えられます。

出会ってすぐに結婚するケースもあれば、時間をかけて相手を理解し、納得したうえで人生を共にする選択をするケースもあるように、M&Aも同様です。

以下では、一般的なM&Aのプロセスを、かかる時間がイメージしやすいように結婚に例えながら見てみましょう(交渉の流れについてはQ11も参照して下さい)。

(1)基本的な情報開示

事業内容、基礎的な財務諸表、主要取引先などの情報が開示されます。この段階は、当事者間の相互理解を深めるための初期フェーズであり、M&A検討の前提となる重要なプロセスです。

いわゆる「釣書」の交換にあたる段階です。お互いの基本情報を開示し、相手がどのような会社なのかを知るための最初のステップとなります。

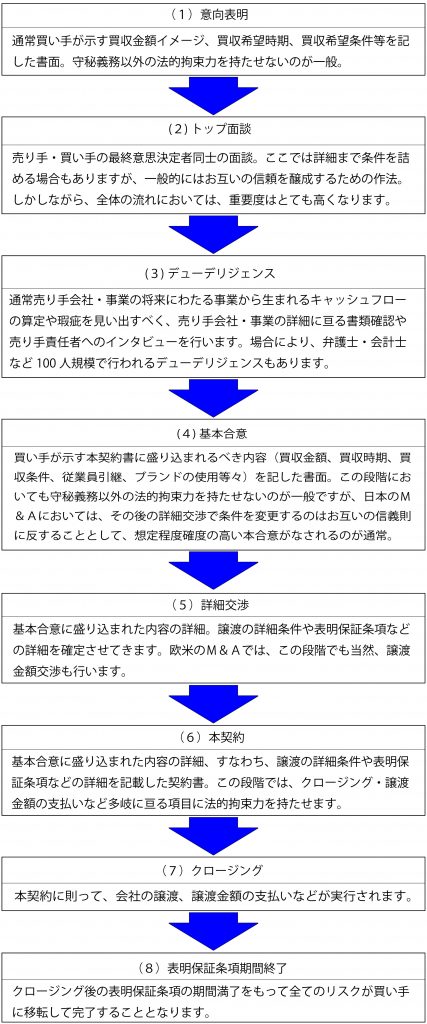

(2) M&Aを進めるかどうかの意思確認(意向表明)

当該M&Aを進める意思が双方にあるかを確認する段階です。条件面や方向性を踏まえたうえで、次のフェーズへ進むか否かを判断します。

これは、知人の紹介を受けた後に「お見合いを進めるかどうか」を確認する段階に似ています。

(3)トップ面談

経営理念、事業方針、譲渡条件などについて、経営トップ同士で直接確認を行います。

財務条件のみならず、経営理念や将来像の一致が、M&A成功における重要な要素となります。

実際に顔を合わせ、お互いの考え方や価値観を確認する重要な場面です。結婚において人生観の一致が重要であるのと同様に、M&Aでも経営理念や将来像の共有は極めて重要です。

(4)基本合意

金額、時期、主要な条件について合意が形成されます。通常、法的拘束力を有するのは守秘義務契約や独占交渉権に限られますが、実務上は関係者への影響も大きく、慎重な判断が求められます。

この段階は「結納」に例えられます。基本合意に至った後に交渉が破談となると、当事者だけでなく、従業員や取引先、市場に与える影響も小さくありません。精神的・実務的な「しこり」が残る点は、結婚と非常によく似ています。

(5)デューディリジェンス

財務・税務・法務・ビジネス面などから、対象会社の詳細な調査が行われます。

買い手にとっては投資判断の根拠となる重要なプロセスであり、売り手にとっても自社のリスクや課題を整理する機会となります。買い手は「この会社に投資して、どれだけのリターンが見込めるのか」「どのようなリスクがあるのか」を確認します。一方で、売り手側が実施するセラーデューディリジェンスも重要です。

これは、実際に交際を重ね、相手の長所だけでなく短所も理解する期間、いわば婚前期間に相当します。近年、婚前同棲が一般化しているように、この確認期間はM&Aにおいても極めて重要です。

(6)最終譲渡契約の締結

金額、時期、表明保証条項、引渡条件等々法的拘束力を有する最終契約が締結されます。

従業員の雇用継続や取引先との関係承継は努力義務として条文化されるケースが多いですが、それ以外のものは原則としてすべてに法的権利義務が生じます。

(7) クロージング

株式または事業の引渡しおよび代金決済が行われ、M&Aが実行されます。

結婚式を挙げ、「めでたし、めでたし」となる瞬間です。

(8) 表明保証期間の終了

M&A完了後、3か月から2年程度の期間、財務諸表の虚偽や権利関係の瑕疵があった場合の保証責任が続きます。この期間が終了して、ようやくすべての権利義務が精算されます。こういった表明保証といった瑕疵担保責任のようなものは結婚にはありませんが、M&Aに関しては、限られた時間内で生きた事業体(経営戦略・資金・ノウハウ・顧客・従業員等々)の価値算定⇒合意に至たらなくてはなりませんので、こういった表明保証が行われるのが通常です。

おわりに

M&Aは、スピードが速ければ必ず成功するものではありません。

結婚と同じく、どれだけ時間をかけて相手を理解し、失敗を回避するための確認を行ったかが、その後の「幸せ」を左右します。成約までの期間は、決して無駄な時間ではなく、全てが成功のために必要不可欠なプロセスなのです。

(執筆:税理士 高井 寿)

このコラムでは読者の方からのご質問も募集しています。M&Aに関することで疑問に思っていること、コラムの内容に関してもっと詳しく知りたいこと、○○について取り上げてほしい、などありましたら、こちらのアドレス(links@zeiken.co.jp)までお知らせください

(注意)回答・解説は原則このコラム内で行い、個別の回答はできません。個別事例についてのご相談には対応できませんのであらかじめご承知おきください。

高井 寿(たかい ひさし)

高井国際税務会計事務所 代表税理士 東京税理士会世田谷支部副支部長

2002年税理士登録、経営品質協議会認定アセッサー、CFPファイナンシャルプランナー、経営計画策定、国内及び国際タックスマネジメント、事業・資産承継、組織再編・連結納税、MAが専門。財団法人日本民事信託協会代表理事。

(著書等)「連結納税マニュアル(税務研究会)」「営業権の実務」(税務通信(税務研究会))、「経理システムと税務」「寄付金課税の問題点」(ともに税務弘報(中央経済社))、「資産家・事業家税務コンサルティングマニュアル」(税務研究会)

↓ 会計事務所の所長様向け ↓

↓ M&Aの解説をもっと読む ↓

このコラムの次回更新を知りたかったら…@zeiken_infoをフォロー

![愛知県内(名古屋市、知多半島、三河地方とその周辺エリア)の税理士事務所との統合を希望している税理士法人[会計事務所の引継ぎ手情報]](https://links.zeiken.co.jp/wp-content/uploads/2025/09/202602_kaikeima_hikitugite_ai-1200x797.png)