[経営企画部門、経理部門のためのPPA誌上セミナー]

【第12回】(最終回)PPAを実施しても無形資産が計上されないケースとは?

〈解説〉

株式会社Stand by C(角野 崇雄/公認会計士・税理士)

▷第9回:PPAで使用する事業計画とは?

▷第10回:PPAの特殊論点とは?ー節税効果と人的資産ー

▷第11回:PPAプロセスの具体例とは?-設例を交えて解説ー

1.はじめに

当連載では,PPAの基本的な考え方や概要について解説を行ってきました。

連載の最終回として,PPAを実施しても無形資産が計上されないケースについて解説します。

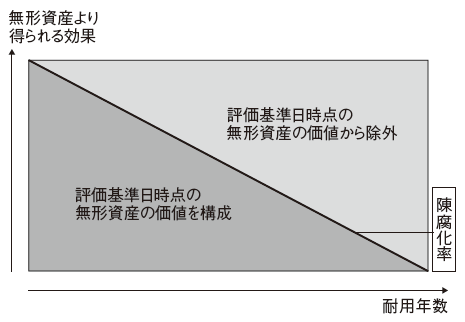

PPAにおいては,買収時点において存在する無形資産を評価することになるため,買収時点において赤字若しくは利益があまり出ていない会社を買収した場合,無形資産が認識されたとしても,評価した結果価値が出ず(マイナス値)に無形資産が計上されないことがあります。

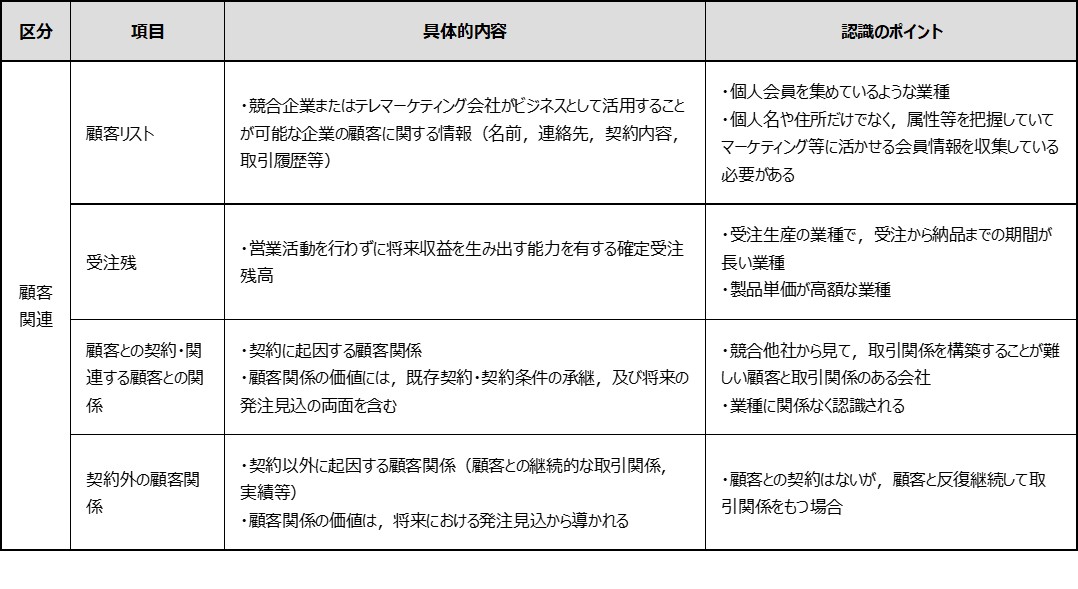

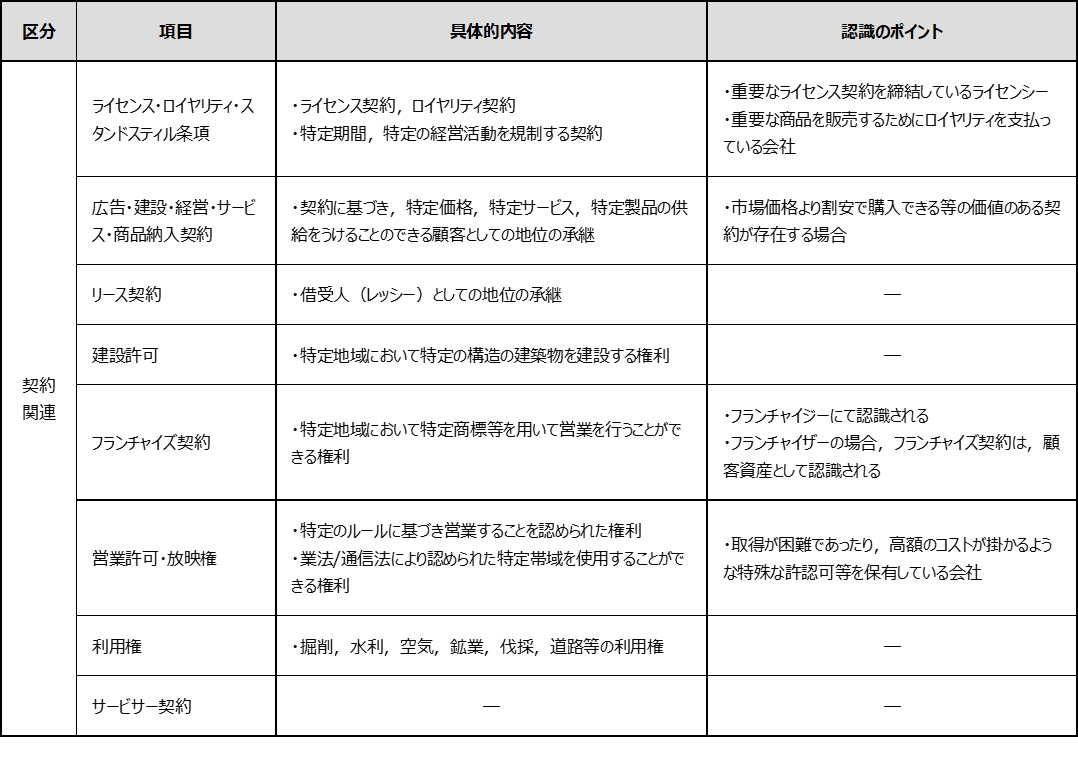

2.買収の主たる目的である資産が無形資産として計上されないケース

企業がM&Aを実行する目的は様々ですが,その多くは,被買収企業が持つブランド,顧客基盤,流通販売網,特許,技術などを獲得することを目的とします。

PPAでは,その手続きを通じて,被買収企業が持つそれら無形資産を識別・評価することになりますが,必ずしも企業が買収時に意図していた無形資産が計上されないケースがあります。

これは,PPAが,買収した「その時点」において存在する無形資産を評価するプロセスであることから生じるもので,一般的なPPAのイメージと,実際のPPA実務との間でギャップが生じやすいところであります。

例えば,X00年3月31日にある企業の顧客関連資産を獲得したようなケースでは,無形資産として計上され得るものは,X00年3月31日時点において存在する顧客であり,買収時以降,すなわち,X00年4月1日以降に買収企業による施策等によって新たに増加すると予想される顧客ではありません。

また,買収時点において被買収企業が赤字のようなケースにおいては,当該顧客が生み出す価値は0と評価されてしまい,無形資産が計上されないようなケースもあります。更には,買収時点において赤字の企業を買収後のシナジー効果を見込んだプレミアム込みの価格で買収したようなケースでは,無形資産が全く計上されずに,買収価額と純資産の差額が全額のれんとなって,のれんの金額が多額となるケースも考えられます。

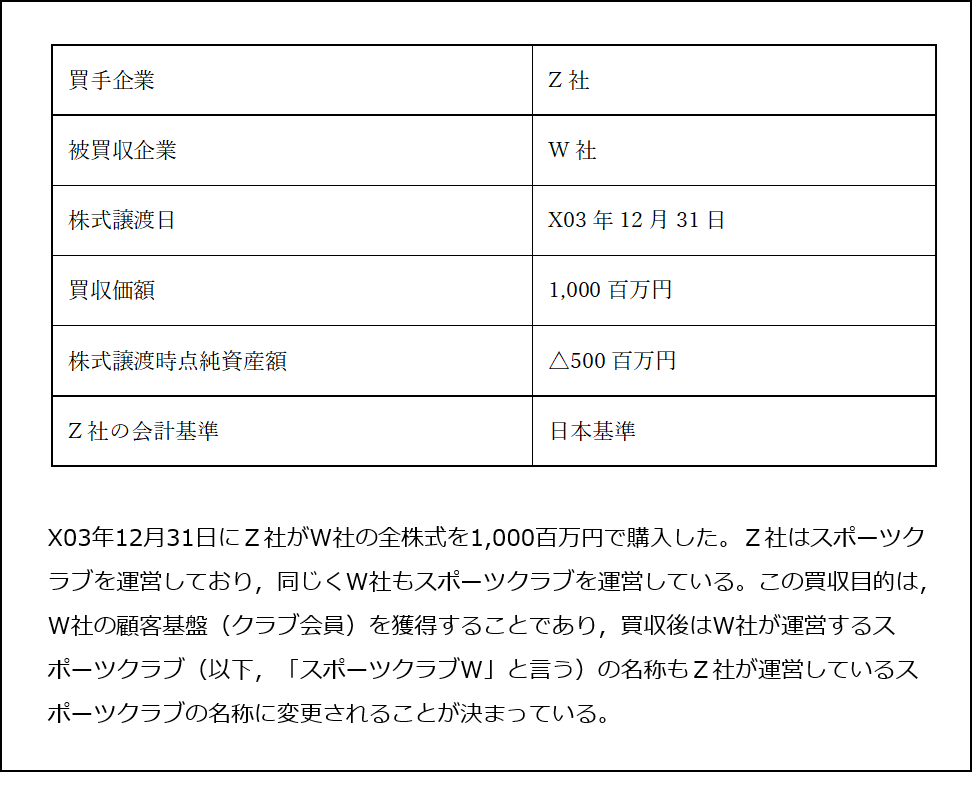

3.具体例を用いた説明

次に,上記で述べたことを,具体例を使って説明します。(説明の便宜上簡略するための前提を置いている点はご容赦ください。)

前提条件

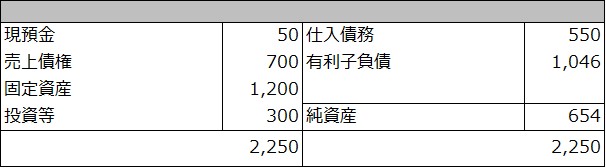

【図表1】前提条件

(1)経済的耐用年数の設定

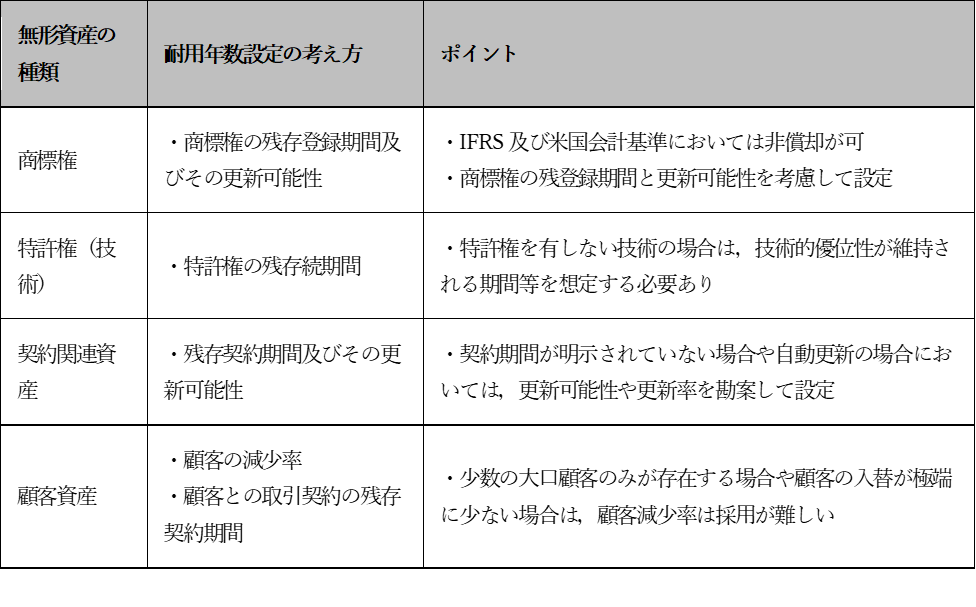

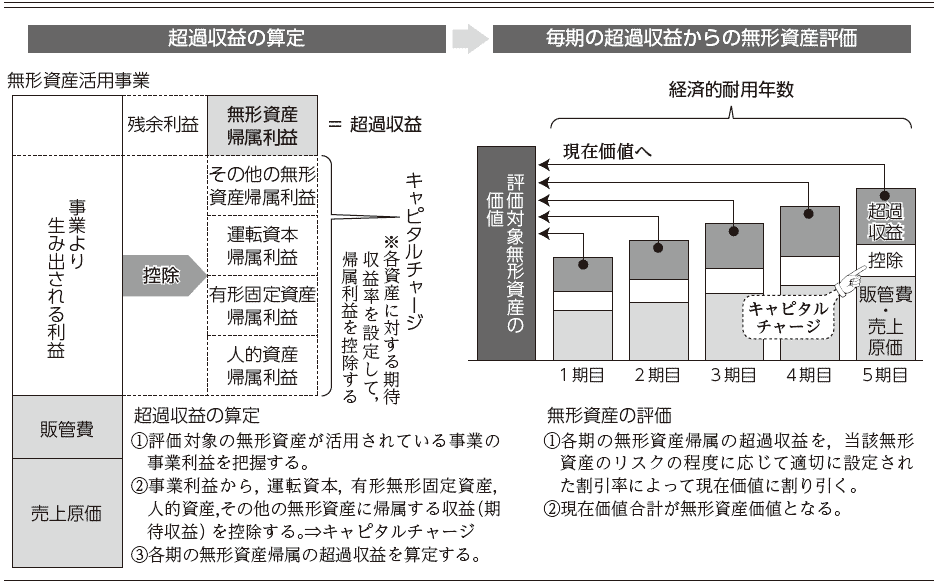

スポーツクラブWの既存会員の評価には,顧客資産の評価手法として一般的に用いられる超過収益法を用います。まず,既存会員の経済的耐用年数を検討します。

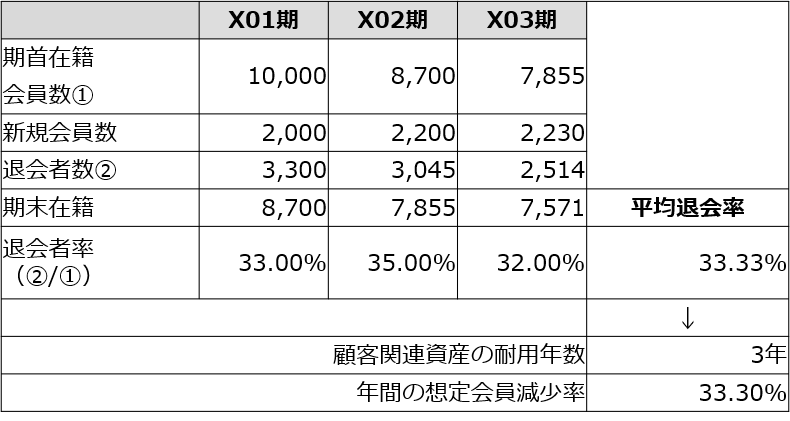

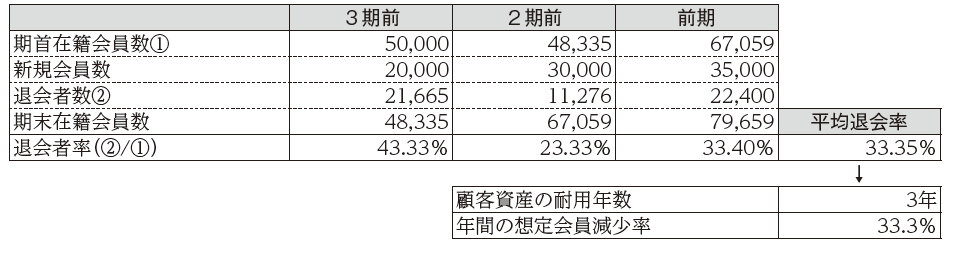

本例では,過去3期に亘る会員数の増減データが入手できたことから,図表2の通り,買収時点から過去3年間において,各期の期首に在籍していた会員の退会率の平均値33%を算出し,1÷33%=3年間を経済的耐用年数として設定します。

ただし,このような退会率(顧客減少率)のようなデータが入手できるケースはそう多くはなく,このようなデータを入手できた場合は,より合理的な経済的耐用年数の設定が可能となります。

【図表2】顧客関連資産の耐用年数の計算

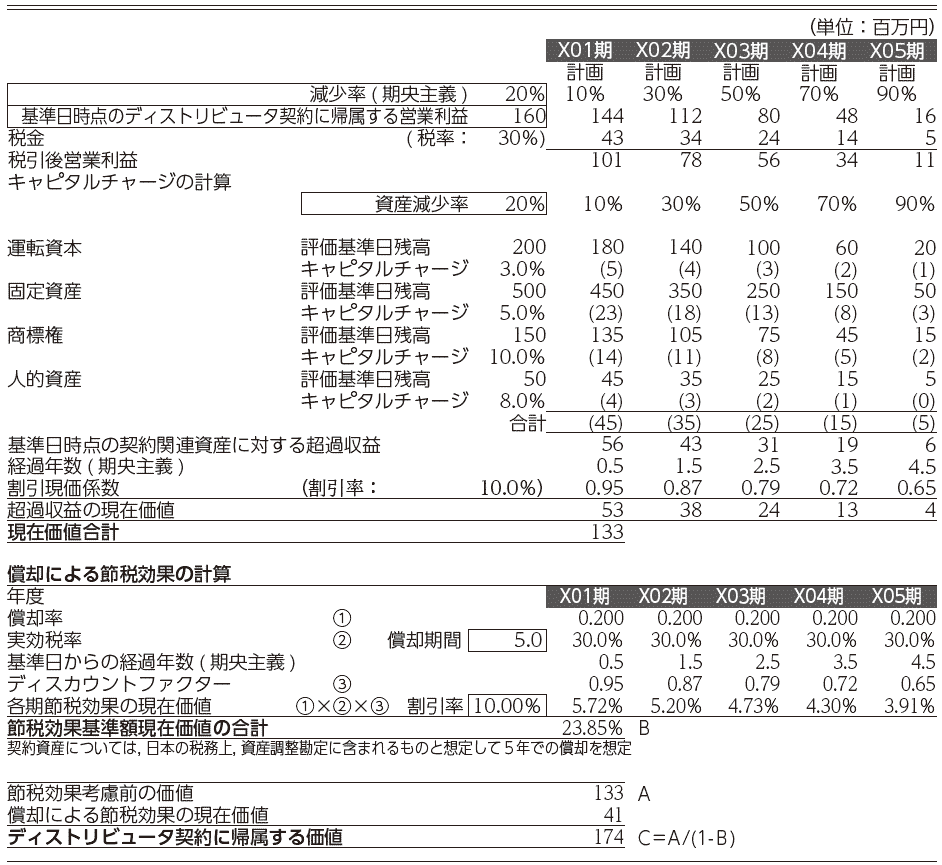

(2)超過収益法による評価

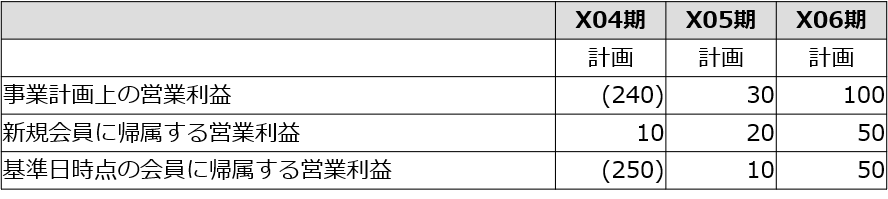

図表3が超過収益法に基づく既存会員の評価額の計算例になります。Z社がW社の買収を検討した際に利用したスタンドアローン計画の事業計画を利用することとなりますが,同事業計画の営業利益には買収時点の既存会員と買収後に獲得予定の新規会員の両方から生み出される営業利益であるため,既存会員のみから生み出される営業利益を算出する必要があります。

実務上は両者を分けることは容易ではないケースが多いと思いますが,ここでは両者を分けることができるとし,図表4に示す既存会員に帰属する営業利益を用いています。

【図表3】顧客関連資産の評価

【図表4】 基準日時点の顧客関連資産に帰属する営業利益

キャピタルチャージは各資産の残高に期待される収益率を乗じることで計算されます。例えば,X04期の運転資本の場合,167×3%=5でキャピタルチャージを計算しており,X04期の運転資本残高167は,200×(1‐16.65%)で計算しています。

ここで,運転資本の残高が200ではなく167となっているのは,顧客関連資産の経済的耐用年数(3年)の期間内で運転資本が減少していくという前提を置いているからです。

また,既存会員の年間減少率33.3%を前提とした各期の減少率の計算方法は,例えば,X04年の減少率は33.3%×1/2=16.65%と計算し,X06年の減少率は33.3%×2+33.3%×1/2=83.25%とします。そして,(1‐各期の減少率)を買収日時点の各資産に乗じることで,各期の資産残高を計算します。

例えば,X06期の運転資本は,200×(1‐83.25%)=34となります。

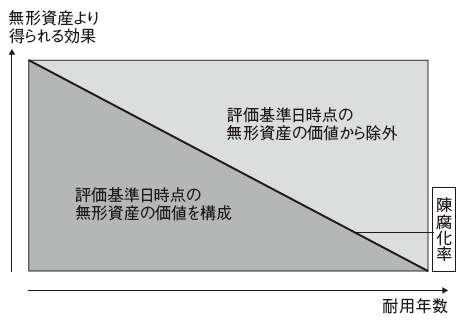

このようにして各期の資産残高を計算し,期待収益率を乗じることでキャピタルチャージが計算されます。そして,税引後営業利益からキャピタルチャージを控除した値が顧客関連資産に帰属する超過収益となり,その超過収益の現在価値合計は△77となります。

この結果として,顧客関連資産として計上されるものはないこととなります。

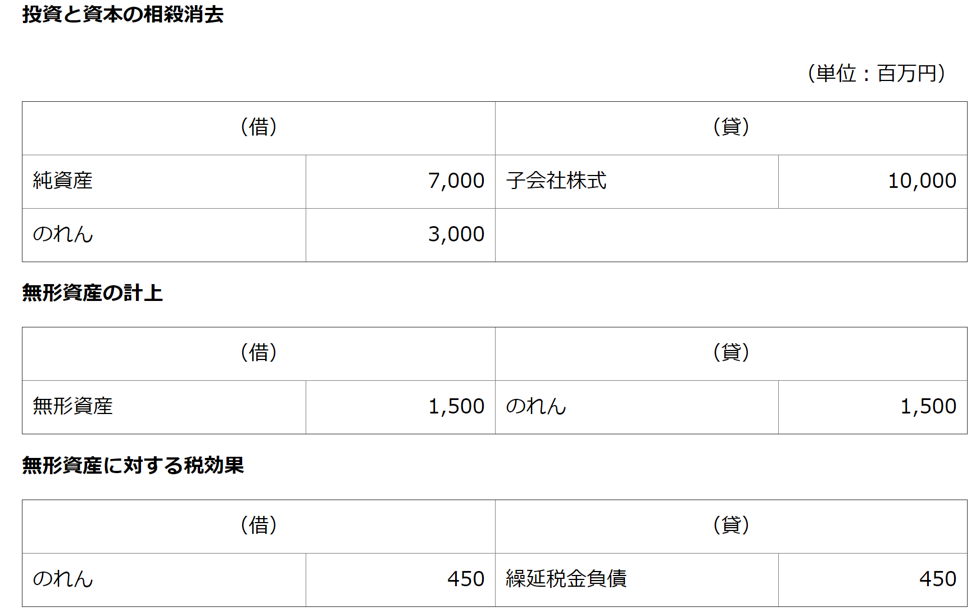

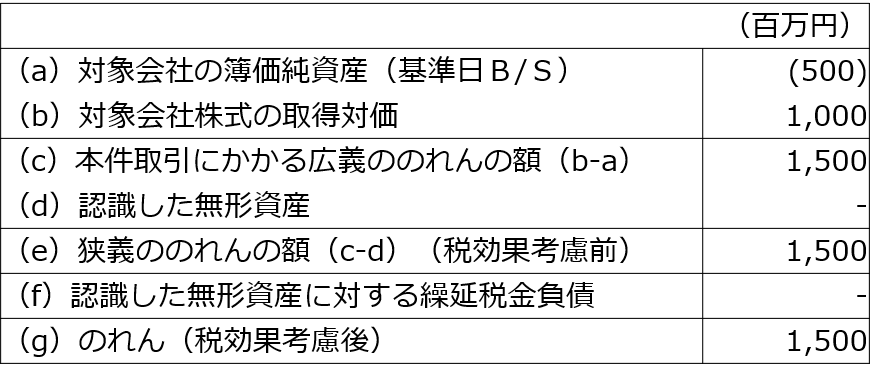

(3)のれんの計算

図表5が示す通り,PPAの結果として計上される無形資産はなく,すべてのれんとして計上されることとなりました。この理由としては,買収時点において,W社が赤字であったことが大きいと言えます。無形資産の評価は,あくまでも買収時点を基準とするため,買収時点で業績が赤字であると,その後業績が回復したとしても,買収時以降の新規会員からもたらされる収入はのれんに包含されるため,結果として無形資産は計上されないこととなります。

また,耐用年数が3年と比較的短いのも要因の一つと言えます。そのため,本例では計上される無形資産はなく,純資産額と株式の取得原価との差額1,500百万円は全額のれんとなりました。

【図表5】のれんの算定

4.最後に

買収時の業績が無形資産の計上にどのような影響を与えるかを解説しました。買収の主な目的と考えたものが,無形資産として計上されないことも有りうるので,特に買収時における適時開示の内容と,有価証券報告書等での開示内容の整合性などには,買収前から注意が必要です。

なお,PPAの結果,のれんの金額に比して無形資産の金額が少額となる場合は,その妥当性につき監査人から詳細を質問されるケースも多いです。多額に生じたのれんの源泉は何なのか。買収後のシナジー効果や将来の期待等々,無形資産としては認識されずにのれんに含まれることとなる収益稼得の源泉につき,予め検討・分析を行っておくことをお薦めします。

最後に,本稿での具体例では,経済的耐用年数の決定に必要なデータが入手可能であったという前提でありましたが,実務上はデータの入手が困難なケースも考えられます。そのため,なるべく財務や法務のデューデリジェンスの際に必要データや情報の入手をリクエストしておくことが望ましいでしょう。

本連載は今回で終了となりますが,12回の連載を通して,PPAの概要から,無形資産の認識・識別,評価アプローチ,経済的耐用年数の設定方法などについて解説してきました。まだまだ実務として定着しておらず,イメージがつきにくい面があったかと思いますが,少しでも読者の皆様の理解にお役に立てれば嬉しい限りです。

—本連載(全12回)—

第1回 PPA(Purchase Price Allocation)の基本的な考え方とは?

第3回 PPAにおける無形資産として何を認識すべきか?

第4回 PPAにおける無形資産の認識プロセスとは?

第5回 PPAにおける無形資産の測定プロセスとは?

第6回 PPAにおける無形資産の評価手法とは?-超過収益法、ロイヤルティ免除法ー

第7回 WACC、IRR、WARAと各資産の割引率の設定とは?

第8回 PPAにおいて認識される無形資産の経済的対応年数とは?

第9回 PPAで使用する事業計画とは?

第10回 PPAの特殊論点とは?ー節税効果と人的資産ー

第11回 PPAプロセスの具体例とは?-設例を交えて解説ー

第12回 PPAを実施しても無形資産が計上されないケースとは?

![PPAを実施しても無形資産が計上されないケースとは?[経営企画部門、経理部門のためのPPA誌上セミナー]](https://links.zeiken.co.jp/wp-content/uploads/2020/01/business-1477601_640.jpg)

![M&A時の会計処理は?-企業業績へのインパクトは!?-[M&A担当者がまず押さえておきたい10のポイント]](https://links.zeiken.co.jp/wp-content/uploads/2019/09/home-office-336378_640.jpg)