Q-16 M&Aにはどの程度の費用が掛かるのでしょう? |3分でわかる!M&Aのこと【解説コラム】

このコラムの次回更新を知りたかったら…@zeiken_infoをフォロー

□■―――――――――

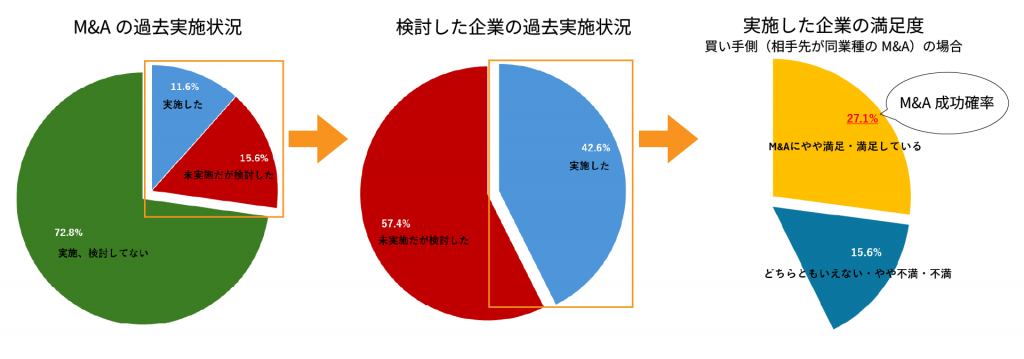

今後、ますます活用が進んでいくであろうM&Aについて、できるだけわかりやすくQ&A形式で解説するコラムを掲載することにしました。ぜひご一読ください!

―――――――――■□

Q-16 M&Aにはどの程度の費用が掛かるのでしょう?

A

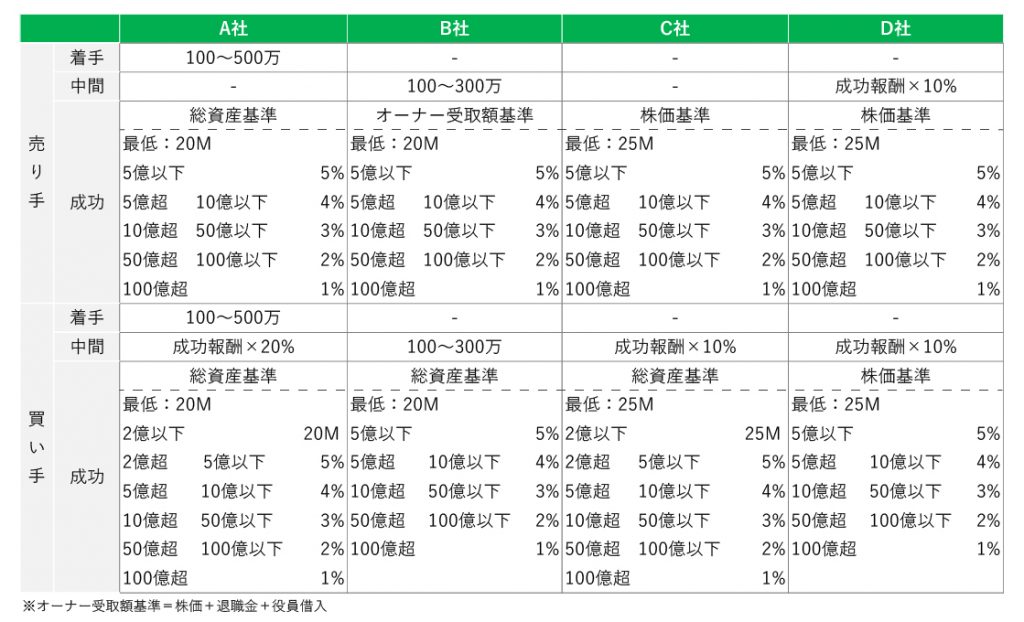

M&Aの実施に掛かる費用として、対象となる会社の取得価格以外にも、様々な費用が発生することになります。実際に、買い手側、売り手側で発生するM&A費用は異なり、対象となる会社の事業規模などによっても大きく変わってきます。

■買い手側で発生する主な費用

・仲介手数料、アドバイザリー費用

仲介手数料はM&A仲介会社に対して支払う手数料です。M&A仲介会社が売り手と買い手の間に入り、双方の要望や意見を聞きながら調整を行い、円滑にM&Aを進めるための費用となります。

他方、アドバイザリー費用は仲介とは異なり、買い手または売り手のどちらか一方とのみ契約するFA(ファイナンシャル・アドバイザー)に対して支払う費用です。FAがアドバイザリー契約した会社の利益最大化を目指してM&Aの実施をサポートするための費用となります。仲介手数料、アドバイザリー費用の主な内容としては次のようなものがあります。

▷相談料

M&Aを実施するかどうかに関わらず初回の相談時に発生する費用。

一般的な費用相場としては無料~数万円程度。

▷着手金

M&A仲介会社やFAへ業務を委託した際に発生する費用。

一般的な費用相場としては無料~数百万円程度。

▷中間報酬

買い手と売り手がマッチングし、基本合意に至った際などに発生する費用。

一般的な費用相場としては成功報酬の10%~20%程度(数十万円~数百万円程

度)。

▷月額報酬

M&Aが成立するまで毎月定額で発生するコンサルティング費用。

一般的な費用相場としては無料~数十万円程度。

▷デューデリジェンス費用

売り手企業の財務、税務、法務、労務等に関する調査に係る専門家への依頼費

用。基本的には買い手が実施するため、買い手が負担するケースが多い。

一般的な費用相場としては数十万円~数百万円程度。

▷成功報酬

M&A成立時に発生する費用。一般的にはレーマン方式と呼ばれる「取引金額」

に一定の手数料率を乗じる計算方法で算定されることが多い。なお、算定の基

礎となる「取引金額」には、譲渡の対象となる株式価額、移動する総資産額、

企業価値の金額などが用いられることとなる。

一般的な費用相場としては数十万円~数百万円程度。

・買収費用

M&Aの対象会社を買収するための費用であり、買収金額は対象会社の規模、業種、経営環境等により様々です。なお、株式や事業の譲り受け対価が現金の場合には現金の支出が発生しますが、買い手の株式と売り手の株式を交換する株式交換などの組織再編手法を利用した場合には現金の支出が伴わないことがあります。

・税金費用

事業を譲り受けた場合に、譲渡の対象となる課税資産については消費税等の支払いが発生します。また、譲り受けた資産に不動産が含まれている場合には、不動産取得時に不動産取得税、不動産登記時に登録免許税などの税金が発生します。

■売り手側で発生する費用

・仲介手数料、アドバイザリー費用

基本的にはデューデリジェンス費用を除いて買い手側と同様に発生します。

・税金費用

M&A実施の結果、生じた譲渡益に応じて、売り手が会社の場合には法人税や法人住民税、個人の場合には所得税等(譲渡所得)の税金の支払いが発生します。また、買い手から受領した消費税等については、申告・納付の対象となりますので留意が必要です。

買い手および売り手において発生する費用をまとめると次の表になります。

| 買い手 | 売り手 | |

| 相談料 | 無料~数万円程度 | 無料~数万円程度 |

| 着手金 | 無料~数百万円程度 | 無料~数百万円程度 |

| 中間報酬 | 成功報酬の10%~20%程度 (数十万円~数百万円程度) |

成功報酬の10%~20%程度 (数十万円~数百万円程度) |

| 月額報酬 | 無料~数十万円程度 | 無料~数十万円程度 |

| デューデリジェンス費用 | 数十万円~数百万円程度 | 基本的には負担なし |

| 成功報酬 | 数十万円~数百万円程度 | 数十万円~数百万円程度 |

| 買収費用 | 対象会社の価格により変動 | ― |

| 税金費用 | 課税資産に係る消費税等 不動産取得税や登録免許税等 |

譲渡益に係る法人税及び 法人住民税または所得税等 (譲渡所得) |

(執筆:税理士・公認会計士 風間啓哉)

このコラムでは読者の方からのご質問も募集しています。M&Aに関することで疑問に思っていること、コラムの内容に関してもっと詳しく知りたいこと、○○について取り上げてほしい、などありましたら、こちらのアドレス(links@zeiken.co.jp)までお知らせください

(注意)回答・解説は原則このコラム内で行い、個別の回答はできません。個別事例についてのご相談には対応できませんのであらかじめご承知おきください。

風間啓哉(かざま けいや)

税理士・公認会計士(風間会計事務所 代表)

2005年公認会計士登録、2010年税理士登録。

監査法人にて監査業務を経験後、上場会社オーナー及び富裕層向けの各種税務会計コンサル業務及びM&Aアドバイザリー業務等に従事。その後、事業会社㈱デジタルハーツ(現 ㈱デジタルハーツホールディングス:東証プライム)へ参画し、同社取締役CFOを経て、同社非常勤監査役(現任)を経験。2018年から会計事務所を本格的に立ち上げ、現在に至る。

(著書等)『PB・FPのための上場会社オーナーの資産管理実務(三訂版)』『資産家・事業家 税務コンサルティングマニュアル』(共著、税務研究会)、『ケーススタディ M&A会計・税務戦略』(共著、金融財政事情研究会)

↓ 会計事務所の所長様向け ↓

↓ M&Aの解説をもっと読む ↓

このコラムの次回更新を知りたかったら…@zeiken_infoをフォロー