[資料データ(Wordデータ)]

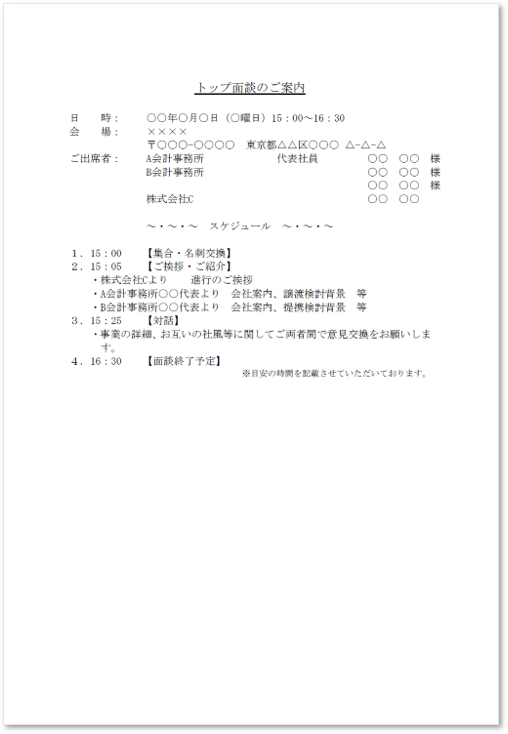

「トップ面談のご案内」ひな形

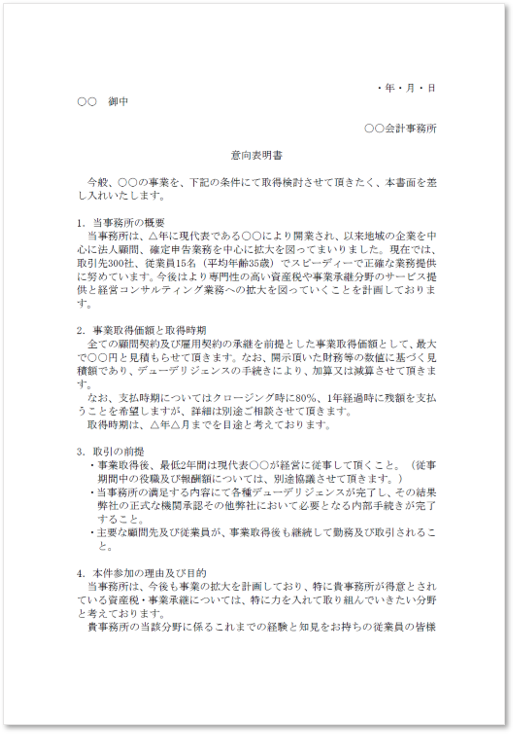

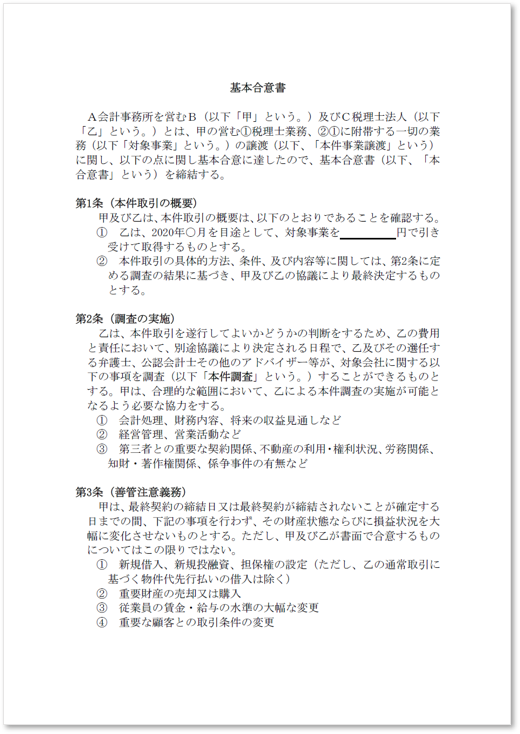

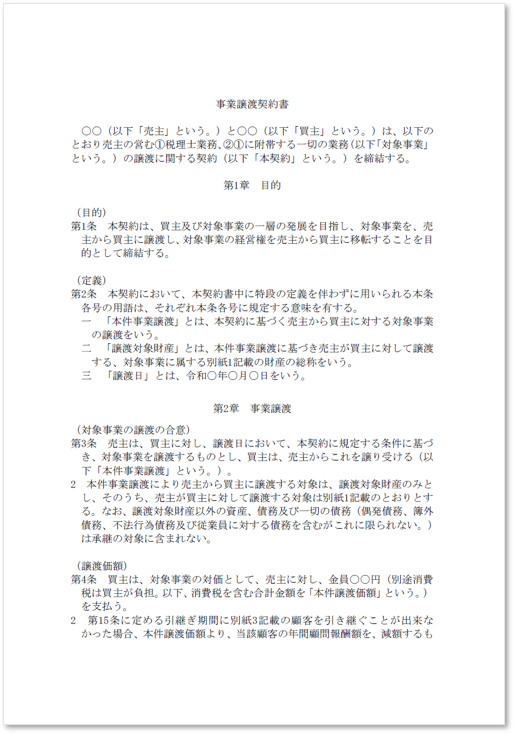

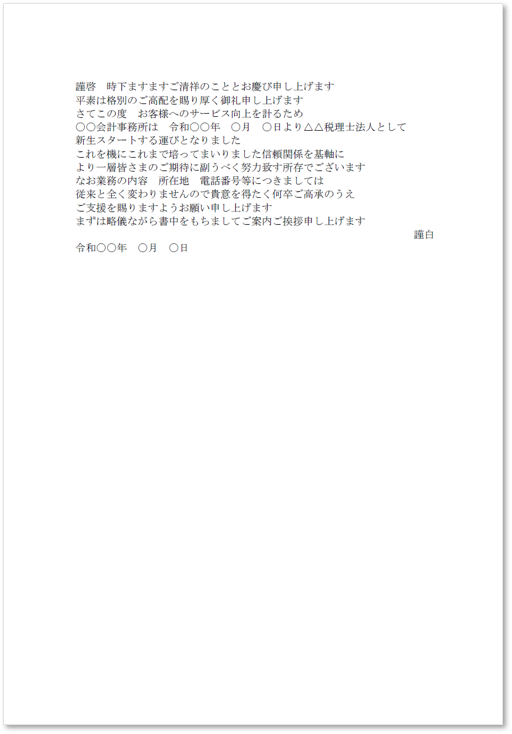

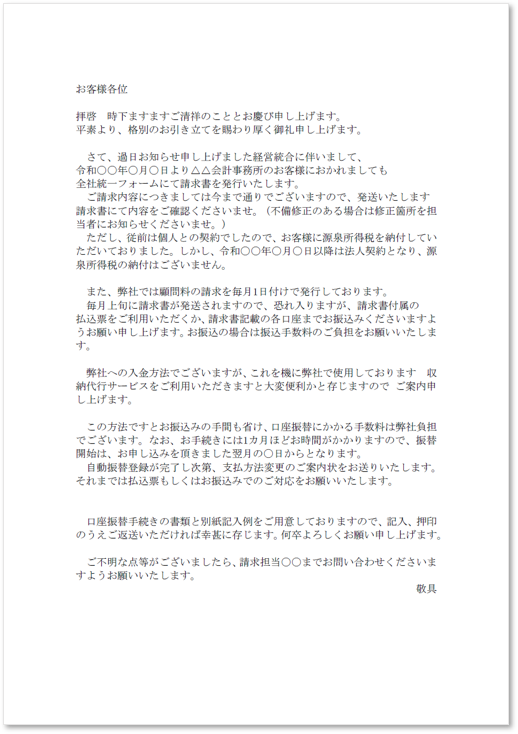

書籍『会計事務所の事業承継・M&Aの実務』掲載資料データ! M&Aに関する各種契約書等のひな形データ公開中!

[サンプル(イメージ)]

枚数:計1枚(A4サイズ)

[ご利用にあたって]

※本サイトの書式は、あくまでも一例となっております。使用する内容にあわせて、文言などを適切に追加・修正・削除してご利用ください。法令等は改正等される場合もございますので、ご使用の際には法律の専門家に相談することをお勧めします。

※契約書等の書式の使用結果について、著者及び株式会社税務研究会は一切の責任を負いかねますのでご了承ください。

※本サイトは、予告なく公開を終了する可能性がございます。

【中小零細企業のM&A、会計事務所M&Aなら、ZEIKEN LINKS(運営:税務研究会)にご相談ください。】

※秘密厳守で対応いたします。

](https://links.zeiken.co.jp/wp-content/uploads/2019/07/buildings-984195_640.jpg)

![M&Aにおける税務デューデリジェンスの目的、手順、調査範囲など[M&A担当者のための 実務活用型誌上セミナー『税務デューデリジェンス(税務DD)』]](https://links.zeiken.co.jp/wp-content/uploads/2020/07/図①-1.png)

![PPAにおいて認識される無形資産の経済的対応年数とは?[経営企画部門、経理部門のためのPPA誌上セミナー]](https://links.zeiken.co.jp/wp-content/uploads/2020/01/business-1477601_640.jpg)

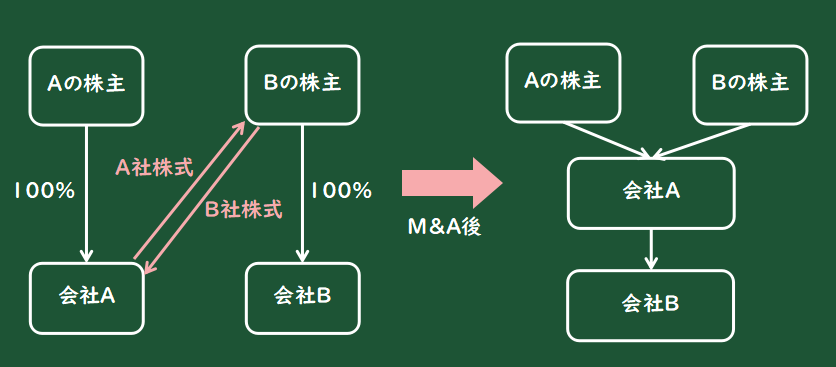

![どのようにM&Aを行うのか ~株式の売買(相対取引、TOB、第三者割当増資)、合併、事業譲渡、会社分割、株式交換・株式移転~[わかりやすい‼ はじめて学ぶM&A 誌上セミナー]](https://links.zeiken.co.jp/wp-content/uploads/2020/07/図1-3.png)

![【Q&A】海外子会社同士の合併を巡る課税関係[税理士のための税務事例解説]](https://links.zeiken.co.jp/wp-content/uploads/2019/09/tree-736888_1280.jpg)

.png)