新型コロナ対策融資と特例リスケ ~事業再生の専門家の観点から~

- 解説コラム

- 連載

[新型コロナウイルスに関するM&A・事業再生の専門家の視点]

新型コロナ対策融資と特例リスケ ~事業再生の専門家の観点から~

〈解説〉

新型コロナの影響で、経験したことがないような売上減少で、何をすればよいか悩んでいる企業も多いと思います。そんな中での新型コロナ対策融資および特例リスケは、企業にとって助けになるでしょう。しかし、その後の経営や金融機関との付き合い方についても不安になっている企業経営者も多いと思います。そこで、事業再生の専門家の観点から、コロナ対策融資と特例リスケについて下記に記載いたしました。

▷関連記事:「M&Aの検討段階における新型コロナウイルス等による影響」とは?

▷関連記事:東京都家賃等支援給付金 ~国の家賃支援給付金とは別に、東京都で独自の家賃支援等給付金の制度があります~

1. 概要

新型コロナの影響で、売上が減少している場合、まずは自社の資金繰りを把握しましょう。経営で利益を獲得することはとても重要なことですが、会社が危機の状況に陥った時は、利益よりも第一に資金繰りを検討するようにします。

資金繰りを把握し、対策が必要な場合、まずは情報収集を行いましょう。新型コロナ関連で、企業の資金繰りにとって助けになるものとして、「新型コロナ対策融資等で新たな借入」と「現状の借入金の返済猶予(リスケ)」の大きく2つあります。 新型コロナ対策融資および特例は、インターネット上で情報の収集が可能です。しかし、初めてのことなので難しいと感じる場合には専門家等に相談してみましょう。特に特例リスケについては、借入とは違いほとんどの企業が初めての行うことなので、事業再生の専門家等に相談してみましょう。

資金の手当てができたら、損益改善を検討します。現状の自社の状態を正確に把握して、改善点を把握の上、施策を検討します。

2. 資金繰り表の作成

まずは現在および将来の資金繰りを把握しましょう。当たり前ですが、会社はお金がなくなったら事業を続けることができません。このような非常事態には、利益よりも現金を意識しましょう。まずは会社が生き延びることが重要です。

資金繰り表を作成していない会社は、まずは資金繰り表を作成する必要があります。普段から資金繰り表を作成している企業であっても、コロナの影響を受けている、又は受ける可能性が高い場合は、それらを織り込んだ資金繰り表に修正しましょう。作成方法が分からない場合は、専門家に相談してみましょう

3. 資金繰りの把握

資金繰り表が完成したら、現状の経営状態で、資金はいつごろまで持ちそうなのか(いつの支払いが厳しくなりそうか)を確認します。もし今月や来月等、数か月以内での支払いが厳しいことが想定される場合には、資金繰り表を日次で作成し、具体的に何日の支払いが厳しいのかを把握します。

4. 資金繰り対応

資金繰りの把握ができたら、対策を検討します。いつ、どのくらいの資金が不足しそうなのかを前提として、経費の削減で賄えそうか、借入を行うのか、返済猶予(リスケ)を行うのか等を検討します。

経費の削減を行う場合には、経営の軸を持ったうえでどの経費を削減できるかを検討しましょう。誤った削減をすると、今後の事業運営に支障をきたす場合があるため注意が必要です。

借入を行う場合、通常時は資金繰りが苦しい会社は、新たな借り入れを行えない(銀行がこれ以上融資できない)場合が多いですが、新型コロナの影響を受けている場合には、新たな借入を行える可能性があります。

返済猶予(リスケ)とは、既存の借入の返済を一定期間行わないことです。2020年4月6日に「新型コロナウイルス感染症特例リスケジュール」(特例リスケ)が公表されました。こちらは、既存の借入額を1年間返済を行わないことが可能な施策となります。既存の借入額が大きい場合や、短期借入金が多く、1年以内の返済が多額となる場合には、資金繰りにとって非常に効果的な手法となります。しかし、返済猶予(リスケ)を行うことは、金融機関にとっても重要な事項となるため、可能な限り専門家を巻き込んで行うようにしましょう。

(ア)コロナ対策融資

コロナ対策融資はいくつか種類があり、要件も若干異なります。とは言え、公庫等の金融機関は現在非常時モードになっており、新型コロナの影響を被っている企業を迅速に救済すべく、平時に比べて積極的に融資を行っています。誤解を恐れずに申し上げると、「コロナの影響がある企業に対しては通常時の融資とは別枠」との捉え方でよいと思います。そのため、コロナの影響がある前に融資を断られた場合でも、コロナ対策融資は受けられる可能性があります。

また、一定の条件を満たした場合には実質無利息で借りられるため、現時点で資金繰りに困っていなくても、安全資金として借入する事も選択肢として検討した方がよいでしょう。新型コロナの状況は先行き不透明であり、さらなる業績悪化の可能性も否定できない状況です。事業再生の専門家の立場からは、手元に資金をどの程度保有しているかが会社の存続のために重要です。コロナの影響がある場合には、安全資金を確保する目的で、この機会に借入を検討し手元資金を厚くすることをお勧めします。

(イ)コロナ対策融資の内容

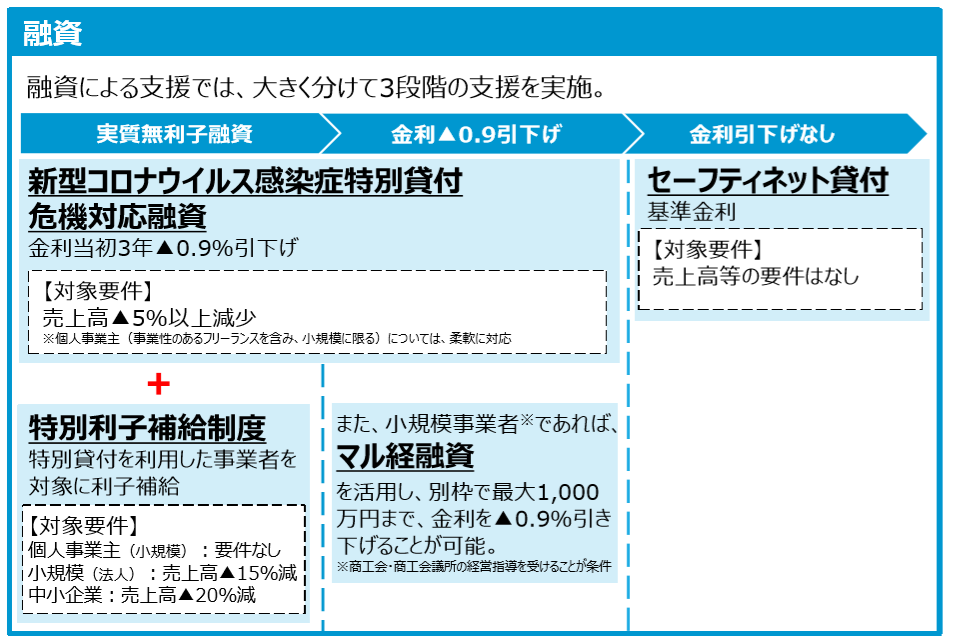

コロナ対策融資は情報がたくさんありすぎて混乱してしまう方も多いと思いますが、経済産業省の説明ページが分かりやすくまとまっていると思います。

https://www.meti.go.jp/covid-19/pdf/pamphlet.pdf

出典:経済産業省ウェブサイト(https://www.meti.go.jp/covid-19/pdf/pamphlet.pdf)

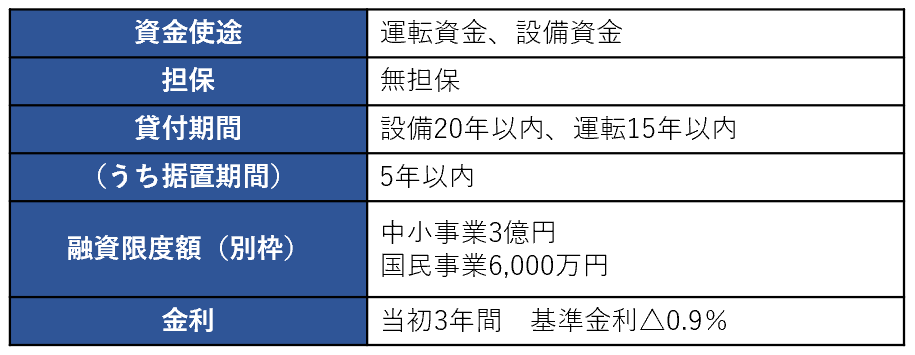

■新型コロナウイルス感染症特別貸付(日本政策金融公庫)

https://www.jfc.go.jp/n/finance/saftynet/covid_19.html

■商工中金による危機対応融資(商工組合中央金庫)

https://www.shokochukin.co.jp/disaster/corona.html

【支援対象者】

新型コロナウイルス感染症の影響を受けて一時的な業況悪化を来たし、次の①または②のいずれかに該当する方

①最近1ヶ月の売上高が前年、又は前々年の同期と比較して5%以上減少した方

②業歴3ヶ月以上1年1ヶ月未満の場合等は、最近1ヶ月の売上高が、 次のいずれかと比較して5%以上減少している方

a 過去3ヶ月(最近1ヶ月を含む。)の平均売上高

b 令和元年12月の売上高

c 令和元年10月~12月の売上高平均額

※個人事業主(事業性のあるフリーランスを含み、小規模に限る)は、影響に対する定性的な説明でも柔軟に対応してもらえるようです。

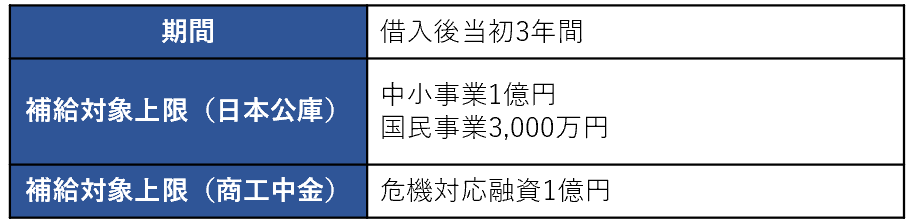

■特別利子補給制度

https://www.jfc.go.jp/n/finance/saftynet/pdf/covid_19_faq_jisshitsumurishika_chusho.pdf

特別利子補給制度は、日本政策金融公庫等の「新型コロナウイルス感染症特別貸付」若し くは商工中金による「危機対応融資」により借入を行った中小企業者等のうち、特に影響の大きい事業性のあるフリーランスを含む個人事業主、また売上高が急減した事業者などに対して、利子の全部又は一部を給付するものです。

【支援対象者】

日本政策金融公庫等の「新型コロナウイルス感染症特別貸付」若しくは商工中金による「危機対応融資」により借入を行った中小企業者のうち、以下の要件を満たす方

①個人事業主(事業性のあるフリーランス含み、小規模に限る):要件なし

②小規模事業者(法人事業者) :売上高▲15%減少

③中小企業者(上記➀➁を除く事業者):売上高▲20%減少

※小規模要件 ・製造業、建設業、運輸業、その他業種は従業員20名以下 ・卸売業、小売業、サービス業は従業員5名以下

出典:経済産業省ウェブサイト(https://www.meti.go.jp/covid-19/pdf/pamphlet.pdf)

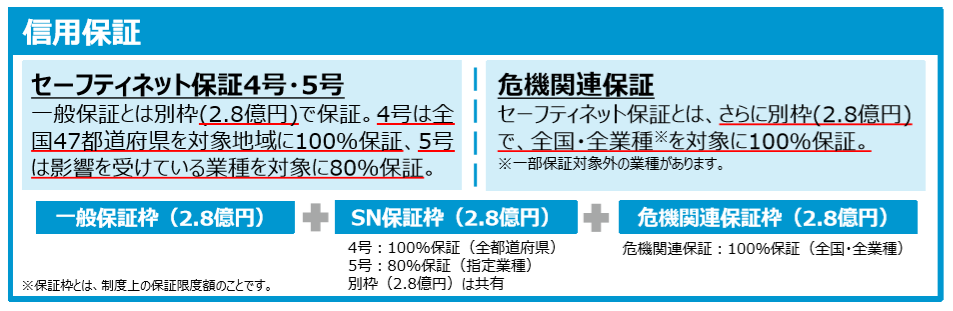

・セーフティネット保証4号・5号

https://www.chusho.meti.go.jp/kinyu/sefu_net_gaiyou.htm

・危機関連保証

https://www.chusho.meti.go.jp/kinyu/sefu_net_crisis.htm

(ウ)特例リスケ

コロナの対策においては新たな融資に焦点が当たっているように見えますが、2020年4月6に公表された特例リスケも非常に効果があります。こちらは、新型コロナの影響で業績が悪化している企業に対して、1年間の返済猶予を行うものです。

特例リスケは、コロナ対策融資と比較して、支援対象者がやや複雑となっておりますが、既存借入の返済猶予を受け、さらに新たに金融機関から融資を受けられる可能性があるため、企業にとっては非常にありがたい施策となります。窓口は、各都道府県において事業再生の支援を行っている中小企業再生支援協議会となります。

【支援対象者】

新型コロナウイルス感染症の影響を受けて一時的な業況悪化を来たし、次の①または②のいずれかに該当する方

①最近1ヶ月の売上高が前年、又は前々年の同期と比較して5%以上減少した方

②業歴3ヶ月以上1年1ヶ月未満の場合等は、最近1ヶ月の売上高が、 次のいずれかと比較して5%以上減少している方

a 過去3ヶ月(最近1ヶ月を含む。)の平均売上高

b 令和元年12月の売上高

c 令和元年10月~12月の売上高平均額

上記の要件を満たし、かつ下記の条件を満たす必要があります。

a 今後6か月間の資金繰りの見通しが認められること

b 金融機関又は政策金融機関から融資を受けることができれば、 今後6か月間の資金繰りの見通しが認められること

c 統括責任者又は統括責任者補佐が、相談企業の業種・ 業界の性質に応じ、相談企業の元金返済猶予の要請を行うことが 事業改善に向けて有用であると判断した場合

5. 資金繰り対応の後

借入等を行って、当面の資金繰りが確保できた場合、又は資金繰り確保と並行して損益改善を検討しましょう。まずは、自社の状況を正確に把握する必要があります。正確に把握することで、改善点が見つかることが多いです。改善施策を検討するにあたっては、何が会社にとって重要であるのかを軸として、優先度の高いもの、効果が大きいものから順に取り組んでいくことで、損益改善を目指します。これらを事業計画に織り込んで、損益だけでなくキャッシュフローも含めてシミュレーションすることが重要です。

資金繰りが苦しい時に、コロナ対策融資・特例リスケの相談はもちろんですが、業績の下降時における金融機関との付き合い方や経営改善まで総合的に相談できる事業再生の専門家に活用してみてはいかがでしょうか。

※最新の詳細情報は各HP等にて必ずご確認ください。