[経営企画部門、経理部門のためのPPA誌上セミナー]

【第2回】PPAのプロセスと関係者の役割とは?

〈解説〉

株式会社Stand by C(大和田 寛行/公認会計士・税理士)

▷第1回:PPA(Purchase Price Allocation)の基本的な考え方とは?

1.M&AのプロセスにおけるPPA

第2回では,PPAを進めるにあたってのプロセスに登場する人物(ステークホルダー)とその役割,当該登場人物の関係性等について解説します。

M&AのプロセスにおけるPPAの実施時期は図表1のとおりです。

【図表1】M&AのプロセスにおけるPPA

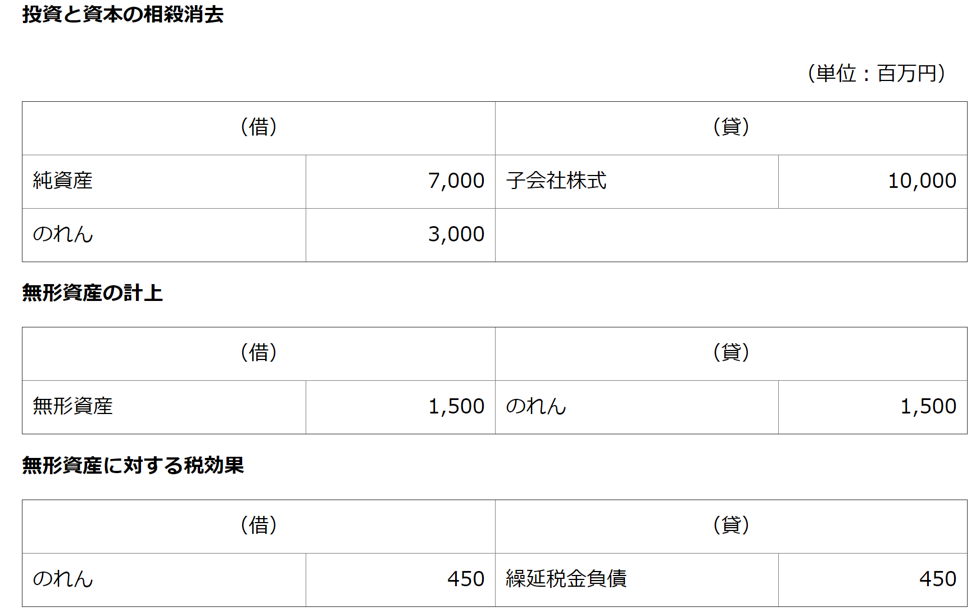

PPAは,M&Aによって取得する資産及び負債の金額を確定する会計処理であり,会計基準上,企業結合日(取得日)から最長1年以内に処理することが求められます。一般的な実務では,各種のデューデリジェンスが終了した後,価格交渉・調整等を経てクロージングが見えてきた段階でPPAの準備作業に入り,クロージング日の属する会計期間の期末決算時において,会計処理を確定させるというスケジュールで進められることが多いです。

近年では,M&Aを重要な成長戦略と位置付け日常的に調査・検討を行う企業も増加しており,M&Aは企業にとってより身近なものとなってきています。監査の厳格化等の流れの中で,PPAが必要となるM&Aも増加傾向にあり,最近ではデューデリジェンスや株式価値評価の段階で,M&Aを実行した場合に発生が予測されるのれん及び無形資産の金額や,償却による損益インパクトをシミュレーションするプレPPAが行われるケースも増えています。

プレPPAの利点は,早い段階で買収企業の業績への影響を把握できることや関係者間の情報共有や意見調整等の準備を整えることにより,本番のPPAをスムーズに進められることです。

2.PPAにおける登場人物

続いて,PPAに登場するステークホルダーとその関係性についてみていきます。

図表2はM&Aの当事者である買収企業を中心に,左側を買収企業の監査法人グループ,右側を外部評価者として,4者のやりとりを図示したものです。

買収企業から依頼を受けた外部機関が,買収企業及び被買収企業が提供する情報に基づき,PPAにかかる無形資産評価を実施し,その評価結果が監査上妥当であるか否かについて,買収企業の監査法人とレビュー専門家が検討を行う,という流れです。

【図表2】PPAにおけるステークホルダー関係図

PPAは,M&Aにより取得される資産・負債の金額を確定する手続であり,その結果計上されるのれん及び無形資産の償却等を通じて,買収後の企業業績や事業計画に直接的な影響を与えます。特に,大規模なM&Aになると,PPAが企業の業績や経営そのものに与える影響は重大なものとなることから,監査上も重要なテーマの一つとなって,監査法人が専門家をアサインしてレビューを行うこととなります。

では,PPAにおける無形資産評価は具体的にどのような方法で行われるのでしょうか。

PPAに関連する会計基準においては,PPAは一般的な市場参加者の目線,すなわち公正価値アプローチによって評価しなければならないという原則論や,無形資産の認識要件は示されているものの,評価手続に関する具体的な指針や詳細な規定といったものは存在しません。無形資産の評価は,株式価値評価等と同様に一般的な実務上確立された手法に則って,多くの場合は将来予測やファイナンス理論といった見積りや不確実性が伴う前提条件に基づいて行われます。

このような性質から,PPAは評価の前提条件や採用する考え方等によって,結果が大きく異なってしまう点に留意が必要です。

すなわち,不適切な前提条件や評価手法等を採用すると,不適切な結果につながってしまうというリスクを孕んでいるため,適切な前提条件や評価手法を採用することが大前提となります。当然のことながら,そのためには必要な専門的知識や十分な実務経験が要求され,多くの場合,そのような条件を満たす評価機関が買収企業をサポートする外部評価者として起用されることになります。また,見積りには主観的要素や恣意性が介入する余地があり,PPAを通じた利益操作や不適切な処理が行われる恐れもあることから,監査上重点項目として扱われる点にも留意が必要です。

以下では,PPAの一般的なプロセスと関係者間のやり取りについてみていくこととします。

【図表3】PPAにおける無形資産評価の一般的なプロセス

3.PPAのプロセス

(1)無形資産の認識・測定

買収企業において,PPAに関与するのは,M&Aの実行部隊である経営企画部門,会計処理や開示を行う経理部門等です。外部評価者が起用される多くのケースでは,必要な情報が全て揃っていれば,PPAの検討開始から会計処理の確定まで最短であれば2ヵ月程度で行うことが可能と考えられますが,そのような期間で手続が完了するケースは少ないです。

例外もありますが,M&Aのクロージング前から検討を開始し,結果的にはその期の期末決算で会計処理を確定させるようなスケジュールとなる場合が少なくありません。効率的にPPAを進める上で初動は非常に重要です。PPAの分析開始の段階で必要な資料が全て揃っていると評価者の分析が遅滞なく進み,結果として買収企業との意見交換や調整に十分な時間をかけることが可能となります。このため,買収企業においては,M&A実施段階からPPAを念頭におき,必要な情報を収集・整理しておくことが肝要となります。

特に,海外企業を買収する場合等は,PPAに使用する情報をデューデリジェンスの段階で入手しておけば時間と手間の節約になるため,頭に入れておくとその後の手続がスムーズとなります。

質疑・インタビューは,外部評価者が買収企業の案件責任者やキーマン,そして被買収企業のマネジメントを対象に行います。また,無形資産評価の基礎となるクロージングB/S(買収企業の財務報告において連結対象となる貸借対照表)の入手に時間を要する場合は,仮のB/Sに基づき予備的評価を行うこともあります。以上を経て,評価結果のドラフトが買収企業に提出されます。

(2)評価結果の確認

買収企業は,外部評価者の評価結果について,自社の認識や理解との間に不整合や矛盾がないかどうか,また,自社の会計方針等に照らして受入可能な内容となっているか等を確認します。

必要な場合は外部評価者との間で適宜ディスカッション等を行い,監査法人に提出します。評価を外部機関へ依頼する場合においても,評価結果とそれに伴う会計処理及び開示に関する責任は,買収企業が有する点に留意ください。

(3)監査法人及び専門家によるレビュー

監査法人及びレビュー専門家が,買収企業が提出した無形資産評価結果の合理性,妥当性等について検討を行います。PPAの実務は,専門的な知見が必要となることから,通常は監査法人と同一ファーム内の専門部署がレビュー専門家として起用されるケースが多いです。

レビュー専門家は,PPAや価値評価に精通したプロフェッショナルでありますが,監査法人の意見形成にも影響を与える重要な役割を担うことから,PPAや価値評価の実務のみならず,監査実務に対する理解も求められます。

(4)調整及び会計処理の確定

監査法人及びレビュー専門家が,無形資産の評価手続に関し,外部評価者及び買収企業に対し,質問等の監査・レビュー手続を行います。前述の通り,無形資産評価は見積りの要素を含み,いわば絶対的な解が存在しない類のものであるため,専門家同士でも見解が異なる状況がたびたび生じうることがあります。

特に,インカム・アプローチにより評価を行う場合のWACC(加重平均資本コスト)や継続成長率,認識した無形資産の経済的耐用年数といった重要項目は,しばしば論点となるところです。

外部評価者には,買収企業の会計上の要請に最大限配慮しつつ,監査法人やレビュー専門家からの厳しい質問や指摘に対応する高度な専門性と調整能力が求められることとなります。

実務においては,この手続だけで1ヵ月,場合によっては数ヵ月を要するケースもあります。

監査上の論点が事業そのものに関係するようなケースでは,当事者である買収企業を含めた4者でのディスカッション等が必要となる場合もあります。買収企業においては,PPAにかかるのれん及び無形資産の会計処理について,早い段階で監査法人に相談しておくことも有用です。

以上のプロセスが完了した後,買収企業において,評価結果に基づく財務報告(会計処理・開示等)が行われます。

4.まとめ

本稿で最も強調したい点は,それぞれに異なるミッションを持った4者が,限られた時間の中で必要十分なコミュニケーションをとって,議論をしながら,最善の結果を導くべく,協力して手続を進めていく必要があるということです。これら一連のPPAのプロセスは,企業の経理担当者の立場からみると,監査法人への対応,外部評価人との連携,社内関係部署への報告・説明など,相当なタスクが生じる点にも留意ください。

特に,大企業においては,監査対応を行う経理部門とM&Aを実行した経営企画部門との連携は非常に重要です。通常,企業担当者がPPA評価を自ら行うケースは少ないと思われますが,手続全体をスムーズに進める上で,PPAの実務に対する理解を深めておくことは有用です。

5.無形資産評価に必要な資料の例

最後に,一般的なPPAにおいて必要とされる情報・資料についてみていきます。

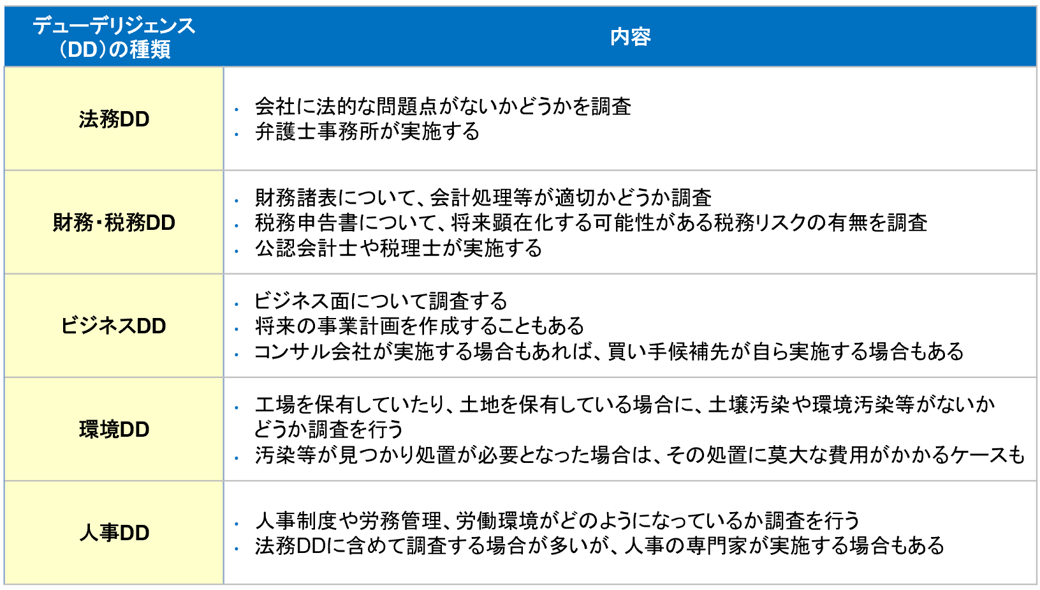

必要な情報は,デューデリジェンス(DD)報告書等,M&Aの実施段階で入手されるものがほとんどですが,定量的,定性的,さまざまな情報が必要となります。無形資産評価において採用される方法によっては,下記資料の他に,顧客データや人事データ等が必要となる場合があります。

PPAにおいて必要となる資料の例

・買収案件の概要や買収目的に関する資料

・買収案件に関するインフォメーションメモランダム

・買収対象会社の決算書

・買収対象会社の税務申告書

・財務・税務DDレポート

・法務DDレポート

・ビジネスDDレポート

・株式譲渡契約書

・株式価値算定レポート

・対象会社の将来事業計画

・事業上のシナジー効果に関する検討資料

・対象会社のクロージングB/S(連結開始対象B/S)

次回は,無形資産の認識要件について解説します。

—本連載(全12回)—

第1回 PPAの基本的な考え方とは?

第2回 PPAのプロセスと関係者の役割とは?

第3回 PPAにおける無形資産として何を認識すべきか?

第4回 PPAにおける無形資産の認識プロセスとは?

第5回 PPAにおける無形資産の測定プロセスとは?

第6回 PPAにおける無形資産の評価手法とは?-超過収益法、ロイヤルティ免除法ー

第7回 WACC、IRR、WARAと各資産の割引率の設定とは?

第8回 PPAにおいて認識される無形資産の経済的対応年数とは?

第9回 PPAで使用する事業計画とは?

第10回 PPAの特殊論点とは?ー節税効果と人的資産ー

第11回 PPAプロセスの具体例とは?-設例を交えて解説ー

第12回 PPAを実施しても無形資産が計上されないケースとは?

![PPAのプロセスと関係者の役割とは?[経営企画部門、経理部門のためのPPA誌上セミナー]](https://links.zeiken.co.jp/wp-content/uploads/2020/01/business-1477601_640.jpg)

](https://links.zeiken.co.jp/wp-content/uploads/2019/07/buildings-984195_640.jpg)

![【Q&A】合併における税制適格要件について[税理士のための税務事例解説]](https://links.zeiken.co.jp/wp-content/uploads/2019/09/tree-736888_1280.jpg)

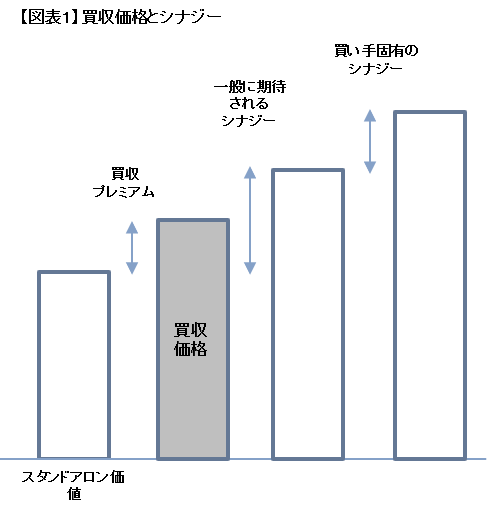

![売買価格の決め方は?-価値評価の考え方と評価方法の違い-[M&A担当者がまず押さえておきたい10のポイント]](https://links.zeiken.co.jp/wp-content/uploads/2019/09/home-office-336378_640.jpg)

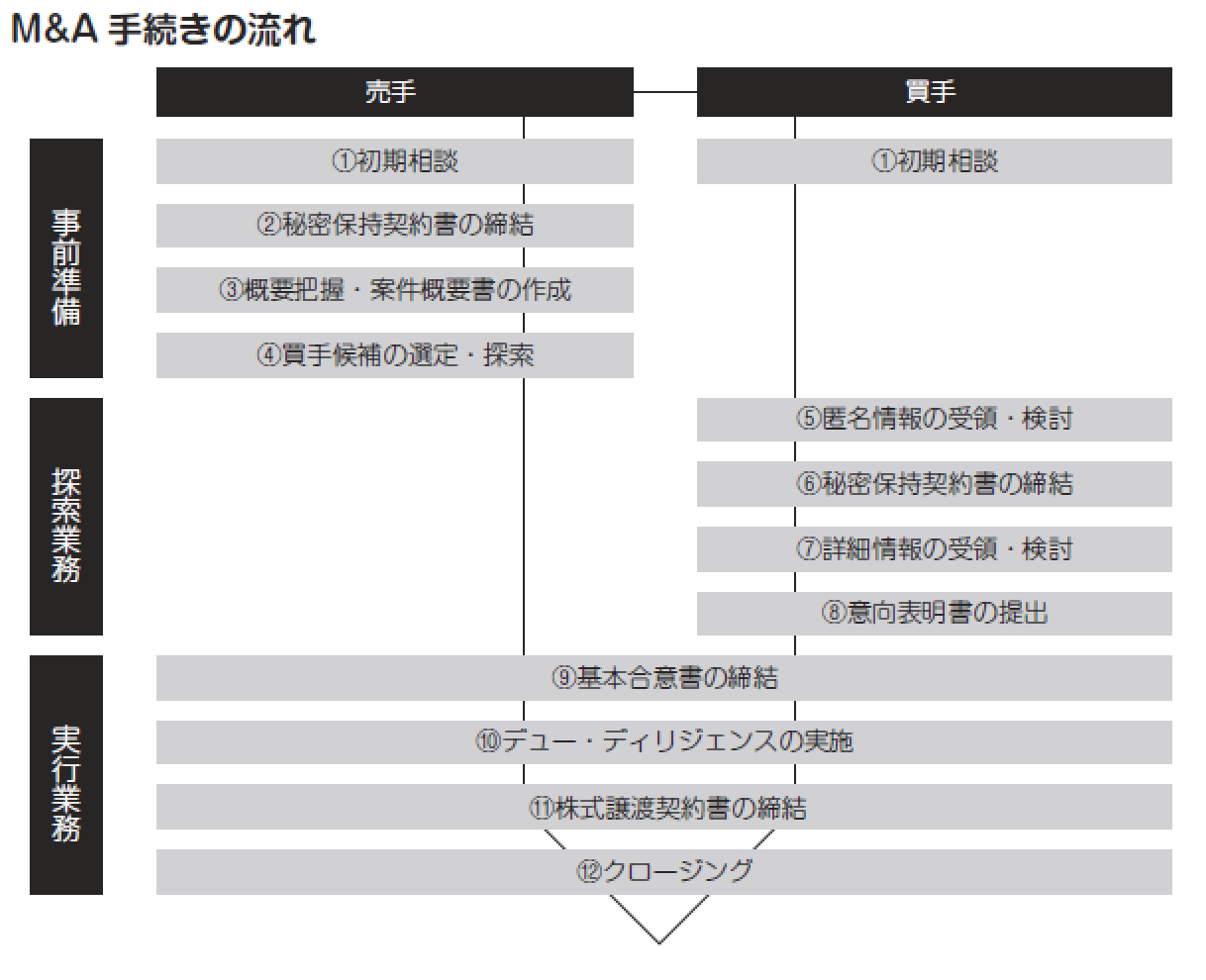

![M&A 手続きの全体像 ~中小企業のM&Aの売手の流れ、買手の流れとは?~ [税理士のための中小企業M&Aコンサルティング実務]](https://links.zeiken.co.jp/wp-content/uploads/2019/03/business-2173147_640.jpg)

![借金過多の状態とM&A ~破綻前の事業売却のリスクとは?再建型M&Aの前提とは?~[小規模M&A(マイクロM&A)を成功させるための「M&A戦略」誌上セミナー]](https://links.zeiken.co.jp/wp-content/uploads/2019/07/files-1614223_640.jpg)

.png)

.png)

.png)

.png)

.png)

.png)

.png)