[事業承継・M&A専門家によるコラム]

コロナ対応としての中小企業経営の留意点~コロナとその先へ~

〈解説〉

[関連解説]

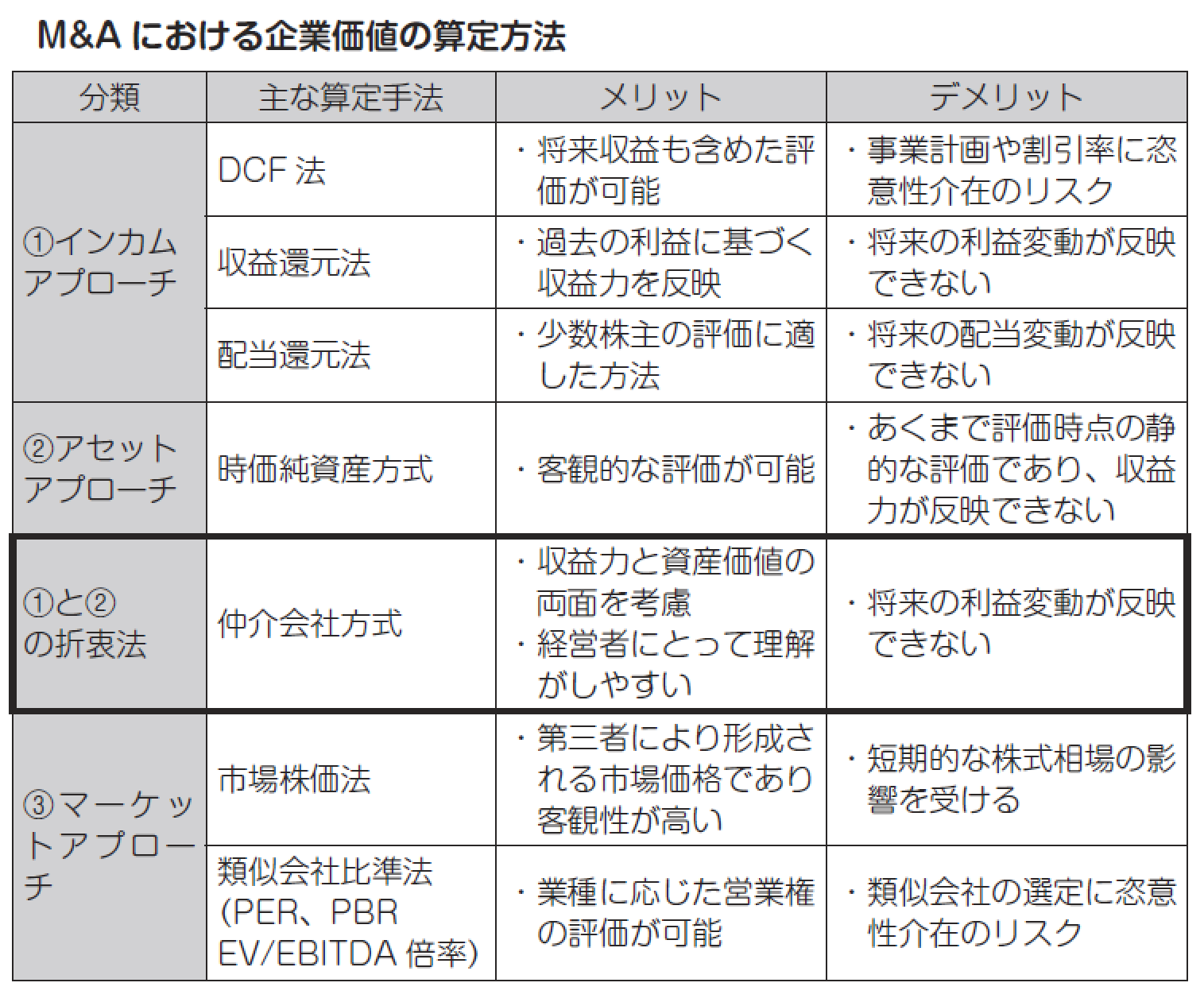

■「M&Aの検討段階における新型コロナウイルス等による影響」とは?

■「新型コロナ対策融資と特例リスケ」 ~事業再生の専門家の観点から~

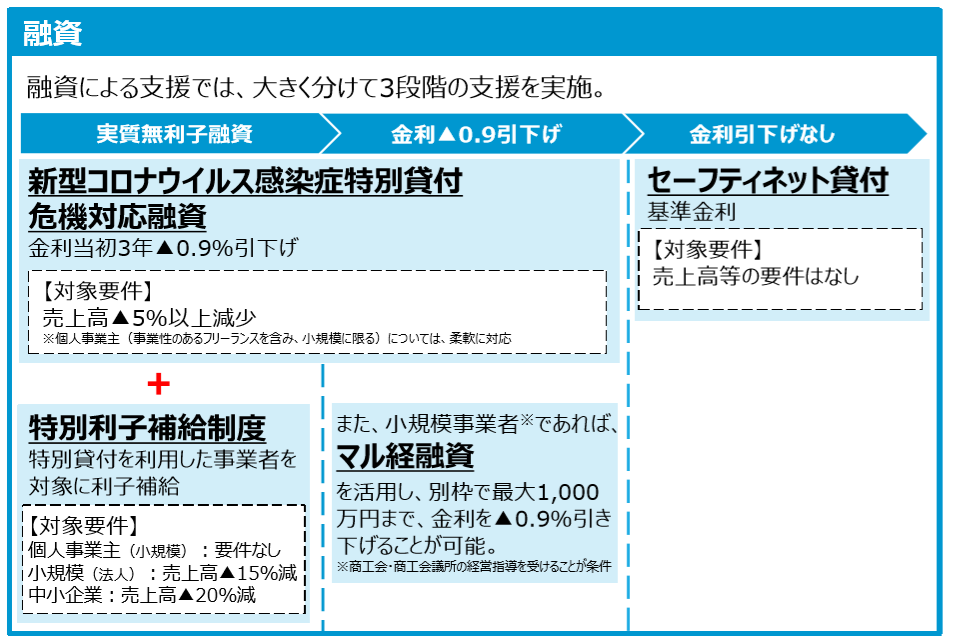

コロナ対応としての新しい税制、補助金、セーフティーネット融資など4/30の国会での補正予算の成立を受け続々と新しい制度が始まりました。

各地ではテレワーク助成金や休業補償金など続々といろいろな給付金の支給も始まっています。いずれにせよ給付金や助成金は自ら取得しにいかないといけないものですので情報集をしましょう。今のところ、経済産業省のページとJ-NET21のページがとてもよくまとまっています。両方とも公的機関の運営する1次情報ですので活用しましょう。

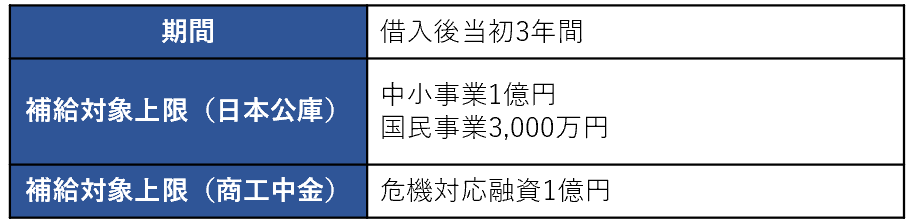

その際のポイントは、助成金や融資申請はするものの一定期間がかかることから、

まずは納税猶予等の制度を使い支出を抑えることですね。

1 資金流出を抑える

納税猶予制度、社会保険料の猶予、各種共済や保険等の掛け金の減額や支払い猶予制度の活用、家賃の減額や猶予の交渉

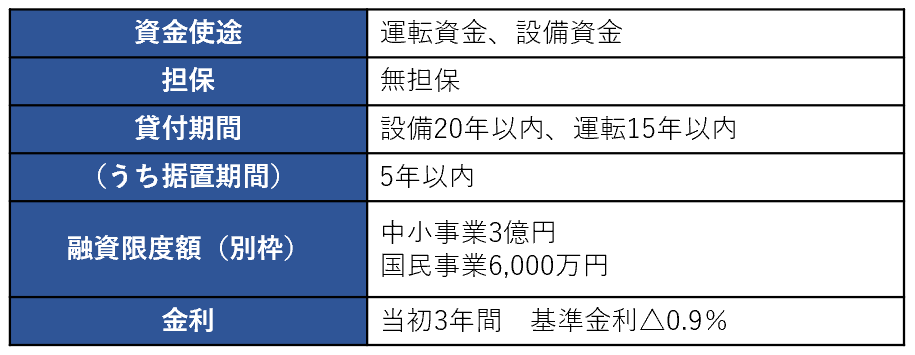

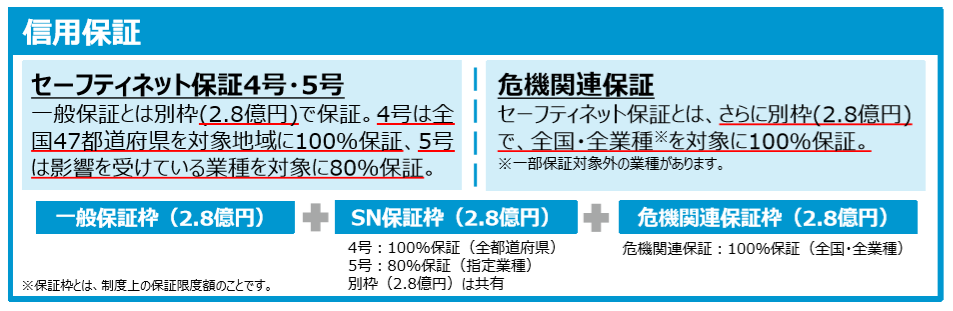

2 資金の確保をする

セーフティーネット・日本政策公庫・商工中金・各種自治体等の融資制度(補正予算が通ったので公庫さんよりメインバンクのほうが早いかもしれません)、保険会社や中小機構等の契約者貸付制度、各種補助金(持続化助成金・雇用調整助成金等)の活用

3 そしてその申請が終わったら次はコロナ後の新しいビジネスモデルを考える(次に資金不足による倒産の増加→与信管理の徹底)

新しいビジネスモデルを付け加えたら、今までよりもビジネスの幅が広がるとかビジネスチャンスも増えるでしょう。飲食店ではテイクアウトや冷凍食品の宅配事業など。それ以外の業種でも意外な強みが発見され、会社の再定義ができるかもしれません。

「ビジネスブレイン月間メルマガ(2020/05/11号)」より一部修正のうえ掲載

![M&A における株式評価方法と中小企業のM&A における株式評価方法 ~中小企業M&Aで最も用いられている仲介会社方式とは?~ [税理士のための中小企業M&Aコンサルティング実務]](https://links.zeiken.co.jp/wp-content/uploads/2019/03/business-2173147_640.jpg)

](https://links.zeiken.co.jp/wp-content/uploads/2019/07/buildings-984195_640.jpg)

![【Q&A】適格合併の適否及び被合併法人の未処理欠損金の引継ぎ制限[税理士のための税務事例解説]](https://links.zeiken.co.jp/wp-content/uploads/2019/09/tree-736888_1280.jpg)

![M&A関連費用の取扱い[伊藤俊一先生が伝授する!税理士のための中小企業M&Aの実践スキームのポイント]](https://links.zeiken.co.jp/wp-content/uploads/2019/06/pencil-1891732_640.jpg)

![PPAにおける無形資産の認識プロセスとは?[経営企画部門、経理部門のためのPPA誌上セミナー]](https://links.zeiken.co.jp/wp-content/uploads/2020/01/business-1477601_640.jpg)

![デューデリジェンスとは?-各種DDと中小企業特有の論点-[M&A担当者がまず押さえておきたい10のポイント]](https://links.zeiken.co.jp/wp-content/uploads/2019/09/home-office-336378_640.jpg)