[解説ニュース]

遺留分制度を潜脱する意図で利用された信託(東京地裁H30.9.12)

〈解説〉

税理士法人タクトコンサルティング(宮田房枝/税理士)

[関連解説]

■2次相続の申告後に、1次相続に係る遺留分侵害額請求に基づく支払額が確定した場合

1.はじめに

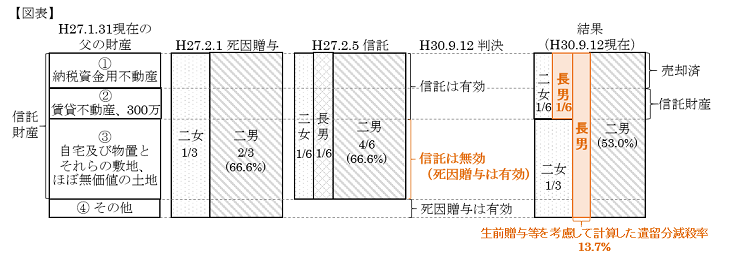

父(H27.2.18死亡)がその死亡の13日前に締結した信託契約で、父死亡後の受益者である長男に遺留分相当の受益権を付与したものについて、信託財産の内容等から、信託の一部を無効とし、また有効な部分に対する遺留分減殺請求の対象は信託財産ではなく受益権であるとする東京地裁判決がありました。

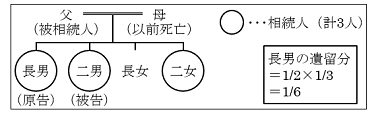

2.家族構成・事件当事者・長男の遺留分

3.主な時系列・事実関係

4.長男の請求

(1)主位的請求

H27.2.5に信託された不動産の所有権移転・信託登記の抹消、遺留分減殺請求に伴う所有権一部移転登記、共有持分権の確認他。

(2)予備的請求

H27.2.1の死因贈与契約に係る遺留分減殺請求他。

5.被相続人の主な財産・裁判所の判断

裁判所は、下記③の不動産について、これらから得られる経済的利益を分配することは信託当時より想定していなかったと認めるのが相当であるとし、また、これらを信託の目的財産に含めたのは、外形上、長男に対して遺留分割合に相当する割合の受益権を与えることにより、これらの不動産に対する遺留分減殺請求を回避する目的であったと解さざるを得ない等とし、次の判断をしました。

また、裁判所は、信託契約による信託財産の移転は、信託目的達成のための形式的な所有権移転にすぎないため、実質的に権利として移転される受益権を遺留分減殺の対象とすべきと判断しました。

6.終わりに

遺留分制度を潜脱する(遺留分制度による規制を免れる)意図のある信託については、このように後になって信託の有効性が争われるリスクがあります。そして、遺留分減殺がされた場合には、その後の信託の運営がうまくいかなくなる可能性もあります。遺留分権利者が受ける経済的利益にも配慮して信託設計をしたり遺言書を作成したりする必要があると考えます。

税理士法人タクトコンサルティング 「TACTニュース」(2018/12/25)より転載