[業界別・業種別 M&Aのポイント]

第1回:「製造業のM&Aの特徴や留意点」とは?

~原価計算は?運転資本は?設備投資は?~

〈解説〉

▷関連記事:「情報通信(IT)業のM&Aの特徴や留意点」とは?

▷関連記事:「会計事務所・税理士事務所のM&Aの特徴や留意点」とは?

Q、製造業のM&Aを検討していますが、製造業M&Aの特徴や留意点はありますか?

製造業の特徴は、当たり前ですが製品を製造しているということです。製品を製造していると製造していないでは、経営管理上大きく異なります。なお、製造業といっても多岐にわたりますが、広く一般的な製造業について記載いたします。

製造業のビジネスは、簡潔に記載すると「部品調達→製造→販売」となります。良い製品・商品・サービスを販売することはどの業種でも同様に重要ですが、製造業では製造工程の改善等による自社内の努力による利益改善の余地が大きいことがまず重要な特徴となります。

また、自社内で製品の製造を行うため、一般的に製造部品の仕入額、製造人員の人件費、外注費が重要な費用項目となります。会社の費用構造を把握した上で、製品の製造の中でどの部分が会社の強みであり、また改善余地があるのかを把握することが重要となります。

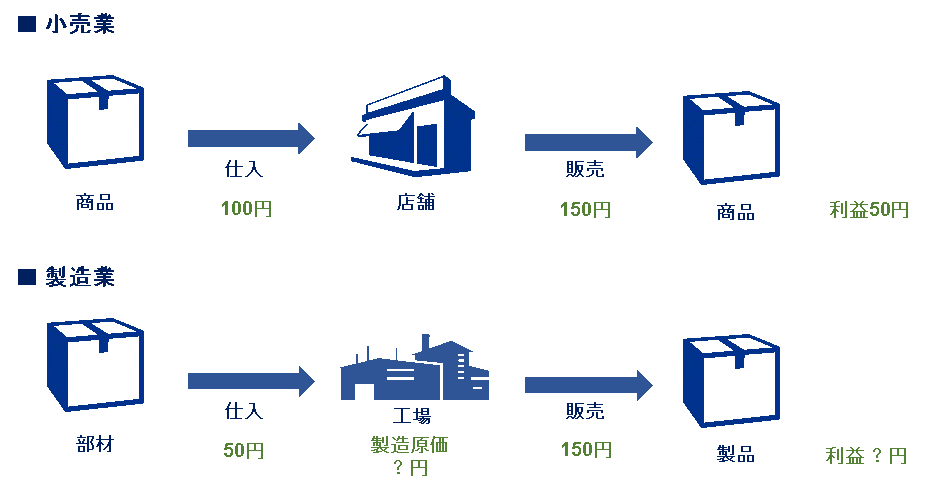

例えば小売業であれば、A商品を100円で仕入れて150円で販売すると、A商品の売上総利益は50円となりますが、製造業では商品の製造原価を算出する必要があります。製造原価を算出すること、つまり原価計算ですが、この原価計算を正確に行わないと製品ごとの原価が分からず、150円で販売した場合に利益がいくらになるのかが不透明となってしまいます。

しかし中小企業の場合、原価計算を行っておらず、製品の原価を把握できないままに製造し販売していることも少なくありません。社長の頭の中には、なんとなくの原価が想定されていますが、専門家により原価計算を行うと、実は赤字販売をしていたというような事もあります。つまり、原価計算を正確に行っていないと、製品ごとの利益の大小がわからず、どの製品を重点的に製造し・販売するのが会社として良いのか等の経営判断を誤る可能性があります。

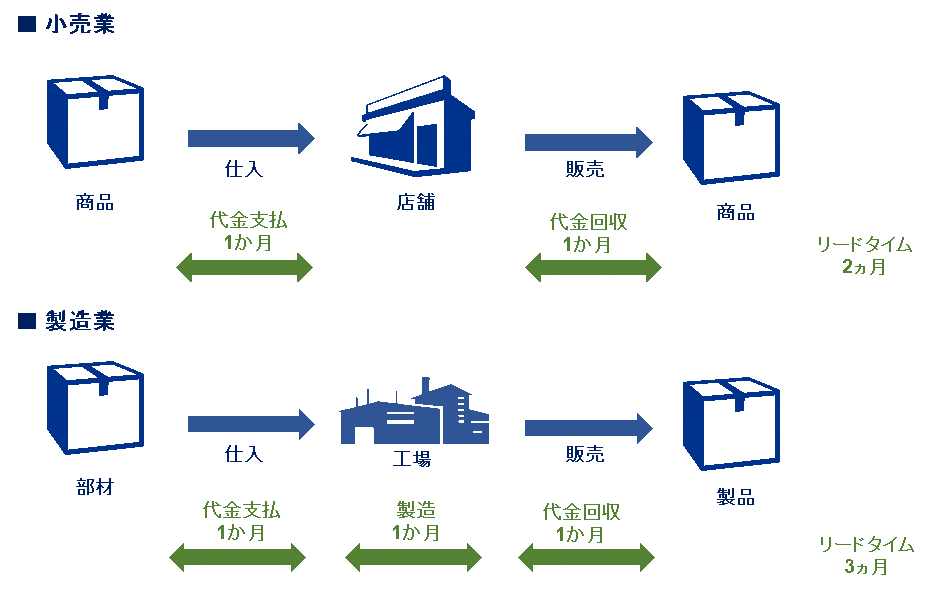

製造業は、「部品調達→製造→販売」となり、一般的に製品のリードタイムが長いため、運転資金が他の業種と比べて多額になる傾向にあります。

仕入の支払いサイト、製造にかかる期間、売上の回収サイト等を把握することで製品リードタイムが把握でき、必要な運転資本の把握が可能となります。併せて、在庫の棚卸の頻度や滞留状況、廃棄の実施状況等の確認もしましょう。

また、M&Aにより、製造する製品の種類や量が変更になる場合、どの工程がボトルネックになるのかを把握することも重要です。ボトルネックを事前に把握しておくことで、製造工程の変更や、投資による解消を早期から検討できるからです。

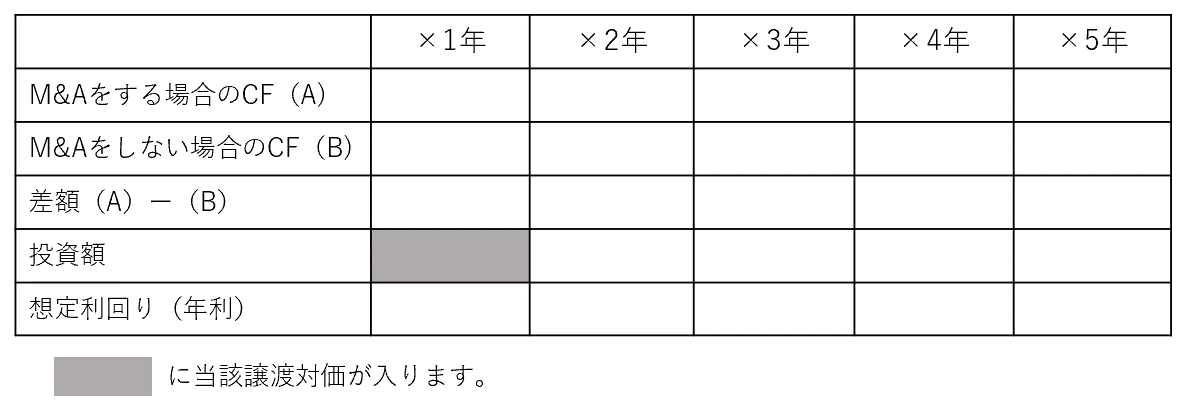

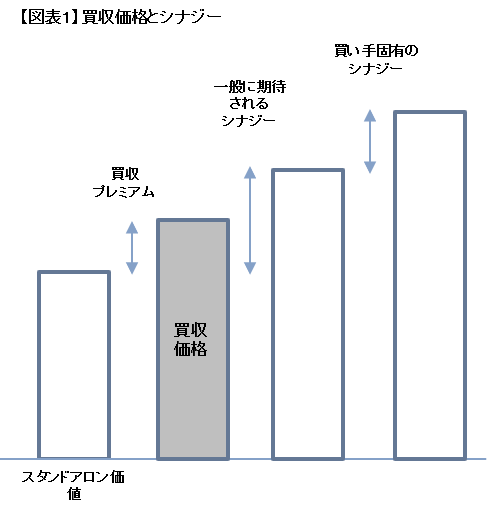

さらに、工場の設備や機械の実質的な耐用年数、現在の消耗度、設備投資の周期や金額等を事前に把握しておくことも重要です。売手企業は、M&A実施前に設備投資は積極的には行わず、むしろ抑えることが多いため、買手企業による買収後、設備投資により多額の出費が必要になる可能性があります。設備投資の予定等も踏まえて買収価格の交渉を行うことが望ましいでしょう。

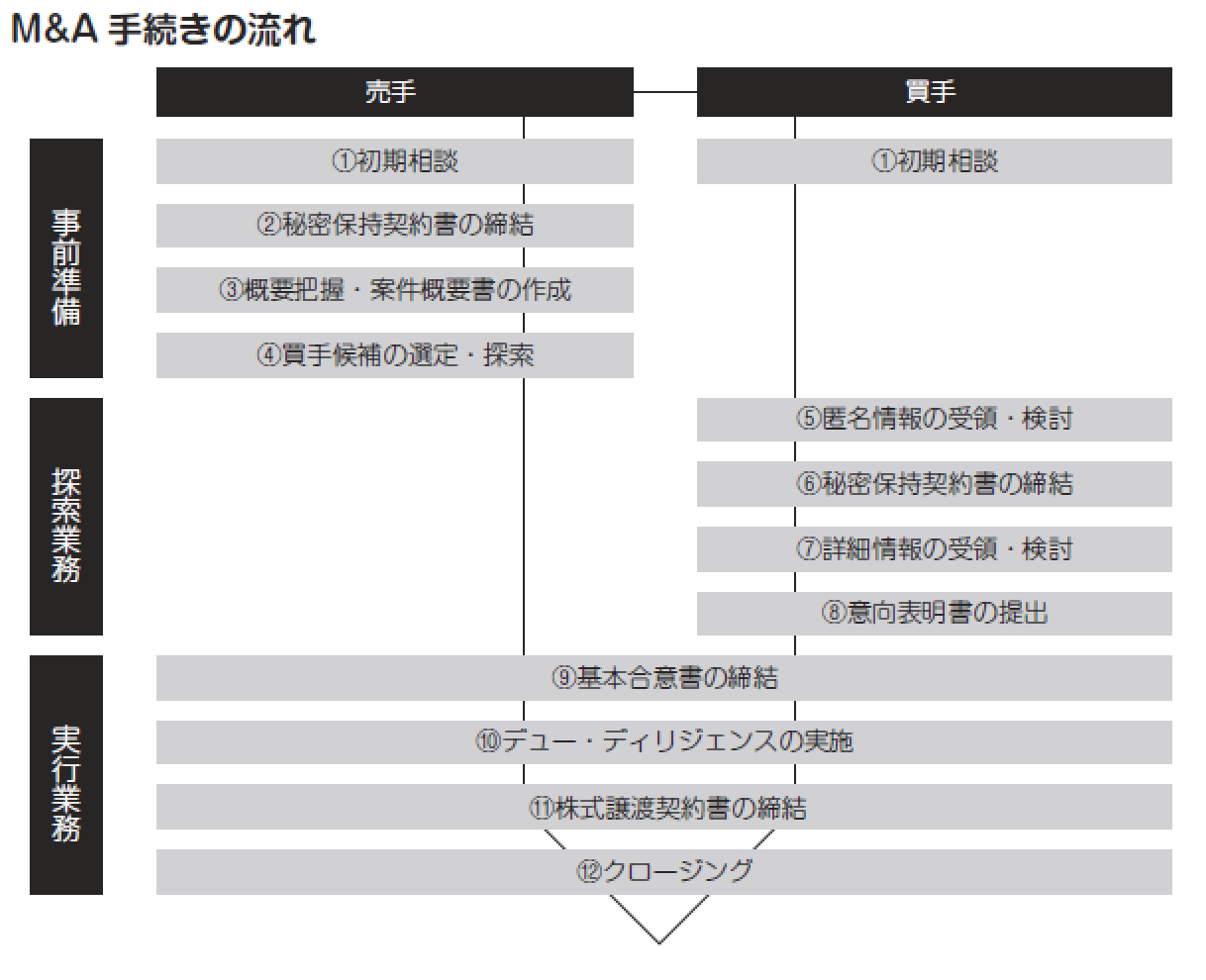

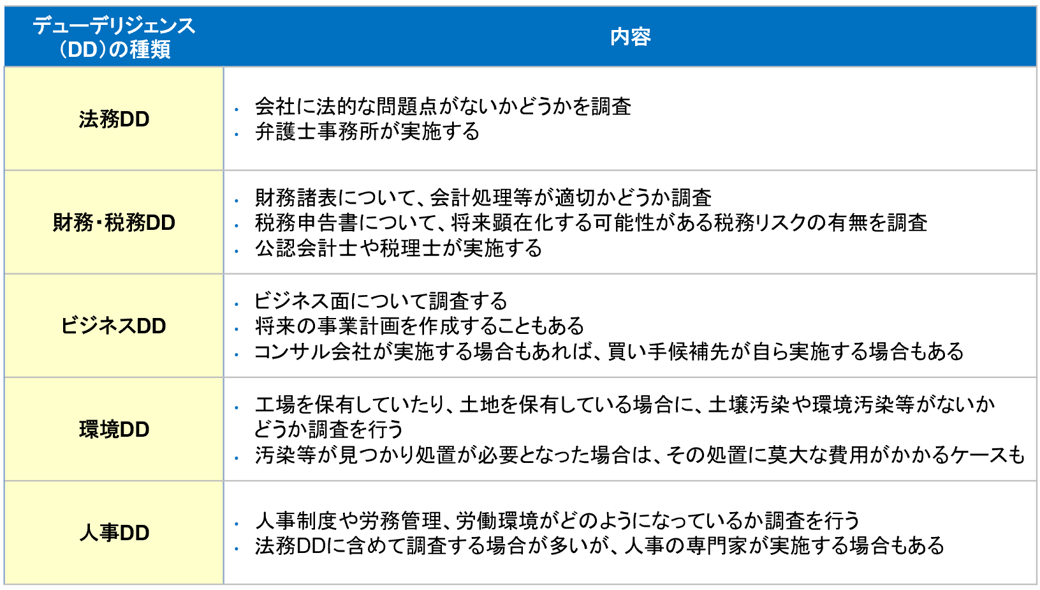

製造業は、他の業種とは異なる様々な特徴や留意点があるため、事前にデューデリジェンス等を通じてこれらを十分に理解した上でM&Aに臨むことが必要です。

![新型コロナウイルス等による業績悪化を理由とした M&A ・事業売却[伊藤俊一先生が伝授する!税理士のための中小企業M&Aの実践スキームのポイント]](https://links.zeiken.co.jp/wp-content/uploads/2019/06/pencil-1891732_640.jpg)

![PPAにおける無形資産の測定プロセスとは?[経営企画部門、経理部門のためのPPA誌上セミナー]](https://links.zeiken.co.jp/wp-content/uploads/2020/01/business-1477601_640.jpg)

.png)

![M&A における株式評価方法と中小企業のM&A における株式評価方法 ~中小企業M&Aで最も用いられている仲介会社方式とは?~ [税理士のための中小企業M&Aコンサルティング実務]](https://links.zeiken.co.jp/wp-content/uploads/2019/03/business-2173147_640.jpg)

![デューデリジェンスとは?-各種DDと中小企業特有の論点-[M&A担当者がまず押さえておきたい10のポイント]](https://links.zeiken.co.jp/wp-content/uploads/2019/09/home-office-336378_640.jpg)

![借金過多の状態とM&A ~破綻前の事業売却のリスクとは?再建型M&Aの前提とは?~[小規模M&A(マイクロM&A)を成功させるための「M&A戦略」誌上セミナー]](https://links.zeiken.co.jp/wp-content/uploads/2019/07/files-1614223_640.jpg)

.png)

.png)

.png)

.png)

.png)

.png)

.png)