[M&A専門会社スペシャルインタビュー]

U&FAS 代表 氏家洋輔 氏

~赤字や債務超過もサポートするM&A・事業承継と事業再生専門の事務所~

大手会計ファーム出身の公認会計士で構成されたM&Aアドバイザリー。品質、スピード、誠実性に拘りを持つとともに「M&A・事業承継と事業再生」のプロフェッショナルとして赤字や債務超過の企業をも支援しているのが同事務所の最大の特徴。今回は、同事務所代表の氏家洋輔氏に、同事務所の特徴やクライアント先のニーズ、事業再生を絡めた赤字や債務超過のM&Aなどについてお話を伺いました。

U&FAS 代表 氏家洋輔 氏

赤字、債務超過に積極的に取り組んでいる!M&A・事業承継と事業再生専門の事務所

――:まずは、貴所(U&FAS)のご紹介をしていただけますでしょうか。

氏家:当事務所は、M&A・事業承継と事業再生の支援を行う会計・財務アドバイザリーの事務所です。2019年の設立以来、M&A・事業承継支援と事業再生支援の2軸でサービスを展開しております。

――:貴所の特徴や強みを教えていただけますでしょうか。

氏家:当事務所の特徴は、「赤字・債務超過」積極的に取り組んでいることです。また、M&Aを専門としている同業者は多いですが、事業再生を専門としている同業者はあまりいないと思います。さらに、M&Aと事業再生のどちらも専門としているとなるとかなり限られると思います。この「赤字・債務超過に積極的に取り組んでいる」「M&A・事業承継と事業再生を専門にしている」というのが当事務所の最大の特徴だと思います。

――:たしかに、「赤字・債務超過に積極的に取り組んでいる」「M&A・事業承継と事業再生を専門にしている」というのはあまり聞かないですね。

氏家:はい、そうだと思います。この分野を専門にするには数多くの経験が必要ですからね。私は、公認会計士として、大手の監査法人で東証一部上場企業、売上高数兆円規模の大企業や銀行の監査を経験し、その後M&Aや事業再生の部署で計10年の修行を積みました。1つの部署でM&Aと事業再生のどちらも提供しており、どちらの業務も経験できたのが良かったのだと思います。しかも、運よく有名な先生の下で修行させて頂いたのですが、それが自分の財産になっていると思います。その先生は品質とスピードに非常に拘りのある方で、今の私の基礎となり強みになっているのだと思います。また、数多くのM&Aや事業再生のサポートをしてきましたが、製造業、小売業、建設業、卸売業、IT、サービス業、医療福祉、運送業など多種多様の案件に携わったことも現在の業務に活かされているだと思います。

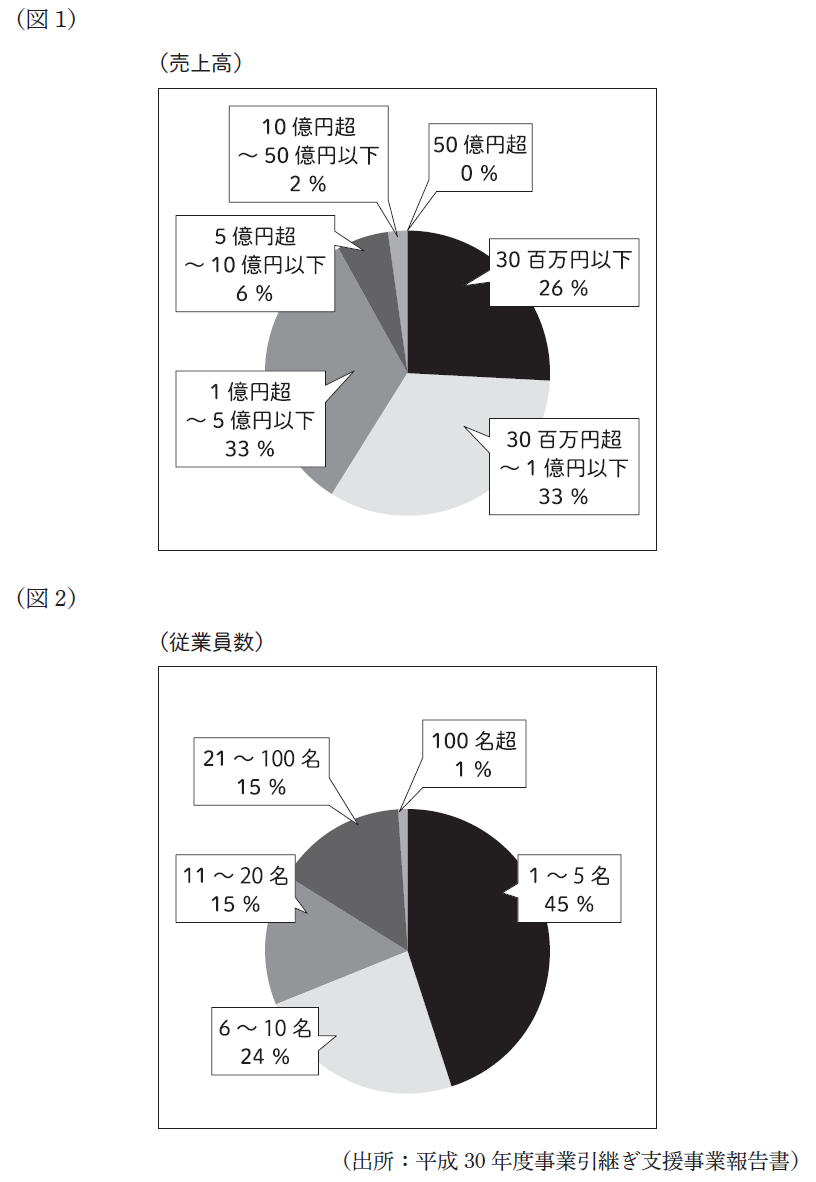

――:どのようなクライアント先からのご相談が多いのですか。

氏家:よく見聞きすることですが、事業承継やM&Aを検討したいと依頼があって、中身を見てみると、実は業績が厳しい状況であるということは少なくありません。赤字や債務超過であった場合に、買手を探すのが難しいとのことで専門家から断られる場合や、アドバイザー契約を結ぶものの、あまり進捗しないことも多いようです。我々の事務所には、そんな業績の厳しい会社と直面したM&Aの専門家から相談されるケースが多いですね。上場しているコンサル企業や、外資系の大手コンサル企業から相談を頂いた時はびっくりしました。

――:専門家からの依頼が多いということは、やはり、赤字や債務超過の企業のM&Aは専門性が高く、業務対象としている税理士や公認会計士は少ないということなのでしょうか。

氏家:はい、そうだと思います。しかし。このような専門家からお話を頂く一方で、U&FASは開業2年目で広告も出しておらず、まだまだ認知度が低いため直接企業様からご連絡を頂くことはあまり多くないのが現状です。当事者である企業様もどこに相談するのがよいのか悩まれていることもあるかと思いますので、ぜひ、「赤字、債務超過ならU&FAS」と覚えて頂けると有難いですね(笑)。

赤字や債務超過の会社でも事業再生の視点を加えることでM&Aできるケースも

――:事業承継やM&Aで事業再生が活用されるケースが少ないとのことですが、それはなぜでしょうか。

氏家:事業承継やM&Aの局面で、売りに出ている企業は様々あるものの、買手側のニーズとしては業績の良い企業が好まれているのが現状です。理由は大きく2つあると思っていて、1つ目は買手側にとって計算がしやすいことだと思います。例えば営業利益が安定して毎年5千万円出て、今後もそれが続くことが想定される。簡便化して考えると1億5千万円での譲渡であれば3年で投資が回収できるということが計算できます。一方、営業利益が△1千万円の会社を買収しようとした場合、現状のままでは赤字ですので、これを改善して利益が出るようになる、又はしなければいけない。どの程度の利益が出せるかという見積は、経験や専門性が必要となるので、赤字企業を立て直すことを前提としたM&Aはやはり買手側からは計算が難しく、敬遠されやすいように思います。

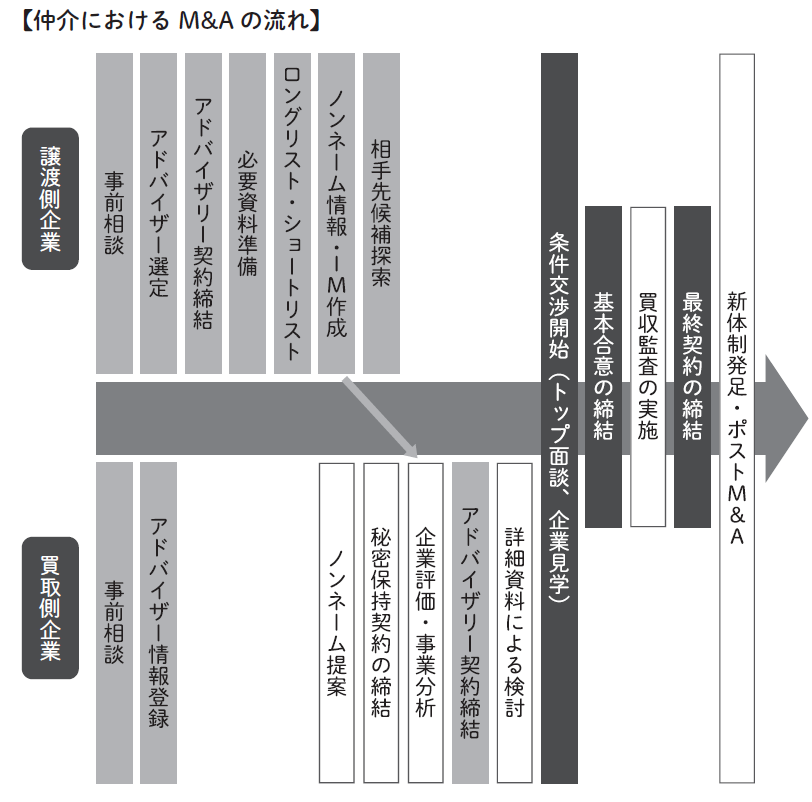

もう1つは、仲介企業や専門家の問題だと思います。売手と買手をマッチングさせる業者は、譲渡金額×数パーセントを成功報酬として得ることが一般的です。赤字企業よりも黒字企業の方が譲渡金額が大きくなるので、結果として報酬額も大きくなり好まれやすいですね。

他にも、赤字や債務超過企業のM&Aでは、銀行を巻き込んだり、スキームも特有のものになるため、専門能力が必要となりますが、それらの専門能力を持ち合わせた専門家が少ないことも要因だと思います。

――:そうすると、赤字や債務超過の会社はM&Aを選択肢に入れることはやはり難しいのでしょうか。

氏家:業績の良い企業と比較して、赤字や債務超過の企業の買手を探すのが難しいということは事実です。先ほど申し上げたように、買手企業からも、仲介企業からも黒字企業の方が好まれますので。では、赤字や債務超過の企業はM&Aをできないかと言われると、そんなことはなく、可能性は十分にあります。ただ、そこには事業再生という観点を加えることが必要になってきます。

――:事業再生の視点を加える必要があるとのことですが、赤字や債務超過の会社のM&Aについてもう少し詳しく教えて頂けますか。

氏家:赤字や債務超過の会社とのM&Aを成約させるために考えられるケースは3つあると思います。

1つ目は、赤字や債務超過のまま買収するケースです。これは、買手企業にとって、相当なシナジー効果を期待できる場合等が想定されます。赤字や債務超過のままM&Aを行うため、譲渡金額は比較的小さくなります。

2つ目は、時間的に余裕がある場合に限られますが、自力での事業再生を行い、企業価値を高めた上でM&Aを行うケースです。事業再生により黒字化や債務超過の解消が達成されていれば、業績の良い企業としてのM&Aが可能となります。債務超過が解消されていなかったとしても、見栄えはよくなりM&Aの可能性は上がることになります。

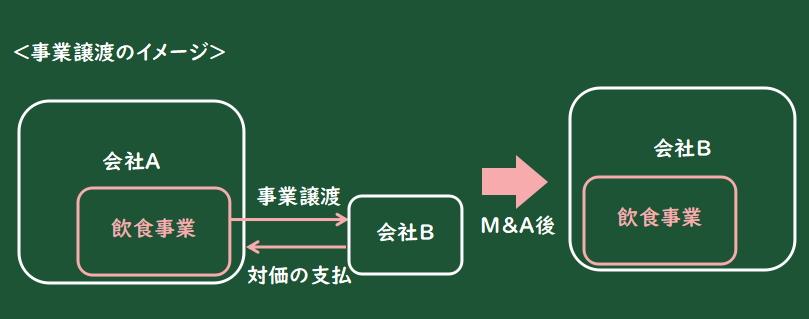

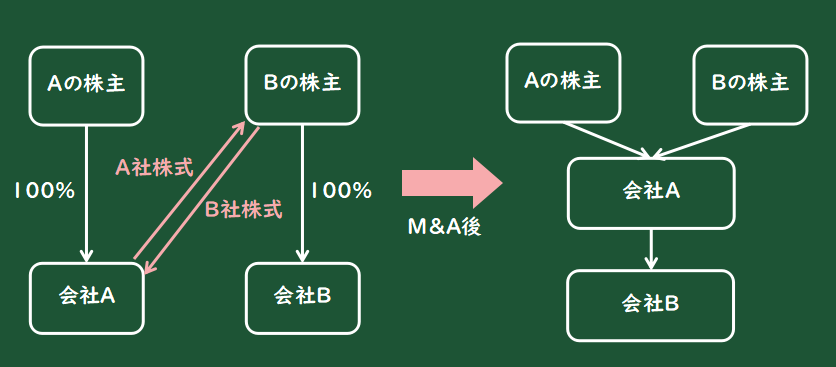

3つ目は、第二会社方式というスキームがあります。恐らく聞きなれない単語だと思いますが、簡単に申し上げると既存借入金の債権放棄と、身軽になった会社の売却を同時に行うスキームです。もう少し詳細に申し上げると、新たにB会社を設立し、そこへ残す事業を会社分割や事業譲渡で移転させ、既存のA会社を借入金を含めて特別清算する、そしてB会社はM&Aにて売却するということを同時に行います。これによって金融機関からの借入金を大幅に縮小して、優良な事業のみを第三者に売却することが可能になります。このスキームによって、残したい優良な事業と従業員等を残すことができるようになります。ただし、金融機関に債権放棄をお願いするため、必要な分析、債権放棄の合理性、買手企業の適切性等を金融機関に対して行う必要があります。

――:特に、3つ目のケースでは非常に複雑なスキームと、分析が必要になるのが想像できますね。

氏家:はい。ここまでくると高度な専門性が要求されてしまいますので、やはり事業再生に強い専門家へ依頼する必要がでてくると思います。

同業からも頼られる赤字や債務超過の要素が含まれる「財務デューデリジェンス」

――:貴所の具体的なサービスラインについて教えてください。

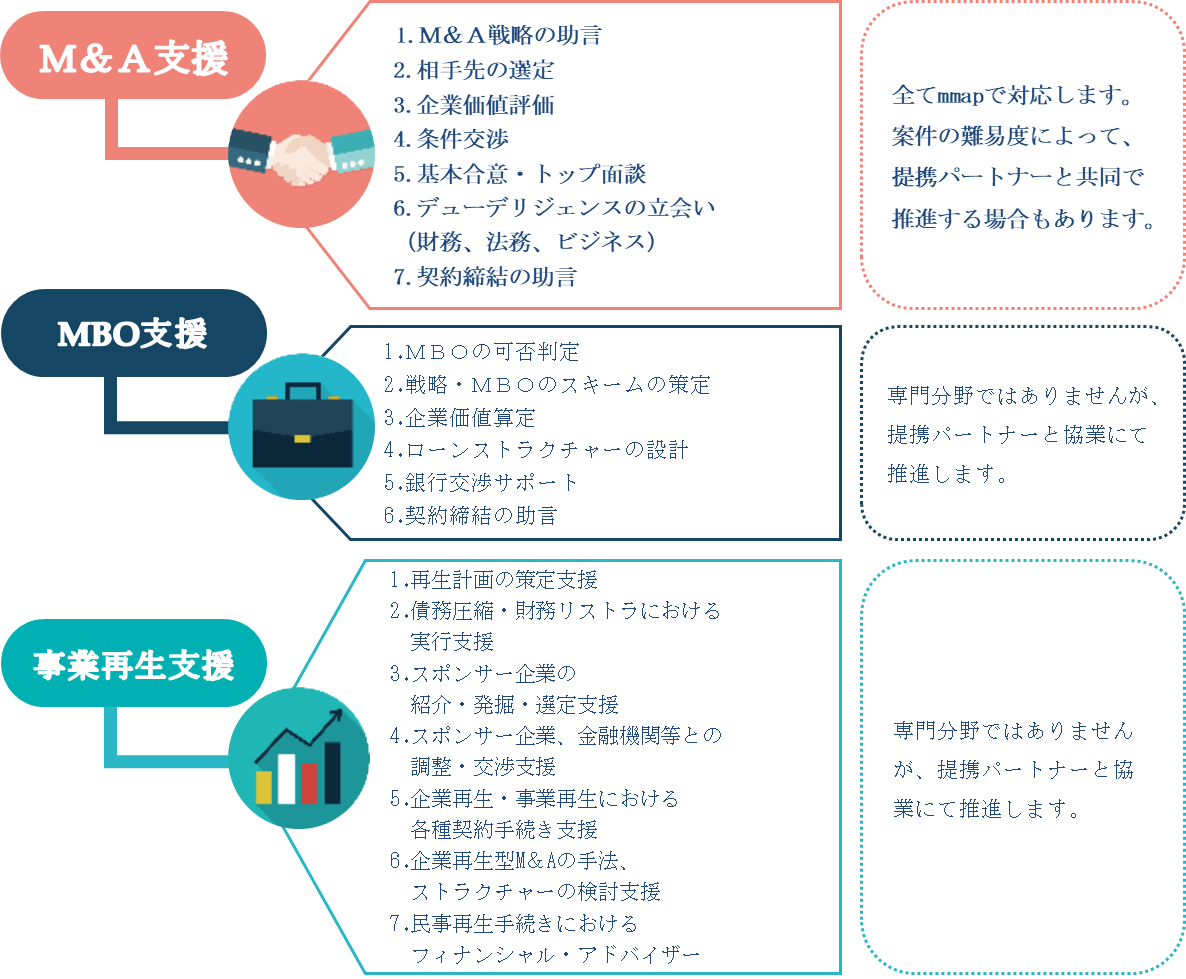

氏家:当事務所のサービスラインは「M&A支援と事業再生支援」、それにプラスして「CFO支援」があります。

――:M&A支援と事業再生支援のサービスについて詳しく教えていただけますか。また、クライアントからはどのような依頼が多いですか。

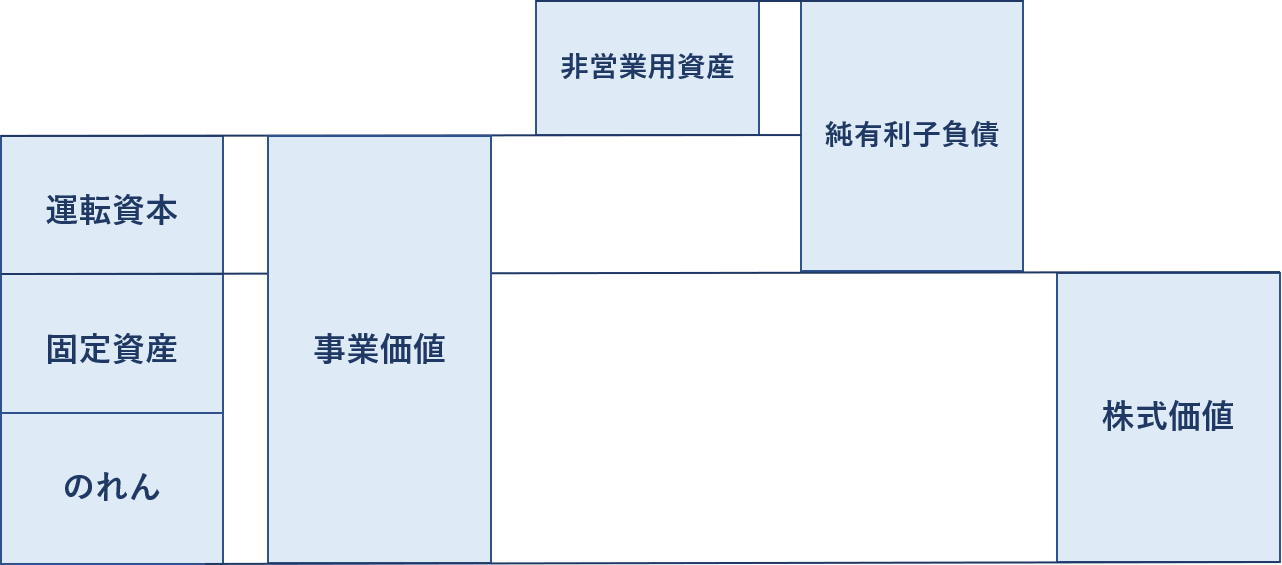

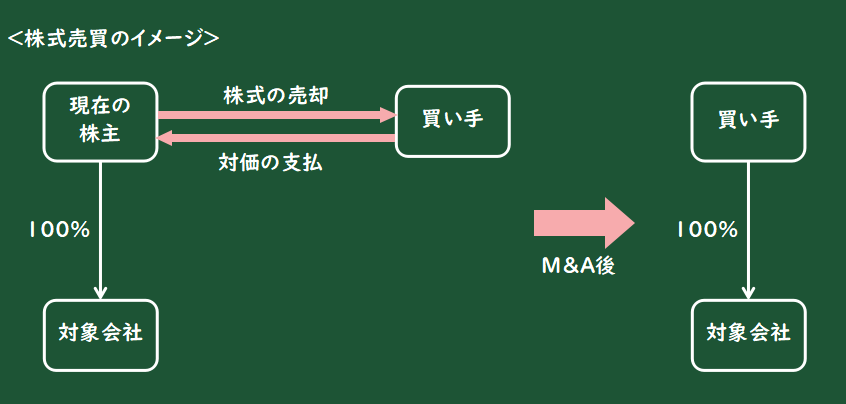

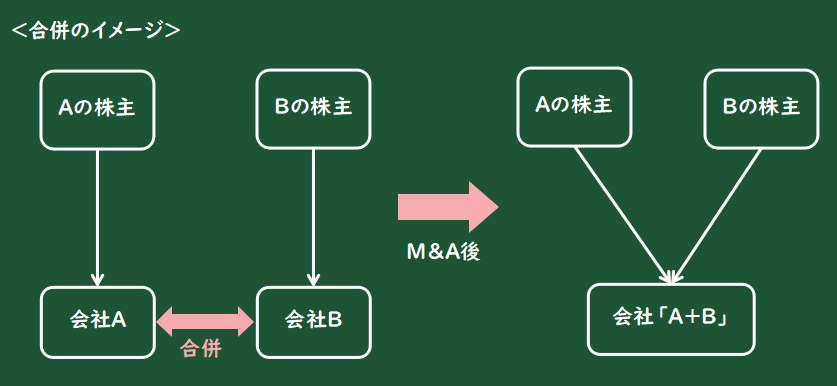

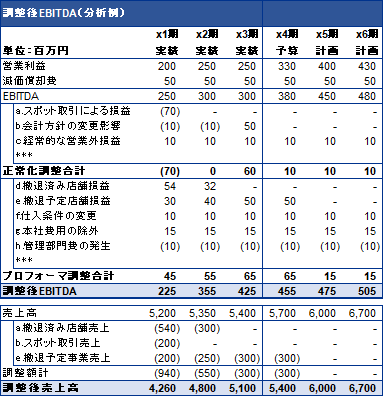

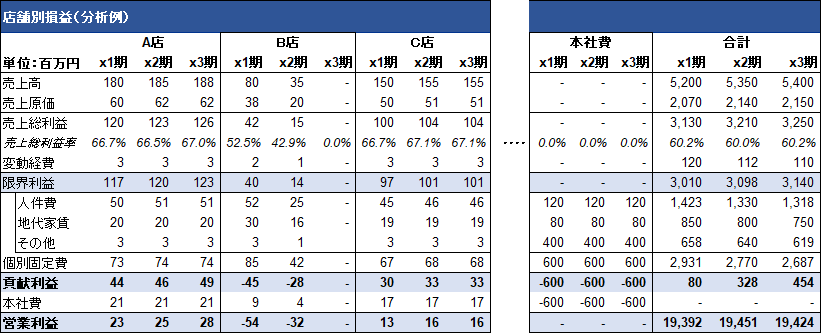

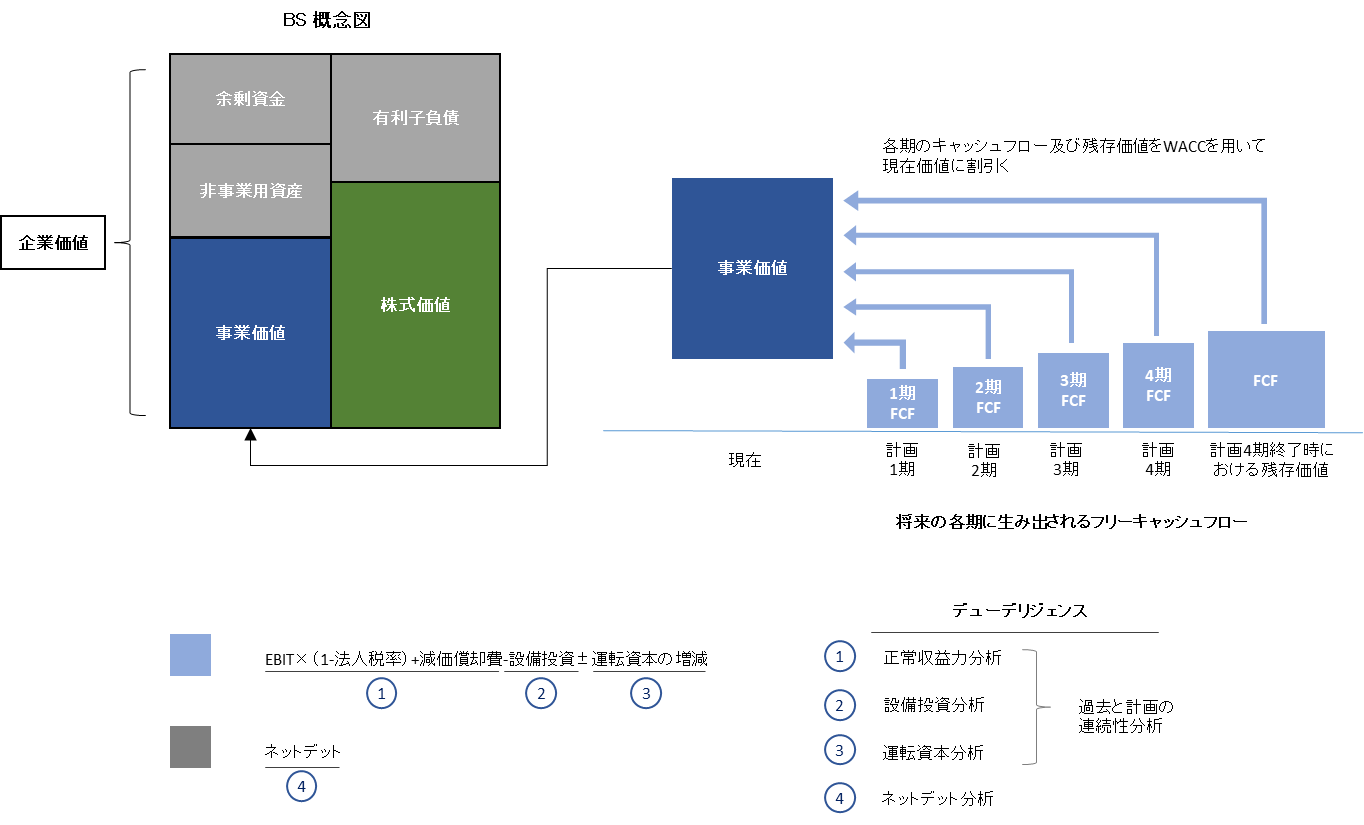

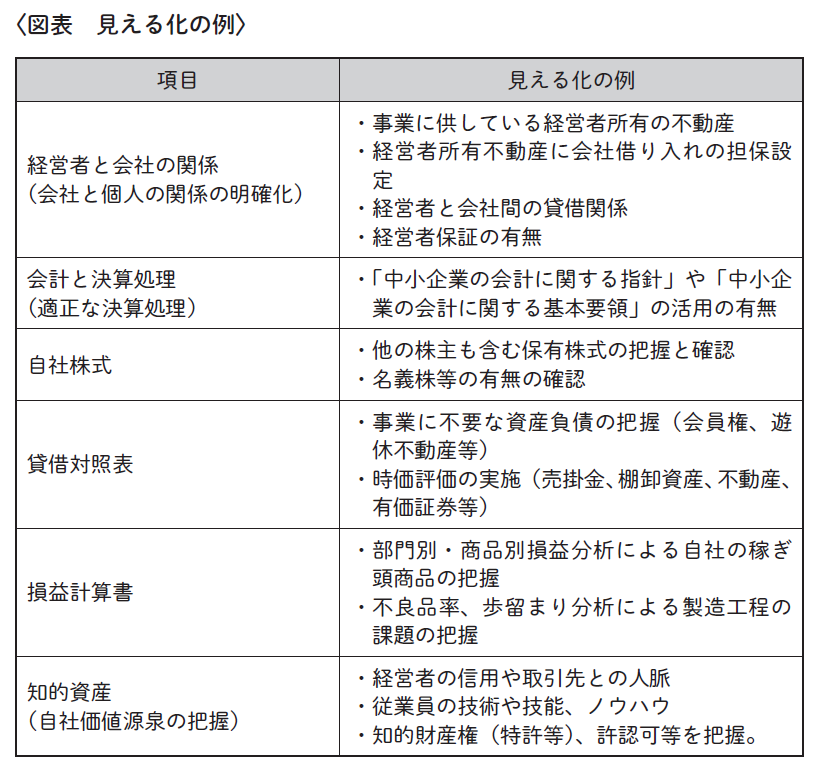

氏家:「M&A支援」では、スキーム検討、デューデリジェンス、バリュエーション等を売手側、買手側に対して支援します。M&A関連で依頼が多いのはやはりデューデリジェンスですね。買手側の依頼を受けて売手に対して財務DDをする場合も、売手側の依頼を受けてDD対応の支援を行う場合もあります。最近増えているのは、M&Aで入って蓋を開けると赤字や債務超過の要素が含まれている場合ですね。それらが絡むと一気に頼りにして頂ける感覚がありますね。クライアントからも、他の専門家や同業者からも。

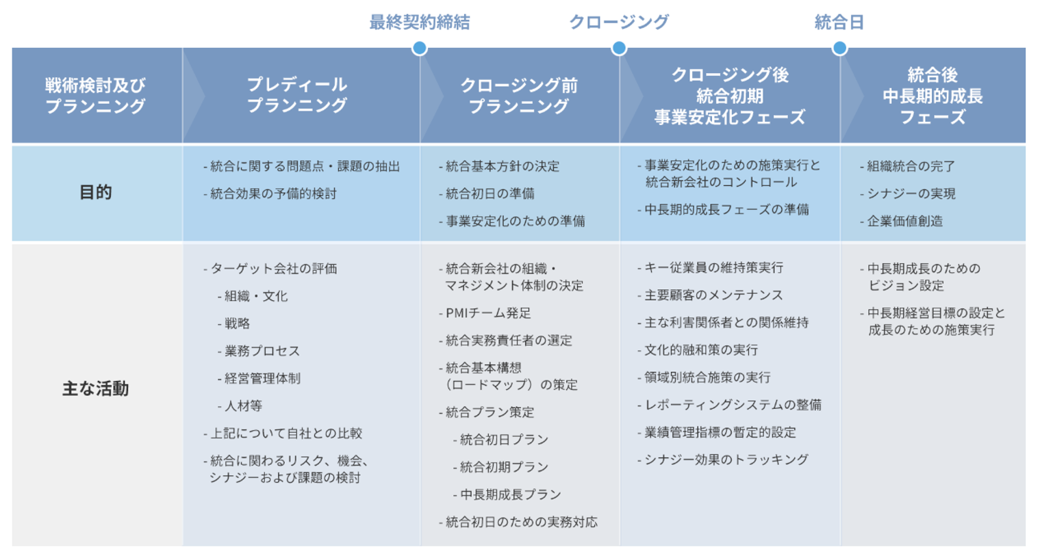

「事業再生支援」では、金融機関からの支援であるリスケやDDS(※1)や債権放棄などを得るために、財務DD、事業DD、事業計画、アクションプランの策定がサービスラインとなっています。基本的には全部任せて頂ける依頼がほとんどですね。我々も期待に応えるために精一杯やらせて頂きます。財務面のみならずビジネス面でも社長と深くディスカッションを行って事業計画を策定していきますので、良い信頼関係が築けます。金融機関からの支援が決まった時は、良い事業は残せて、雇用も守れて、本当に感謝して頂けます。これが私の大きな原動力の1つですね。

※1 DDS(デット・デット・スワップ):既存の借入金を劣後ローンとして借り換える手法。会社の借入金額はDDSの前後で変更はないが、金融機関の中では劣後ローンは資本とみなすことができるため、金融機関の査定上有利に働く。

最近では新型コロナの影響で、特例リスケ(※2)の相談が増えています。特例リスケは、従来のリスケとは比べ物にならないぐらい簡単に金融機関からの支援が受けられる制度です。コロナの影響を受けて資金繰りが苦しい企業で、まだ特例リスケをされていない方は是非ご検討頂くのが良いと思います。

※2 特例リスケ:正式名称は「新型コロナウイルス感染症特例リスケジュール」。新型コロナウイルス感染症の影響を受けて一定以上の業況悪化を来たした会社に対して、中小企業再生支援協議会の支援の下、1年間のリスケを実施するもの。

▷参考URL:新型コロナ対策融資と特例リスケ

▷参考URL:新型コロナ特例リスケジュールの実務について

――:CFO支援とはどのようなサービスですか?

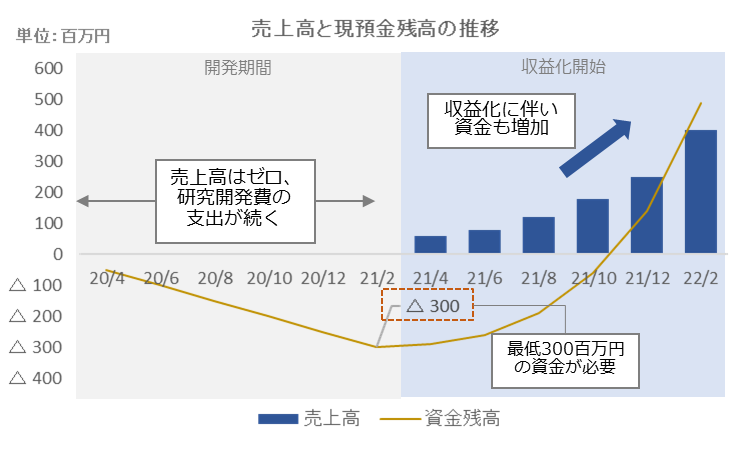

氏家:「CFO支援」は、お客様によって様々な支援を行っています。事業計画の策定や、月次の経営会議資料の作成、原価計算の導入や、部門別損益の精緻化などです。私が主動する場合もあれば、これらの助言や問題が発生した場合の支援など、顧問のような支援を行う場合もあります。品質にはもちろん満足して頂いているようですが、それにプラスアルファで事業再生の専門家がすぐ近くにいることで、安心されている経営者が多いように思います。

経営者の想いを大切に、大手同様の高い品質を中小の値段で提供

――:M&A業務をされる上で、大切にしていることはありますでしょうか。ご経験談を含めてお答えください。

氏家:M&Aで最も大切にしているのは株主や経営者の想いですね。事業や製品、雇用などに対する想いを実現するために業務に取り組むことが最も重要であり、成功の近道だと思います。高い品質、迅速性、誠実性について特に拘りをもって取り組んでいます。品質面では、大手の高い品質を中小の値段で提供することを心がけていますね。M&Aは買手にとっても売り手にとっても、企業経営の中でもかなり重要な意思決定が必要となる局面だと思います。個人で言えば、結婚する時や家を買う時のような大きな決断をする時と似ていると思います。そのような重要な局面での情報は、ポイントが明確でわかりやすく、正確である必要があると思います。品質を高めることがM&Aを成功させることにとって重要であると考えています。

また、偏見かもしれませんが、良い経営者はせっかちであることが多く、とにかく早く情報を提供することを望んでおられることが多いように思います。過去にDDレポートを2週間ほどで仕上げて報告した時には、こんなにしっかりしたレポートをこんなに早く仕上げてもらったのは初めてだと仰ってくださり、それ以降もことあるごとにご連絡を頂けるようになりました。

――:税理士の方々と一緒にM&A業務を進めることも多いかと思いますが、M&A業務における税理士の役割をどのように感じておられますか。

氏家:税理士の先生はM&A業務を進めていくうえで非常に重要なパートナーだと思っています。会社のことをとても理解されていますし、DDに必要な資料を税理士の先生がお持ちになっていることも多いですね。ヒアリングする時も社長に伺うよりも、税理士の先生に伺ったほうが正確に理解できるようなことがしばしばあり、円滑にDDを進めるためには、税理士の先生の協力は大変ありがたく、不可欠だと思います。

また、税理士の先生は、会社のことをよく理解されているため、M&Aや事業承継を検討している場合に会社の相談相手となることが多いようですね。ただ、顧問税理士の先生にとってM&Aや事業承継は専門外であることが多いため、我々のところにお話を頂けることがあります。その場合に、ご紹介或いは、協業という形で会社をサポートさせて頂いています。

――:最後に、事業会社の担当者の方や事業会社をサポートする税理士等の専門家の方々へメッセージをお願いします。

氏家:事業承継やM&Aというのは、専門でやっていなければそう何度も経験できるものではないと思います。これらは株主や経営者の想いが非常に重要ですので、その想いを汲み取り業務に当たられると良いのでないでしょうか。また、事業承継やM&Aを成功させるには、適切な専門家が不可欠ですので、良い専門家と連係をとって進めることが重要だと思います。事業承継やM&Aを成功させることで、事業会社のご担当者や税理士の先生の業務の幅が広がるのではないでしょうか。

――:ありがとうございました。

[事務所概要]

事務所名:U&FAS

所在地:東京都千代田区丸の内2-2-1 岸本ビルヂング6階

設立:2019年1月

代表者:氏家洋輔

主な事業内容:M&A・資金調達支援、事業再生・経営改善支援、株式価値算定、CFO支援

対応エリア:全国(日本国内)

URL:https://www.u-fas.com/

[掲載希望募集中]

ZEIKEN LINKSでは、本連載に掲載を希望するM&A専門会社(M&A仲介会社、M&Aアドバイサリー会社、M&Aマッチングサイト、税理士法人、弁護士法人、金融機関など)を募集しております。

ご希望の会社様は下記アドレスまで、お気軽にお問合せください。

お問合せ先:links@zeiken.co.jp

![[ZEIKEN LINKS M&A専門会社Special interview] ーU&FAS ー](https://links.zeiken.co.jp/wp-content/uploads/2020/07/バトンズ.png)

.png)

![どのようにM&Aを行うのか ~株式の売買(相対取引、TOB、第三者割当増資)、合併、事業譲渡、会社分割、株式交換・株式移転~[わかりやすい‼ はじめて学ぶM&A 誌上セミナー]](https://links.zeiken.co.jp/wp-content/uploads/2020/07/図1-3.png)

![事業承継型M&Aに対する経営者の意識と傾向分析[データを読む!データを活用する!「中小零細企業の事業承継型M&A」]](https://links.zeiken.co.jp/wp-content/uploads/2020/07/図1-1.png)

![倍率法における価値評価(バリュエーション)のポイントとは?[M&A担当者のための実務活用型誌上セミナー『価値評価(バリュエーション)』]](https://links.zeiken.co.jp/wp-content/uploads/2020/05/価値評価-中田先生.png)

.png)

②.png)

②.png)

③.png)

④.png)

![PMIって何?-M&Aの成功はPMIで決まる!-[M&A担当者がまず押さえておきたい10のポイント]](https://links.zeiken.co.jp/wp-content/uploads/2019/09/home-office-336378_640.jpg)

![株式譲渡と事業譲渡 ~株式譲渡、事業譲渡のメリットとデメリットとは?~ [税理士のための中小企業M&Aコンサルティング実務]](https://links.zeiken.co.jp/wp-content/uploads/2019/03/business-2173147_640.jpg)

![【Q&A】取得した株式の取得価額と時価純資産価額に乖離がある場合 ~M&Aにおけるのれんの取扱い~[税理士のための税務事例解説]](https://links.zeiken.co.jp/wp-content/uploads/2019/09/tree-736888_1280.jpg)