[業界別・業種別 M&Aのポイント]

第5回:「医療業界のM&Aの特徴や留意点」とは?

~特有の規制は?設備投資は?スキームは?バリュエーションは?~

〈解説〉

▷関連記事:「情報通信(IT)業のM&Aの特徴や留意点」とは?

Q、医療業界のM&Aを検討していますが、医療業界M&Aの特徴や留意点はありますか?

他業界と比較した医療業界の特徴は公益性が非常に高く、そのため規制が多いことです。

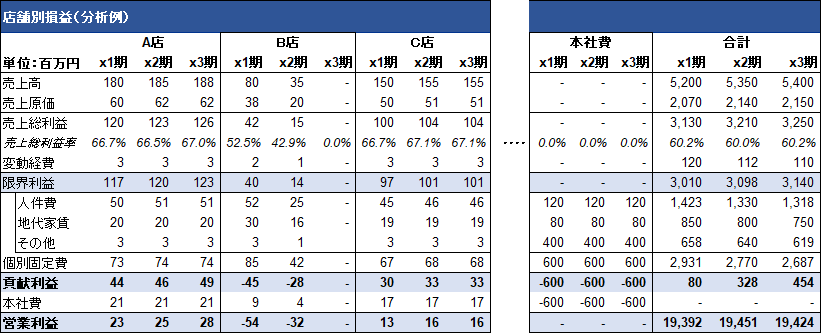

規制産業であることで、医業収益を制約する項目が存在します。例えば、病院の開設・増床をするためには、その開設地域における都道府県知事等の許可が必要となります。開設・増床しようとする地域の既存病床数が、医療計画が定める基準病床数を上回っている場合、都道府県知事等は新たな病院開設・増床を認めないことが可能です。つまり、病院側が増床を行いたくても、認められない可能性があります。

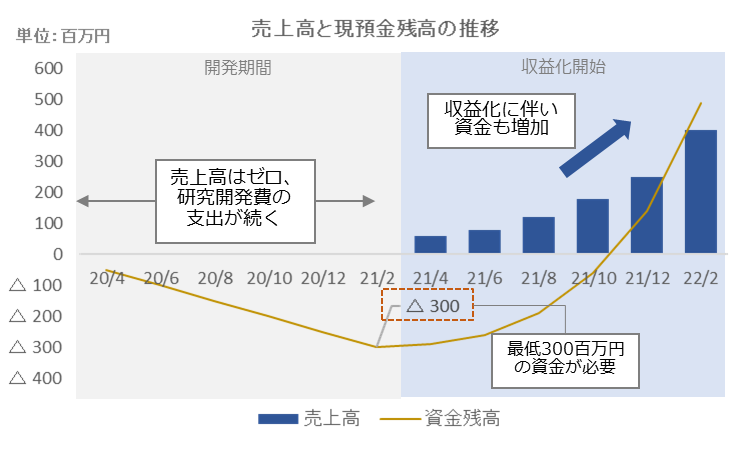

製造業であれば、会社の規模の拡大には工場の設備投資を行うことが一般的ですが、病院の場合、上述のように病床を増やすことは地域によっては難しい場合があります。そのため、病院の規模拡大を行う場合は、M&Aを活用して他の病院を買収し病床を増やすことが必要となる点が医業業界のM&Aの特徴となります。

また、保険診療に係る各診療行為には、その報酬金額算定のための点数(1点10円換算)が定められています。これによって、同じ条件で保険診療を行う限りは、どの医師が診療を行ったとしても、その医業収益は同じ金額となります。つまり、保険診療を行う限りは、医師1人当たりの医業収益の上限がある程度決まります。

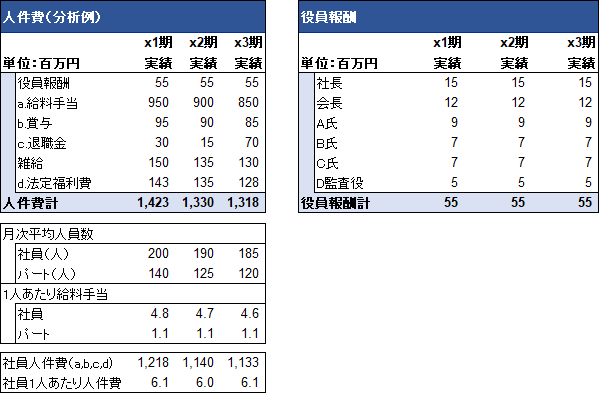

さらに、病床数により、医師やコ・メディカル(看護師や薬剤師等)の必要な配置基準が定められています。例えば、一般病床であれば病床数に対して、医師は16:1、看護師は3:1等の基準です。一般企業では人員を削減して効率的な経営を行ったとしても特に問題とはなりませんが、医療業界では人員数を削減して配置基準を下回った場合には、医療法に反することとなり、診療点数が減算されるため医業収益が減少することとなります。そのため、有資格者の一定数の確保が必要となり、労働集約型である医療法人にとって人件費は最も大きい費用ですが、思うように下げられないという特徴があります。一方で、従前より看護師等の不足が医療業界の問題となっていますが、看護師を確保できない事により、配置基準を達成できないという問題を抱える医療法人も少なくありません。

他にも、医療業界の特徴として、診察室、手術室、処置室、病室、その他医療提供に必要となる各種設備・施設を設ける必要があります。これらの設備については、安全上、衛生上、防火上、療養環境上など様々な視点で規定が定められており、設備基準を満たすために設備投資の金額も多額になることが一般的です。

ところが、資金繰り等の理由で設備投資を後ろ倒しにしていることがあります。このような場合は、M&A実施後多額の設備投資が必要になる可能性があるため、M&Aを検討する場合には、設備投資を実施しておらず設備が老朽化していないかについて確認する必要があります。M&A実施後に設備投資が必要な場合は、設備投資に必要な金額を譲渡価格から減額する等の交渉をすることを検討しましょう。

医療法人は株式会社とは異なり、その多くは持ち分の定めのある社団法人であり、機関設計が異なります。株式会社では株主総会が最高意思決定機関となりますが、医療法人では社員総会、取締役会にあたる期間が理事会となります。また、医療法人の理事長は医師である必要があります(一部例外あり)。

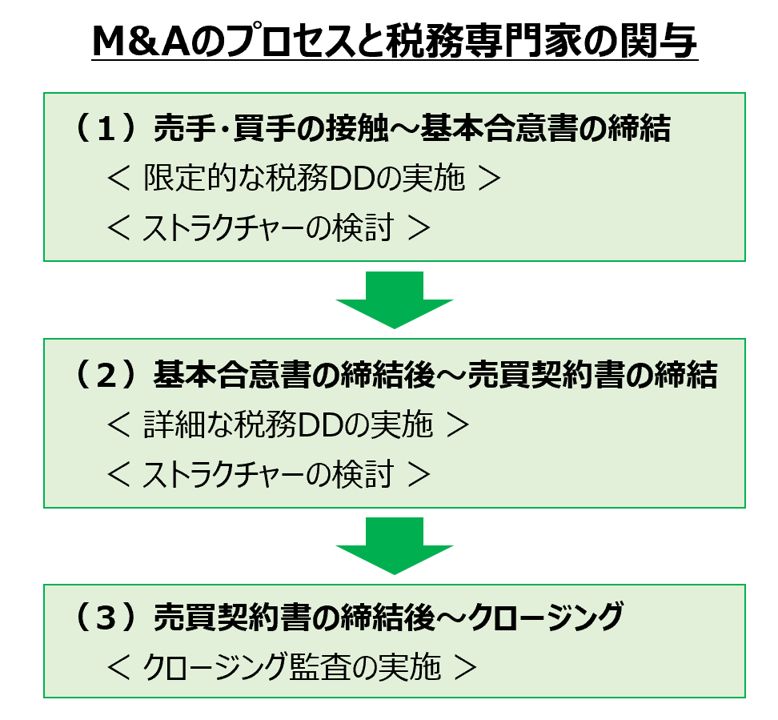

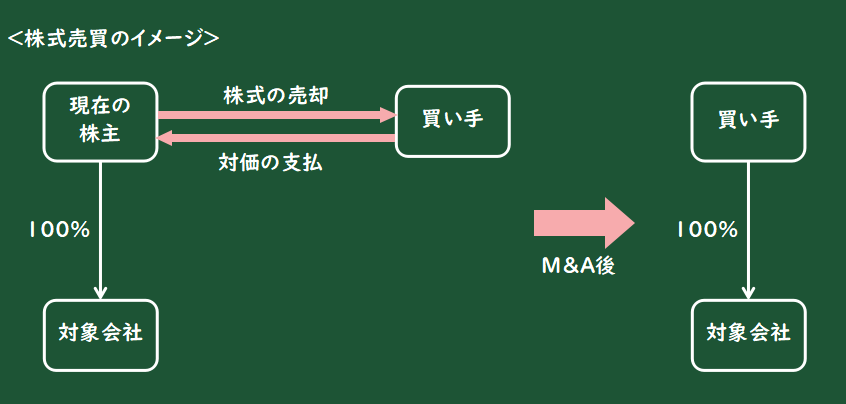

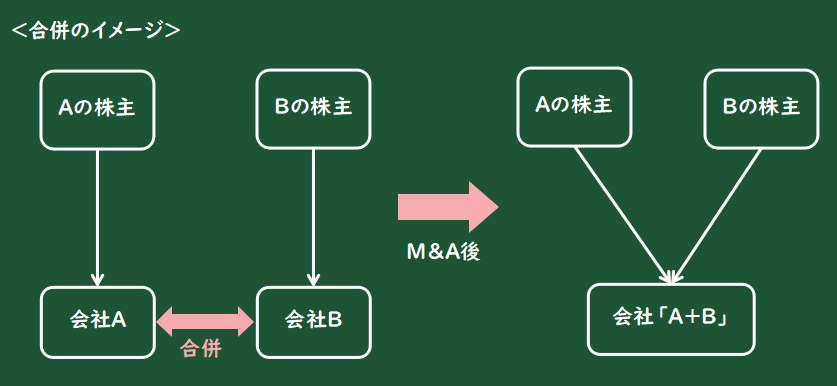

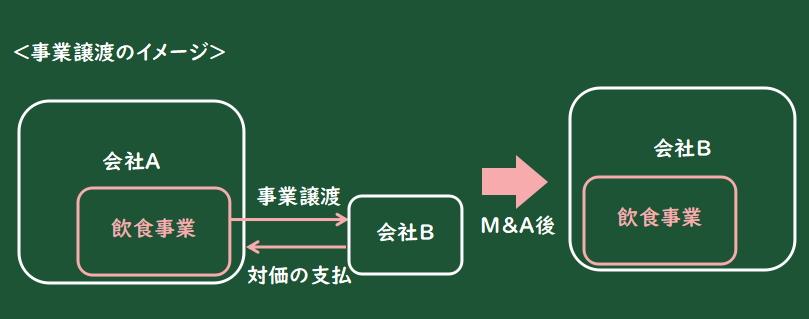

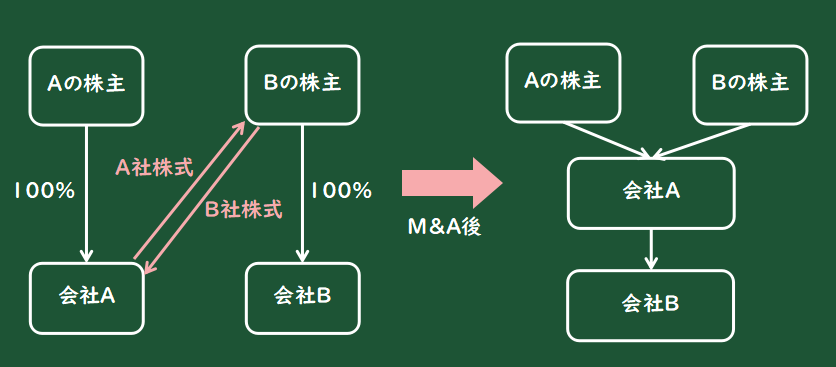

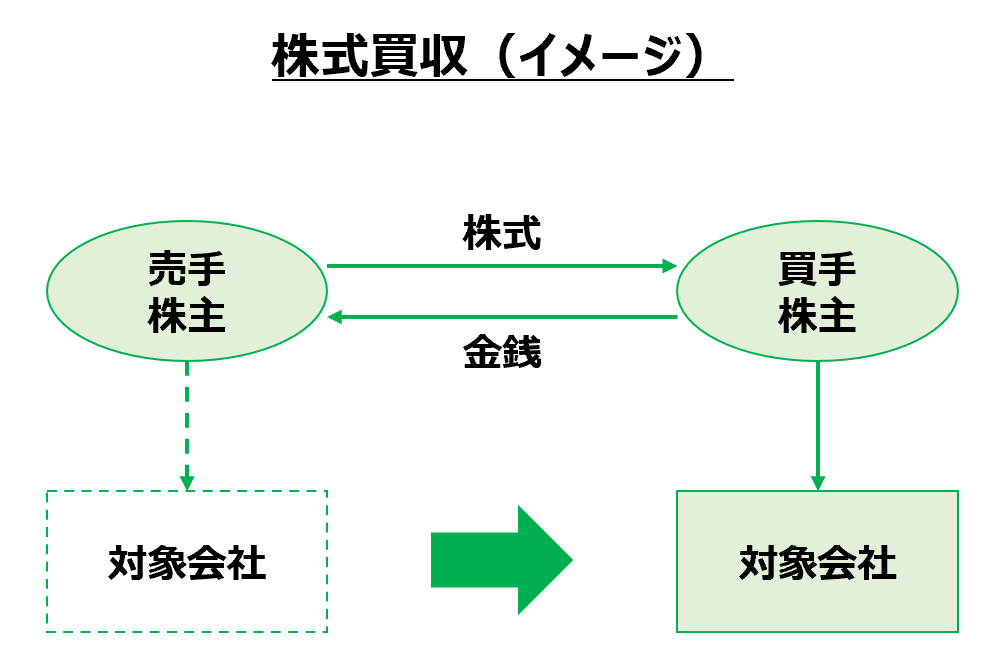

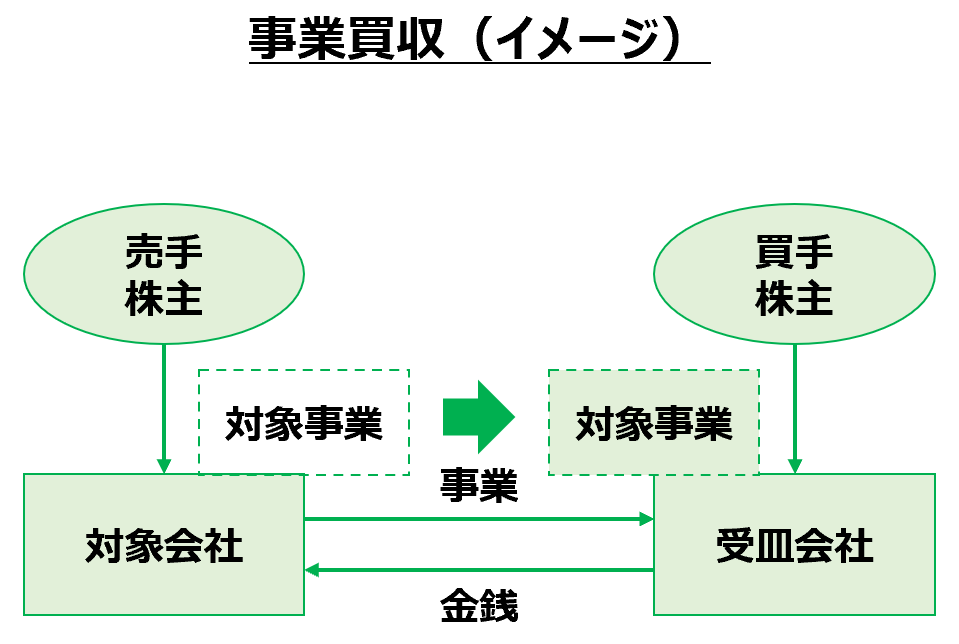

M&Aの局面においても、医療法人は株式会社とは異なります。まず、スキームは事業譲渡、合併、出資持分の譲渡および理事長等の交代のどれかを選択することとなります。

第一に、事業譲渡は病院の新規開設と廃止手続きを同時に行う等、行政の許可が求められるため、手続期間は比較的長くなります。さらに、病床の引継ぎができないこともあり、実務上ではほとんど採用されていません。

第二に、合併は事業譲渡とは手続きは異なりますが、行政の許可が求められることは同様であるため、手続期間は比較的長くなります。事業譲渡と異なる部分として、病床を引き継ぐことが可能であるため、大手の医療法人等は合併を利用してM&Aを行うことがあります。

第三に、出資持分の譲渡及び理事長等の交代では、社員総会で議決権を有する社員の交代をし、さらに理事会のメンバー(理事長等)を交代することで経営権を取得します。この方法は、行政手続上の許可は不要で、届出で足りることから手続期間は比較的短くなります。M&A後も、売手側の医療法人格は存続し、病床の引継ぎも可能であることから実務上広く利用される方法です。

上述のように、医療法人は株式会社とは異なり様々な制約があるため、株式会社を設立して経営を柔軟に行う場合があります。その方法として、医療法人の関連事業をMS(メディカル・サービス)法人として株式会社を設立し、経営している場合があります。MS法人は医療法人と一体として経営されているため、売手側の医療法人がMS法人も経営している場合には、基本的にはMS法人も含めてM&Aを検討することとなります。

診療報酬は、健康保険が7割(後期高齢者の場合は9割)を負担するため、医療法人のメインの医療収益の回収先は当該7割の支払業務を行う審査支払機関となります。審査支払機関は国によって設立が定められた機関であり、一般企業と比較して貸倒れのリスクが低いため、ファクタリングを行うことが容易となります。ファクタリングとは、審査支払機関に対する債権を売却し早期に資金を回収することです。資金繰りの苦しい医療法人はファクタリングを行っていることが多く、M&Aを検討する場合に、対象の医療法人のファクタリングの利用の有無、利用している場合にどのような会計処理を行っているかを確認しましょう。

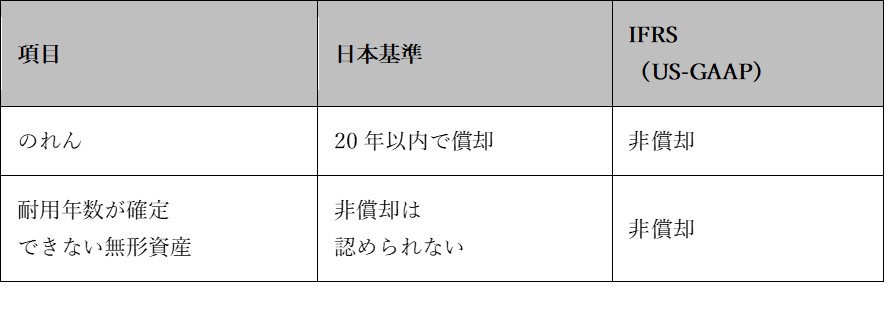

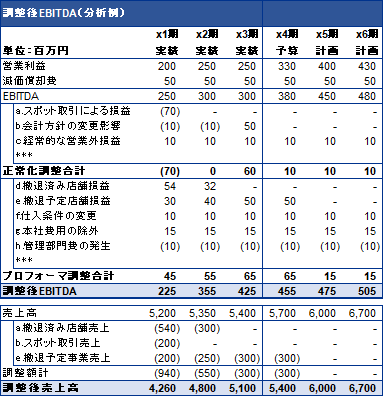

他産業と比べて規制が多い特性から、バリュエーション手法も一般的なDCF法や時価純資産法、年買法等だけでなく、病床数を基準とする方法等も取られることがあります。売手側の場合は買手側のバリュエーション手法を理解することで交渉がスムーズに進むことも多いため、把握できる場合は把握しましょう。

さらに、医療業界は規制産業であるため、異業種からの参入は難しく閉鎖的な産業となっています。また、医療法人は近年赤字の法人が多くなっていることもあり、財務内容を正確に把握する必要があります。規制産業であることから他業種と比較して事業や財務の内容や把握すべきポイントが異なることも多いため、医療法人のM&Aを検討する場合は、医療法人の事業をよく理解しているアドバイザーや、財務の専門家を利用することをお勧めします。

![M&Aのメリット・デメリット ~顧問先は?従業員は?~[会計事務所の事業承継・M&Aの実務]](https://links.zeiken.co.jp/wp-content/uploads/2020/09/会計事務所-事業承継MA.png)

.png)

![M&A取引の税務ストラクチャリング[M&A担当者のための 実務活用型誌上セミナー『税務デューデリジェンス(税務DD)』]](https://links.zeiken.co.jp/wp-content/uploads/2020/07/図①-1.png)

![PPAで使用する事業計画とは?[経営企画部門、経理部門のためのPPA誌上セミナー]](https://links.zeiken.co.jp/wp-content/uploads/2020/01/business-1477601_640.jpg)

①.png)

②.png)

③.png)

④.png)

.png)

![【Q&A】従業員である相続人に退職金を支払った場合の債務控除の可否[税理士のための税務事例解説]](https://links.zeiken.co.jp/wp-content/uploads/2019/09/tree-736888_1280.jpg)

![M&A手法の選び方 ~必要資金、事務手続の煩雑さ、買収リスクを伴うか~[わかりやすい‼ はじめて学ぶM&A 誌上セミナー]](https://links.zeiken.co.jp/wp-content/uploads/2020/07/図1-3.png)