[わかりやすい!! はじめて学ぶM&A 誌上セミナー]

第12回:DCF法とは? 割引現在価値とは? WACCとは?

〈解説〉

公認会計士・税理士 清水寛司

〈目次〉

1.DCF法って何?

2.割引現在価値とは

①「今」と「1年後」の100万円

②現在価値の計算式

③事例で考える現在価値

3.WACCとは

①WACCの基本

②負債コスト

③株主資本コスト

④事例で考えるWACC

企業価値評価の様々な手法の中の1つがDCF法ですが、DCF法は有用性が高いため非常に多くの場面で使用される手法です。

本稿ではDCF法の考え方の基本となる「割引現在価値」「WACC」について見ていきます。割引現在価値やWACCの考え方は企業価値評価におけるDCF法はもちろん、収支タイミングを考慮する必要がある評価技法や、経済学・ファイナンスの分野など様々な場所で出てくる考え方ですね。

1.DCF法って何?

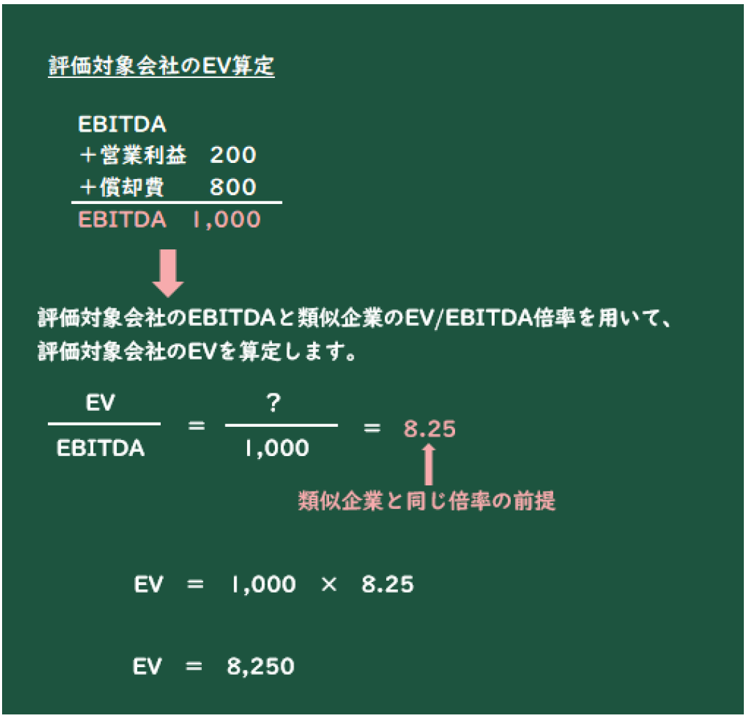

企業価値評価の中でも最も使用される手法が、DCF(Discounted Cash Flow:割引キャッシュフロー)法です。会社が将来生み出すフリーキャッシュフローを現在価値に換算する方法です。DCF法が好まれるのは「将来の期待を反映できる」点と、「ファイナンスのプロでなくとも理解可能である」点にあります。

会社が会社を買うとき、既存事業を拡大しよう、新規事業に投資しよう、海外に参入しようというように、そこには多くの期待が含まれます。この期待は全て「将来」に向かった期待です。今はぱっとしない事業でも、将来は花開くことを期待しているから、会社の購入を決定します。事務効率化や規模の効率性を考えた結果会社の将来のためになるから、会社を購入するのです。そのため会社を購入する側は、その会社が「将来」どれだけ貢献することができるのかを一番に気にします。

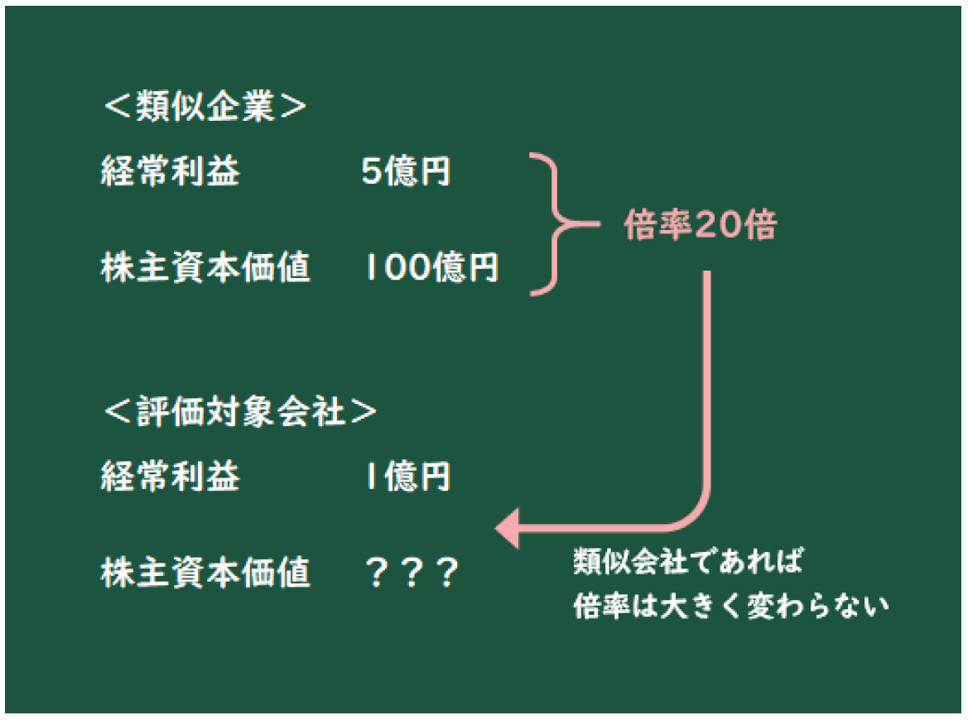

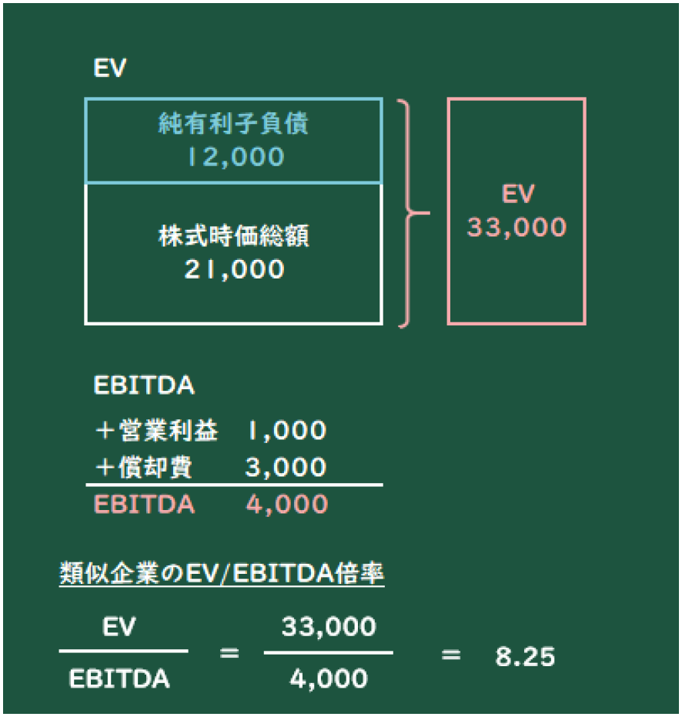

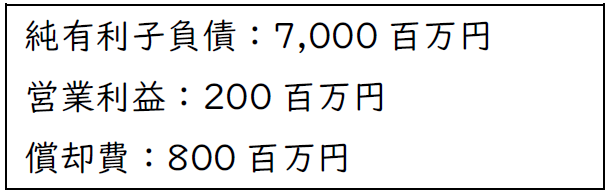

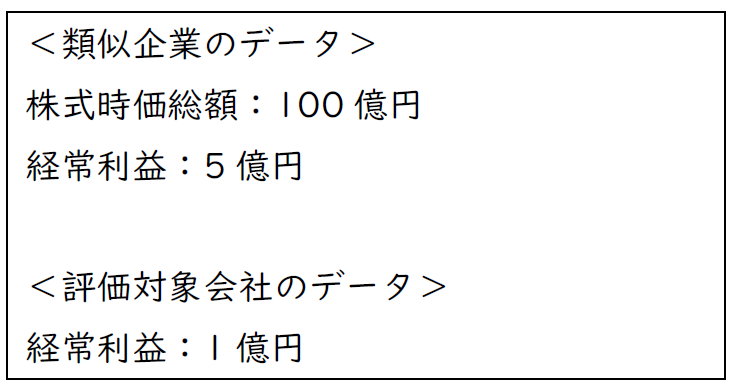

コストアプローチである時価純資産法や、マーケットアプローチである市場株価法・類似会社比較法(マルチプル法)等は、あくまで「現時点」の価値を表しているにすぎません。もちろん株価はある程度投資家からの将来の期待も含まれた上で値付けがされていますから将来価値とも言えますし、また現時点の価値も重要な情報ではあります。しかし、買収効果を全て反映させて将来の期待を価値として評価するDCF法は、理論上は買収する側が最も必要とする情報になります。

一見すると難しそうに見えるDCF法ですが、1つずつ見ていくとそこまで難しい手法ではありません。第12回・13回の2回に分けて、DCF法の全体感についてざっくりとしたイメージをお伝えさせていただきます。

| ≪Column:DCF法って本当に有用なの?≫

理論上は上記のように価値ある金額の算定が可能なDCF法ですが、将来という不確定で恣意的な要素が非常に多く入るため、あまり客観的な数値とは言えません。 そのため実務上は「DCF法とマルチプル法」といったように、DCF法とその他の方法を組み合わせて総合的に判断することが多いです。企業価値は大体いくらからいくらと言ったように幅を持った金額で表現されることがほとんどですが、これも将来という読みにくいものを基礎として評価することが一因です。

|

2.割引現在価値とは

まずはDCF法の大前提として、割引現在価値をご説明します。DCFのDは割引を意味するディスカウントのDで、割引現在価値という考え方が用いられています。DCF法は将来に渡る複数年の時間軸を考えますが、最終的には「今の価値はいくら?」となりますよね。そのため割引現在価値という考え方を用いることで、「今の価値」に全て統一することとなります。

①「今」と「1年後」の100万円

突然ですが、「今」100万円手に入れるのと、「1年後」に100万円手に入れるのと、どちらが良いでしょうか。

多くの方が「今」手に入れる方が嬉しいと感じるはずです。嬉しい理由は様々だと思いますが、「今」手に入れた現金の方が「1年後」に手に入れる同額の現金よりも価値が高いということを無意識に感じている結果ではないかと思います。これを投資の観点から見てみましょう。

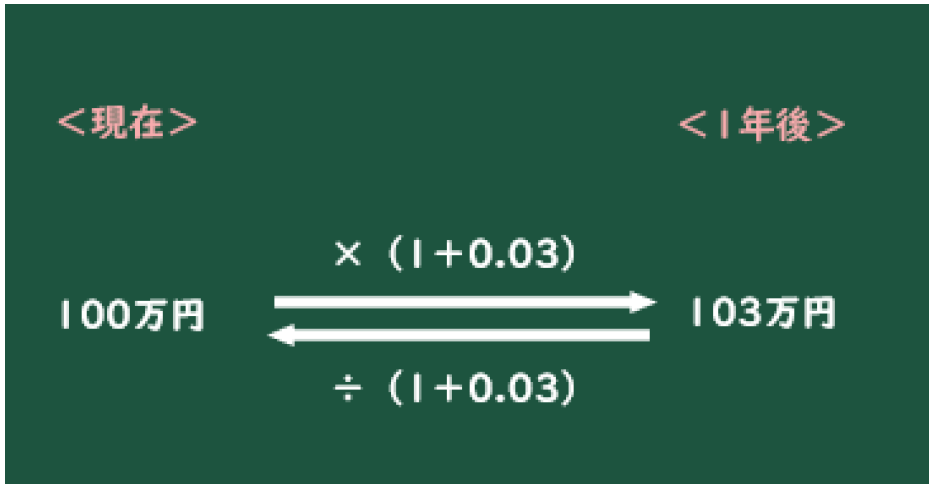

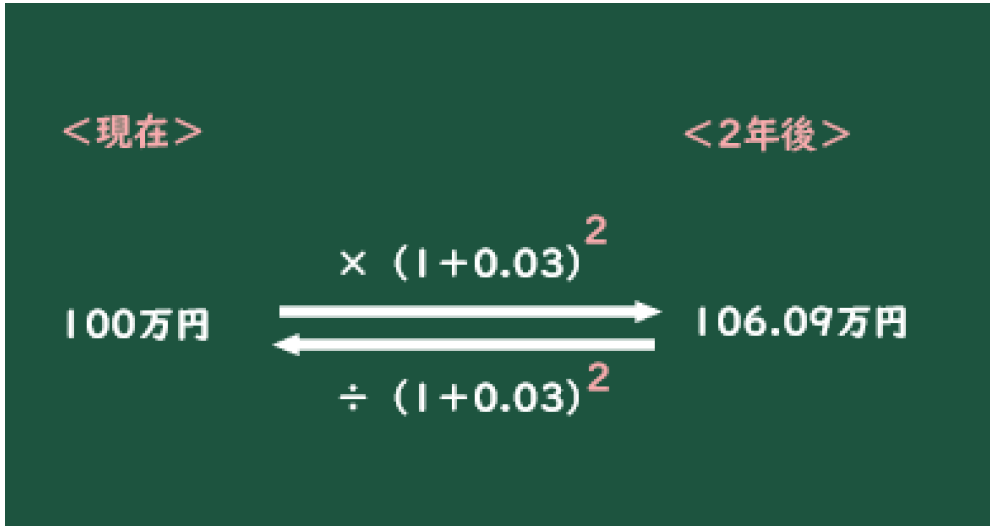

「今」100万円手に入れて、銀行預金に預けました。預金利息が3%だとすると、1年間に3万円の利息が手に入ります。「今」の100万円は、「1年後」には103万円になります。100×(1+0.03)=103ですね。(預金利息にしてはかなり高いですが、3%あたりが分かりやすいので説明上は3%としています。)

![]()

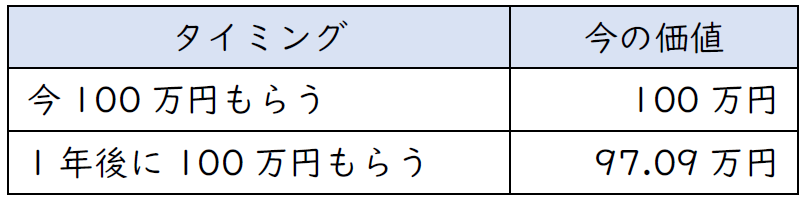

逆に考えると、1年後に手に入れる100万円は、今の価値にするといくらでしょうか。

1年後にするためには「×(1+0.03)」をしていましたので、1年前に戻すには割り算「÷(1+0.03)」をすれば良いです。100万円÷(1+0.03)=約97.09万円となります。

![]()

この割り算という考え方が大事ですので、検算をしてみましょう。

(検算)97.09万円×(1+0.03)=100万円

無事1年後に100万円になりましたね。「今」97.09万円を手に入れて銀行預金に預けると、1年後には100万円になります。1年後の利息を含めた金額を算定するには掛け算をしますので、逆に1年前の金額を算定するには割り算をすることになります。

このように、貨幣には「時間価値」の概念があります。先に現金を手に入れた方が、運用によって増やすことができる分価値が高いという概念です。何年にもわたって現金を産み出す会社の1時点の価値を考える際は、時間価値を考慮することよくあります。

さて、時間価値で重要な点は、「今の価値で比較が出来る」ことです。

今100万円もらうことと、1年後に100万円もらうことの価値を比較してみましょう。

1年後の100万円は今の価値で97.09万円になってしまうので、1年後に100万円もらうより今100万円もらった方が良い、ということが言えますね。

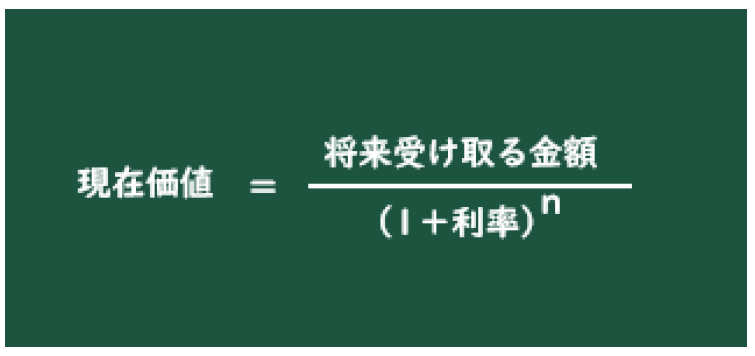

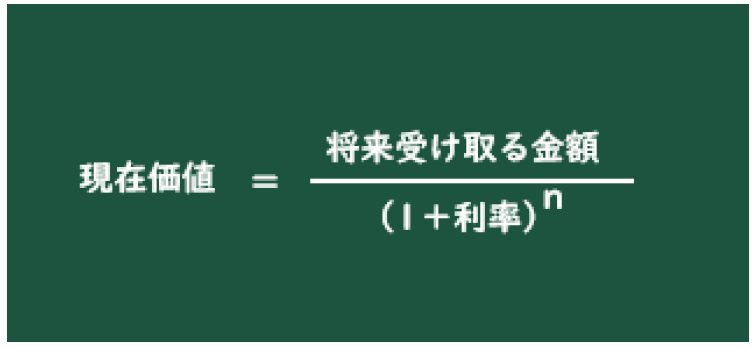

②現在価値の計算式

現在価値の計算式は以下のようにあらわすことができます。

![]()

先程の例を使って、かみ砕いて見ていきましょう。今の100万円は、1年後の103万円と同じ価値になっていました。1年後の金額は単純に×(1+利率)でしたね。1年前に戻す場合は、÷(1+利率)とすれば良いはずです。

では、2年後、3年後になったらどうでしょうか。1年後の103万円に更に×(1+利率)をしていきます。そのため2年後であれば現在の100万円に、(1+利率)を2回乗じる形になります。逆に、2年後から現在を考えるときは、同じく2回割り算をしていきます。

この2年後を「n年後」として割り算の形にすると、現在価値の数式となりますね。

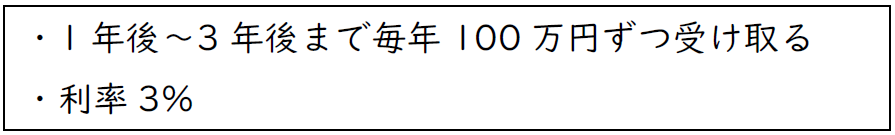

③事例で考える現在価値

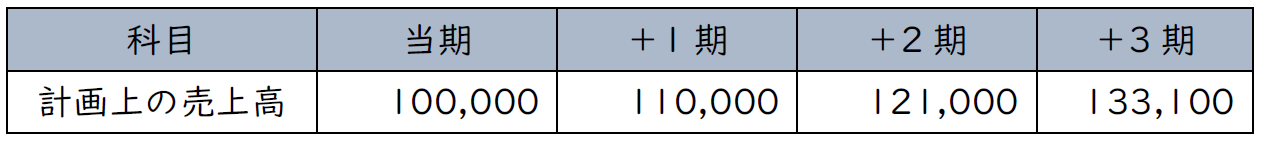

簡単な事例として、以下のような案件の現在価値を考えてみましょう。

年度毎の現在価値は次の通りです。

1年後:100万円÷1.03=97.0874…

2年後:100万円÷(1.03)^2=94.2596…

3年後:100万円÷(1.03)^3=91.5142…

これらを合計すると、282.8611…となるので、四捨五入すると283万円が今の価値(割引現在価値)となります。

| ≪Column:現在価値を求める際の割引率≫

現在価値を求める際に重要となるのは割引率です。何で割り引くかによって現在価値が全く異なる結果となるためです。

例えば銀行に預けて将来100万円を引き出すとしたら、銀行の預金利率を使います。同様に社債に投資して将来100万円返ってくる場合は、社債の利息を使うことになります。

このように、投資に対して求めることになる期待運用収益率で割り引くことが一般的です。リスクの低い投資(銀行預金等)であれば、期待運用収益率が低いため、割引率も低くなります。一方、リスクの高い投資(株式等)であれば、期待運用収益率が高く、割引率も高いものとなります。DCF法では、後述するWACCという割引率を使用することとなります。

|

3.WACCとは

①WACCの基本

これまでは「割引現在価値」の考え方について見てきました。将来キャッシュフローを運用利率で割り引くのが、割引現在価値です。

では、企業価値算出に際して使用する利率(割引率)は、どのようなものを使えば良いのでしょうか。

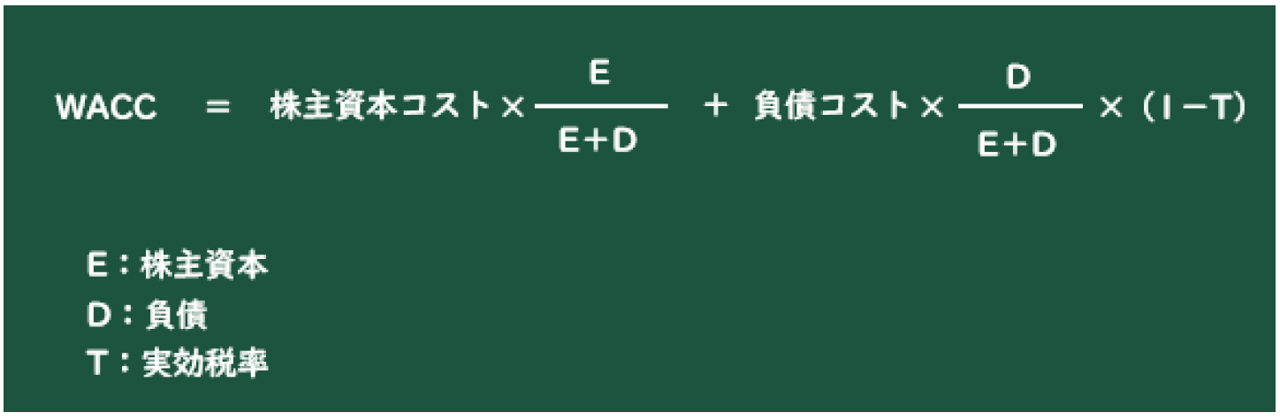

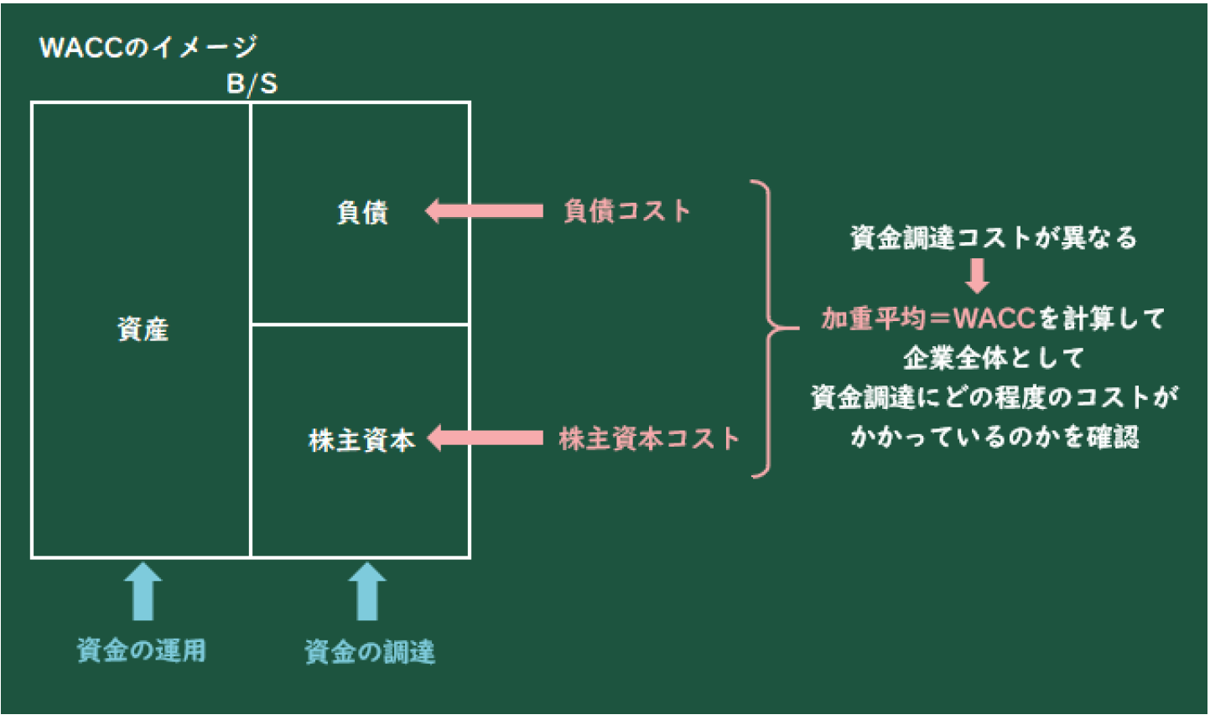

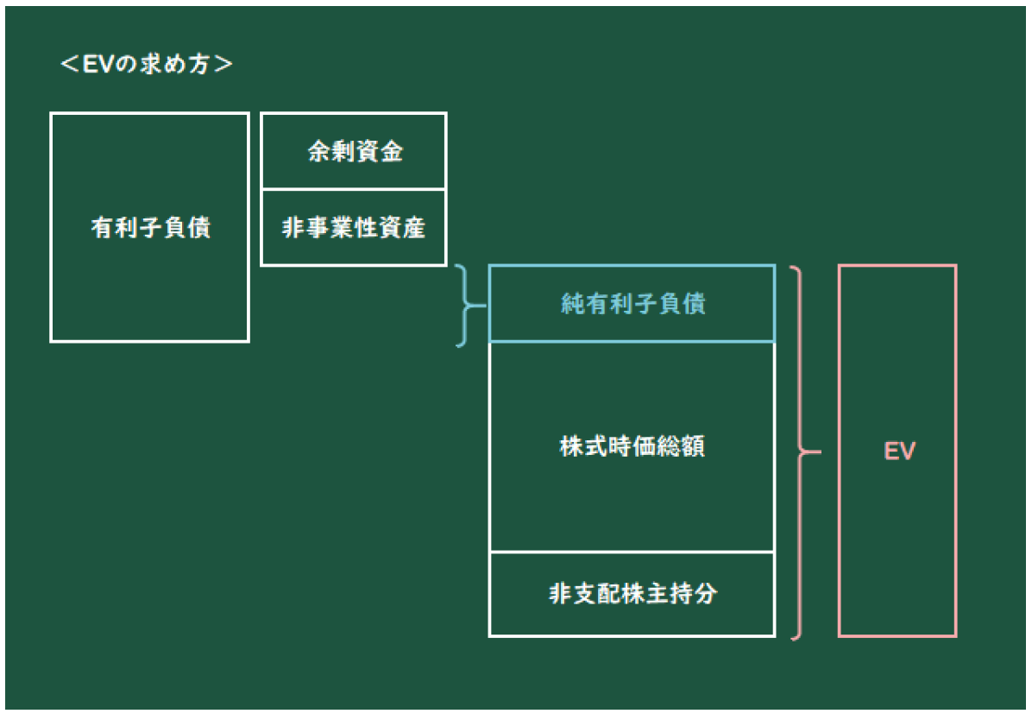

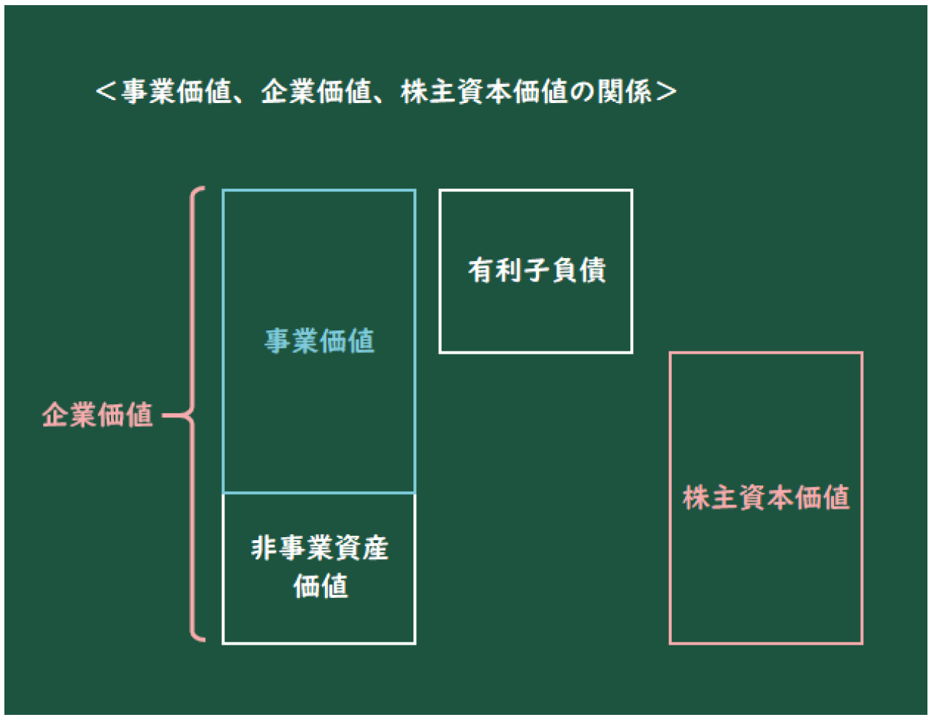

企業価値算出の際には、「WACC」という割引率を使用します。WACCはWeighted Average Cost of Capital:加重平均資本コストの略で、債権者(負債側)と株主(資本側)が対象企業に求める期待投資利回りの加重平均を示します。

企業が資金を調達する手段は大きく2つあります。返済義務のある負債で調達するか、返済義務がない資本(株式)で調達するかです。

両者は返済義務が異なるので、投資リスクが当然異なります。リスクが高い投資をする人はリターンも相応に求めることになるので、リスクが異なれば要求利回りも異なることとなります。債権者と株主、リスクの異なる投資をする両者の要求利回りを加味しつつ、調達金額比で加重平均を取るのがWACCです。

BSの右側(負債・資本)の調達にともなう利回りの平均を取るイメージですね。

企業が資金を1円調達するのに、平均していくらのコストがかかっているかを示す指標となります。

②負債コスト

負債コストは、評価対象企業の格付や実際の借入利率等を用いて算定します。多くの場合では現行の借入コスト(借入利率等)を使用し、事業計画期間における想定値がある場合はそれを加味しつつ、検証として評価対象会社と同水準の格付を持つ企業の社債利回りを参考にします。

ここで、負債の利息は税務上損金となります。利息100円、法人税率30%としたときに、利息100円を支払うとその分利益(課税所得)が減りますね。負債の利息を支払わない時と比べて、100×30%=30円だけ税金が小さくなります。

そのため負債利息は100ですが、実質的には100-30=70が負債に係るコストであると考えられます。この税金軽減効果を数式上示しているのが、(1-T)の部分です。

実質的に負担するコストは、(1-税率30%)である70%部分のみということですね。

③株主資本コスト

株主資本コストは、評価対象会社の株式へ投資する際の期待収益率です。負債コストは現行の借入利率があるので比較的算定に困りませんが、株主に対しては利率等の明確な概念がないため、株主の要求利回りをもとめることは一筋縄ではいきません。

そこでよく使用されるのが、CAPM(Capital Asset Pricing Model:資本資産評価モデル)という手法です。投資家の期待利回りを、リスクなく獲得できる利回り部分と、リスクを負うにあたり追加で求める利回り部分に分解して算定する手法です。このように一定の手法を用いて、株主資本コストを算定することとなります。

| ≪Column:CAPMについて≫

少し発展的な内容となりますが、CAPMの内容を少しご説明します。株主の要求利回りを大きく以下のように表すのがCAPMです。 株主資本コスト=リスクフリーレート+ベータ値×リスクプレミアム

リスクフリーレートはその名の通り無リスクの利回りで、長期国債利回りを使用することが多いです。リスクプレミアムは上記リスクフリーレートを超えて株式市場に求められる超過利回りです。これにベータ値という値を乗じて、評価対象企業固有のリスクを示す形となります。 ベータ値は評価対象企業のリスクと市場全体のリスクとの相関を示す係数というイメージです。市場全体の超過利回りを、評価対象企業固有のリスクに変換するための係数ですね。このような計算を経て、株主資本コストを算定していくこととなります。

|

④事例で考えるWACC

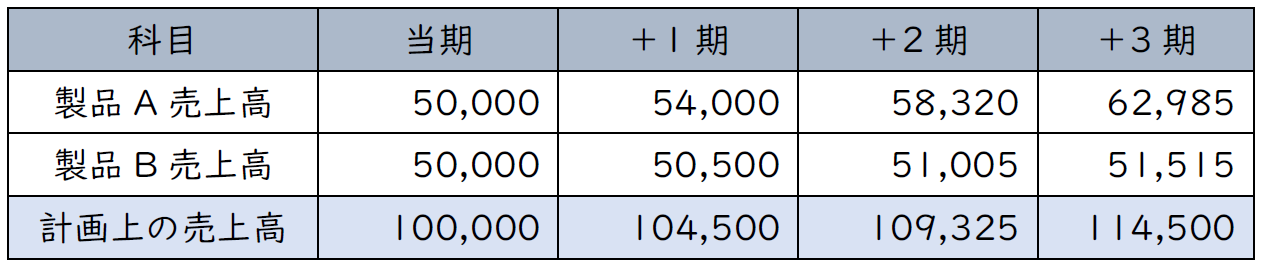

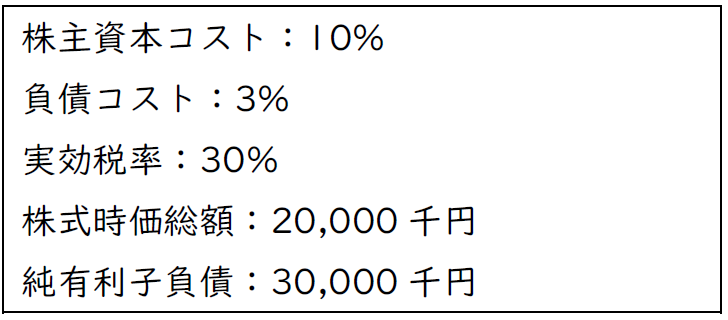

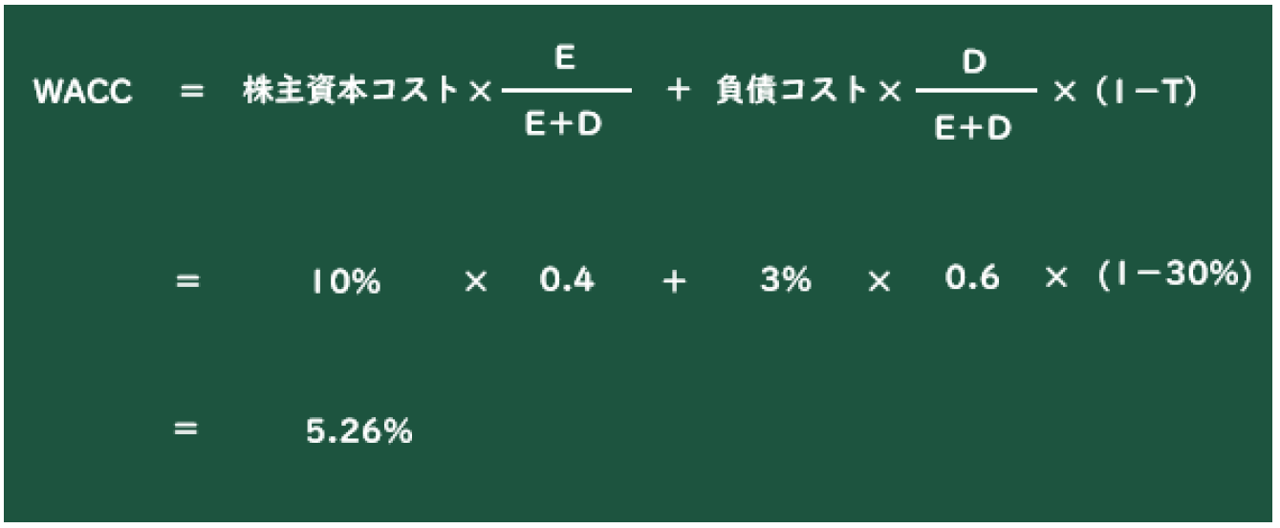

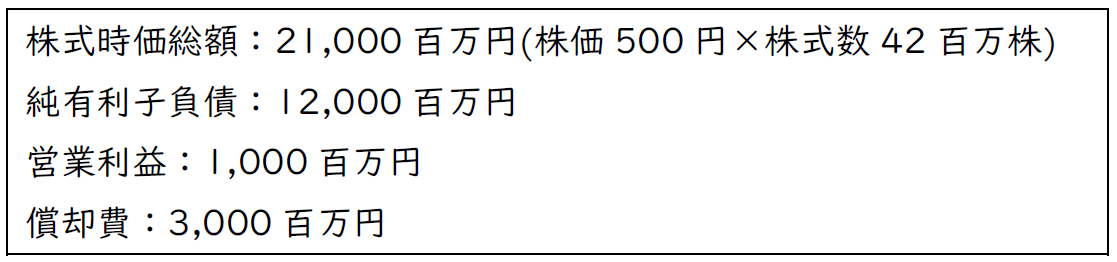

まず、株主資本比率E/(D+E)・負債比率D/(D+E)は以下の通りですね。ポイントは両者とも時価で考える点です。特に株式は時価と帳簿価格に乖離が生じることがほとんどですので、その時点の価値である時価とします。

株主資本比率E/(D+E)=20,000÷(20,000+30,000)=0.4

負債比率D/(D+E)=30,000÷(20,000+30,000)=0.6

株主資本が40%、負債が60%となりますので、この割合で加重平均を取ると、WACCは以下の通りとなります。

株主資本コスト10%、負債コスト3%の会社でしたが、加重平均を取ると5.26%となりました。そのためこの会社全体の資金調達コストは5.26%と言えます。

一般的に株主の方が債権者よりリスクを取っている分要求利回りも大きいため、株主資本比率が高い会社はWACCも高く、逆に負債比率が高い会社はWACCも小さくなることが多いです。

今回はDCF法の基礎となる割引現在価値と、割り引く利率であるWACCの考え方について見てきました。次回最終第10回は、これらの考え方を用いた上でのDCF法をご説明していきます。

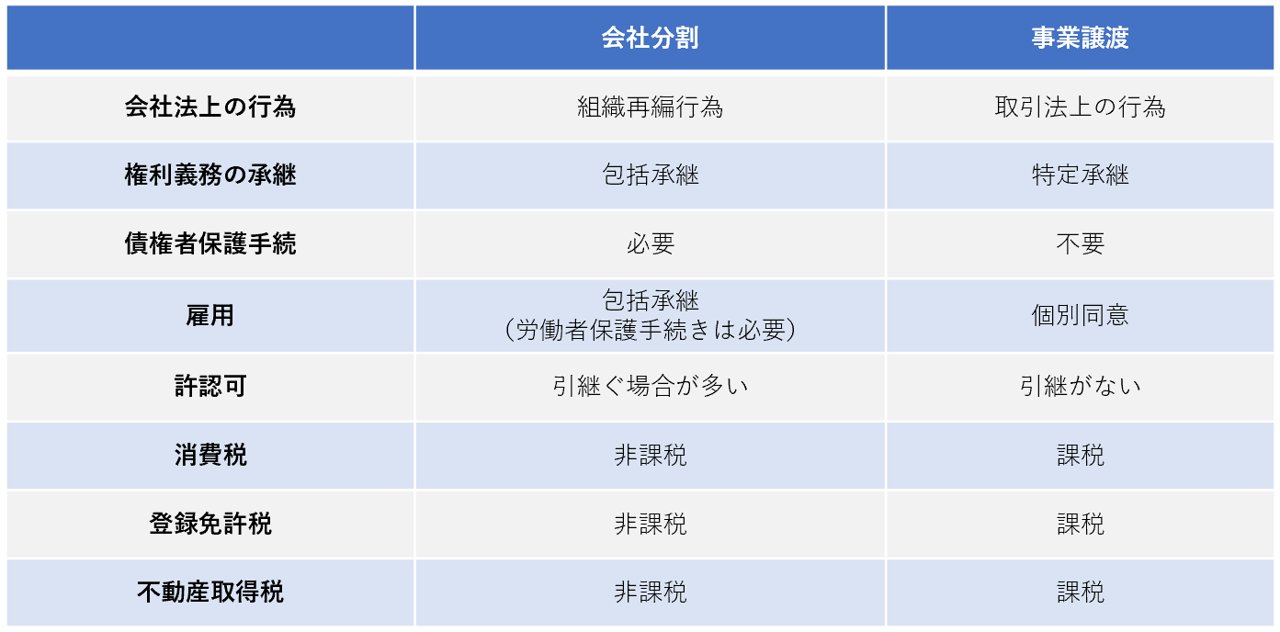

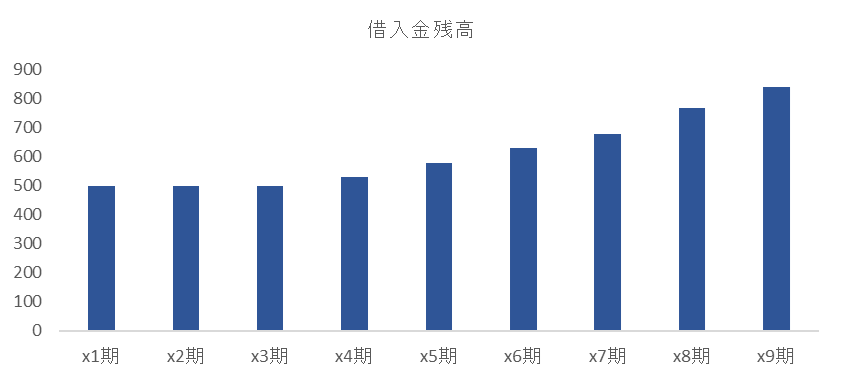

図1を見てほしい。改正前の「経営資源引継ぎ補助金」が図1の②事業引継ぎ時の士業専門家の活用費用の補助に当たる。この②の補助の対象者は、小さな会社を含む中小企業者等を前提として「第三者承継=M&Aを行う譲渡側及び譲受側」となっていて、補助対象経費は、「成功報酬、財務調査費用、着手金、マッチングサイトの利用料等」と幅広く、補助率「1/2」、補助上限額は「250万円」である。

図1を見てほしい。改正前の「経営資源引継ぎ補助金」が図1の②事業引継ぎ時の士業専門家の活用費用の補助に当たる。この②の補助の対象者は、小さな会社を含む中小企業者等を前提として「第三者承継=M&Aを行う譲渡側及び譲受側」となっていて、補助対象経費は、「成功報酬、財務調査費用、着手金、マッチングサイトの利用料等」と幅広く、補助率「1/2」、補助上限額は「250万円」である。

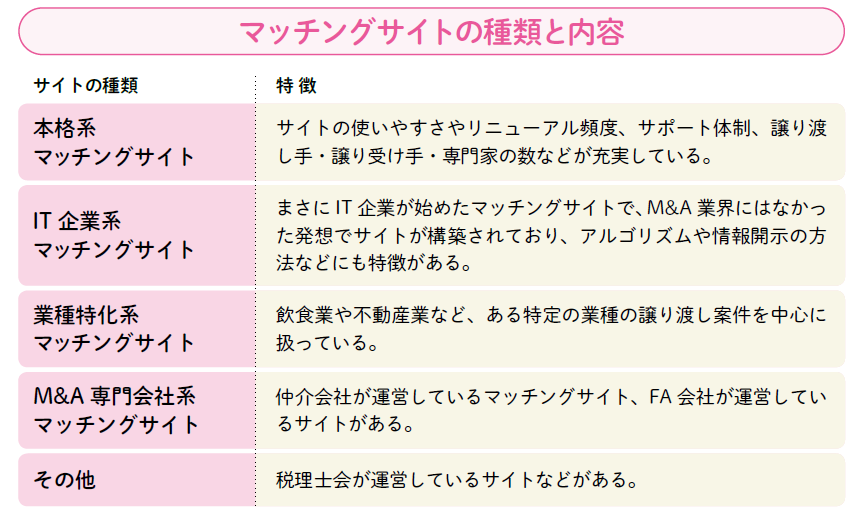

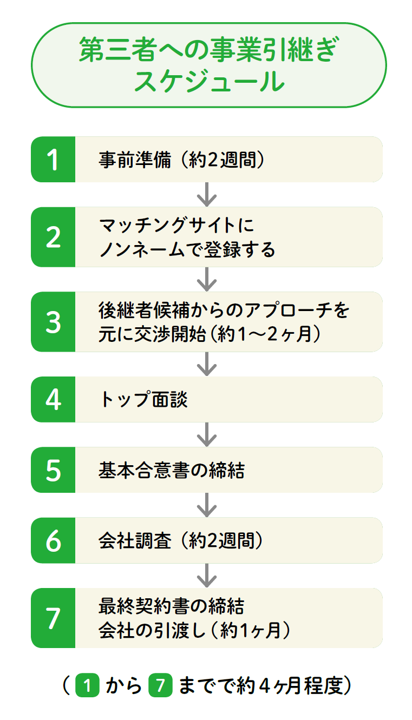

事前準備を十分に行った上でマッチングサイトに登録することになるが、その登録は秘密保持の観点から、「会社名などを伏せた形のノンネームバリューシート(業種やエリア、概算売上金額や利益金額、特徴などの文章、売買価格を含めた売却条件などを記したもの)」で行うことになる。

事前準備を十分に行った上でマッチングサイトに登録することになるが、その登録は秘密保持の観点から、「会社名などを伏せた形のノンネームバリューシート(業種やエリア、概算売上金額や利益金額、特徴などの文章、売買価格を含めた売却条件などを記したもの)」で行うことになる。

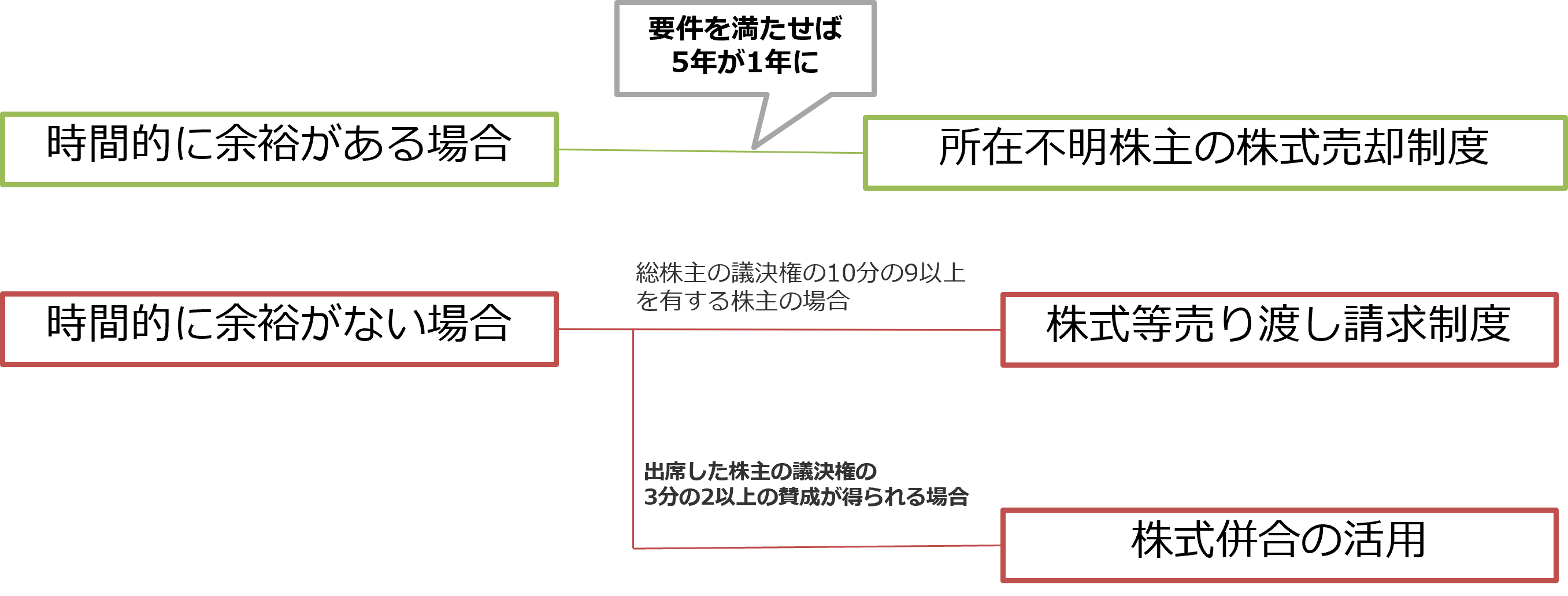

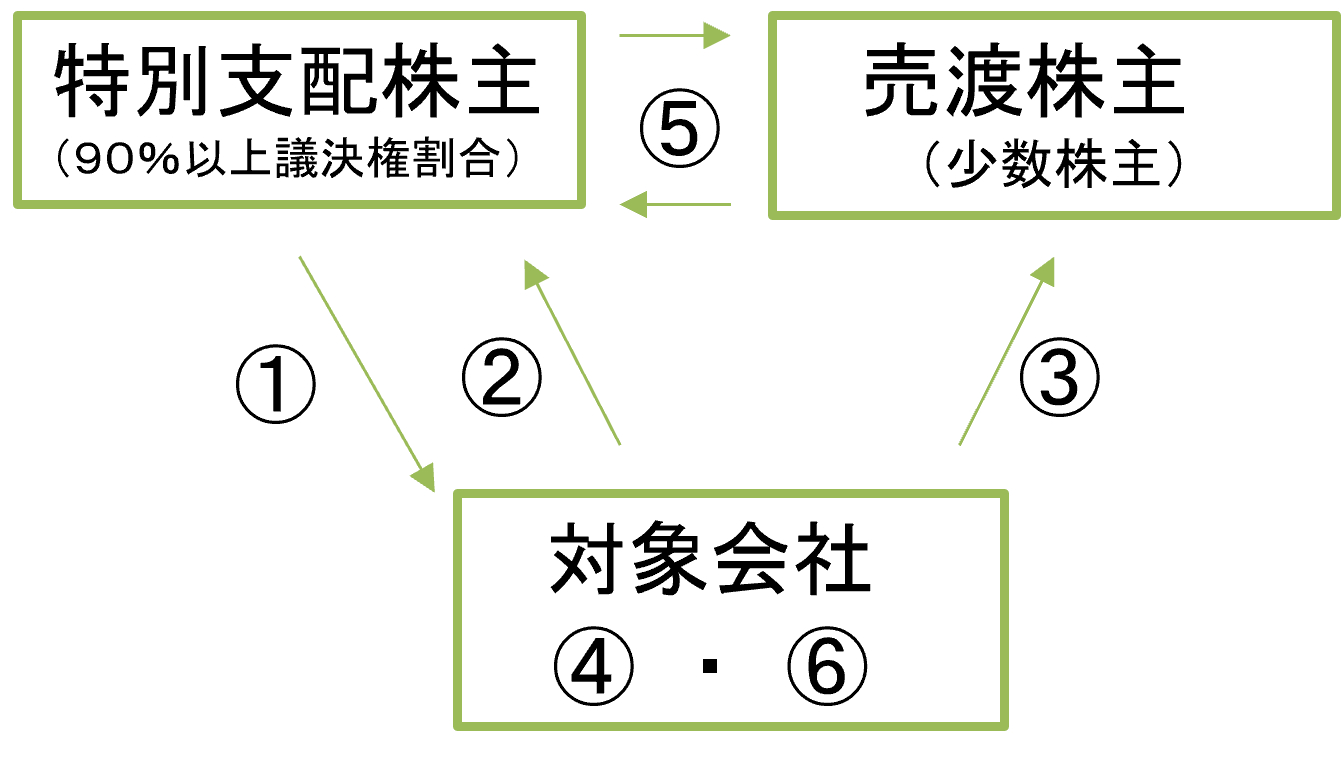

①特別支配株主から対象会社への通知

①特別支配株主から対象会社への通知

![会計ソフトの統合~会計ソフトは統合した方がいいのでしょうか?~[会計事務所の事業承継・M&Aの実務]](https://links.zeiken.co.jp/wp-content/uploads/2020/09/会計事務所-事業承継MA.png)

.png)

.jpg)