「補助金」や「税金」で、国も 小さな会社の事業承継を積極支援!~スモールM&Aで活用できる国の支援策とは?~

- 入門ガイド

- 連載

[スモールM&A マッチングサイト活用が成功のカギ]

第3回:「補助金」や「税金」で、国も小さな会社の事業承継を積極支援!

~スモールM&Aで活用できる国の支援策とは?~

〈解説〉

拡充される国の事業承継支援策

「マッチングサイトを活用した小さな会社の事業承継」が活況になりつつある大きな理由の1つとして「国の支援策の拡充」が挙げられる。ここでは特に「補助金」と「税金」を取り上げる。

「事業承継・引継ぎ補助金」とは

「事業承継・引継ぎ補助金」は、2020年のコロナ禍のさなかに創設された「経営資源引継ぎ補助金」と、以前からある「事業承継補助金」を統合し、補助額も増額して2021年に再スタートしたものである。

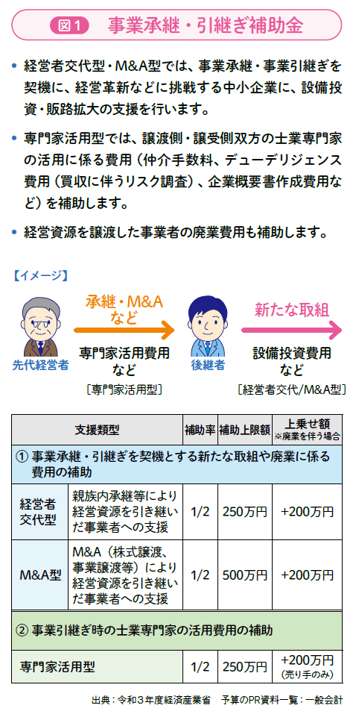

図1を見てほしい。改正前の「経営資源引継ぎ補助金」が図1の②事業引継ぎ時の士業専門家の活用費用の補助に当たる。この②の補助の対象者は、小さな会社を含む中小企業者等を前提として「第三者承継=M&Aを行う譲渡側及び譲受側」となっていて、補助対象経費は、「成功報酬、財務調査費用、着手金、マッチングサイトの利用料等」と幅広く、補助率「1/2」、補助上限額は「250万円」である。

図1を見てほしい。改正前の「経営資源引継ぎ補助金」が図1の②事業引継ぎ時の士業専門家の活用費用の補助に当たる。この②の補助の対象者は、小さな会社を含む中小企業者等を前提として「第三者承継=M&Aを行う譲渡側及び譲受側」となっていて、補助対象経費は、「成功報酬、財務調査費用、着手金、マッチングサイトの利用料等」と幅広く、補助率「1/2」、補助上限額は「250万円」である。

また、オーナー経営者側では、一部事業譲渡や一部廃業ということも想定されており、その時の廃業費用に対する補助金200万円も別途手当されている。

改正前の「事業承継補助金」は図1の①事業承継・引継ぎを契機とする新たな取組や廃業に係る費用の補助に当たる。例えば、第三者承継を実施後、後継者が経営統合を兼ねて大型の機械装置を購入する場合に、その機械装置購入費用について、補助率「1/2」で補助上限額「250万円又は500万円(廃業部分がある場合は別途上乗せ措置あり)」となる。この補助金は、「第三者承継時の専門家報酬」ではなく、「第三者承継後の新たな取組への後継者向け支援」といったイメージであるが、後継者が得をするということは、その分承継対価の条件が良くなるため、オーナー経営者である皆さんにも良い影響があるということだ。

「経営資源集約化税制」とは

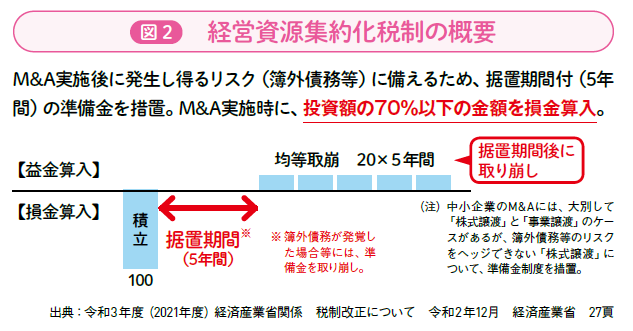

2021年度税制改正において、第三者承継で会社を株式譲渡で承継した場合に、その承継対価の7割を費用計上できるという「経営資源集約化税制」が創設された。この税制も後継者向けの支援策となる。

例えば、1,000万円で会社を承継した場合、通常はその1,000万円は後継者側の貸借対照表の「資産」に計上される。「費用」にはならない。

しかし、後継者には、承継後に思わぬ出費が発生するというリスクもある。例えば、きちんとした専門家を付けずに第三者承継を実行した場合、隠れ負債や未払残業代等の事後発覚もありうるのだ。こういった承継後リスクを税金面から軽減するため、承継対価700万円(1,000万円×70%)の一括費用計上を認めてくれるのが、この経営資源集約化税制である。

ただし、この税制では5年経過後から5年間で積立金額の均等取崩し(収益計上)が行われるので、この点にも注意が必要である。

国による第三者承継支援策の今後

最後にお伝えしたいのは、これら国の支援策が、これで終わり又は今がピークというものではなく、この先更に拡大していくであろうということである。小さな会社の後継者不足問題は待ったなしである。少なくともこの先10年は、国の生産性向上や創業促進施策と相まって、小さな会社の第三者承継支援策は続々と出てくるものと思われる。

書籍「小さな会社の事業承継・引継ぎ徹底ガイド ~マッチングサイト活用が成功のカギ」より