◇◆ 会計事務所M&Aの疑問(譲渡/入門編)◇◆

税務研究会では、会計事務所の事業引継ぎ(譲渡)を検討している税理士の方を対象に、全国各地で個別勉強会・相談会を開催しております。

個別勉強会・相談会の参加者から寄せられた質問の一部をご紹介いたします。

職員数名の小規模の会計事務所ですが、譲渡先の会計事務所は見つかりますか?

職員数名の小規模の会計事務所ですが、譲渡先の会計事務所は見つかりますか?

![]() 実際の成約実績でお伝えすると「年商800万円で従業員1人」の会計事務所の譲渡が成立しています。ボリュームゾーンは「年商2,000万円から1.5億円程」ですが、規模の大小に関わらず譲渡先が現れているのが、会計事務所M&Aの実情です。

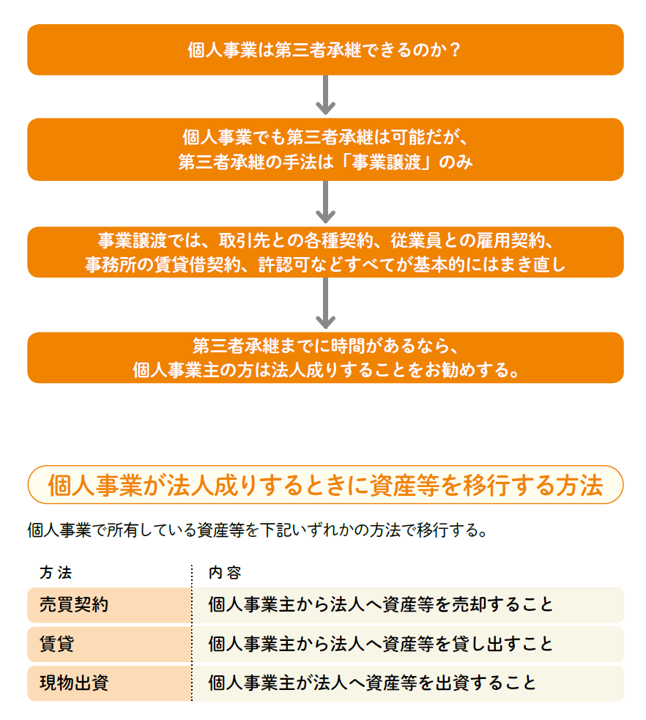

実際の成約実績でお伝えすると「年商800万円で従業員1人」の会計事務所の譲渡が成立しています。ボリュームゾーンは「年商2,000万円から1.5億円程」ですが、規模の大小に関わらず譲渡先が現れているのが、会計事務所M&Aの実情です。

ご質問の「小規模事務所でも譲渡先が見つかりますか?」ですが、この実績からわかるように、譲渡先が見つかる可能性は十分にあるといえます。

なお、税務研究会には、職員数が10名以上の中規模事務所や税理士法人だけではなく、小規模事務所の譲受を希望する比較的規模の小さい事務所も数多く譲渡先候補として登録しています。そのため、小規模事務所であっても、幅広く譲渡先候補を紹介することができます。

譲渡先が見つかりづらいケースとしては「規模の大小」ではなく「譲渡対価が相場よりも高すぎる場合」や「譲渡先を探し始める段階から条件を絞り込み過ぎている場合」など、譲渡条件が取引実態から大きくかけ離れている場合などが挙げられます。

小規模事務所の譲渡をスムーズに進めていくためには、会計事務所M&Aの実情に詳しい専門家のアドバイスを参考に譲渡条件を定め、譲渡先候補とのネットワークのある専門会社とともに少しでも早めに譲渡先を探し始めることをお勧めします。

◆会計事務所M&Aでお悩みの所長様におすすめ

↓ 勉強会の開催地・開催日時など ↓

税務研究会の「会計事務所M&Aサービス」

税務研究会では、全国の会計事務所とのネットワーク生かした、会計事務所の事業引継ぎをサポートするサービスをご用意しております。

創業75年を超え、長きにわたり税務会計業界・会計事務所と共に歩んできた税務研究会だからこそ、税理士先生の立場に寄り添った、安心感のある事業引継ぎのサポートを行うことができます。

✓ 税理士業界を熟知したスタッフが対応する ”伴走力”

✓ 全国の会計事務所との繋がりによる ”マッチング力”

![職員数名の小規模の会計事務所ですが、譲渡先の会計事務所は見つかりますか?[会計事務所M&Aの疑問(譲渡/入門編)]](https://links.zeiken.co.jp/wp-content/uploads/2026/01/kaikeijimusyoMAnogimon.illver-1200x797.png)

![売却に向く会社と向かない会社 ~仕組みで儲ける会社と属人的な技術やノウハウで儲ける会社~[税理士のための中小企業M&Aコンサルティング実務]](https://links.zeiken.co.jp/wp-content/uploads/2019/03/business-2173147_640.jpg)