企業価値、事業価値および株式価値について

- 解説コラム

- 連載

[氏家洋輔先生が解説する!M&Aの基本ポイント]

第7回:企業価値、事業価値および株式価値について

〈解説〉

▷関連記事:M&Aにおける価値評価(バリュエーション)の手法とは?

▷関連記事:売買価格の決め方は?-価値評価の考え方と評価方法の違い-

▷関連記事:M&A における株式評価方法と中小企業のM&A における株式評価方法 ~中小企業M&Aで最も用いられている仲介会社方式とは?~

M&Aを検討する場合に、中小企業でもDCF法などの理論的な価値算定を行う事例が増えてきました。しかし、正確な理解をした上でこれらの方法を用いないと、意思決定を誤った方向に導いてしまう可能性があります。営業利益の3年分などの非理論的な方法を用いず、せっかく理論的な方法を用いたのにその使い方が誤っていると元も子もありません。

私が財務デューデリジェンスで関与した案件で、買い手側のFAがDCF法を用いた価値算定を行ったのですが、企業価値は約5億円で負債が多かったため株式価値はほぼゼロだったのです。FAは株式価値(ゼロ)ではなく企業価値(5億円)をベースとして株式の譲渡価格の議論を行っていました。その結果、買手企業は株式の売買を行うにも関わらず、株式の価値ではなく企業の価値で買収価格の検討を進めていたという事例がありました。

FAが誤った理解をしていても買手企業としてその誤りに気づけるように、概念的な理解だけでもしておくことをお勧めいたします。

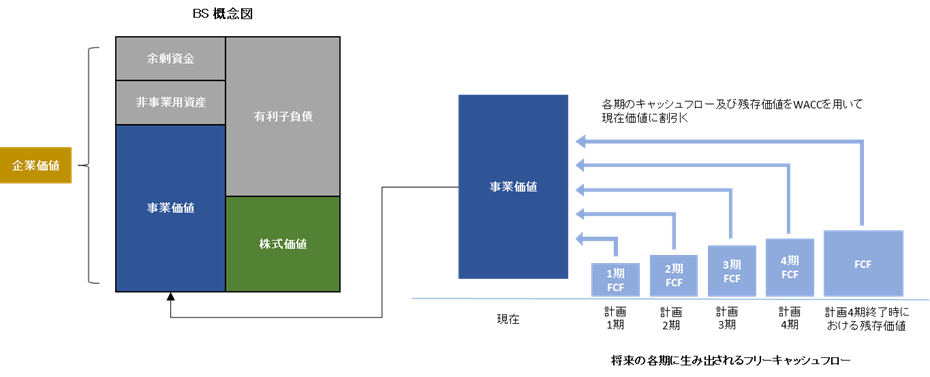

上図のように、計画期間のキャッシュフローを割引いて現在の事業価値を算定します。事業価値に余剰資金と非事業用資産を加えたものが企業価値、そこから有利子負債(ネットデット)を差し引いたものが株式価値となります。

「企業価値」 = 「事業価値」 + 「余剰資金」 + 「非事業用資産」

「株式価値」 = 「企業価値」 – 「有利子負債(ネットデット)」

理論的な計算方法にて株式譲渡価格を検討することは望ましいことですが、誤った理解を前提に株式譲渡価格を検討することで、M&Aという重要な意思決定を誤ってしまいます。理論的な計算方法は専門的で難しく、買手企業の社長やM&Aの経験が浅い担当者ではわからないことが一般的です。専門家に見えるFA等が誤った理解をしていても、買手企業側は誤っていることに気づけないこともあるため、公認会計士や価値算定の専門家に株式価値算定を依頼するなどすることをお勧めいたします。