財務デューデリジェンス ~貸借対照表分析とは?(現預金、売上債権、棚卸資産の具体例)~

- 入門ガイド

- 解説コラム

- 連載

[わかりやすい!! はじめて学ぶM&A 誌上セミナー]

第7回:財務デューデリジェンス ~貸借対照表分析とは?~

〈解説〉

公認会計士・税理士 清水寛司

〈目次〉

1.貸借対照表分析とは

①財務デューデリジェンス

②貸借対照表分析

2.具体例:現預金

①気になる点はどこ?

②実施手続

3.具体例:売上債権

① 売上債権の気になる点は?

②実施手続

4.具体例:棚卸資産

①棚卸資産の気になる点は?

②実施手続

第6回目ではM&Aの場面でどのようなデューデリジェンスが行われるのかを見ていきました。第7回目となる今回は「財務デューデリジェンス」に焦点をあてます。財務諸表といえば「貸借対照表」と「損益計算書」が中心ですが、今回はその中でも「貸借対照表」に照準を絞って見ていきましょう。

▷関連記事:財務デューデリジェンスにおいて事業計画をどのように分析するのか?

▷関連記事:財務デューデリジェンス ~損益計算書分析はなぜ必要か?(正常収益力、EBITDA、事例で確認してみよう)~

▷関連記事:財務デューデリジェンス「損益項目の分析」を理解する【前編】~正常収益力の分析、事業別・店舗別・製品別・得意先別等損益の分析、製造原価の分析~

1. 貸借対照表分析とは

① 財務デューデリジェンス

財務といえば「貸借対照表」と「損益計算書」の2つを思い浮かべる方が多いですね。会社の財産を示す貸借対照表と、会社のもうけを示す損益計算書は非常に重要な財務に関する書類です。

読者の皆様が概要だけ知っている会社をM&Aで購入するとします。財務面で最も気になるのは相手会社の「貸借対照表」「損益計算書」に問題があるかどうかではないでしょうか。財務デューデリジェンスは、主に「貸借対照表」と「損益計算書」を分析し、問題がないかを確認していくこととなります。

② 貸借対照表分析

貸借対照表分析に当たっては、バリュエーションを見据えた「ネットデット分析」と企業の財務諸表に問題がないかを確認する「純資産分析」が行われることが多いです。

バリュエーションで株主価値を算出する際、事業価値から控除するネットデットの内容を確認することがネットデット分析です。

一方、純資産分析は企業の実態純資産がどの程度あるかを把握する分析です。

ネットデット分析はやや専門的で、入門には難しい内容となりますので、本稿では直感的に分かりやすい純資産分析を取り上げます。

「貸借対照表」の中でも、皆様に馴染みのある「現金預金」「売上債権」「棚卸資産」といった資産科目に焦点をあてて、具体例を交えつつご説明します。

財務デューデリジェンスは多くの専門的要素が絡む複雑な調査ですが、本記事ではどのようなことをやっているのかイメージがつきやすいよう噛み砕いてご説明しますので、少しでも財務デューデリジェンスについて具体的なイメージになっていただけると幸いです。

2. 具体例:現預金

①気になる点はどこ?

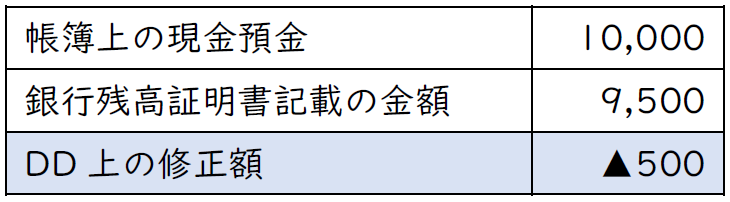

帳簿上の現金預金期末残高が10,000千円あるとします。読者の皆様が買い手の立場であるとして、どのような点が気になるでしょうか。

(貸借対照表はある一時点の資産を表すストック数値ですので、基本的には調査対象期間の末日の数値について検証します。)

<帳簿上の現金預金>

![]()

<気になる点>

もちろん、実際に現金預金があるか(現金預金が実在しているか)が一番気になる点ですね。

そのため、帳簿上の預金残高について、銀行の残高証明書や預金通帳で残高がきちんとあるかを確認します。

② 実施手続

通常であれば帳簿上の預金残高と銀行の残高は一致するはずです。年度末であれば正確に一致させている会社がほとんどですが、財務デューデリジェンスは年度末を基準日とすることは少なく、調査開始直近の月末を基準日とすることが多いです。月次では預金残高を合わせていない会社もあり、時たまズレが生じているのを見かけます。

例えば、以下の通り相違していました。

相違金額500千円の内容が分かれば適切な勘定科目に振り替えますが、内容が分からない際は資産を減額します。

帳簿上は現預金が10,000千円あるものの、実際には9,500千円しかありませんでした。この結果をDD上反映することとなります。

このように、科目毎に「気になる点」(現預金で言えば実際にあるかどうか)を確認し、実態の純資産がいくらかを考えていくのが、財務デューデリジェンスにおける実態純資産分析です。

3. 具体例:売上債権

① 売上債権の気になる点は?

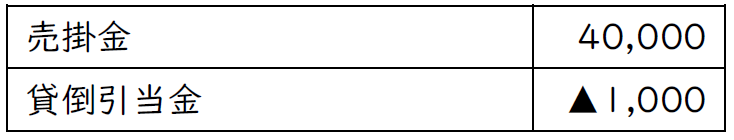

売上債権は、売掛金や受取手形等営業取引から獲得した金銭債権です。では、売掛金を見てどのような点が気になるでしょうか。

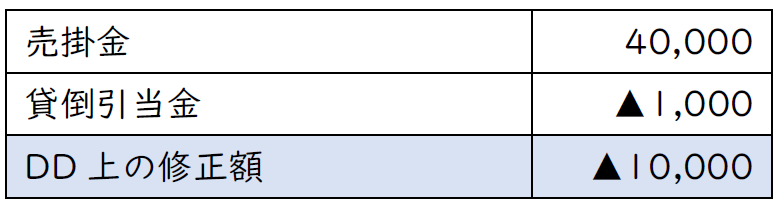

<帳簿上の売掛金>

<気になる点①>

まず気になるのが、貸倒引当金▲1,000が適切かどうかです。貸倒引当金は、売掛金が貸し倒れるリスクを見積もって金額に落とし込む勘定科目です。そのためリスクの見積方法によって金額にばらつきが生じます。中小企業であれば法人税法に則って貸倒引当金を計算していることが多いですが、財務DDでは実際に貸し倒れる可能性のある金額を可能な限り見積って反映させますので、貸倒引当金の金額は確認が必要です。

例えば、官公庁向け売上であれば貸し倒れるリスクはほとんどないですし、業績が悪い企業への売上であれば貸倒リスクは高いといえます。

<気になる点②>

次に気になるのが、この売掛金は本当にあるのかどうか、当期に計上してよいのかどうかです。

業績を良く見せるために手っ取り早いのが「当期の売上を増やす」ことです。売上が増えれば当然売掛金も増えますから、売掛金の金額に問題ないかを確認することは不正の有無を確認する上でも非常に重要です。

例えば架空の売上を計上して業績を良く見せたとします。架空ですから当然入金がないため、売掛金は残り続けますね。このような売掛金に資産価値はありません。

3月決算の会社において、4月の売上を3月に発生したことにすれば、当期の業績は良く見えることとなります。この方法は将来入金がなされる点で架空売上とは異なりますが、実態より資産価値が高い(売掛金が多く計上されている)状態となっていますので、会社を買う側からすると実態より高く買ってしまうことに繋がります。

このような期ズレ(正しい期間に収益が計上されていない)も投資判断を歪ませますので、注意が必要です。

② 実施手続

上記の気になる点を確認するために、様々な手法を使用します。

趨勢分析、取引内容や取引条件の把握、契約書や請求書、入金証憑の閲覧、年齢調べ、回転期間分析等がありますが、ここでは分かりやすい「回転期間分析」を例としてみましょう。

買収予定の会社の主要顧客として、A社(売掛金残高10,000千円)とB社(売掛金残高25,000千円)があります。どちらも契約上は月末締め翌月末払いの相手先です。残高だけを見ても何も分からないので、年間売上高を使用して回転期間を求めてみると、以下表の通りです。

<売上債権の回転期間分析>

回転期間とは、売掛金等の営業債権計上後、回収されるまでの期間を示す指標です。月末締め翌月末払いですから、回転期間は通常30日から多くて60日程度になるはずです。

A社は回転期間が36.5日と特段異常はありませんが、B社は回転期間が60日を超えていますので、何かありそうですね。60日近辺ですので、取引の関係上月初に全ての売上を計上している可能性もありますし、前述した期ズレや架空計上の可能性もあります。

その後B社について追加調査を行うことで、その内容を把握することができますね。

今回は、M&A前に売上を良く見せようと翌期の売上10,000千円を当期に回していたことが分かったとします。この結果をDDに反映させることとなります。

4. 具体例:棚卸資産

① 棚卸資産の気になる点は?

棚卸資産は営業目的で保有する在庫のことで、製品や仕掛品、半製品、原材料の総称です。

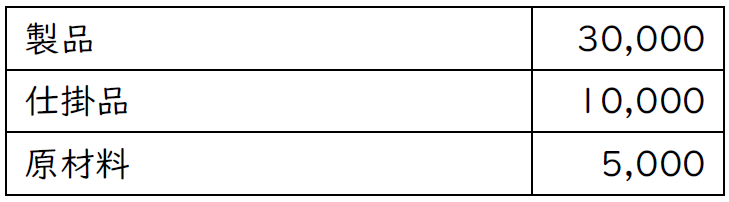

<帳簿上の棚卸資産>

<気になる点>

棚卸資産についても売上債権と同様に、その在庫が実在しているか、在庫価額は適切か、期間配分は正確かというところが主に着目するポイントです。

一般的な製造業のDDにおいては、まず原価計算や在庫管理がどのように行われているかを把握します。例えば材料費のみが集計されていて、製造に直接関係する人件費等は集計されていない(販売管理費として期間費用処理されている)ことは多いです。

外注先があるケースや預け在庫・預り在庫があるケースも多く、原価計算や在庫管理の方法は第一に把握すべきところです。

② 実施手続

実際に行う手続としては、売上債権と同じく趨勢分析、取引内容や取引条件の把握、契約書や請求書、入金証憑の閲覧、回転期間分析、年齢調べ等があります。

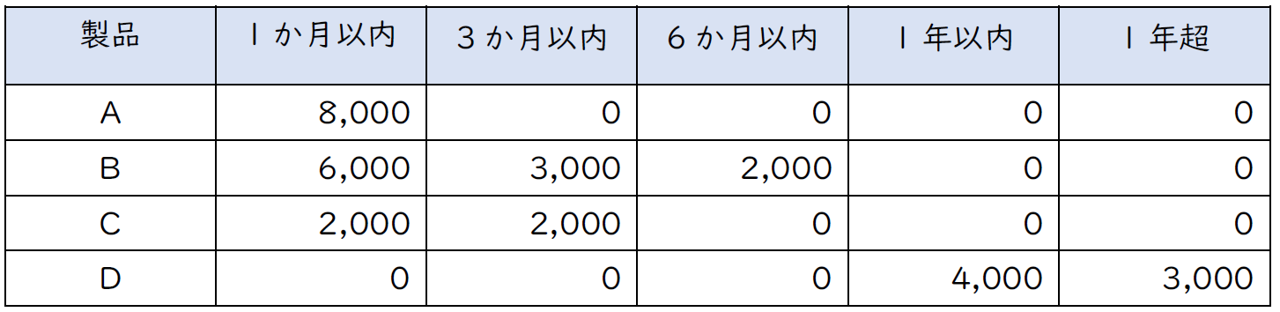

今回は「年齢調べ」を例としてみましょう。

会社は4種類の製品A~Dを保有しており、それぞれ在庫が入庫されてからの期間が以下の通りであるとします。

<在庫年齢調べ>

製品Aは1か月以内に売却されている一方、製品Bは6ヶ月保有しているものがあることが分かります。相手先との関係から常に在庫を保有し続けている場合もありますので、製品Bはそのような製品なのかもしれません。

最も気になるのは製品Dですね。1年超のものが3,000千円あり、明らかに滞留していることが確認出来ます。

そこで、製品Dについて追加調査を行うことで、その内容を把握します。

例えば他社の完成品における重要な補修部品であり、完成品の保証期間中一定量を保有し続けなければならない製品かもしれません。または新しいモデルが販売されたことによる型落ち品であり、今後の販売見込が立っていない不良在庫かもしれません。

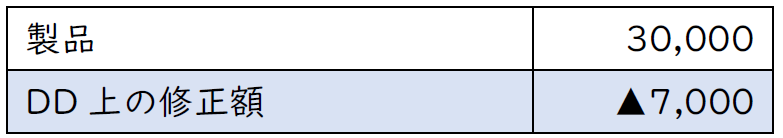

今回は、今後の販売見込が立っていない不良在庫であることが分かりました。一切販売が見込まれないと確認が取れましたので、実態をはかる上では全て評価減とします。

<帳簿上の売掛金>

| [今回のPoint]

事例のように、実態純資産分析においては各科目について気になる点を考え、様々な手法を用いて実態はどうなっているかを1つ1つ確認していくこととなります。 |

漠然とした財務デューデリジェンスに対するイメージが、少しでも具体的になっていただけたでしょうか。次回は損益計算書分析について見ていきましょう。