【業界別M&A動向】

食品製造業のM&A動向~食品製造業の現状と課題、食品製造業のM&A事例~

〈解説〉

ロングブラックパートナーズ株式会社(玉積 範将)

〈目次〉

1. 食品製造業の現状と課題

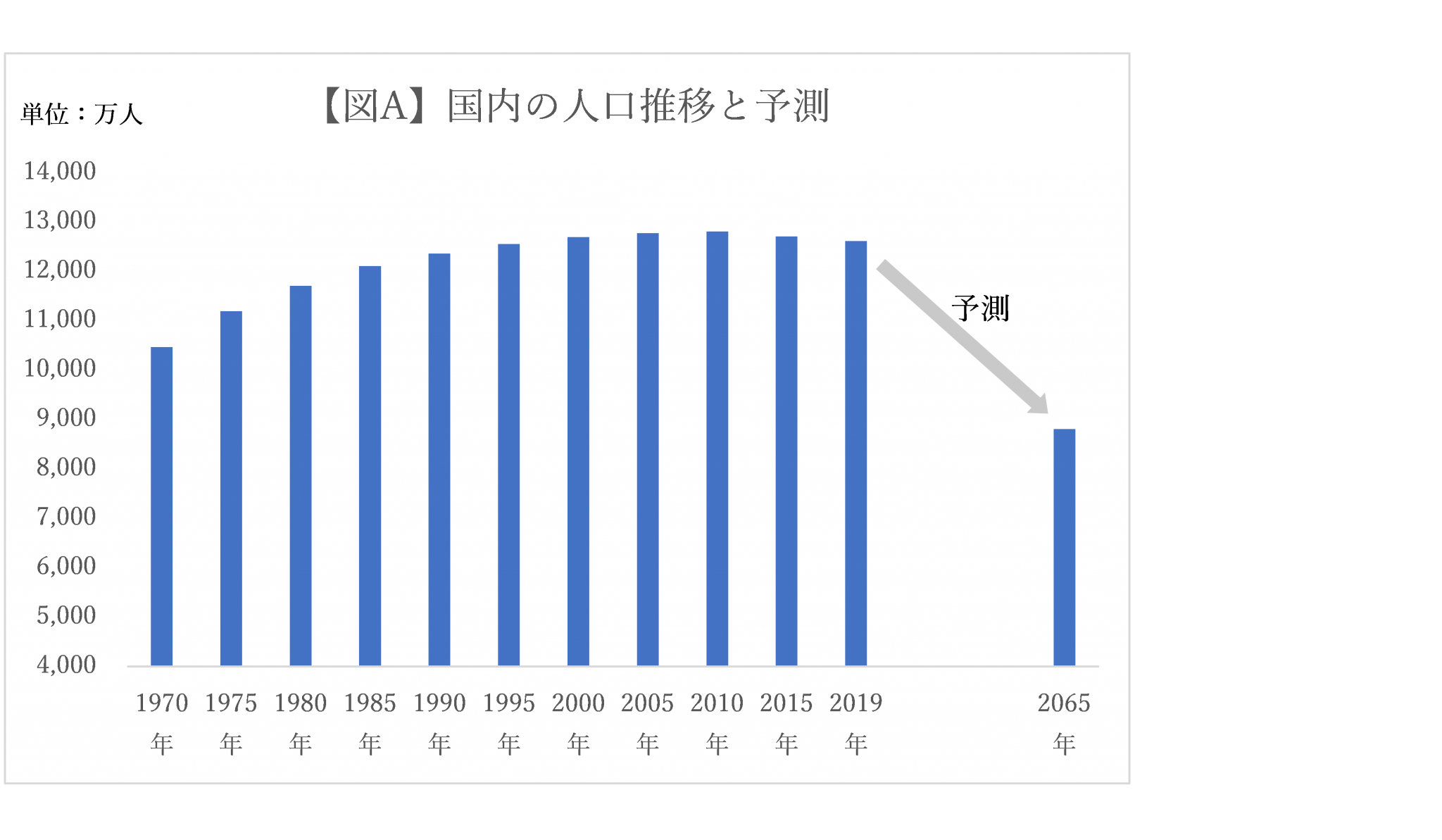

課題①:人口の減少

課題②:製造コストの高騰

2. 食品製造業の展望

3. 食品製造業のM&A事例

4. 最後に

1. 食品製造業の現状と課題

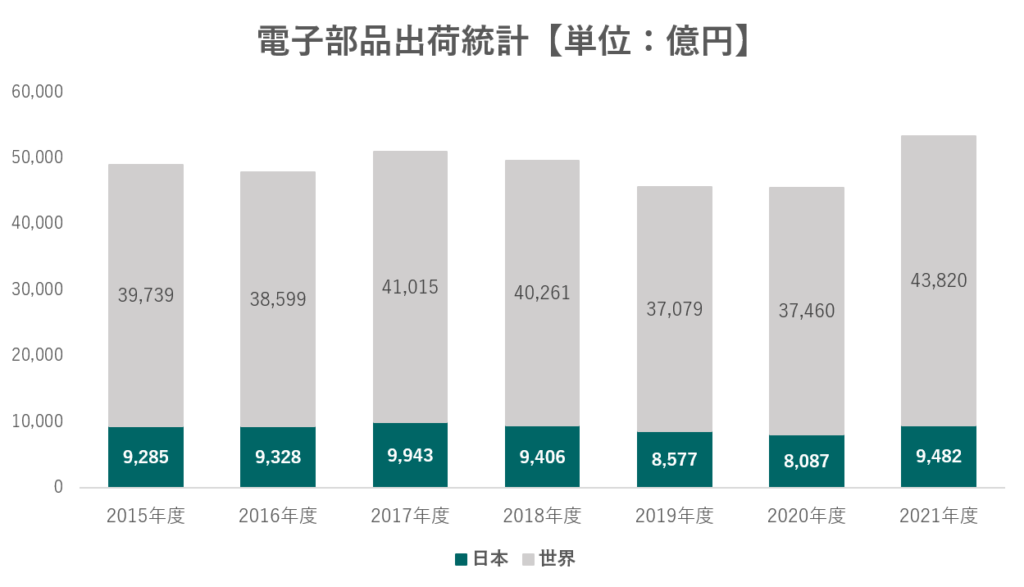

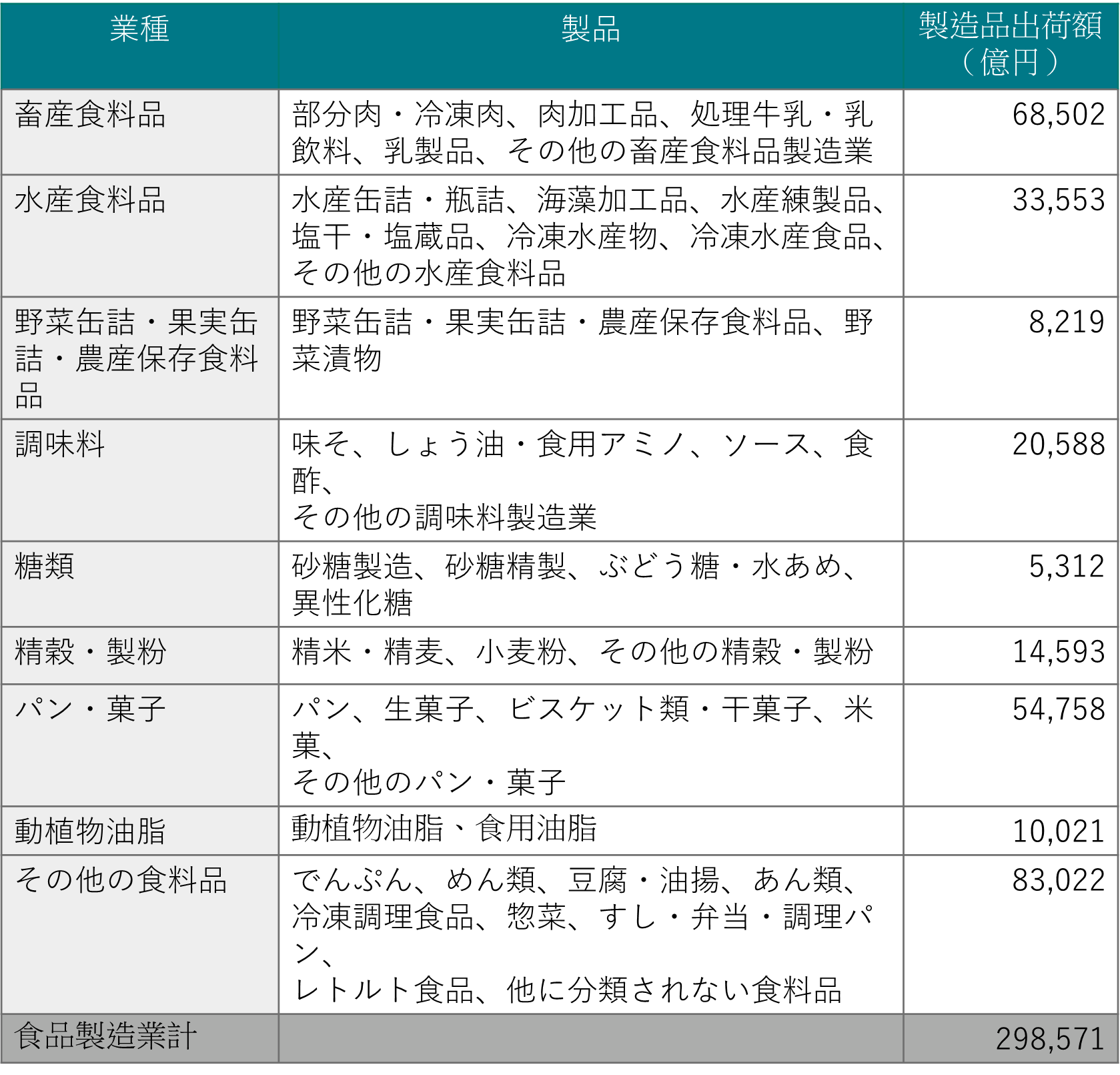

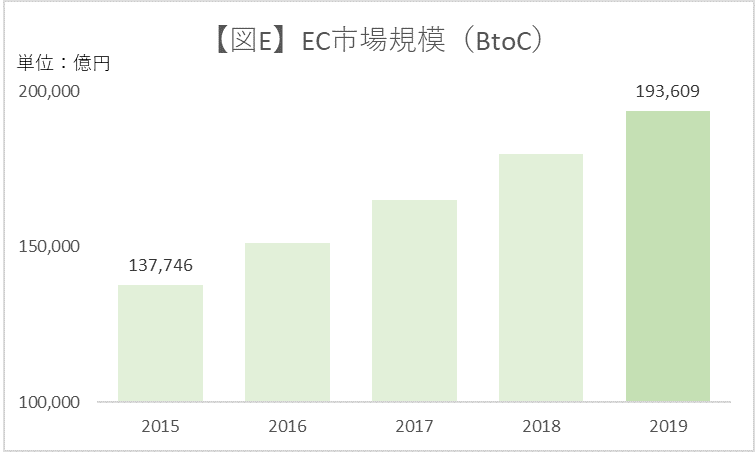

食品製造業界の2019年度における市場規模は、前年度比+0.25%の約29兆8,571億円とされています(※1)

課題①:人口の減少

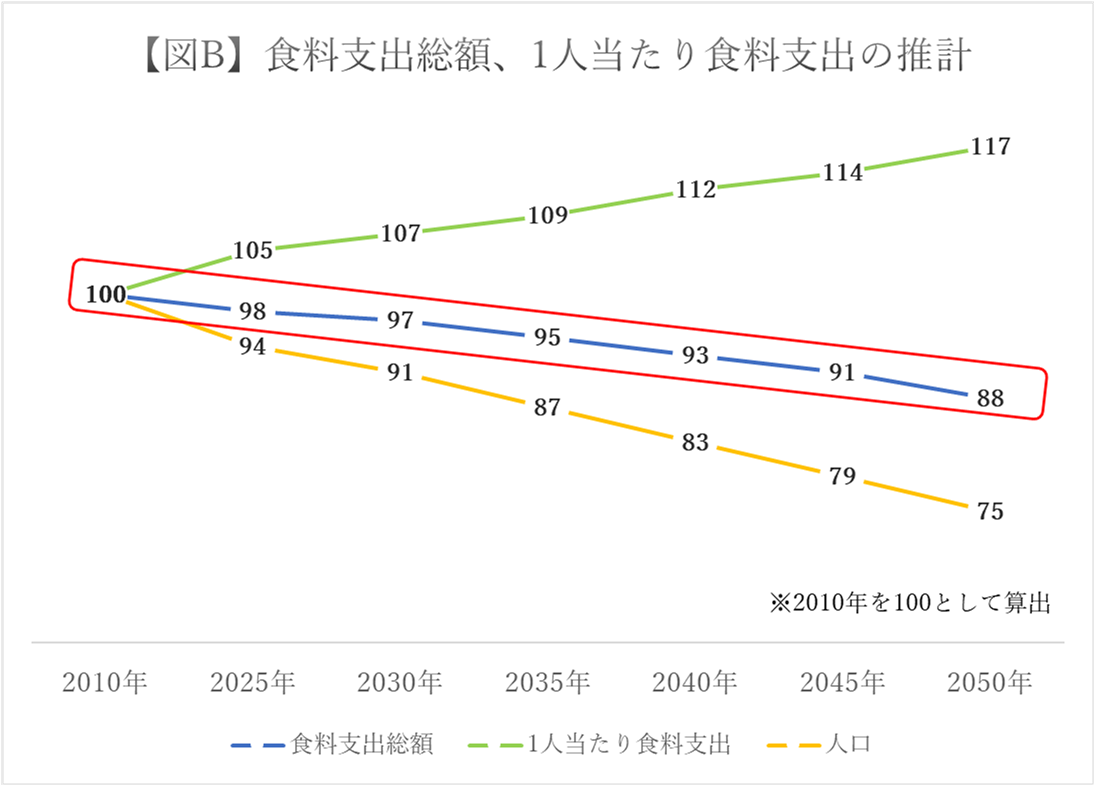

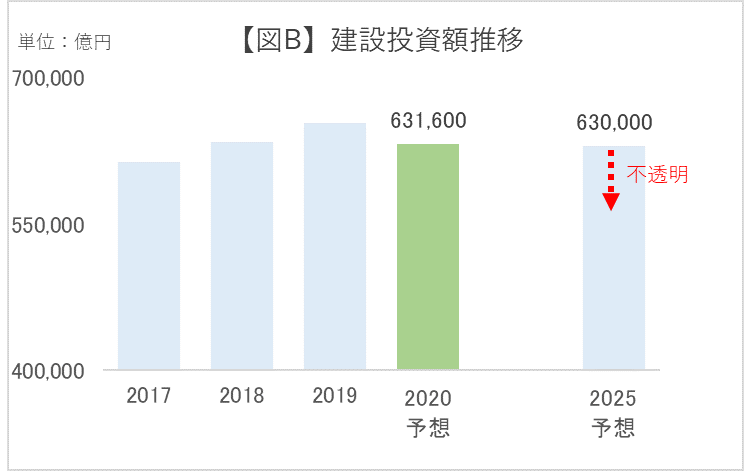

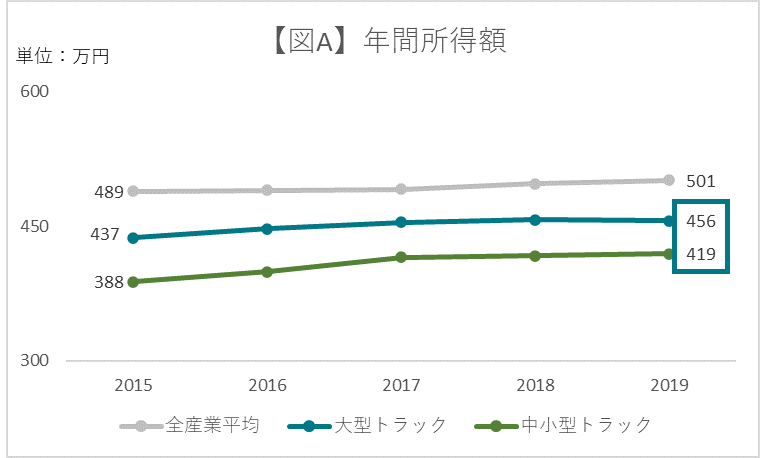

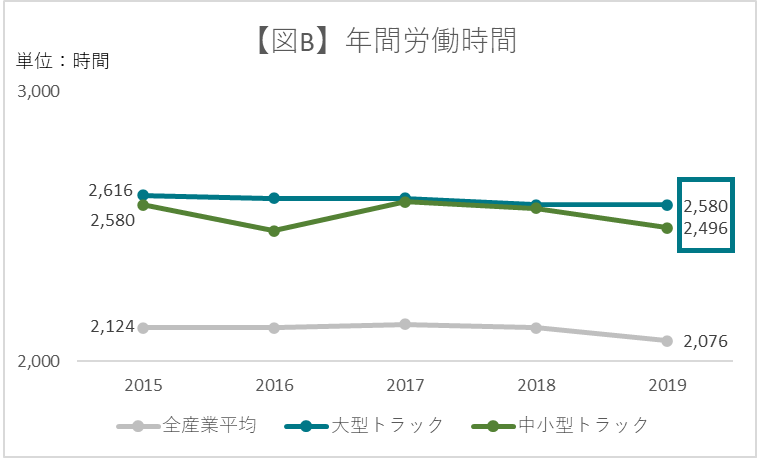

日本の人口は減少傾向にあり、将来的な食料支出総額は減少することが想定されます(図A※2、図B※3)

そのため、食品製造業においては海外に販路を拡大する動きも見受けられます。しかしながら、海外現地の法律や商習慣情報の不足、海外展開を任せられる人材の確保が困難であることを課題に感じている企業も多いのが現状です。

課題②:製造コストの高騰

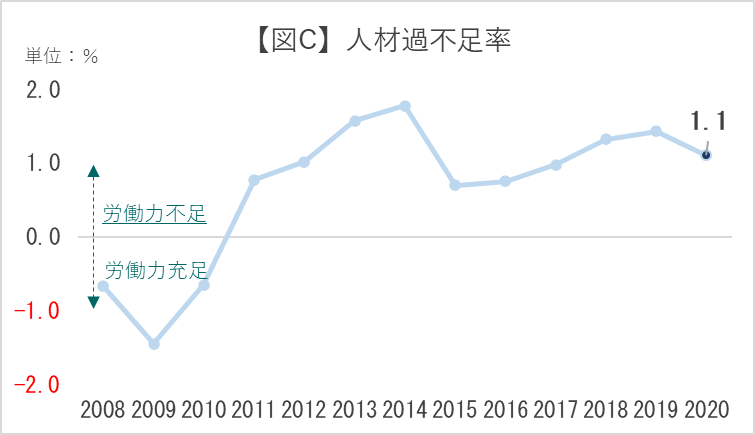

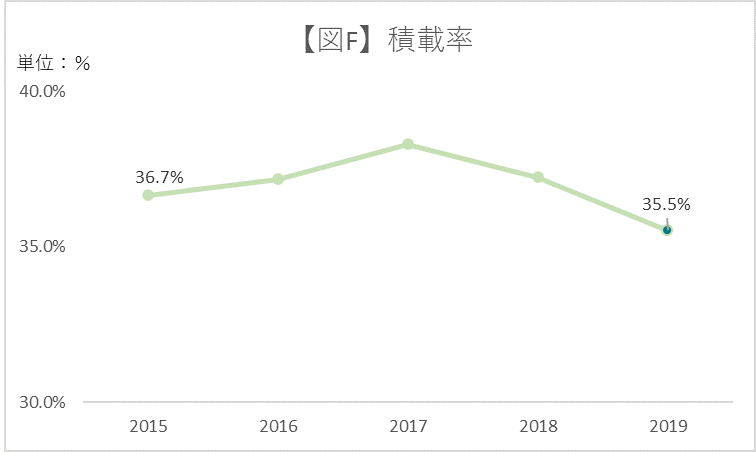

食品業界は仕入価格の変動、人件費・物流費の高騰などに起因する製造コスト上昇により利益を圧迫されるリスクがあります。また、競合他社との価格競争により、製造コストの上昇を販売価格に転嫁し難いという現状もございます。

そのため、仕入から販売に至るまでの適切な業務管理や、機械導入などの省人化による生産性の向上が必要となりますが、それらに必要なリソースを鑑みると、改善への着手が困難な中小企業も一定数存在します。

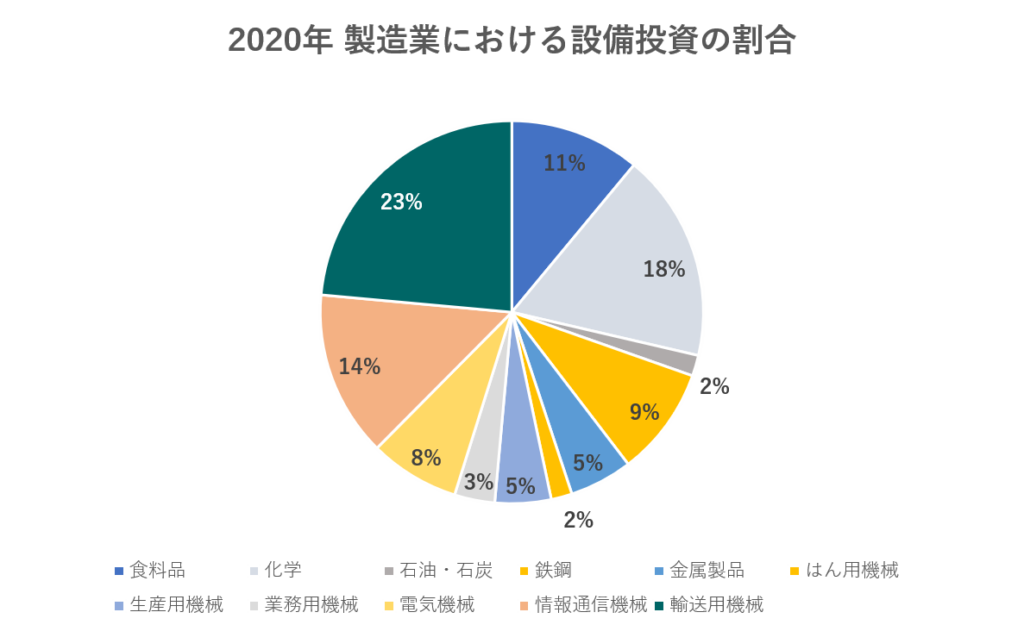

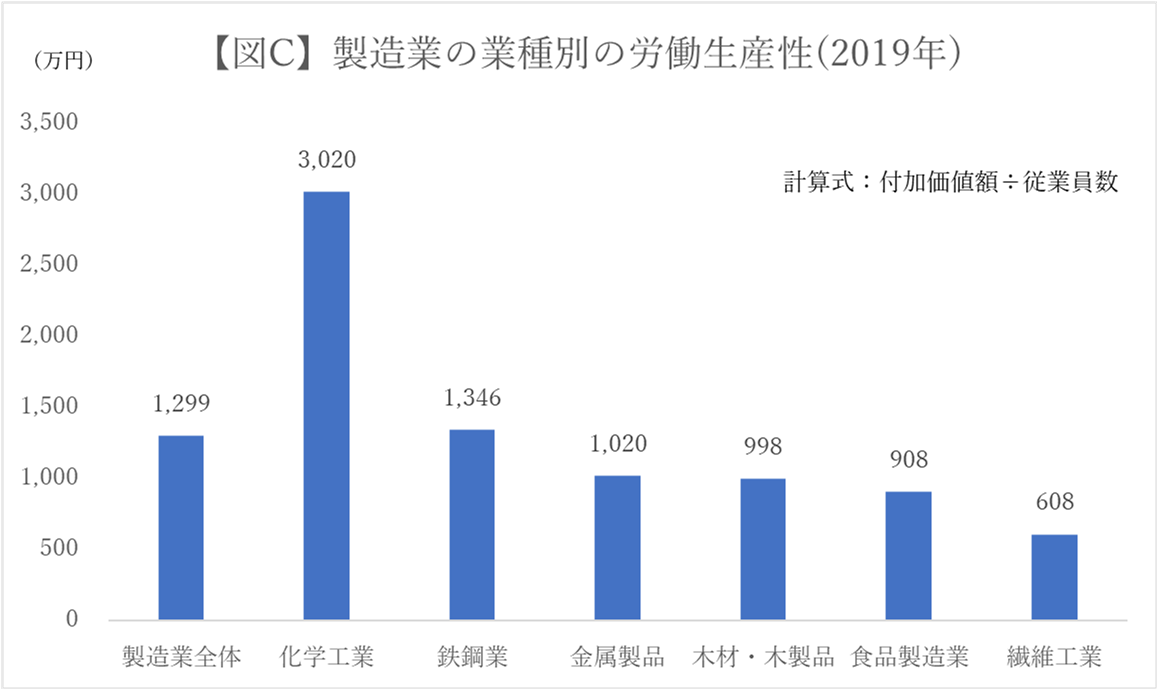

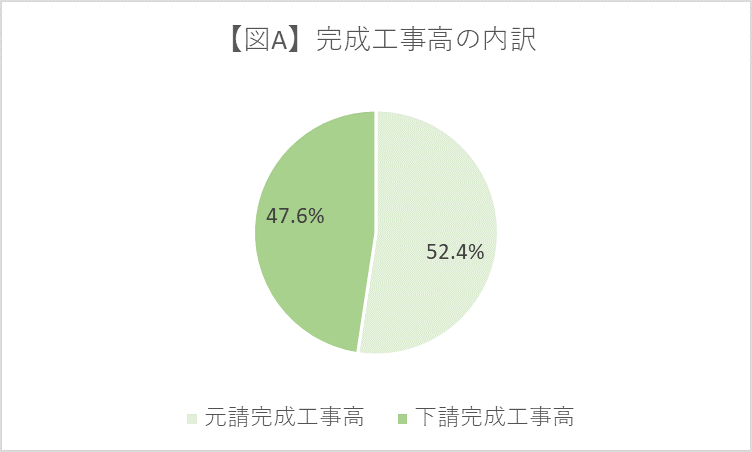

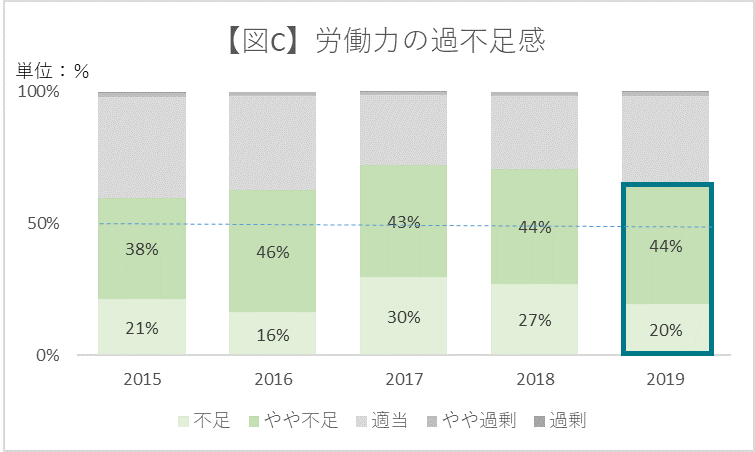

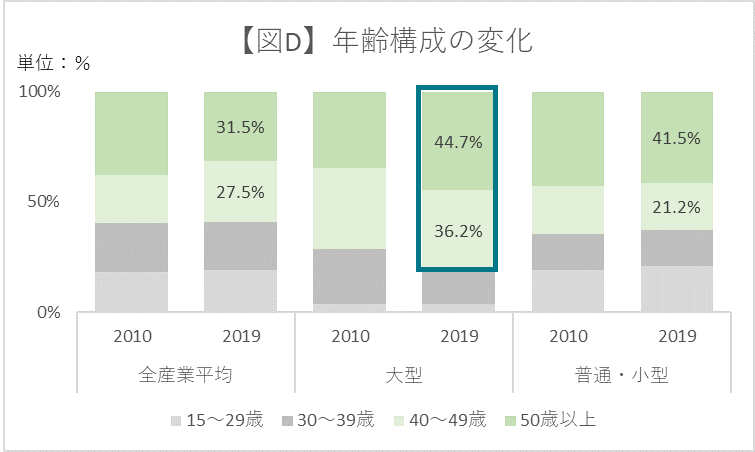

現状は、他の製造業種と比較しても、食品製造業は労働生産性が低い状況にあります。(図C/※4)

(※1)経済産業省「産業別統計表」より当社作成

(※2)総務省統計局「人口の推移と将来人口」より当社作成

(※3)農林水産政策研究所「人口減少局面における食料推移の将来推計」より当社作成

(※4)経済産業省「産業別統計表」より当社作成

2. 食品製造業の展望

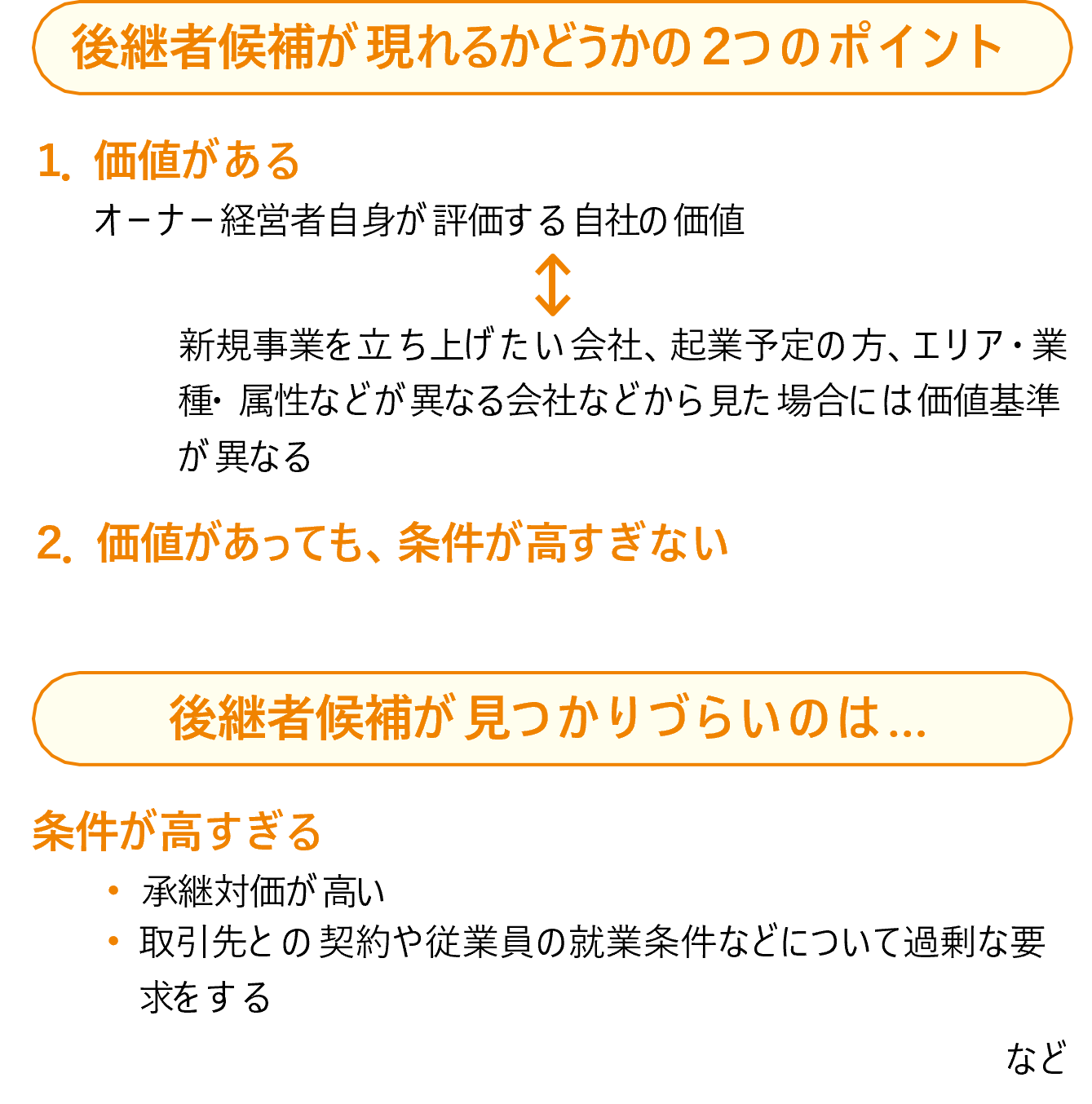

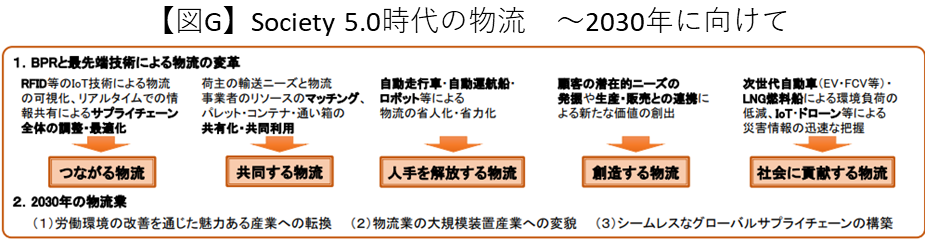

前述の課題でも言及しておりますが、販路拡大の方策は、今後縮小が予測される国内市場で競合他社とパイを奪い合うか、海外事業を拡大するかに大別されます。

一方で、生産力向上によるコストの削減も並行して求められますが、多くの中小企業においては人材や資金のリソースが不足しており、自社単体での成長戦略に限界を感じている企業も少なくありません。

また、大企業においてもより顧客のニーズを満たすための商品開発や自社商品の更なるブランド力向上を企図しており、選択と集中のためにノンコア事業のカーブアウトを検討するケースもあります。

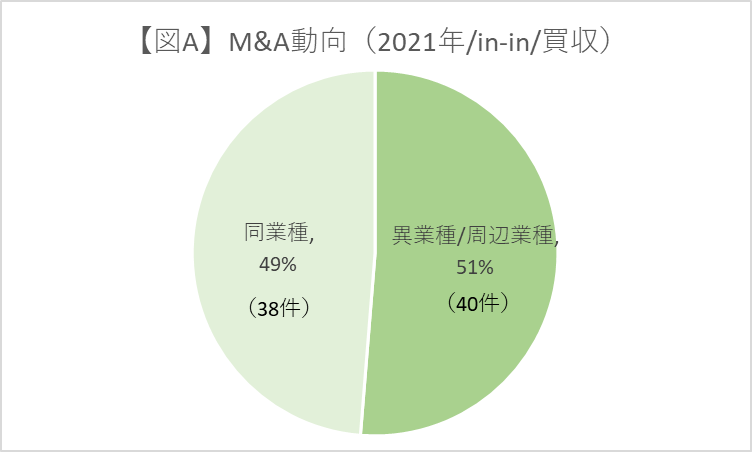

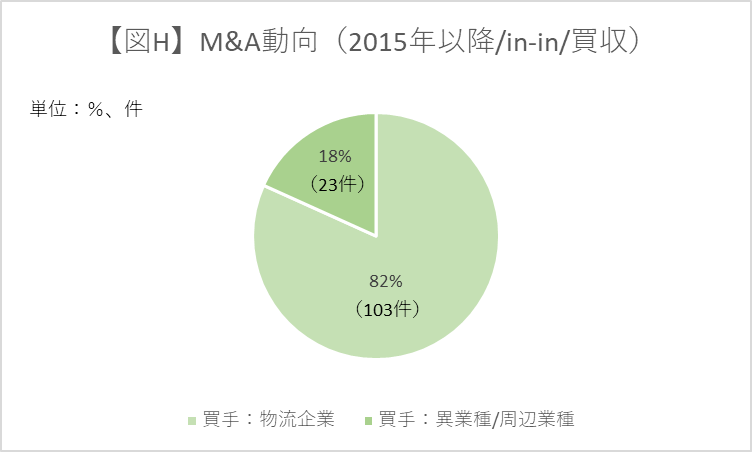

上記に挙げた、業界内の大企業・中小企業の課題解決策の一つとしてM&Aという選択肢があり、同業種・異業種同士を問わず、今後も食品製造業界のM&Aは活発化していく可能性が高いと考えられます。

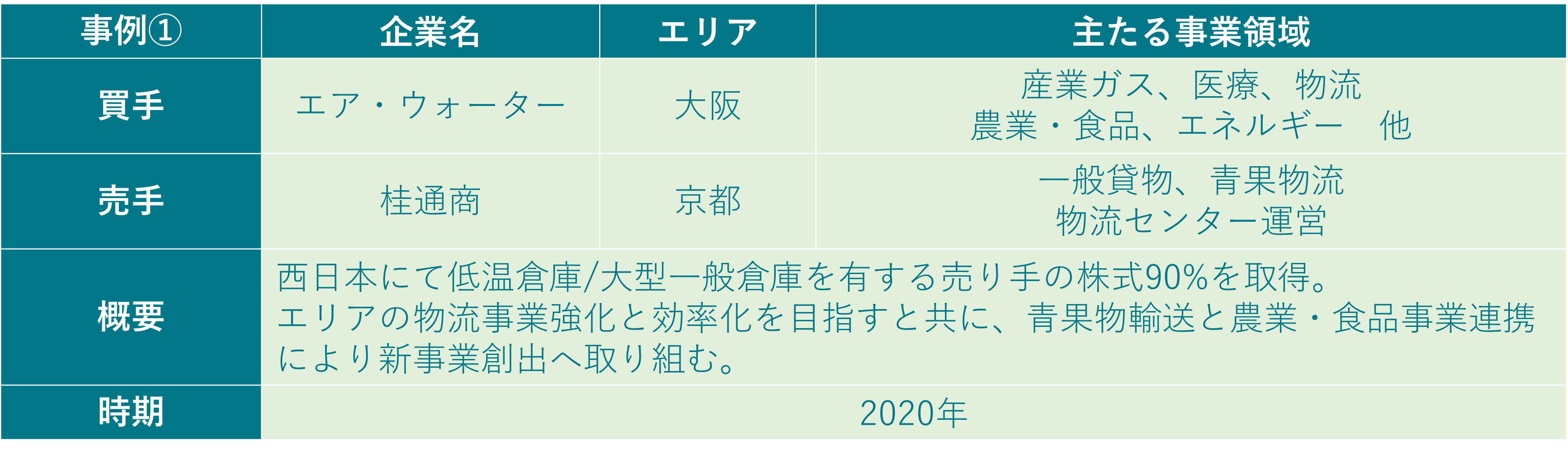

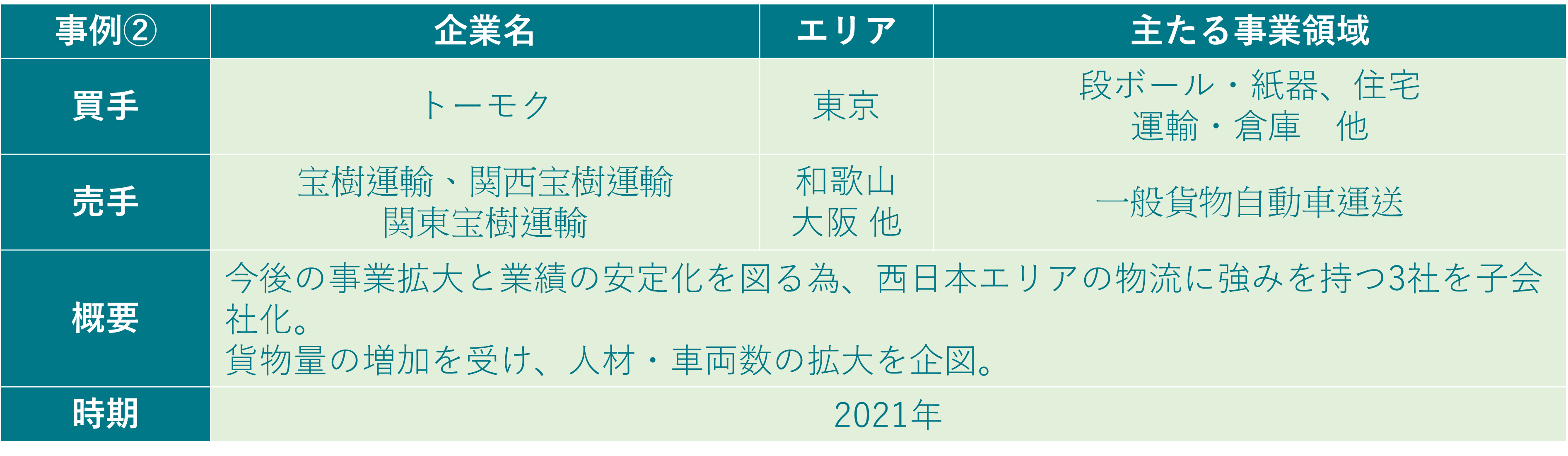

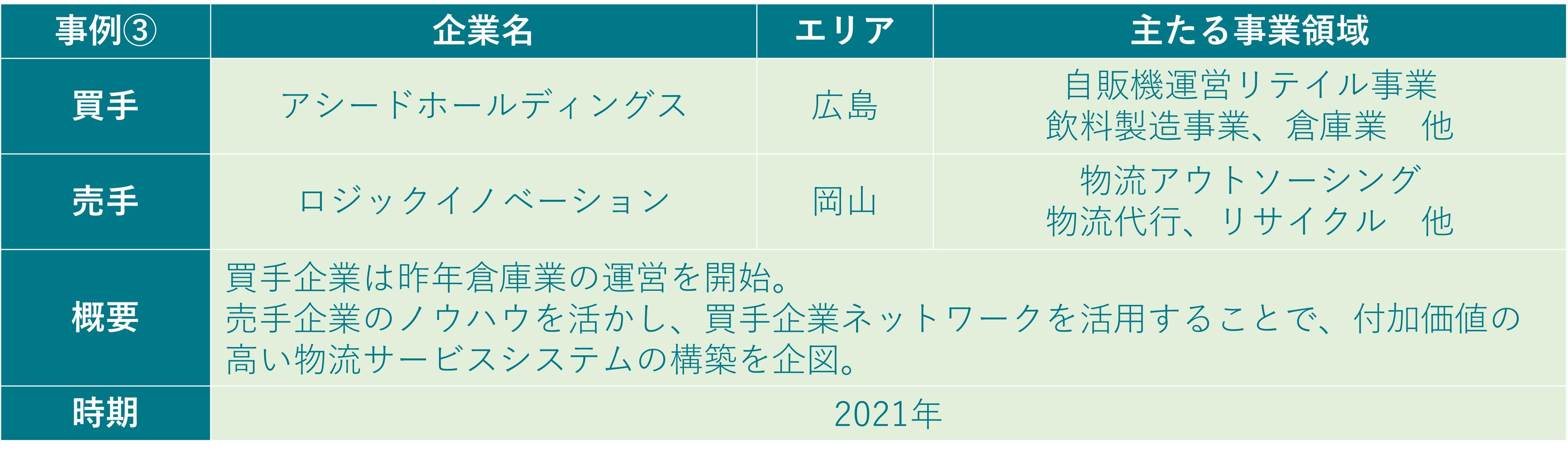

3. 食品製造業のM&A事例

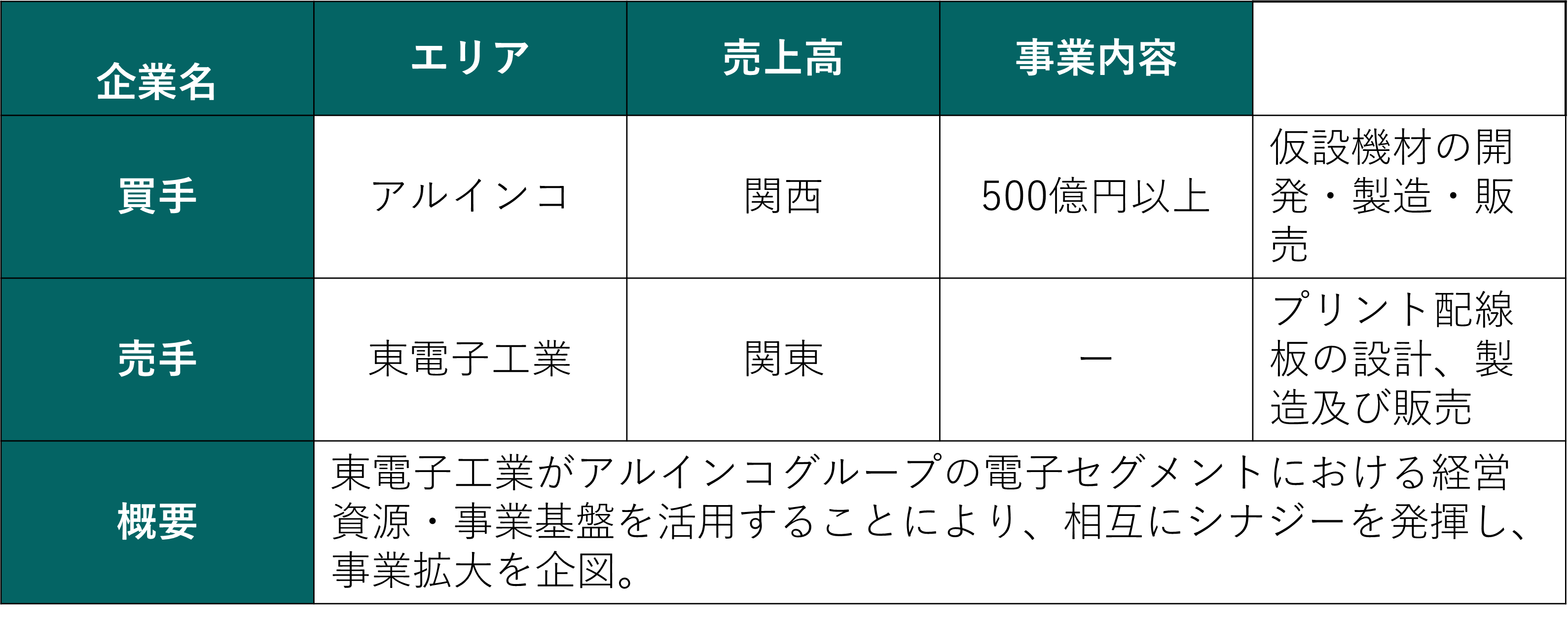

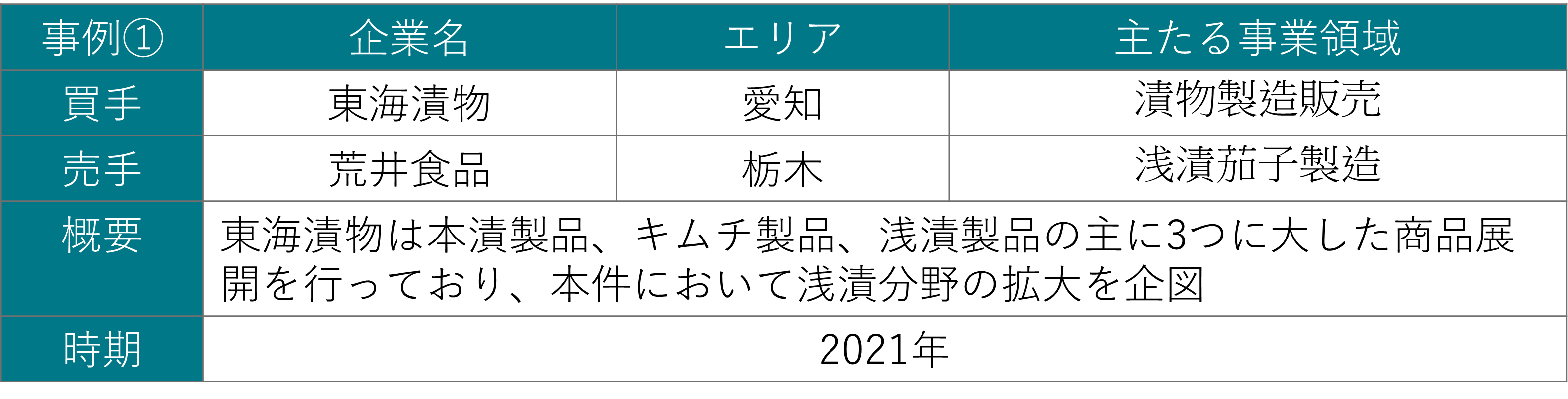

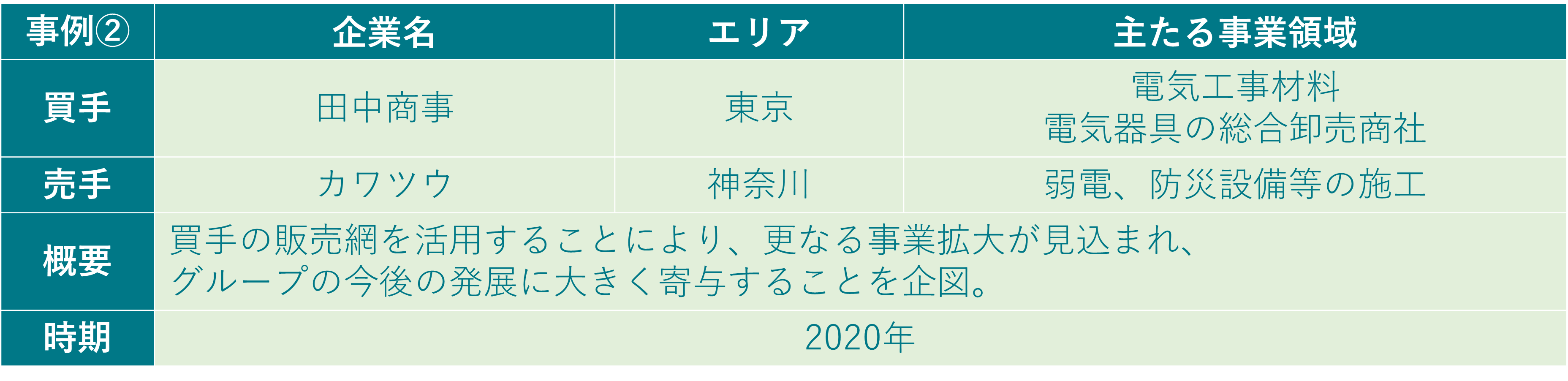

1件目は同事業を展開している企業によるM&Aの事例です。

東海漬物は浅漬分野の更なる拡大を企図しており、販路や製造ノウハウの共有によるシナジーが見込まれます。食品業界においては、本件のようなエリアの異なる企業同士のM&Aも珍しくありません。

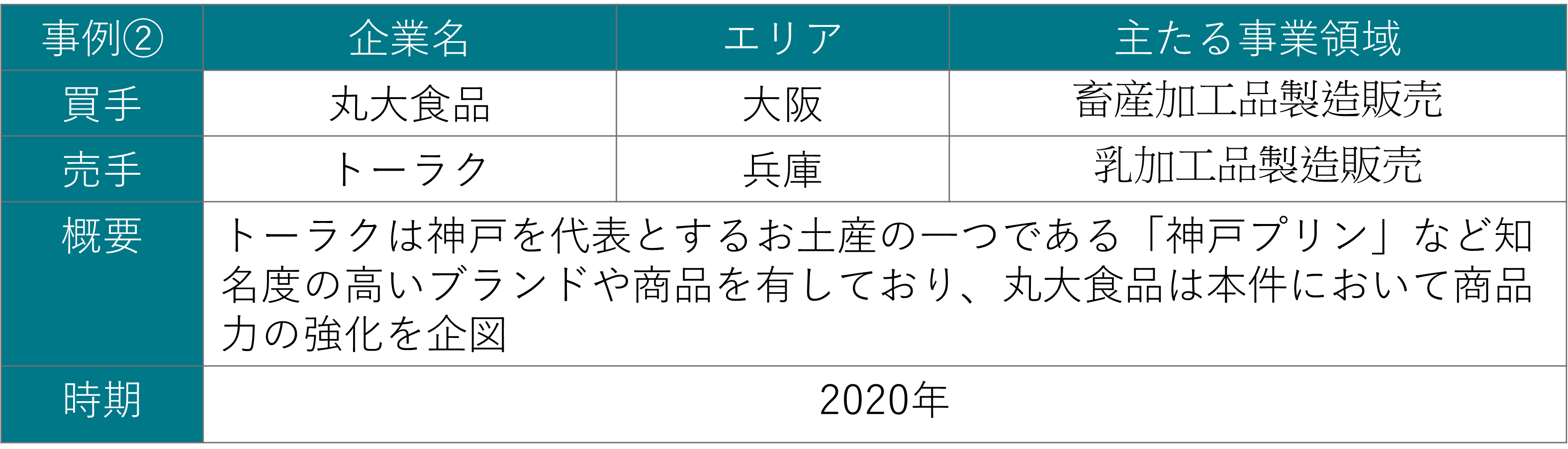

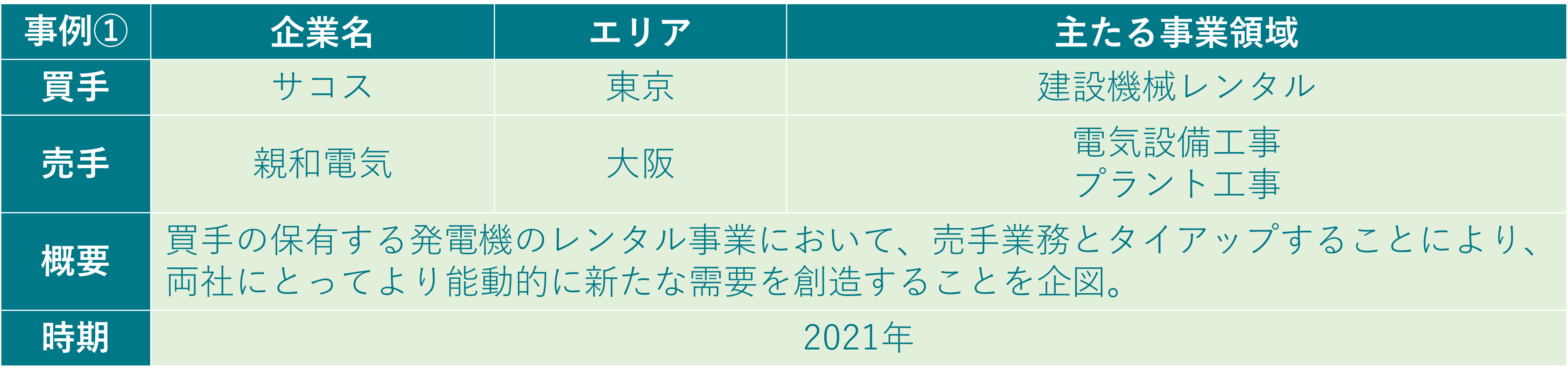

2件目は商品力の強化を目的としたM&Aの事例です。

丸大食品は双方の商品力や研究開発力を融合することで、顧客のニーズをより満たせるような商品展開を企図しています。

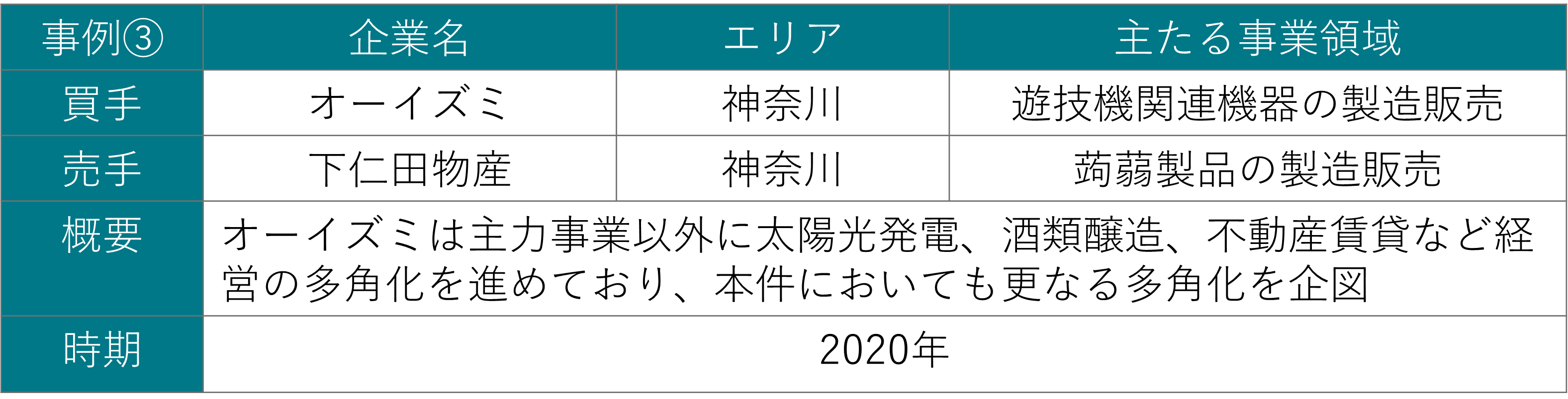

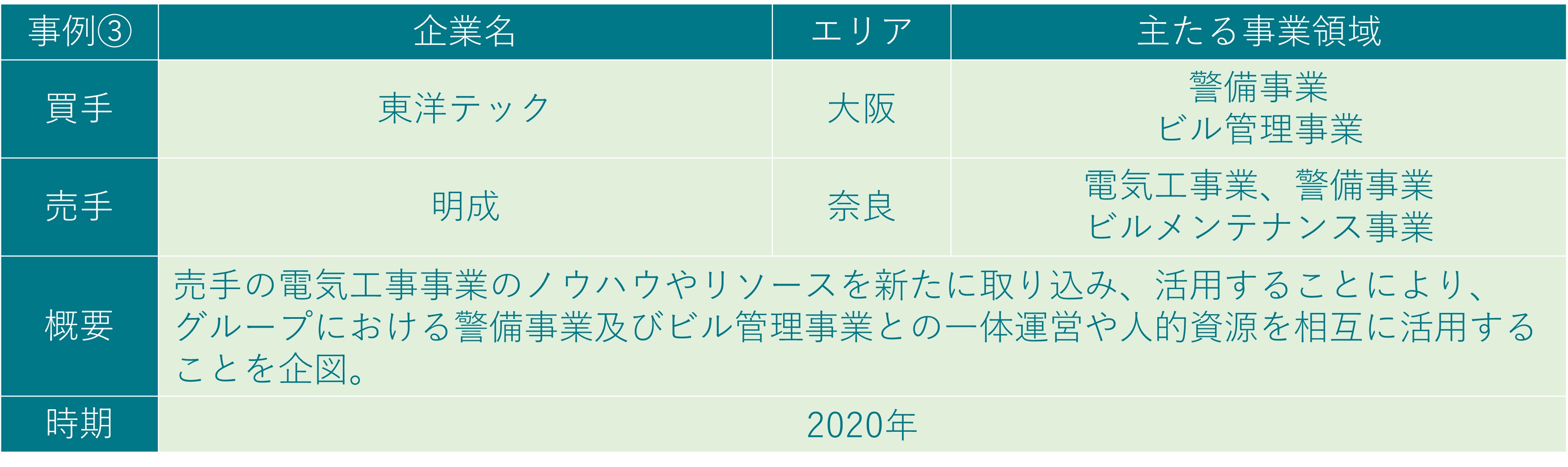

3件目は異業種同士の企業によるM&Aの事例です。

オーイズミは成長戦略の一環で食品事業の強化を企図しており、商品力のみならず、下仁田物産の取得している食品安全システム認証の国際規格にも関心を示しました。

また、食品業界のM&Aにおいては、M&A実行後も自社のカラーを色濃く存続したいとの理由から異業種の買手を希望される経営者様も多くいらっしゃいます。

4. 最後に

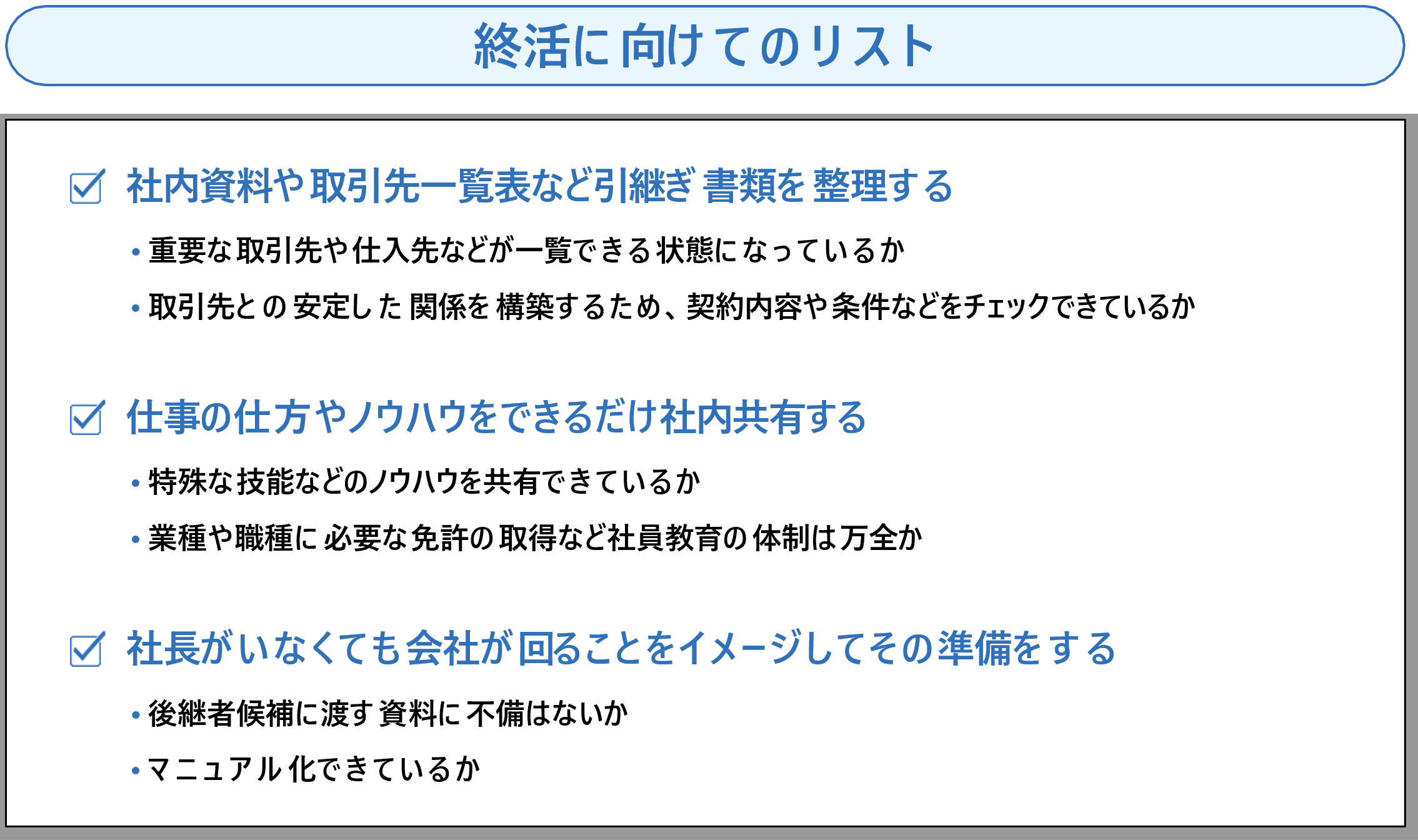

食品製造業界は現状様々な課題に直面しており、各社課題解決に向けた取り組みが求められています。また昨今の新型コロナウイルスの流行を受け、将来の見通しに不確定要素が加わったことから、スピード感を持った経営の舵取りや事業の見直しが必要と考えられています。

こうした状況に対応する前向きな解決策のひとつとして、M&Aを検討されてみてはいかがでしょうか?

![売却に向く会社と向かない会社 ~仕組みで儲ける会社と属人的な技術やノウハウで儲ける会社~[税理士のための中小企業M&Aコンサルティング実務]](https://links.zeiken.co.jp/wp-content/uploads/2019/03/business-2173147_640.jpg)