[解説ニュース]

建物敷地以外の駐車場が貸家建付地として認められる場合

〈解説〉

税理士法人タクトコンサルティング(遠藤 純一)

[関連解説]

■土地の地目等は、相続時の利用状況をもとに判断すべきとした裁決

■リストラで借換えた賃貸不動産の借入金の利子が必要経費になる範囲

1.はじめに

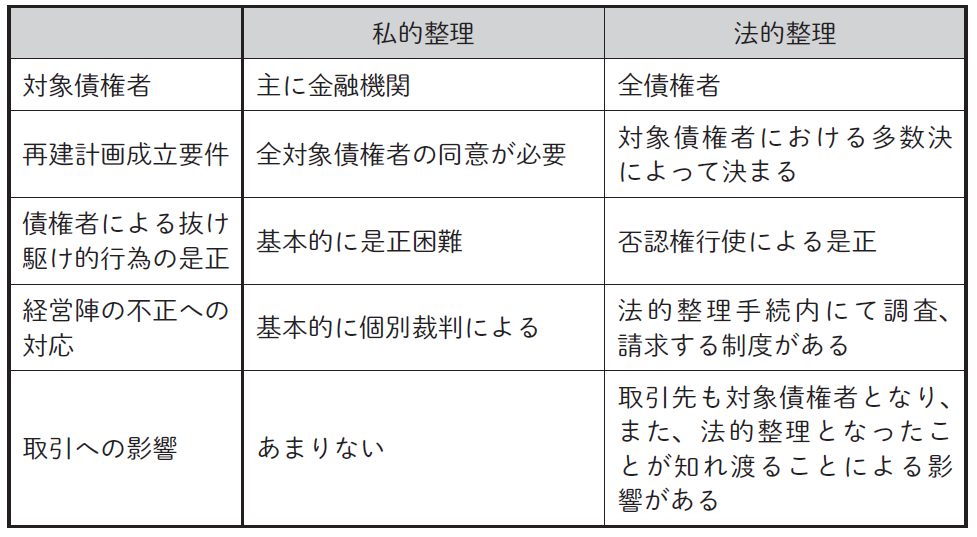

貸家建付地とは、貸家の敷地の用に供されている宅地のことです。その相続税評価は、この土地の自用地としての価額に借地権割合と借家権割合と賃貸割合を乗じて求めた価額を、この土地の自用地としての価額から控除した価額です。

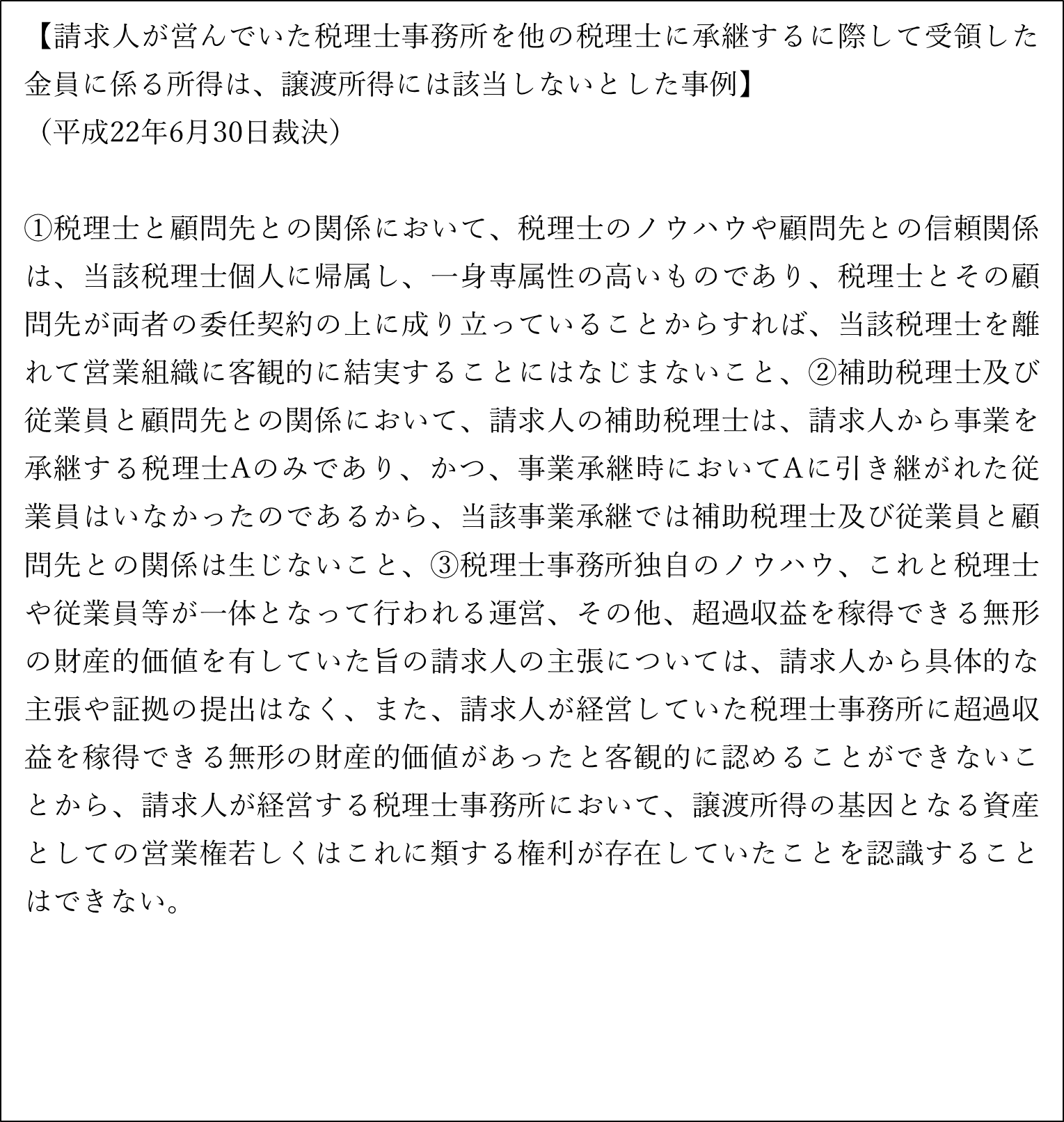

ところで貸家の敷地以外の駐車場スペースが貸家建付地になるかどうかは、相続税に影響が出ます。1筆の土地に建つ賃貸住宅と貸家の居住者専用の駐車スペースなら、その土地全体で貸家建付地と認められますが、駐車スペースが第三者に貸し付けられていると、話が変わってきます。

また、同じ事業者に事業用建物の敷地と駐車スペースとして貸し付けた一団の土地でも、契約の仕方によっては、部分的にしか貸家建付地と認められないこともあります。裁決事例からポイントを考えてみます。

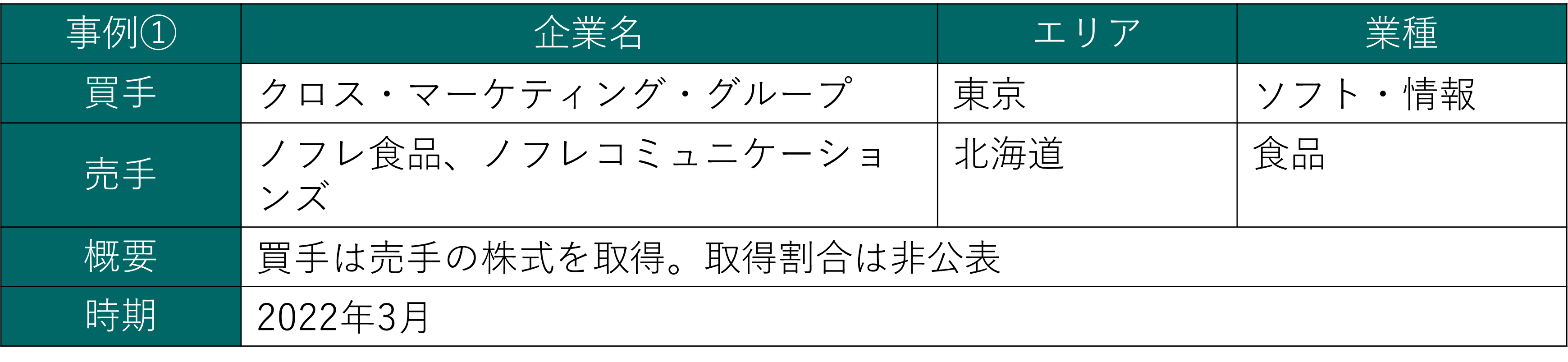

2.認められた事例

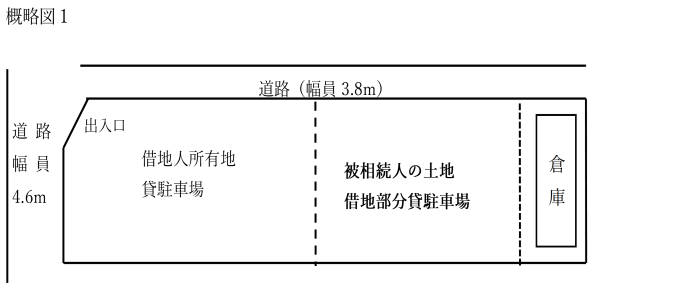

最初に認められた事案です。この事案の契約は被相続人が借地人との間で昭和59年2月に、倉庫を建てる目的で約100坪の土地を貸し付ける土地賃貸借契約でした。賃貸借されたのは次のような土地です。

相続開始時点の現況は、⑴上記土地の東側部分には、倉庫建物(昭61年新築。床面積69.42㎡)が建っており、借地人は、倉庫を漬物の原料及び製造機械の保管に使用。⑵土地の西側部分及び隣地は、その地面に、ロープによって車両18台分の駐車位置が示されるとともに、コンクリート製ブロックの輪止めが設置されており、借地人が一体として月ぎめ駐車場として利用。上記土地には、倉庫の敷地部分と駐車場として利用されている部分の境界を示すものはありませんでした。もっとも倉庫近くの土地は、倉庫建物へ積荷を搬入する車両の駐車場所や転回場所等としても利用していたということです。

ただし、土地賃貸借契約は相続開始時点で法定更新されましたが、借地人による一部借地の月ぎめ駐車場への利用変更に関しては契約の変更等は行われていませんでした。相続人は、貸家建付地として評価し相続税申告をしていました。

税務署は、倉庫敷地以外の駐車場部分(214.30㎡)は自用地として評価減なしで評価すべきだとして相続税の更正処分等をしました。賃貸借契約があったとしても「土地に建物の所有という目的が及ぶ範囲とは、おのずと限度があるものであって、建物の所有に通常必要な範囲でなければならない」と考えたためでした。

しかし国税不服審判所は、次のことを指摘して、土地全体を貸宅地として借地権価額を控除する評価にすべきと認めました(平成26年7月8日裁決)。ポイントとなった理由は、土地の西側部分は倉庫への積荷の搬入等に通常必要な土地であると認められ、そうすると、倉庫を所有するためには、土地全体が通常必要な範囲であるということでした。

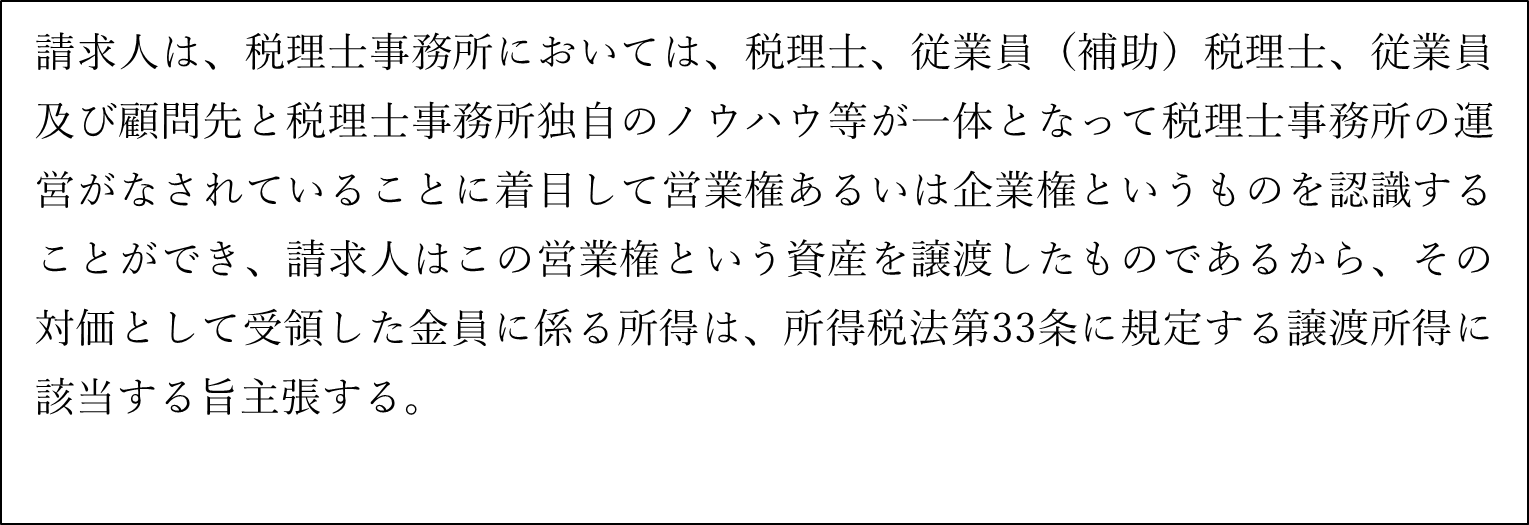

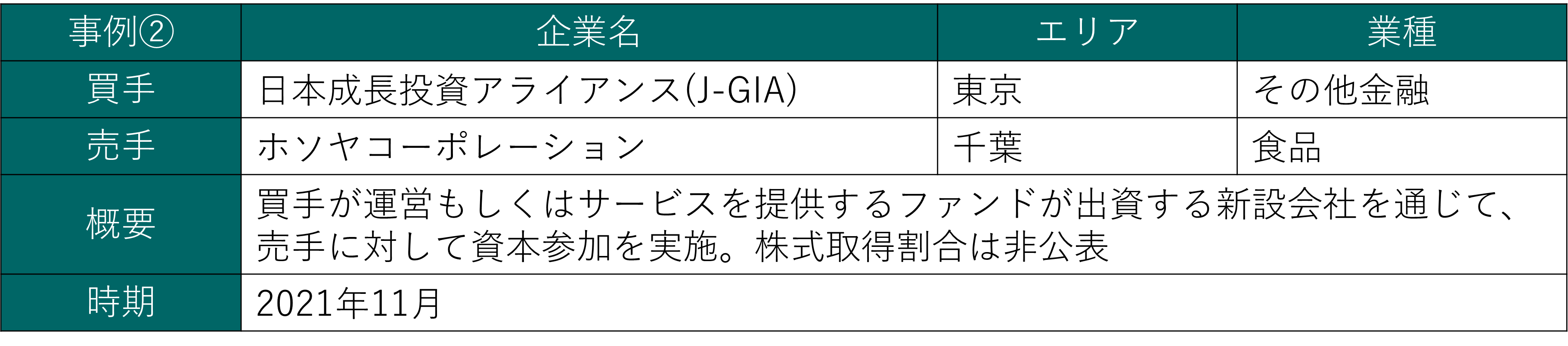

3.認められなかった事例

次の事例は、被相続人が三角形に近い形の約1500㎡の一団の角地をレンタカー事業者に貸し付けていた事例です。賃貸借契約の内訳は、「現況有姿のまま、貸自動車業務のみの目的として使用すること」を条件とする約1300㎡の駐車場として一時使用する賃貸借契約と、残りの土地約200㎡を店舗用に係る一時使用の賃貸借契約でした。相続人は土地全体を一体として貸家建付地として評価し相続税申告をしていました。

ところが税務署は建物の敷地部分以外の部分は賃借権の目的となっている雑種地として評価すべきとして更正処分等を行ったことから、争いとなったものです(平成24年10月10日裁決)。

国税不服審判所は、「駐車場としての現況有姿のまま、貸自動車業務のみの目的として使用することのために被相続人が本件法人に貸し付けたものであるところ、賃借権の登記がされた事実はなく、また、賃借権の設定の対価としての権利金その他の一時金の授受もなく、堅固な構築物の所有を目的とするものでもないことから、評価基本通達86《貸し付けられている雑種地の評価》(1)ロに定める貸し付けられている雑種地として評価するのが相当」と判断、その部分には「貸家の敷地の用に供されている宅地」部分がないとして貸家建付地評価を認めませんでした。

税理士法人タクトコンサルティング 「TACTニュース」(2023/4/10)より転載

![【Q&A】会社買収により退職した役員が親会社の役員となった場合の退職金[税理士のための税務事例解説]](https://links.zeiken.co.jp/wp-content/uploads/2019/09/tree-736888_1280.jpg)

英会話教室(小学生中心)FC3店舗の事業譲渡、外国人講師(長期雇用可能)](https://links.zeiken.co.jp/wp-content/uploads/2023/01/25204491_s.jpg)