[M&A担当者のための 実務活用型誌上セミナー『税務デューデリジェンス(税務DD)』]

第2回:M&A取引の税務ストラクチャリング

[解説]

税理士法人LINK 公認会計士・税理士 長野弘和

〈目次〉

1.M&Aのストラクチャー

2.オーナー企業を買収する場合

(1)株式買収(株式譲渡)と事業買収(事業譲渡)の比較

(2)役員退職慰労金の利用

3.他社の子会社を買収する場合

(1)株式買収(株式譲渡)と事業買収(事業譲渡)の比較

(2)配当金の利用

4.買収対象に多額の繰越欠損金がある場合

5.終わりに

▷第1回:M&Aにおける税務デューデリジェンスの目的、手順、調査範囲など

1.M&Aのストラクチャー

M&Aに際しては、様々な観点から最適なストラクチャーを検討することになりますが、税務の観点からはストラクチャーの選定によって税務上の有利・不利が生じることも少なくありません。税務上、M&Aのストラクチャーとして、株式買収(株式譲渡)や事業買収(事業譲渡)、合併、株式分割、株式交換、株式移転等、様々な手法が紹介されています。実務上は、株式買収(株式譲渡)、あるいは事業買収(事業譲渡)の手法が採られることが多いので、これらについて解説します。

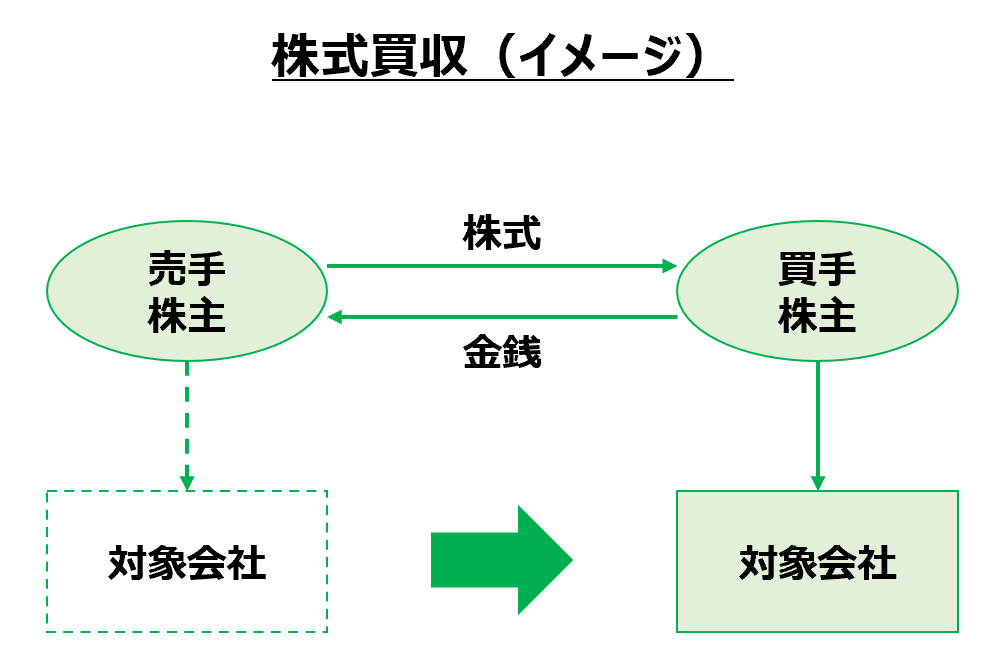

株式買収(株式譲渡)は、買収対象となる企業の株主(売手)から株式を取得する手法で、最もシンプルな手法と言えます。法人格をそのまま維持したい、既存の契約関係や許認可等をそのまま維持したい場合等に検討されます。

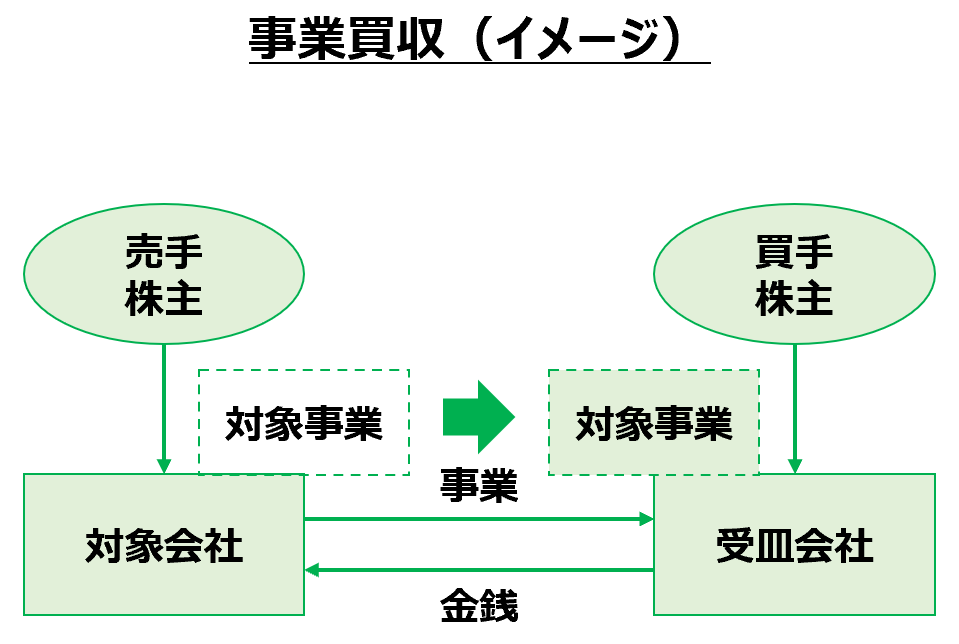

事業買収(事業譲渡)は、買収対象となる事業を行う売手から事業の全部又は重要な一部を取得する手法で、株式買収(株式譲渡)に比べて手続は煩雑になります。取得する資産・負債を選択したい、簿外債務を切り離したい場合等に検討されます。

ストラクチャーの検討では、誰が買収するのかという点が論点になることもあります。クロスボーダーの案件では特に論点となり、日本企業が買収するよりも、その海外子会社が買収する形を採る方が、租税条約の関係で源泉税率が軽減される等、税務上の有利・不利が生じることも少なくありません。

2.オーナー企業を買収する場合

(1)株式買収(株式譲渡)と事業買収(事業譲渡)の比較

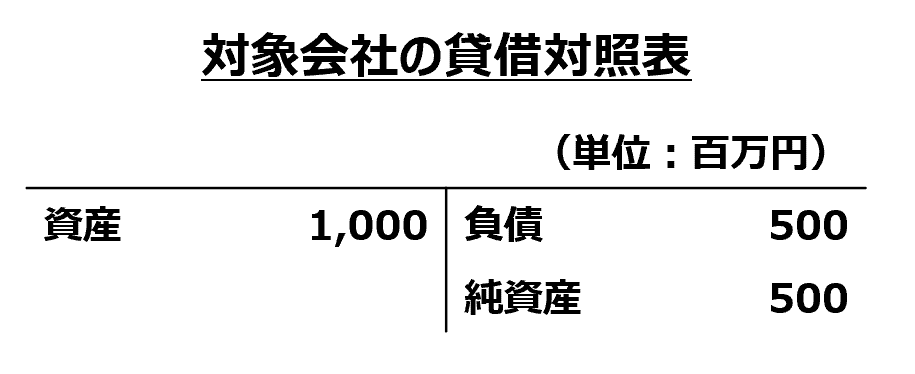

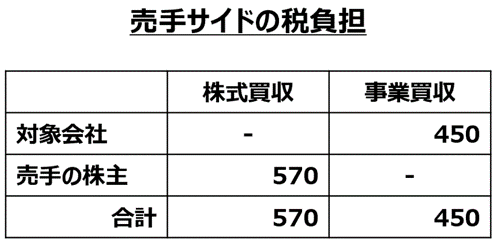

よくあるケースとして、オーナー企業を買収する場合を例に、株式買収(株式譲渡)と事業買収(事業譲渡)で税負担にどの程度の差が生じるのか検討してみましょう。

(前提)

✓対象会社の株式(事業)の譲渡価額は2,000百万円

✓売手株主が保有する対象会社の株式の取得価額は100百万円

✓法人税率は30%、譲渡所得の税率は20%、配当所得の税率は50%

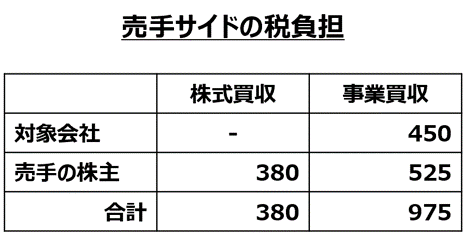

(売手サイドの税負担)

①株式買収(株式譲渡)の場合

✓対象会社:影響なし(株主が変わるのみ)

✓売手の株主:取得価額100百万円の株式を譲渡価額2,000百万円で譲渡した結果、譲渡所得は1,900百万円となり、税負担は380百万円(=1,900百万円×20%)となります。

②事業買収(事業譲渡)の場合

✓対象会社:純資産500百万円の事業を譲渡価額2,000百万円で譲渡した結果、譲渡益は1,500百万円となり、税負担は450百万円(=1,500百万円×30%)となります。

✓売手の株主:対象会社を清算して資金を回収した結果、配当所得は1,050百万円(=1,500百万円-450百万円)となり、税負担は525百万円(=1,050百万円×50%)となります(ここでは簡便的に計算しています)。

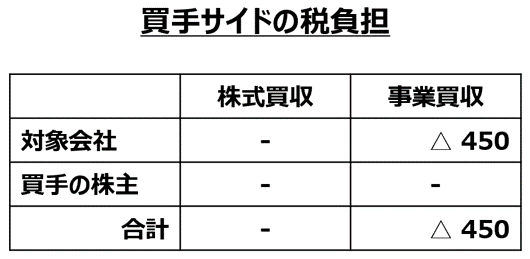

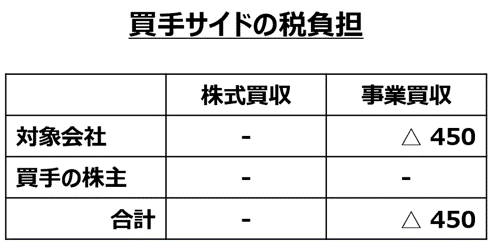

(買手サイドの税負担)

①株式買収(株式譲渡)の場合

✓対象会社:影響なし(株主が変わるのみ)

✓買手の株主:影響なし(株式を取得するだけで税負担は生じない)

②事業買収(事業譲渡)の場合

✓受皿会社:純資産500百万円の事業を譲渡価額2,000百万円で取得した結果、1,500百万円の資産調整勘定(いわゆる、税務上ののれん)が発生します。資産調整勘定はその後の償却を通じて450百万円(=1,500百万円×30%)の税負担を軽減することができます。

✓買手の株主:影響なし(事業を取得するだけで税負担は生じない)

上記は非常にシンプルな例ですが、売手側には株式買収(株式譲渡)の方が有利、買手側には事業買収(事業譲渡)の方が有利となり、売手・買手の合計で考えると株式買収(株式譲渡)の方が有利と言えます。オーナー企業を買収する場合には、オーナーの税負担の観点から株式買収(株式譲渡)が採用されることが多いです。ただし、売手の都合で事業買収(事業譲渡)の方が望ましい場合もある点には留意が必要です。

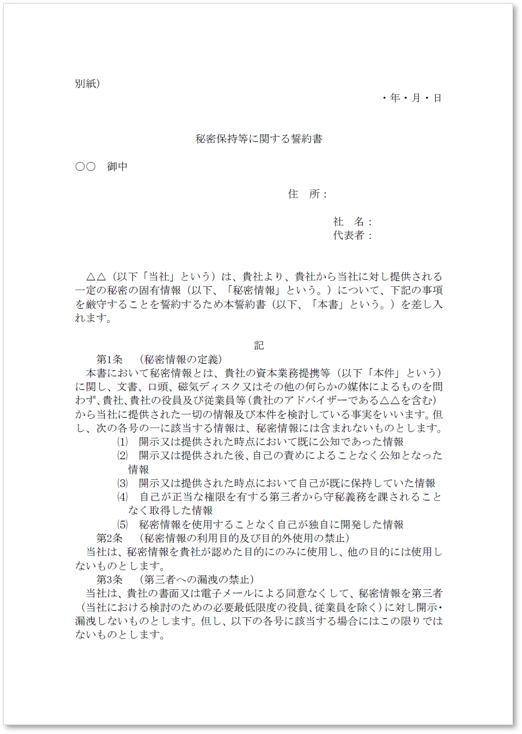

(2)役員退職慰労金の利用

上述のとおり、一般的には、オーナー企業を買収する場合には株式買収(株式譲渡)が採用されることが多いですが、単純に株式を売買するだけでなく、役員退職慰労金の支払いと組み合わせた手法が採られることが少なくありません。

例えば、上記のケースは対象会社の株式の譲渡価額は2,000百万円ですが、2,000百万円のうち400百万円を役員退職慰労金として支給し、株式の譲渡価額を1,600百万円に引き下げるという手法が考えられます。売手(オーナー)から見ると、総額2,000百万円を受領することに違いはなく、また譲渡所得と退職所得の税負担はそれほど大きくは変わりません。買手から見ると、総額2,000百万円を支払うことに違いはなく、また役員退職慰労金は対象会社において損金の額に算入されますので、400百万円×30%=120百万円の節税メリットが得られます。

なお、役員退職慰労金は、税務調査において不相当に高額と指摘された場合には、不相当に高額な部分について損金の額に算入することができません。過大な役員退職慰労金として否認されないように留意する必要があります。

3.他社の子会社を買収する場合

(1)株式買収(株式譲渡)と事業買収(事業譲渡)の比較

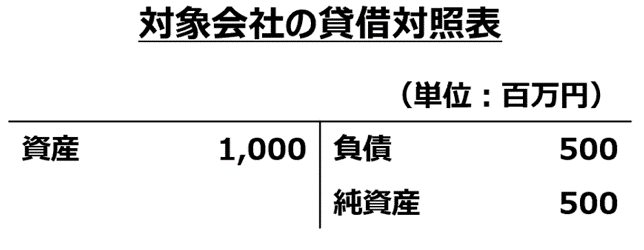

よくあるケースとして、他社の子会社を買収する場合(対象会社の株主が法人の場合)を例に、株式買収(株式譲渡)と事業買収(事業譲渡)で税負担にどの程度の差が生じるのか検討してみましょう。

(前提)

✓対象会社の株式(事業)の譲渡価額は2,000百万円

✓売手株主が保有する対象会社の株式の取得価額は100百万円

✓法人税率は30%

(売手サイドの税負担)

①株式買収(株式譲渡)の場合

✓対象会社:影響なし(株主が変わるのみ)

✓売手の株主:取得価額100百万円の株式を譲渡価額2,000百万円で譲渡した結果、譲渡益は1,900百万円となり、税負担は570百万円(=1,900百万円×30%)となります。

②事業買収(事業譲渡)の場合

✓対象会社:純資産500百万円の事業を譲渡価額2,000百万円で譲渡した結果、譲渡益は1,500百万円となり、税負担は450百万円(=1,500百万円×30%)となります。

✓売手の株主:影響なし(受取配当金の益金不算入により税負担は生じない)

(買手サイドの税負担)

①株式買収(株式譲渡)の場合

✓対象会社:影響なし(株主が変わるのみ)

✓買手の株主:影響なし(株式を取得するだけで税負担は生じない)

②事業買収(事業譲渡)の場合

✓受皿会社:純資産500百万円の事業を譲渡価額2,000百万円で取得した結果、1,500百万円の資産調整勘定(いわゆる、税務上ののれん)が発生します。資産調整勘定はその後の償却を通じて450百万円(=1,500百万円×30%)の税負担を軽減することができます。

✓買手の株主:影響なし(事業を取得するだけで税負担は生じない)

上記は非常にシンプルな例ですが、売手側には事業買収(事業譲渡)の方が有利、買手側には事業買収(事業譲渡)の方が有利となり、売手・買手の合計で考えても事業買収(事業譲渡)の方が有利と言えます。実務上は消費税や不動産取得税等、その他の税負担も考慮の上で検討する必要があります。

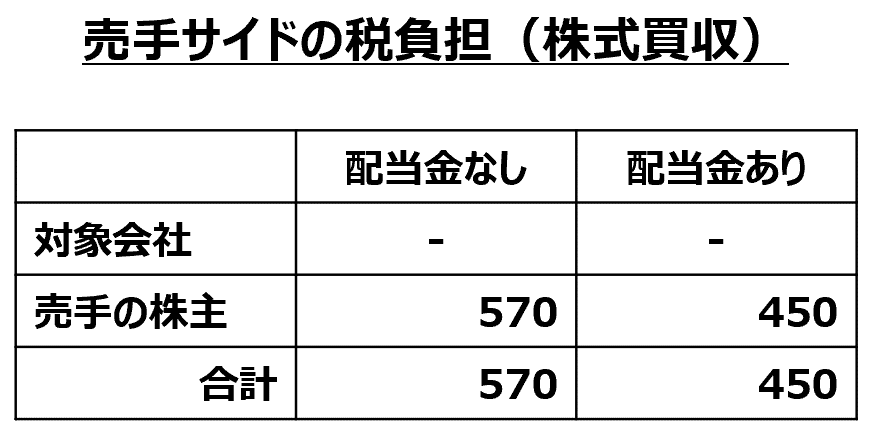

(2)配当金の利用

上述のとおり、他社の子会社を買収する場合(対象会社の株主が法人の場合)には、一般的に事業買収(事業譲渡)の方が税務上はメリットがあるとされていますが、株式買収(株式譲渡)の場合でも配当金の支払いと組み合わせることで、それに近いメリットを得るという手法が採られています。

例えば、上記のケースは対象会社の株式の譲渡価額は2,000百万円ですが、2,000百万円のうち400百万円を株式譲渡の前に配当金として対象会社から支給することで、株式の譲渡価額を1,600百万円に引き下げるという手法が考えられます。売手から見ると、総額2,000百万円を受領することに違いはなく、また受取配当金の益金不算入の適用を受けることで、配当金で受け取る分について税負担を軽減することが出来ます。買手から見ると、総額2,000百万円を支払うことに違いはなく、税負担も変わりません。

✓売手の株主:取得価額100百万円の株式を譲渡価額1,600百万円(=2,000百万円-400百万円)で譲渡した結果、譲渡益は1,500百万円となり、税負担は450百万円(=1,500百万円×30%)となります。配当金として受領した400百万円は、受取配当金の益金不算入の適用を受けることで、税負担は生じません。結果として、上記の例では事業買収(事業譲渡)の場合の税負担(450百万円)と変わらない結果となっています。

なお、配当金の支払いと組み合わせた手法について、連結納税制度に加入している連結子会社を買収する場合には有効な手法とならない点に留意する必要があります。また、連結納税制度に加入していない子会社を買収する場合であっても、令和2年度の税制改正により、その子会社(対象会社)が過去に買収した会社の場合等では同様の効果が得られない可能性がある点についても留意する必要があります。

4.買収対象に多額の繰越欠損金がある場合

買収対象に多額の繰越欠損金がある場合、株式買収(株式譲渡)の手法を採用すると、買手はその後その繰越欠損金を利用することができるというメリットがあります。繰越欠損金には使用期限(9年~10年)がありますので、その繰越欠損金が発生した時期や、その後の使用見込み等を勘案する必要はありますが、株式買収(株式譲渡)を採用する一つのメリットとなります。

5.終わりに

M&Aに際しては、最適なストラクチャーを検討することになりますが、そこでは税務の観点からだけでなく、事業の観点や法務の観点等、様々な観点から検討されることになります。事業の観点から検討した結果、株式買収(株式譲渡)の選択肢しか考えられない場合、あるいは、法務の観点から検討した結果、事業買収(事業譲渡)の選択肢しか考えられない場合等、その他の観点から検討した結果、採り得るストラクチャーが限られることもあります。税務上の有利・不利も確かに重要ですが、常にあらゆる選択肢を詳細に検討するというのも非効率と言えます。ストラクチャーの検討に際しては、考慮すべき事項を挙げて優先度を明確にしておくことで、効果的・効率的に検討を進めることができます。

![M&A取引の税務ストラクチャリング[M&A担当者のための 実務活用型誌上セミナー『税務デューデリジェンス(税務DD)』]](https://links.zeiken.co.jp/wp-content/uploads/2020/07/図①-1.png)

![PPAで使用する事業計画とは?[経営企画部門、経理部門のためのPPA誌上セミナー]](https://links.zeiken.co.jp/wp-content/uploads/2020/01/business-1477601_640.jpg)

](https://links.zeiken.co.jp/wp-content/uploads/2019/07/buildings-984195_640.jpg)

①.png)

②.png)

③.png)

④.png)

![[ZEIKEN LINKS M&A専門会社Special interview] ーU&FAS ー](https://links.zeiken.co.jp/wp-content/uploads/2020/07/バトンズ.png)

.png)

![【Q&A】従業員である相続人に退職金を支払った場合の債務控除の可否[税理士のための税務事例解説]](https://links.zeiken.co.jp/wp-content/uploads/2019/09/tree-736888_1280.jpg)

![M&A手法の選び方 ~必要資金、事務手続の煩雑さ、買収リスクを伴うか~[わかりやすい‼ はじめて学ぶM&A 誌上セミナー]](https://links.zeiken.co.jp/wp-content/uploads/2020/07/図1-3.png)