[資料データ(PPTデータ)]

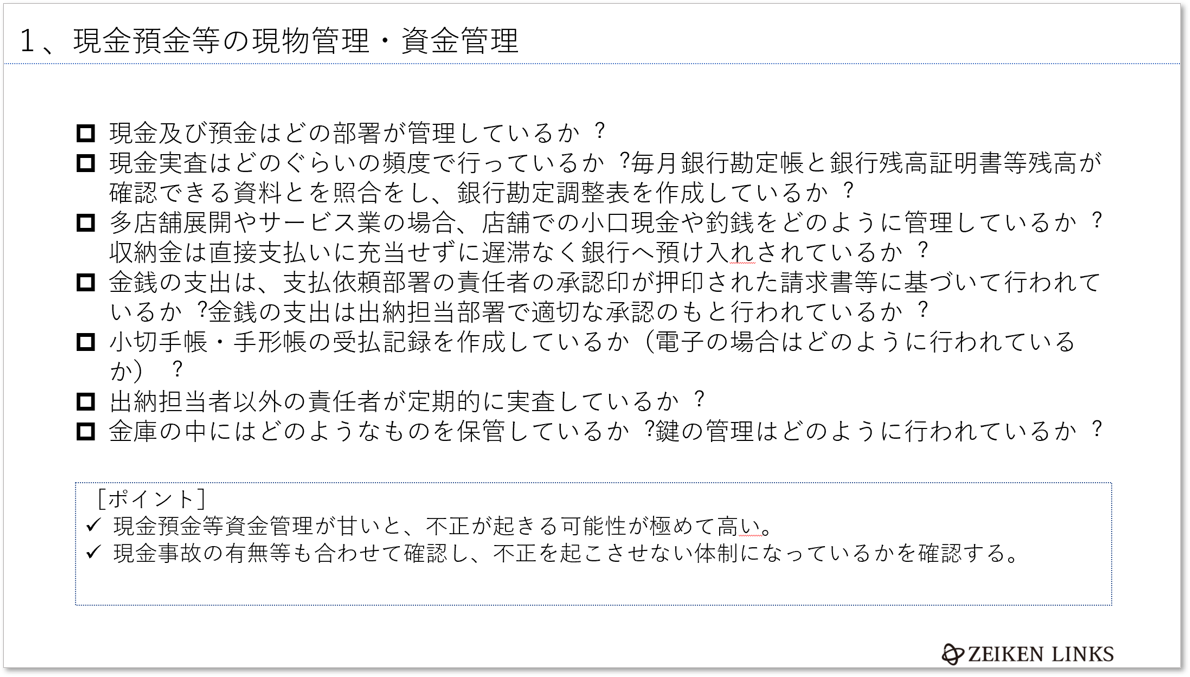

「買主側から見た「財務デューデリジェンス」の管理面のインタビュー事項チェックポイント(例)」

「買主側から見た「財務デューデリジェンス」の管理面のインタビュー事項チェックポイント(例)」資料データ! M&Aに関する各種資料サンプルデータ公開中!

[サンプル(イメージ)]

枚数:計11ページ(A4サイズ)

[ご利用にあたって]

※本ページのひな形は、あくまでも一例となっております。使用する内容にあわせて、文言などを適切に追加・修正・削除してご利用ください。法令等は改正等される場合もございますので、ご使用の際には法律の専門家に相談することをお勧めします。

※契約書等のひな形の使用結果について、著者及び株式会社税務研究会は一切の責任を負いかねますのでご了承ください。

※本ページは、予告なく公開を終了する可能性がございます。

【中小零細企業のM&Aなら、ZEIKEN LINKS(運営:税務研究会)にご相談ください。】

※秘密厳守で対応いたします。

![プレM&Aにおける株式譲渡スキームを採用した場合の、売主株主における少数株主からの株式買取(スクイーズアウト)に係るみなし贈与[伊藤俊一先生が伝授する!税理士のための中小企業M&Aの実践スキームのポイント]](https://links.zeiken.co.jp/wp-content/uploads/2019/06/pencil-1891732_640.jpg)

![PPAのプロセスと関係者の役割とは?[経営企画部門、経理部門のためのPPA誌上セミナー]](https://links.zeiken.co.jp/wp-content/uploads/2020/01/business-1477601_640.jpg)

](https://links.zeiken.co.jp/wp-content/uploads/2019/07/buildings-984195_640.jpg)

![【Q&A】合併における税制適格要件について[税理士のための税務事例解説]](https://links.zeiken.co.jp/wp-content/uploads/2019/09/tree-736888_1280.jpg)

![売買価格の決め方は?-価値評価の考え方と評価方法の違い-[M&A担当者がまず押さえておきたい10のポイント]](https://links.zeiken.co.jp/wp-content/uploads/2019/09/home-office-336378_640.jpg)

![M&A 手続きの全体像 ~中小企業のM&Aの売手の流れ、買手の流れとは?~ [税理士のための中小企業M&Aコンサルティング実務]](https://links.zeiken.co.jp/wp-content/uploads/2019/03/business-2173147_640.jpg)

![借金過多の状態とM&A ~破綻前の事業売却のリスクとは?再建型M&Aの前提とは?~[小規模M&A(マイクロM&A)を成功させるための「M&A戦略」誌上セミナー]](https://links.zeiken.co.jp/wp-content/uploads/2019/07/files-1614223_640.jpg)

.png)

.png)

.png)

.png)

.png)

.png)

.png)