[M&A担当者がまず押さえておきたい10のポイント]

第2回:売却したいけれどどうしたらいい? -会社を売却すると決めたら-

[解説]

松本久幸 公認会計士・税理士(株式会社Stand by C)

大和田寛行 公認会計士・税理士(株式会社Stand by C)

▷第3回:売却するならどこがいい? -同業他社?大企業?ファンド?-

▷第4回:「事業譲渡と株式譲渡」どっちがいいの?-M&Aのスキーム-

それでは、会社を売却したいと思った場合は、どうすればいいでしょうか?

売却したいというからには、この場合は売り手の立場でのお話となります。

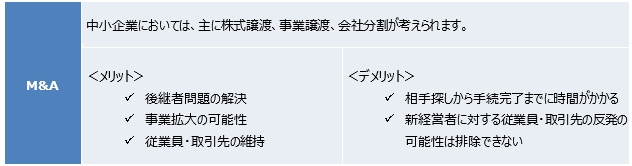

会社を売却したいと考える場合は、前章でも述べた通り、会社を将来に向けて継続させることを前提に、株式を売却して経営を他の人に任せる、ということを目指します。その場合、まずは株式を買ってくれて、会社を自身に変わって経営してくれる人を探すことになります。

では、そのような人をどうやって探せばよいのでしょうか?

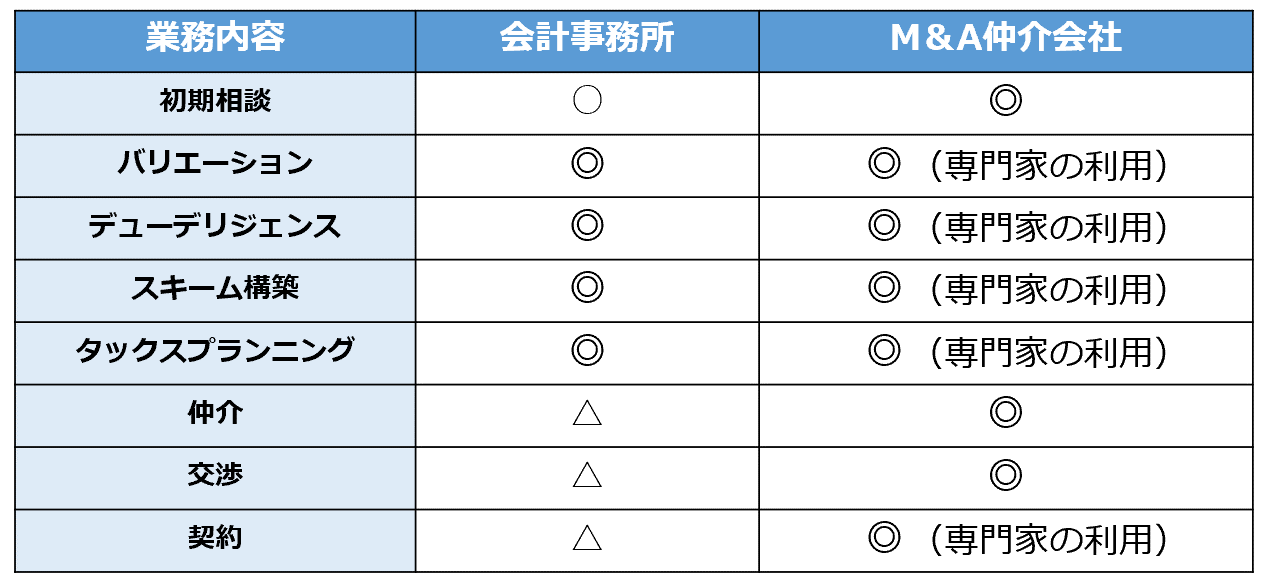

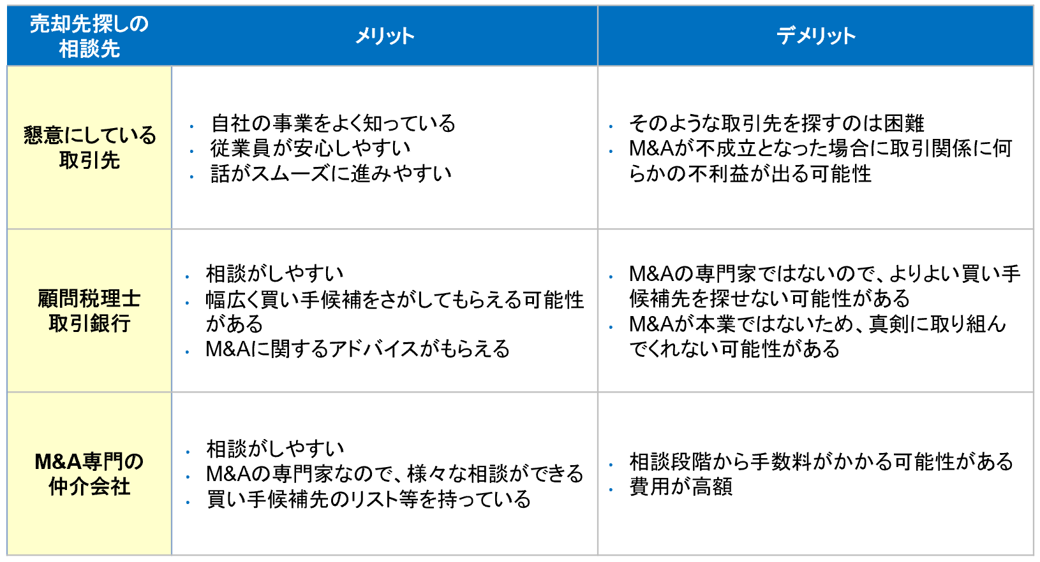

よくあるケースとしては、懇意にしている取引先に相談して、その取引先に資金力や経営能力等があれば、その取引先に買ってもらう、ということが考えられます。また、日頃から経営相談をしている税理士の先生や取引銀行に相談して、買い手候補を探してもらう、ということもよくあるケースです。

最近では、M&A専門の仲介会社がたくさん出てきていますので、インターネットなどでそういった仲介会社を探して、そこに相談して買い手候補を探してもらう、ということも多くなっています。

このように、買い手候補を探す場合は、自身で探すには限界があることから、誰かしらに相談して買い手候補を探していく、ということが現実的な方法になっています。

その場合に、留意すべき点は、会社を売却したいと思って買い手候補先を探しているということを、可能な限り秘密にして動くということです。

会社を売却しようとしていることが、例えば従業員や取引先の耳に入ってしまうと、従業員が不安になって会社を辞めたり、また、取引先がいらぬ勘繰りをして取引を絞り込んだりする可能性がないとは言えません。そういう事態を招かないためにも、買い手候補を探す段階においては、社内の信頼できるごく一部の人間にだけ相談して秘密裏に進める慎重さが必要となります。

会社を売却すると決めたら、まずは信頼できる人に相談して、買い手候補を探しましょう。そのためにも、普段からM&Aに関する情報収集や、信頼できる・相談できる相手を作っておく、という準備は行っておくべきだと思います。

また、会社の経営管理体制をしっかりと整備しておくことも、会社を売却する際の買い手からの評価にはプラスとなり、より売り易くなることから、日頃から意識しておくべきと考えます。

特に、会計処理の適正化や、契約書等の法的書類の整備、労務管理のあたりは、いざM&Aを実行する際にここができていないと、後々追加的な負担が生じるため買い手からの評価を下げることになり、M&Aを進める上で大きなボトルネックとなったりしますので、日頃から意識して整備しておくことをお薦めします。

次章では、買い手探しの際のポイントについて解説したいと思います。

![売却したいけれどどうしたらいい?-会社を売却すると決めたら-[M&A担当者がまず押さえておきたい10のポイント]](https://links.zeiken.co.jp/wp-content/uploads/2019/09/home-office-336378_640.jpg)

](https://links.zeiken.co.jp/wp-content/uploads/2020/09/MA案件.png)

](https://links.zeiken.co.jp/wp-content/uploads/2019/07/buildings-984195_640.jpg)

![最終契約書(表明保証条項等)に係る租税法上のアドバイス[伊藤俊一先生が伝授する!税理士のための中小企業M&Aの実践スキームのポイント]](https://links.zeiken.co.jp/wp-content/uploads/2019/06/pencil-1891732_640.jpg)

![【Q&A】のれんの税務上の取扱い[税理士のための税務事例解説]](https://links.zeiken.co.jp/wp-content/uploads/2019/09/tree-736888_1280.jpg)