電子部品業のM&A動向~電子部品業の現状と課題~

- 解説コラム

- 連載

【業界別M&A動向】

第1回:電子部品業のM&A動向~電子部品業の現状と課題~

〈解説〉

ロングブラックパートナーズ株式会社(大川 恭史/アドバイザー)

〈目次〉

1.電子部品業界の現状

2.電子部品業界の課題

. 課題① サプライチェーン

. 課題② DXの推進

3.電子部品業界の展望

4.電子部品業のM&A動向

5.最後に

.

1.電子部品業界の現状

日本の電子部品産業は、IT・エレクトロニクス産業や自動車産業、各種インフラ産業などの発展を支える基盤産業として、国内外で高く評価されております。

また、電子部品業界は、技術革新が早く、製品のライフサイクルは非常に短い上、部品産業であるため、製品機器市場の影響を受けやすいのが特徴となります。

サイクルの上昇期と下降期があるため、半導体の生産に大きな変動をもたらし、約4年周期のシリコンサイクルという循環があると言われております。

近年では、CASEをキーワードとする自動車の進化や5G通信の本格化等による市場の革新は、電子部品技術の高度化を促進させ、電子部品需要を大きく成長させていると言われております。中でも昨今のEVシフト加速の動きは、車載用電子部品ビジネスの好機とされております。

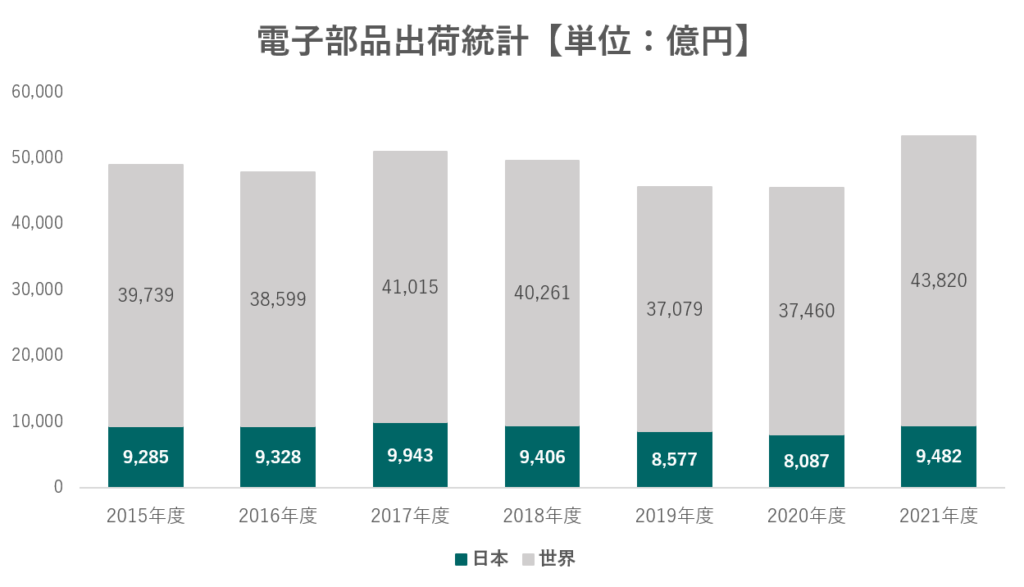

そのような中で、2021年度における電子部品の出荷額は、約4.3兆円、対前年比で約116%の伸長となっており、過去7年で最高額となっております。

2022年は新型コロナの感染再拡大の懸念から不透明感は残りますが、カーボンニュートラルの観点からITリモートや5Gなどデジタルインフラ整備への投資が進み、ソリューションサービスや通信機器の需要拡大と伸長が期待できることから、今後も堅調な市場拡大が期待されております。

(出所)JEITA グローバル出荷統計より

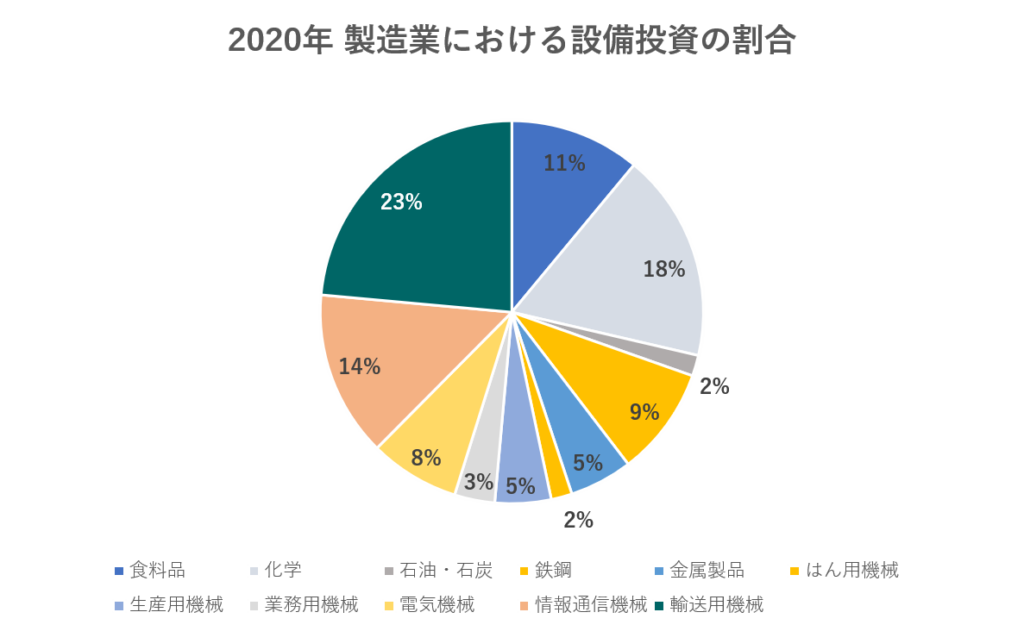

また、技術革新のスピードが速い電子部品業界では、研究開発及び設備に対する投資が積極的に行われております。

製造業における電子部品関連(電子部品・電気機械・情報通信機械)の研究開発費ウェイト(2020年)は39%で、製造業全体でトップとなっており、設備投資額ウェイト(2020年)においても22%で、輸送機械を次ぐ割合を占めております。

(出所)総務省 科学技術研究調査

(出所)財務省 法人企業統計調査

2.電子部品業界の課題

[課題①] サプライチェーン

電子部品は汎用部品もありますが、スペックの違いや顧客のニーズに合わせて製造するものが多く、種類も多岐に渡ります。そのため素材調達から製造、供給までのサプライチェーンは国内外に渡り、複雑化しております。

新型コロナ禍において、グローバルに構築されたサプライチェーンが脆弱であることが明らかとなりました。

特に日本においては、中国の占める割合が非常に高いものとなっており、新型コロナによる工場閉鎖等によりサプライチェーンが寸断される結果となりました。

現在においてもリモートワークによるデータセンターを強化する動き等様々なニーズが高まり、各領域で半導体不足に繋がっております。

その影響により、納期遅れが常態化している状況になっており、大手、中小企業含めて対応に追われております。

2022年第二四半期以降は半導体の供給は回復してくるとの見込みですが、米中貿易摩擦やウクライナ侵攻による希ガスの高騰などカントリーリスクの影響も大きい業界となりますので、今後の事態に備えて、サプライチェーンの更なる強化は必要だと考えます。

サプライチェーンの強化に関しては、PwCが2013年8月に公表した「サプライチェーンとリスクマネジメント」というレポートが参考になります。

こちらにはサプライチェーンの脆弱性を克服するための7つの要素がまとめられておりますが、”効率性”を重視していたサプライチェーンから柔軟性(生産拠点、調達先)も考慮に入れたサプライチェーンの再構築が必要ではないでしょうか。

[課題② ]DXの推進

ドイツの “インダストリー 4.0”、中国の “中国製造 2025” など、世界の主要各国が、第四次産業革命への対応を進めている中、日本もまた、目指すべき社会の姿として “Society 5.0” を掲げております。

DX化することにより製造現場のデータを収集し”見える化”をすることによってもたらされる効果は非常に多く、親和性が非常に高い業態であると言えます。

そもそも製造工程には、大まかに言って、研究開発-製品設計-工程設計―生産などの連鎖である「エンジニアリングチェーン」と、受発注-生産管理-生産-流通・販売-アフターサービスなどの連鎖である「サプライチェーン」があり、IoT を始めとする最新のデジタル技術は、双方のチェーンの各所において、データの利活用を進める優れたソリューションを提供し、製造業に画期的な革新をもたらすと言われております。

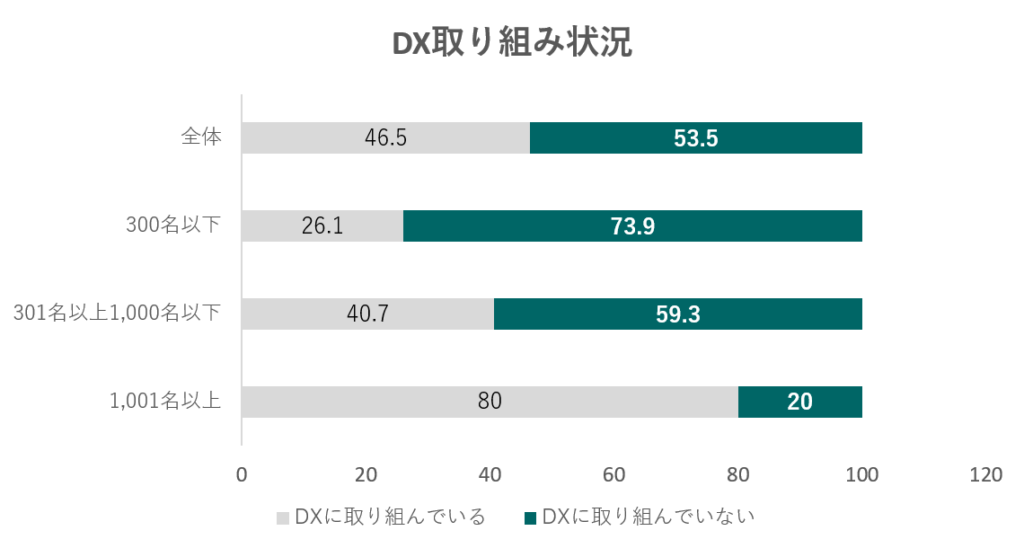

製造業におけるDXの取り組み状況については、「全体」でも半数以上がDX取り組んでいないと回答しております。特に300名以下の規模の企業では、70%以上がDXの導入が出来ていないのが現状となります。

(出所)IT人材白書2020

DXの導入が出来ていない背景として、既存のシステムの改修に莫大なコストが掛かることもあるかと思いますが、大きな要因として、適正な”人材”を獲得することが難しいことが上げられると思います。

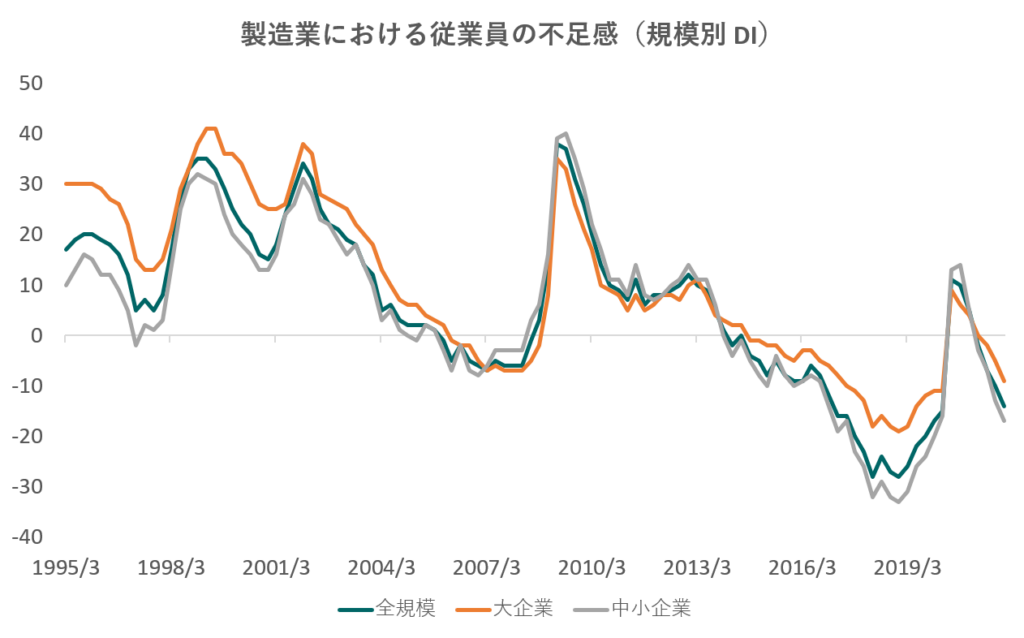

日銀短観における製造業の従業員不足感は、2014 年以降「過剰」と答える割合を「不足」と答える割合が上回り、マイナスが続いておりました。

2020年6月以降新型コロナ等の影響により大企業、中小企業共に人材が過剰と判断したため上昇しておりますが、少しずつマイナス傾向になっております。

(出所)日本銀行短観

その中でもDXを推進するためのデジタル人材の供給は十分に進んでいないと言われております。

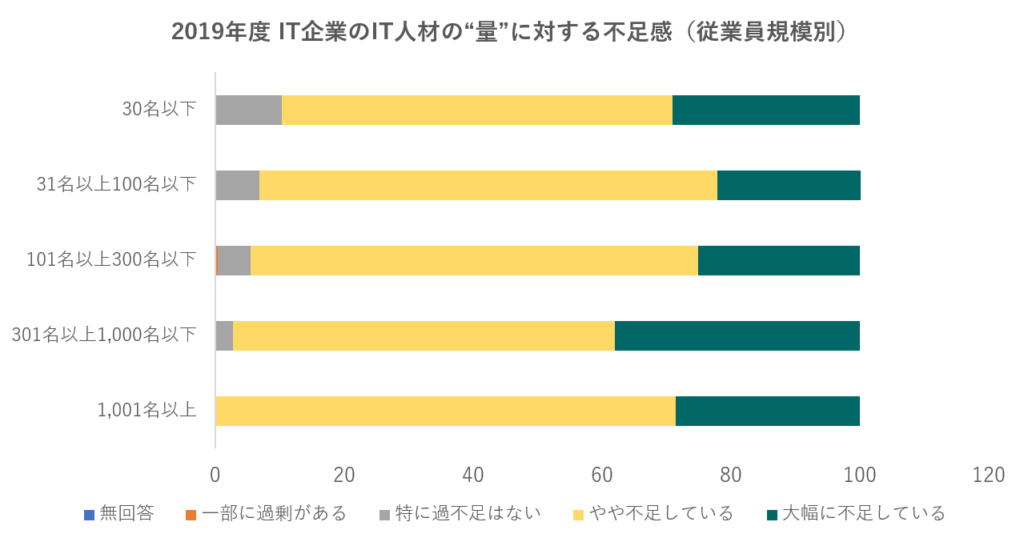

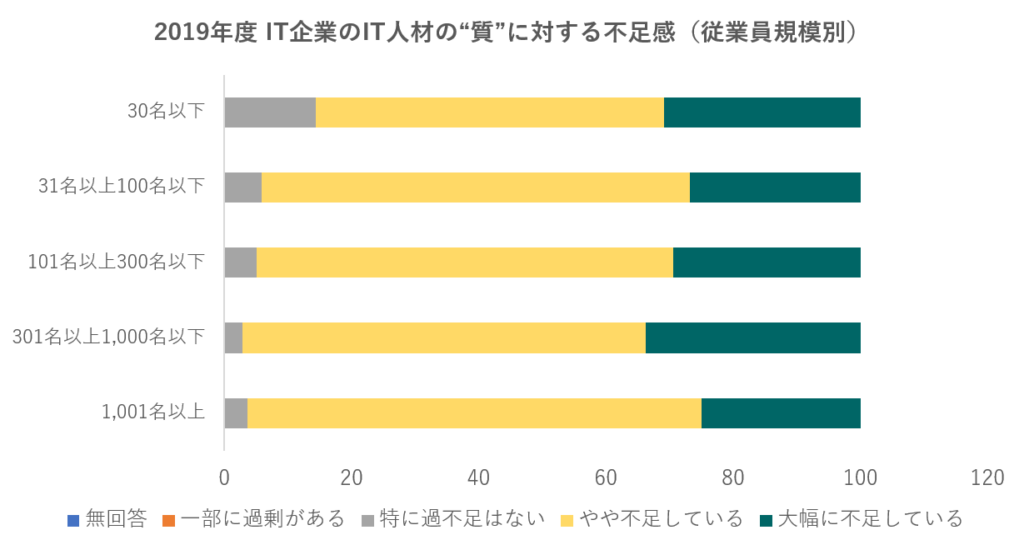

「IT 人材白書 2020」の中で IT 企業やユーザー企業に対して行われたアンケートによれば、特にIT人材の「量」・「質」不足感が強まっている状況が確認出来ます。 IT企業においてもデジタル人材が不足している中で、製造業としてそれらの人材を採用するためには、相応のハードルがあるかと思います。

デジタル技術を理解しているIT人材の「量」・「質」両面での供給不足は、DX化推進に向けた課題の一つと考えます。

(出所)IT人材白書2020

(出所)IT人材白書2020

3.電子部品業界の展望

既に上述しているように電子部品業界は、技術革新が早く、今後はCASEをキーワードとする自動車の進化や5G通信拡大等による拡大が期待出来ます。

一方で、技術革新に対応するために研究開発や設備投資を継続的に行っていく必要があり、多くの中小企業においては人材や資金のリソースが不足しており、自社単体での成長戦略に限界を感じている企業もございます。

また、大手企業については、業界の動向に合わせて、買収や選択と集中のためにノンコア事業のカーブアウト(売却)を検討するケースもあります。

上記に挙げた、業界内の大企業・中小企業の課題解決策の一つとしてM&Aという選択肢があり、同業種・異業種同士を問わず、今後も電子部品業界のM&Aは活発化していく可能性が高いと考えられます。

4.電子部品業のM&A動向

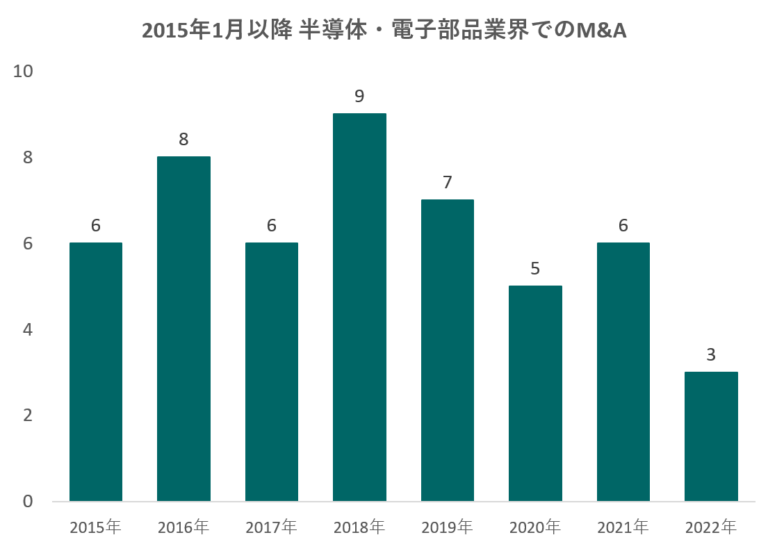

2015年1月以降、半導体・電子部品業界でのM&Aは公表ベースで50件(注)となっております。

(注)国内における買収事例のみ。事業譲渡、資本参加等は除く。

(出所)日経バリューサーチ

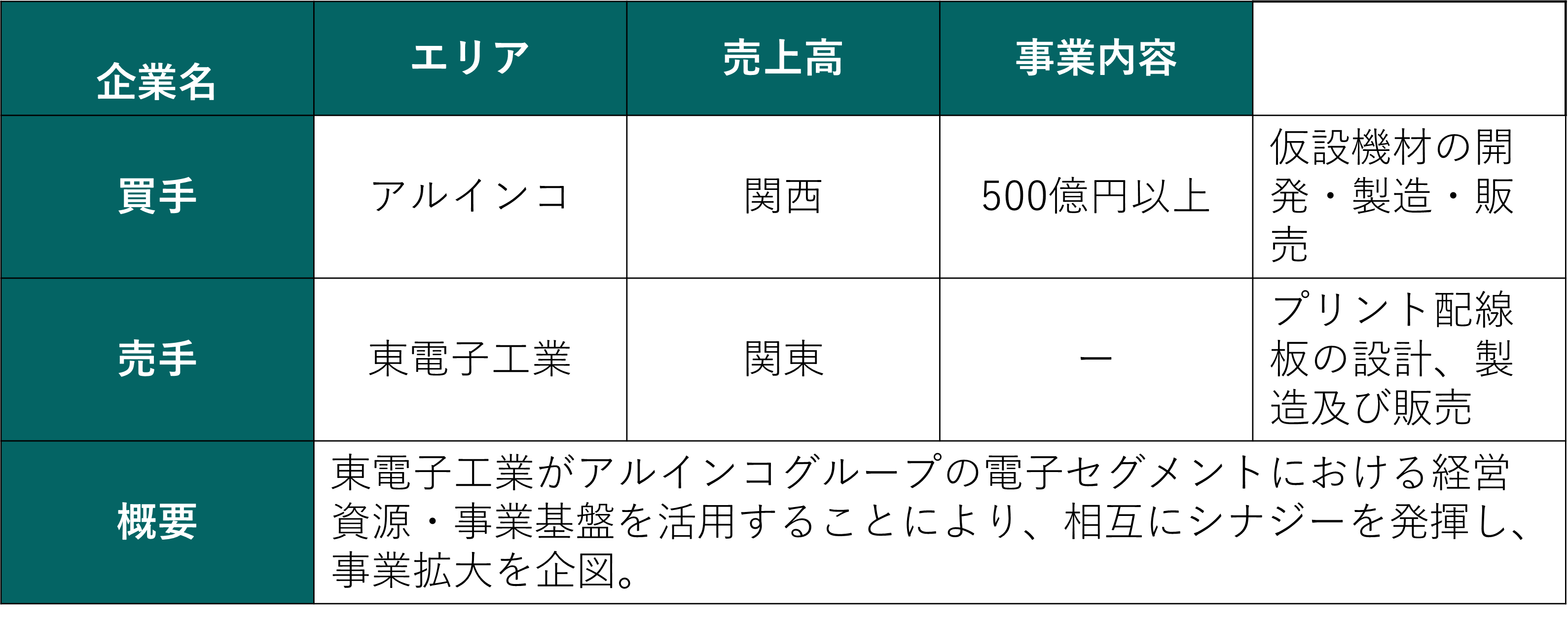

【事例①】

【事例②】

このように、異業種/周辺業種との間においても、「既存事業の強化」、「効率化・相互補完」といった観点でのM&Aが行われるケースがございます。

5.最後に

昨今の新型コロナウイルスの流行を受け、将来の見通しに不確定要素が加わったことから、スピード感を持った経営の舵取りや事業の見直しが必要と考えられています。

こうした状況に対応する前向きな解決策のひとつとして、M&Aを検討されてみてはいかがでしょうか?