[経営企画部門、経理部門のためのPPA誌上セミナー]

【第3回】PPAにおける無形資産として何を認識すべきか?

〈解説〉

株式会社Stand by C(松本 久幸/公認会計士・税理士)

1.何を無形資産として認識すべきか?

第3回は,PPAを実施した際に計上すべき無形資産をどのように認識するか,について解説します。

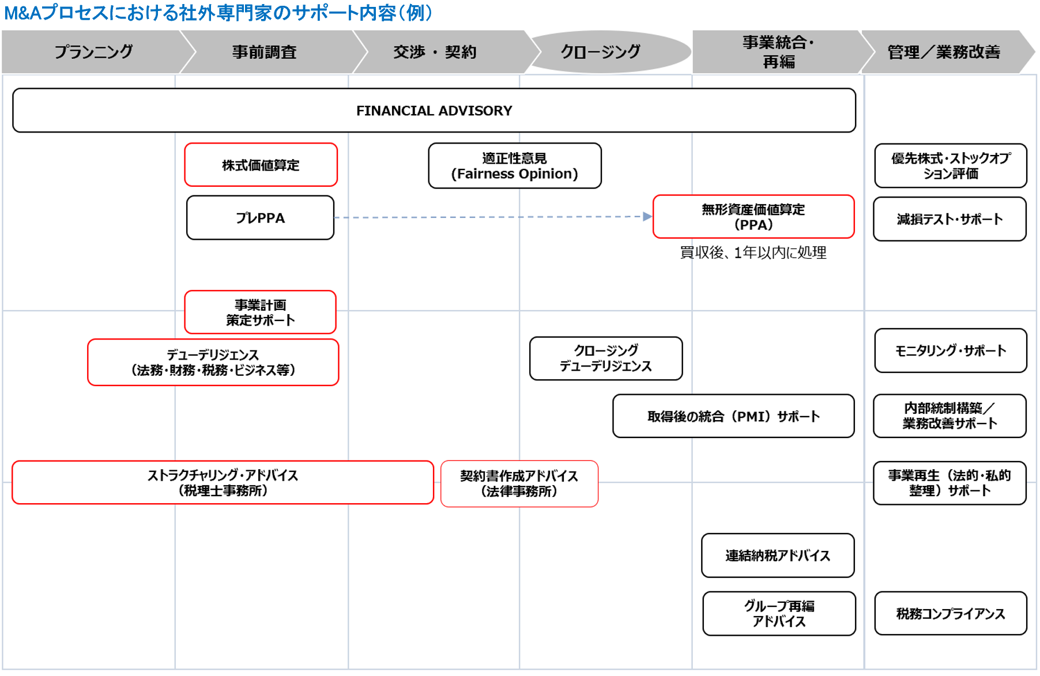

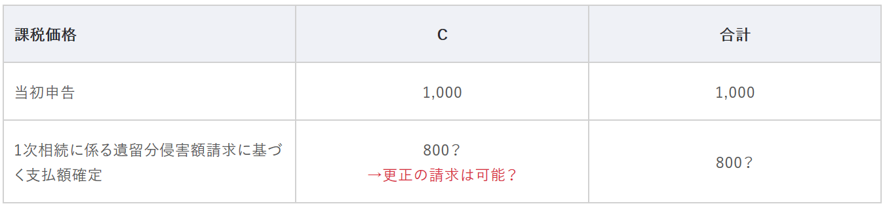

まず,のれんと無形資産の関係について,図表1をご覧ください。

PPAに関する会計基準がなかった時代は,図表1(左側)の図の買収価額と資産・負債の時価(=時価純資産額)との差額がのれんとして計上され,償却されていました。

PPAに関する会計基準導入後は,原則として当該差額の内訳として無形資産が計上されることとなります。

(差額を超える無形資産が計上される場合は,差額を超える金額が負ののれんとして取扱われることとなる。)

【図表1】PPAにおける無形資産評価手続の概要

図表1(右側)の図のように,無形資産を計上する際には,2つのステップが必要となります。

Step1が,本稿の主題である何を無形資産として認識するかであり,

Step2が,Step1で認識した無形資産の評価額の算出,です。

その意味では,Step1において認識すべき無形資産を的確に把握しないと,そのあとの無形資産の評価にまで影響を及ぼし,見当違いな無形資産が貸借対照表に計上されることとなるため,無形資産の認識の手続は,PPA手続の最初の山場となるところであり,しっかりした分析と検討が必要となります。

また,この段階で「無形資産として認識すべきものはない」との結論が導き出されることもあり得ます。その場合,無形資産の評価の手続は省略されます。

2. 無形資産の認識基準‐IFRSと日本基準

PPAにおける無形資産の認識基準は,厳密にはIFRSと日本基準の認識基準は微妙に異なるものとなっています。

日本基準では,分離して譲渡可能な無形資産が含まれる場合には,当該無形資産は識別可能なものとして取扱う,とされ,分離して譲渡可能かどうかが実質的な判断基準となっています。

一方,IFRSでは,資産が分離可能かどうかを問わず,契約または法的権利から生じている場合は識別可能とされ(契約・法律規準),契約・法律規準を満たさない場合でも,分離可能であれば識別可能とされます(分離可能性規準)。

また,日本基準においては,分離して譲渡可能な無形資産とは,当該無形資産の独立した価格を合理的に算定できなければならないとし,企業結合の目的の1つが,特定の無形資産の受入れにあり,その無形資産の金額が重要になると見込まれる場合には,当該無形資産については分離して譲渡可能なものとして取扱う,とされています。

日本基準の認識基準は少し分かり辛いですが,意訳すると日本基準もIFRSも,法律や契約で保護されるものであるかどうか,または,分離して譲渡可能かどうか,ということが実質的な判断基準となります。

商標や特許は,登録されていれば法的に保護されているので,無形資産としての認識基準を満たしていることとなります。

一方で,商標登録をされていないがブランドとして広く認知されているものや,特許として登録はされていないが特殊な技術で価値があるものについては,法的に保護はされないが,分離して譲渡することが可能(簡単に言うと,売却することが出来る)であることから,日本基準においてもIFRS基準においても無形資産としての認識基準を満たしていることとなります。

3.具体的な無形資産の例示

無形資産の認識基準は上述のとおりですが,実際は,対象会社の業種やビジネスの概要,商流等から,何が無形資産として認識されるのかを分析・検討していくこととなります。

本稿では,具体的に無形資産の例示を見ながらポイントを解説します。こちらをご覧頂ければ,どのような業種の会社にどのような無形資産が認識されるか,ポイントをご理解頂けるのではないでしょうか。

なお,当該例示は,認識される全ての無形資産を網羅しているものではない点にご留意ください。

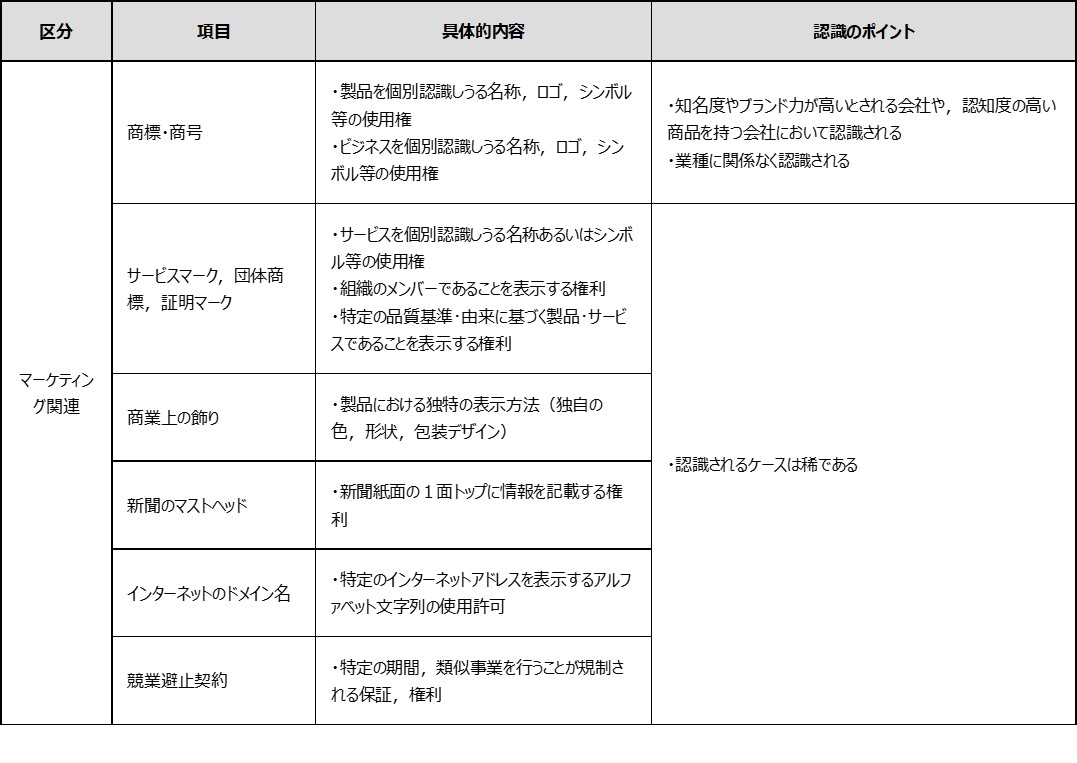

①マーケティング関連の無形資産

マーケティング関連の無形資産の例示は,図表2のとおりですが,実際に認識される無形資産は,ほとんどが商標・商号・ブランドです。筆者の経験上は,その他のものについて実際に認識されることは稀です。

【図表2】無形資産の例示(マーケティング関連)

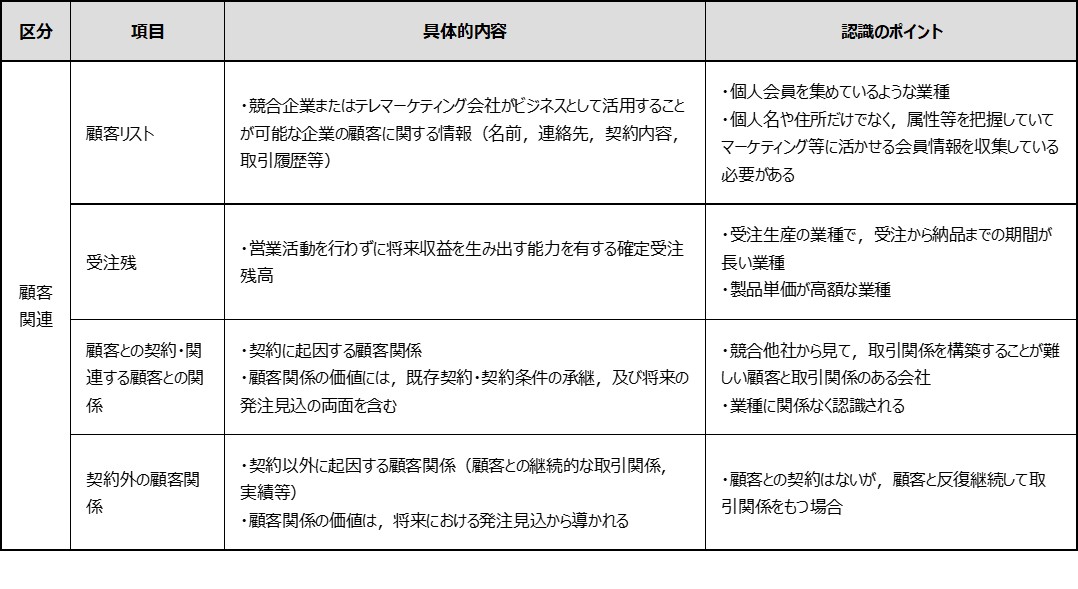

②顧客関連の無形資産

顧客関連の無形資産の例示は,図表3のとおりです。顧客関連の無形資産は,業種に関係なく認識されます。

顧客との関係に価値があるかどうかは,主観的な判断が伴う場合も多いので,対象会社のビジネスにおいて顧客との関係が収益稼得の源泉となっているかどうかを,ヒアリング等で把握して分析・検討していくこととなります。

もし仮に,製造業の会社で,特定の顧客との関係があって,その顧客が対象会社の製品を購入しているために対象会社のビジネスが成り立っている場合においても,顧客が対象会社製品の機能や品質等の技術的なものを評価して購入しているような場合は,その技術が存在しなくなった場合に顧客関係は継続されないことも推測できることから,そのような場合においては,顧客関係を無形資産として認識すべきかどうかについては,より慎重な分析・検討が必要となります(図表6参照)。

【図表3】無形資産の例示(顧客関連)

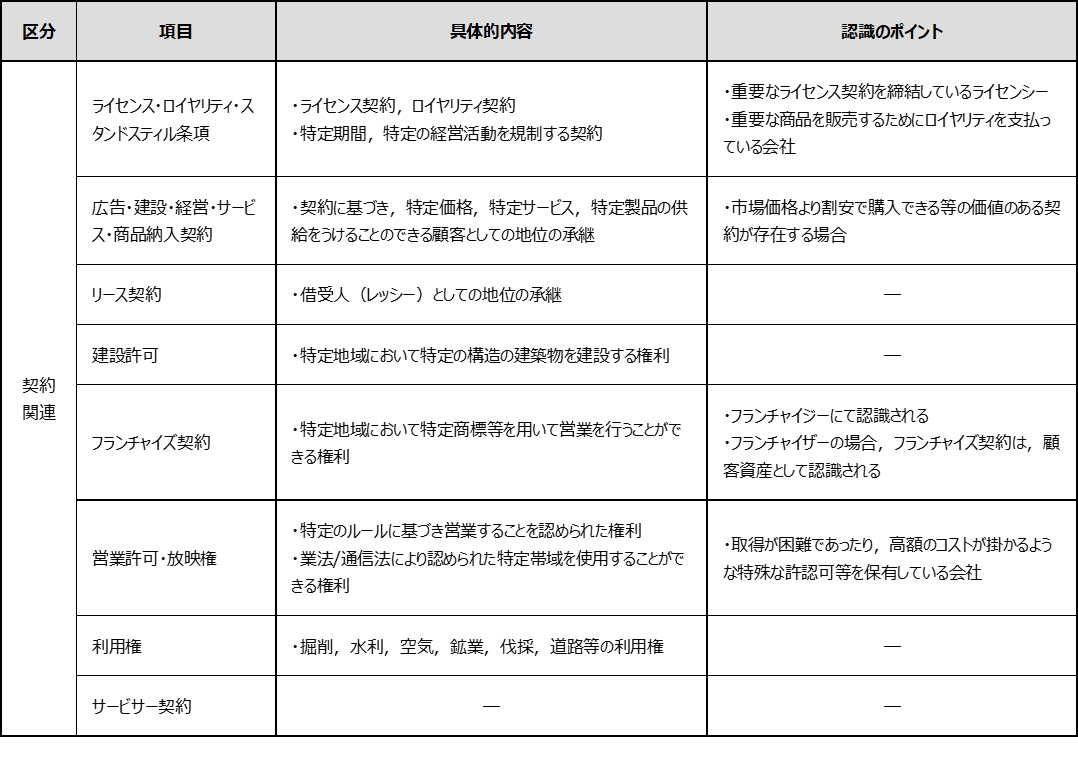

③契約関連の無形資産

契約関連の無形資産の例示は,図表4のとおりです。多くの会社は,様々な取引先と種々の契約を締結しています。そのため,全ての契約について個々に検討することは現実的ではありません。

ポイントは,その契約が,会社の収益稼得に貢献する重要なものであるかどうかです。会社が収益を稼得する際に必要不可欠な契約,その契約が解除された場合に会社の収益が激減する契約等,直接的・間接的を問わずに,そういった契約がないかどうかをインタビュー等にて洗い出していくこととなります。

【図表4】無形資産の例示(契約関連)

④技術関連の無形資産

技術関連の無形資産の例示は,図表5のとおりです。製造業においては,特許や特許を含む技術が認識されることが多いです。

【図表5】無形資産の例示(技術関連)

4.まとめ

以上のように,実務上,無形資産の認識は,対象会社の業種やビジネスの概要,商流等を把握しながら,無形資産の例示に当て嵌めて,何を無形資産として計上すべきかを分析・検討していくことになります。

業種によっては,簡単に無形資産を認識することができる一方,ビジネスが複雑であったり,特殊な業種であったり,または複数の事業を営んでいるような会社の場合は,無形資産の認識についてはより慎重な分析と検討が求められることとなります。

無形資産として何を認識するかが,そのあとの無形資産の評価額の算出の際に,評価手法の選択であったり,経済的耐用年数の設定である場合についても影響し,評価額そのものが大きく変動する可能性があります。そのため,的確に無形資産を認識しておくことが肝要です。

勘所をご理解頂ければ,買収前においてどういった無形資産が認識されるのかをある程度推察可能となることから,事前検討の際には是非本稿を一読頂ければ幸いです。

最後に,筆者が無形資産の認識を分析・検討する際に用いている「無形資産の所在の考察」に関する簡単な図を掲記します。

このように商流や仕入先,顧客との関係性を整理すれば,自ずと何を無形資産として認識すべきかが見えてくることとなります。

【図表6】無形資産の所在の考察(例)

—本連載(全12回)—

第1回 PPA(Purchase Price Allocation)の基本的な考え方とは?

第3回 PPAにおける無形資産として何を認識すべきか?

第4回 PPAにおける無形資産の認識プロセスとは?

第5回 PPAにおける無形資産の測定プロセスとは?

第6回 PPAにおける無形資産の評価手法とは?-超過収益法、ロイヤルティ免除法ー

第7回 WACC、IRR、WARAと各資産の割引率の設定とは?

第8回 PPAにおいて認識される無形資産の経済的対応年数とは?

第9回 PPAで使用する事業計画とは?

第10回 PPAの特殊論点とは?ー節税効果と人的資産ー

第11回 PPAプロセスの具体例とは?-設例を交えて解説ー

第12回 PPAを実施しても無形資産が計上されないケースとは?

![PPAにおける無形資産として何を認識すべきか?[経営企画部門、経理部門のためのPPA誌上セミナー]](https://links.zeiken.co.jp/wp-content/uploads/2020/01/business-1477601_640.jpg)

![一部株式譲渡スキームの危険性とその対応策[伊藤俊一先生が伝授する!税理士のための中小企業M&Aの実践スキームのポイント]](https://links.zeiken.co.jp/wp-content/uploads/2019/06/pencil-1891732_640.jpg)

![売却候補先選定の考え方 ~M&Aの買手による違い、スキーム、売却後の経営体制、売却価格、売却スケジュールなど~ [税理士のための中小企業M&Aコンサルティング実務]](https://links.zeiken.co.jp/wp-content/uploads/2019/03/business-2173147_640.jpg)

![【Q&A】税理士事務所の事業承継と一時払金の処理 ~のれん(営業権)となるかどうかとその処理について~[税理士のための税務事例解説]](https://links.zeiken.co.jp/wp-content/uploads/2019/07/tree-736888_1280.jpg)

![M&Aのプロジェクトチームはどうする?-社内メンバーと社外専門家の活用-[M&A担当者がまず押さえておきたい10のポイント]](https://links.zeiken.co.jp/wp-content/uploads/2019/09/home-office-336378_640.jpg)

![【Q&A】遺言書に沿った遺産の分割が合意に至っていない場合の相続税の申告について[税理士のための税務事例解説]](https://links.zeiken.co.jp/wp-content/uploads/2019/09/tree-736888_1280.jpg)

![借金過多の状態とM&A ~破綻前の事業売却のリスクとは?再建型M&Aの前提とは?~[小規模M&A(マイクロM&A)を成功させるための「M&A戦略」誌上セミナー]](https://links.zeiken.co.jp/wp-content/uploads/2019/07/files-1614223_640.jpg)

.png)

.png)

.png)