[中小企業経営者の悩みを解決!「M&A・事業承継 相談所」]

~M&Aで会社や事業を売却しようとご検討の中小企業経営者におすすめ~

第6回:顧問先企業のオーナーから、後継者がいないので会社を誰かに譲りたいと相談されました。

〈解説〉

株式会社ストライク

M&A(合併・買収)仲介大手のストライク(東証一部上場)が、中小企業の経営者の方々の事業承継やM&Aの疑問や不安にお答えします。

▷関連記事:自社の売却を検討していますが、家族や従業員には伝えづらいです。どのように伝えればよいのでしょうか?

▷関連記事:「マッチングサイトを使ったスモールM&A」こそ専門家選びが重要!

Q.顧問先企業のオーナーから、後継者がいないので会社を誰かに譲りたいと相談されました。

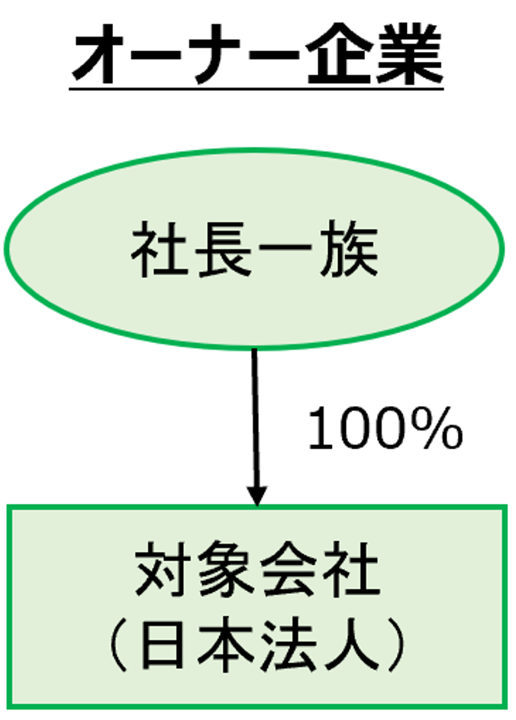

私が運営する会計事務所の顧問先企業はご高齢の経営者が多く、先日もある会社から「引退をしたいが後継者がいない。どこか引き継いでくれる会社はないか」という相談がありました。「体裁もあるので地元以外の会社で探してほしい」とのことでした。他の会計事務所の方々はM&A相談についてどのように対応されているのでしょうか?

(山形県 会計事務所 S・Gさん)

A.顧問先企業からのM&A相談は、積極的に対応した方が良い結果につながります。

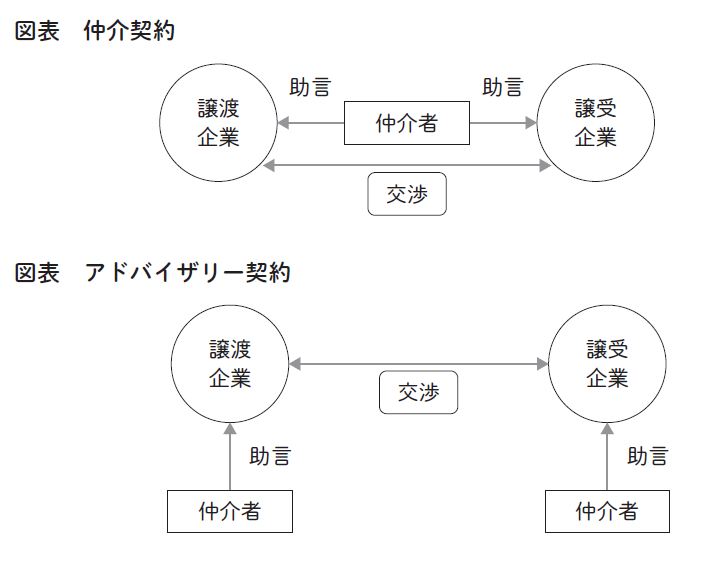

経営者の多くが、事業売却に関する相談相手について、「長年の付き合いがあり、会社の状態も知り尽くしている税務顧問の先生が最適」と考えていらっしゃるようです。先生方の知らないところで譲渡されるような事態を避けるためにも、相談を受けたときには、先生方にイニシアチブをとっていただくことをお勧めします。ストライクのようなM&A専門会社にご相談いただければ、最適な譲渡スキームの構築等を共同で行うことが可能です。

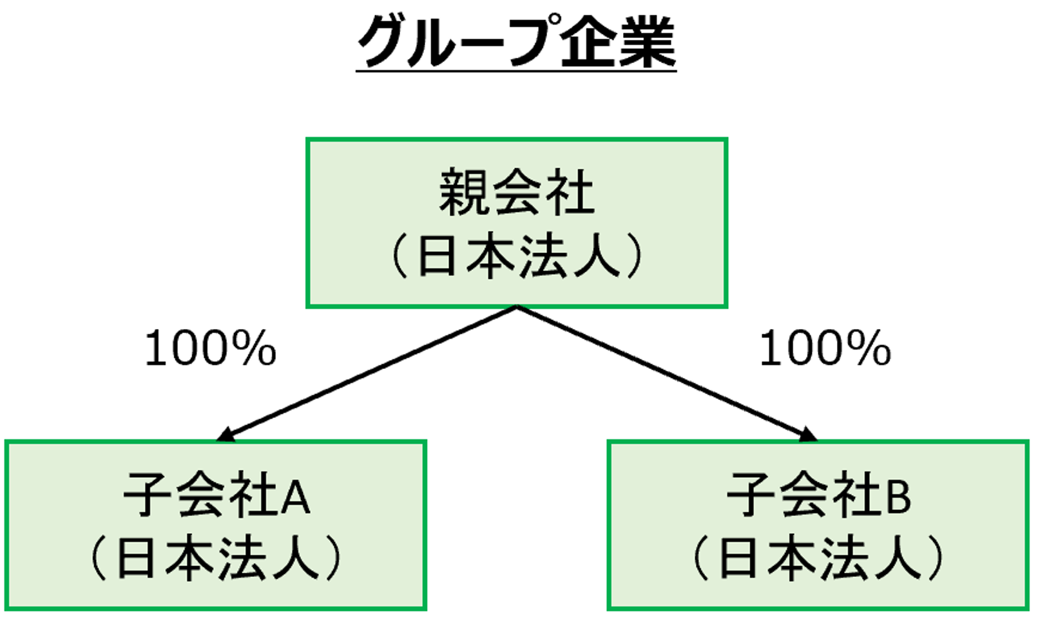

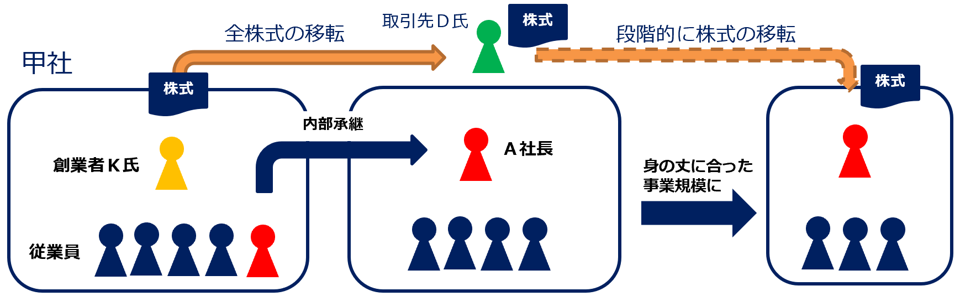

顧問先減少につながると考える先生方もおられますが、会社分割方式を使えるような事案であれば、顧問先を減らさずに済むケースもあります。他エリアのお相手とのM&Aを望まれるケースでは、買い手企業より引き続き税務顧問を依頼されるケースもあります。

例えば、会社分割で本業と不動産賃貸業とを分け、不動産事業は元の経営者が引き続き経営し、本業の会社を株式譲渡したという事例がありました。税務顧問の先生を通じてご相談いただいた案件でしたが、先生は不動産事業の税務顧問を引き続き担当されています。

M&Aが成立するまでのプロセスには、財務諸表を含む資料の開示、買収監査への対応、各種税金の納付等があり、税務顧問の先生なしには進められません。相談の初期段階でのメリットやリスクの説明、売却意思の確認、M&Aアドバイザー選定の必要性等の助言は、長年に渡り築いてきた経営者との信頼関係や幅広い知識力が重要です。後継者不在を理由に存在意義のある会社が廃業に追い込まれないようにするためにも、M&Aについて前向きに考えていただければと思います。

.jpg)

![M&A取引に伴う税務リスクとその対応[M&A担当者のための 実務活用型誌上セミナー『税務デューデリジェンス(税務DD)』]](https://links.zeiken.co.jp/wp-content/uploads/2020/07/図①-1.png)

![【Q&A】個人事業で代替わりする場合の従業員に対する退職金の取扱い[税理士のための税務事例解説]](https://links.zeiken.co.jp/wp-content/uploads/2019/09/tree-736888_1280.jpg)

](https://links.zeiken.co.jp/wp-content/uploads/2019/07/buildings-984195_640.jpg)

.png)