Q-3 M&Aにおける基本的な注意点はなんですか?|3分でわかる!M&Aのこと【解説コラム】

このコラムの次回更新を知りたかったら…@zeiken_infoをフォロー

□■―――――――――

今後、ますます活用が進んでいくであろうM&Aについて、できるだけわかりやすくQ&A形式で解説するコラムを掲載することにしました。ぜひご一読ください!

―――――――――■□

Q-3 M&Aにおける基本的な注意点はなんですか?

A

M&Aでは、企業の合併であれ、企業の買収であれ、経営権や事業を差し出す立場(=売り手)と経営権や事業を買い取る立場(=買い手)の関係は、基本、対立する立場となります。当然に売り手はなるべく高く売りたい、買い手はなるべく安く買いたいというのが本音です。

中でもM&Aにおいては、企業・事業は“生き物”(=そこには、生ものである顧客の存在があり、顧客からの売上が上がり、原価や外注費など取引先に支払った残額の粗利益があり、そのためには今企業に勤めている従業員が一生懸命働いて…)ですので、これを適切に評価するのは容易ではありません。

買い手サイドとしては、合併・買収後のリスクを予め織り込んでおきたい、売り手サイドとしては、今まで築き上げた顧客基盤・ノウハウ・社員教育・ブランド価値を正しく評価してもらいたいというところです。

そのためにM&Aにおいては、

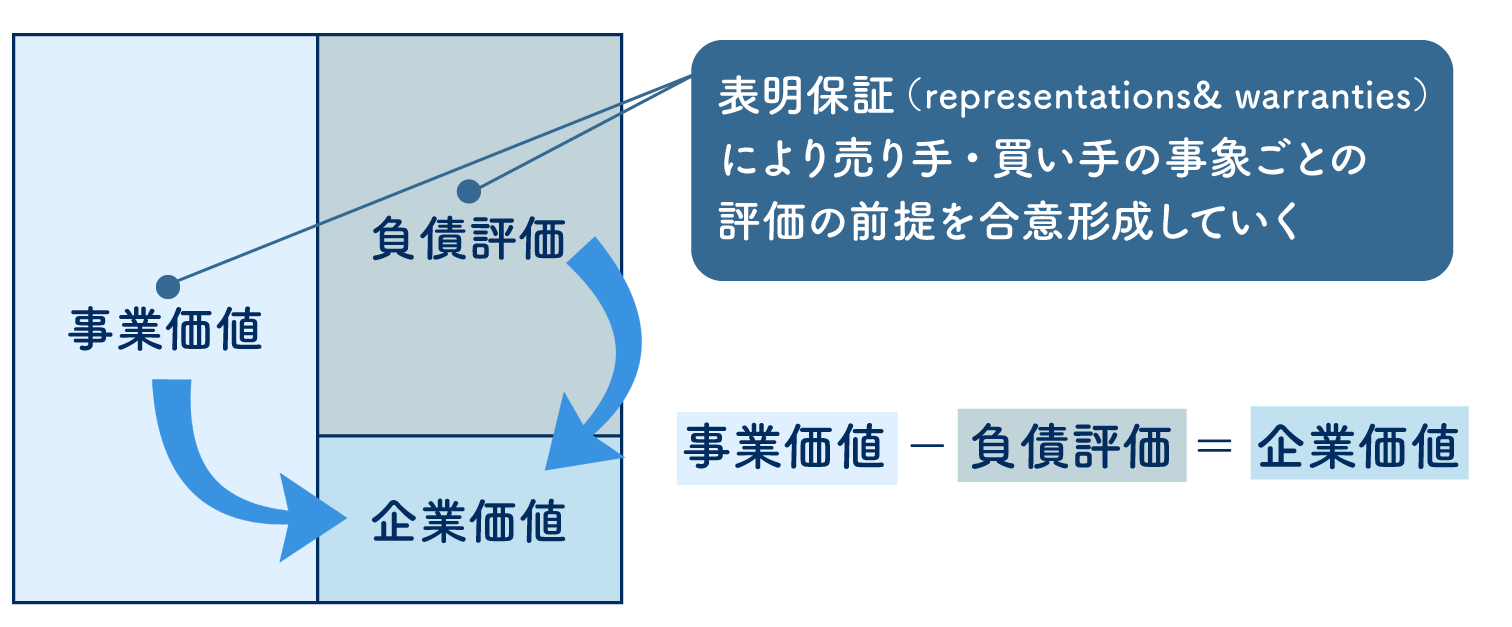

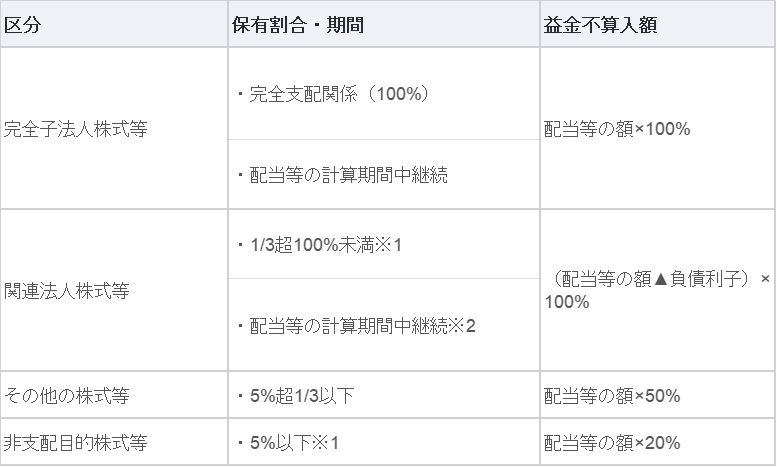

a 将来獲得する収益の総和はいくらか?(事業価値)

b 負債やリスクを勘案するといくらか?(負債評価)

c a-b=企業価値

という方程式を基本として価値算定をしますので、売り手としては、aをなるべく大きく(bをなるべく少なく)、買い手としては、bをなるべく大きく(aをなるべく少なく)評価したくなるのも必定です。そして、M&Aにおいては、このaとbについて、それぞれが合理的にその評価を納得しあえるよう、「表明保証(representations & warranties)」という制度、例えば、売上であれば、「提示された顧客名簿は○月×日時点でアクティブである」とか「この債権の回収可能性は○%以上である」、などを取り決めていくのです。

M&Aにおける基本的注意事項は、a(事業価値)とb(負債評価)を適切に、そして、aとbについて双方が納得のいく「表明保証(注)」を行っていく、ということです。

(注)表明保証(representations & warranties)…表明保証とは、契約の一方当事者が、契約の前提となる事実の存在を相手方に表明し、保証することです。表明保証は、M&Aなどの契約書に表明保証条項として記載されます1。表明保証に違反した場合は、損害賠償請求が可能になります。

M&Aにおける企業価値計算の基本ロジック

(執筆:税理士 高井 寿)

このコラムでは読者の方からのご質問も募集しています。M&Aに関することで疑問に思っていること、コラムの内容に関してもっと詳しく知りたいこと、○○について取り上げてほしい、などありましたら、こちらのアドレス(links@zeiken.co.jp)までお知らせください

(注意)回答・解説は原則このコラム内で行い、個別の回答はできません。個別事例についてのご相談には対応できませんのであらかじめご承知おきください。

高井 寿(たかい ひさし)

高井国際税務会計事務所 代表税理士 東京税理士会世田谷支部副支部長

2002年税理士登録、経営品質協議会認定アセッサー、CFPファイナンシャルプランナー、経営計画策定、国内及び国際タックスマネジメント、事業・資産承継、組織再編・連結納税、MAが専門。財団法人日本民事信託協会代表理事。

(著書等)「連結納税マニュアル(税務研究会)」「営業権の実務」(税務通信(税務研究会))、「経理システムと税務」「寄付金課税の問題点」(ともに税務弘報(中央経済社))、「資産家・事業家税務コンサルティングマニュアル」(税務研究会)

↓ 会計事務所の所長様向け ↓

↓ M&Aの解説をもっと読む ↓

このコラムの次回更新を知りたかったら…@zeiken_infoをフォロー

](https://links.zeiken.co.jp/wp-content/uploads/2021/11/202602_jigyoukaisyama_ai-1200x797.png)

![突然、従業員が退職することになりました。少人数の税理士事務所なので、1名でも抜けてしまうと業務が回りません。すぐに、事務所を売却したいのですが、対応してもらえますでしょうか。[会計事務所M&Aの疑問(譲渡/入門編)]](https://links.zeiken.co.jp/wp-content/uploads/2026/01/kaikeijimusyoMAnogimon.illver-1200x797.png)

![会計事務所M&A案件情報 (譲渡案件)[京都府内]](https://links.zeiken.co.jp/wp-content/uploads/2024/07/202602_kaikeima_jouto_ai-1200x797.png)