DCF法のポイント、将来キャッシュフローを求めよう、現在価値に割り引こう、DCF法の計算をしてみよう

- 入門ガイド

- 解説コラム

- 連載

[わかりやすい!! はじめて学ぶM&A 誌上セミナー]

第13回:DCF法のポイント、将来キャッシュフローを求めよう、現在価値に割り引こう、DCF法の計算をしてみよう

〈解説〉

公認会計士・税理士 清水寛司

〈目次〉

1.DCF法のポイント

2.将来キャッシュフローを求めよう

①将来CF(キャッシュフロー)の予測

②フリーキャッシュフロー(FCF)

3.現在価値に割り引こう

①残存価値(Terminal Value)

②計算事例

4.DCF法の計算をしてみよう

5.非事業用資産(遊休資産)の加算

M&Aの場面だけではなく、事業上の判断や減損判定等多くの場面においてDCF法は使用されています。本稿では第12回に引き続き、DCF法の計算の流れについて見ていきましょう。

1. DCF法のポイント

DCF法はざっくりお伝えすると企業・事業の「将来キャッシュフロー」を「現在価値に割り引いて」企業価値を算出する方法です。

そのため重要なポイントは以下の2点です。

企業・事業の将来キャッシュフローを算出するためには「将来のCFを予測する」ことと「FCF(フリーキャッシュフロー)を計算する」ことが必要になります。こうして求めたFCFを前回ご説明した「現在価値に割り引く」ことで、現時点での企業価値を算出することができます。

2. 将来キャッシュフローを求めよう

①将来CF(キャッシュフロー)の予測

企業の将来CF予測に際して、まずは予想貸借対照表・予想損益計算書を作ります。その際、企業の事業計画を反映させるとともに、当該計画の妥当性を検証(デューデリジェンス)します。第9回でご説明した事業計画分析ですね。

予想貸借対照表・予想損益計算書の作成は、シナジー効果等、合併に際してプラスの要素やマイナスの要素も組み込んだ計画が望ましいです。過去の財務指標推移を参考にして作成し、投資・人事計画等の事業計画を織り込みます。もちろん夢物語では信頼性に乏しいため、ある程度の説得力のある財務諸表を作る必要があります。

②フリーキャッシュフロー(FCF)

DCF法で使うのは「フリーキャッシュフロー(FCF)」という概念です。事業が産み出すキャッシュフローのことで、イメージとしては「債権者・株主に分配可能なキャッシュフロー」です。税金を支払い、必要な投資を行った後に債権者・株主に分配可能なキャッシュフローとなります。

![]()

P/Lの営業利益を出発点として、債権者・株主に分配可能なキャッシュフローを求めに行きます。FCFの式は少し難解に見えますが、各項目をもう少し具体的に掘り下げていきましょう。

+営業利益×(1-税率)

税引後営業利益のことで、本業の成果である営業利益から税金分を差し引いた金額です。税金は国に支払う金額のため、債権者・株主に分配できません。そのため営業利益に帰属する税金部分を除くよう、×(1-税率)として簡便的に税引後営業利益を計算しています。

税引後営業利益のことを、専門用語でNOPAT(Net Operating Profit After Taxes)と言ったりします。

+減価償却費

減価償却費は営業利益の中に含まれていますが、現金支出を伴わない費用のため実際のキャッシュに影響を与えません。減価償却費は固定資産を期間配分計算しているに過ぎないので、特段現金は出ていきませんね。

今回必要となるのはキャッシュがいくら入るかの情報のため、営業利益に含まれている減価償却費を足し戻すことで、減価償却費の影響を排除し現金支出項目に絞っています。

非現金支出費用である減価償却費の影響を排除する点では、第8回でご説明したEBITDAの計算と同じ発想です。

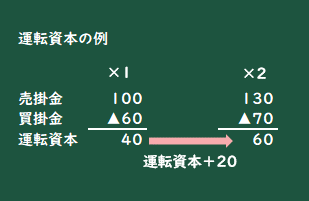

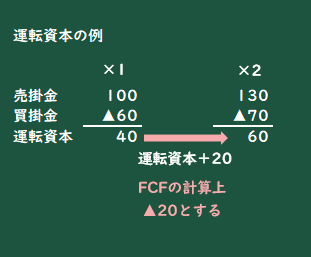

▲(+)正味運転資本増加額

営業利益と現金収支のタイミングは通常異なります。売上や売上原価は先行して計上されますが、売掛金や買掛金は回収・支払に時間がかかります。そのため通常営業活動に投下されている資金を計算し、現金が必要になる部分を差し引きます。もちろん現金が余る場合は加算するので「正味」とついています。運転資本は各期において以下の通り求めます。

![]()

例えば以下の事例を考えてみましょう。売掛金と買掛金しかない会社で、運転資本が+20動いています。

×2年度において、売上高から手に入る現預金はいくらでしょうか。細かい条件は考えず、売上高は期末に1回のみ上がるとしましょう。

×2年に手に入る現預金は、×1年の売掛金精算分の100ですね。×2年の売上高はまだ売掛金なので、現金化されていません。

一方、×2年の損益計算書における売上高はいくらでしょうか。これは×2年に計上している売掛金分の130です。

×2年の営業損益計算においては130の売上を計上している一方、実際に流入しているキャッシュは100しかありません。そのため営業利益と実際に入っている現預金を比較すると、実際に入っている現預金の方が30小さい状況と言えますね。

運転資本はPL計上タイミングの方が早く、現預金の回収・支払タイミングの方が遅いために発生する状況です。

FCFでは債権者・株主に分配可能なキャッシュフローを求めるため、営業損益をキャッシュフローに変換することが必要となります。今回の売掛金の例で言うと、営業損益から▲30する(30減算する)と、実際に手に入ったキャッシュに変換することができます。

これを買掛金でも同様に考えると、この会社の運転資本は全体として+20となっていますので、FCF計算上は正味運転資本増加分である20を減算することとなります。

▲設備投資額

固定資産の更新投資、新規投資等、必要な投資に係る支出を差し引きます。買収後に大規模な設備投資が予定されている場合には、その計画を反映させていくこととなります。

以上の計算を通して、各年度においてフリーキャッシュフロー(FCF)を求めます。

| ≪Column:より深くNOPATを知ろう≫

●なぜ「営業利益」を使うの? 企業価値を求める際は、債権者・株主に分配可能な、事業全体のキャッシュフローを計算する必要があります。そのため債権者に分配することとなる支払利息を差し引かないよう、便宜的に営業利益を使います。 なお、営業利益ではなく「営業利益+事業資産を源泉とする営業外損益」で計算されるEBITを使用することも多いですね。

●なぜ実際の税額ではなく「税引後営業利益」として計算しているの? 負債を有する場合、支払利息の税金軽減効果があるため実際の税金の方が小さいことが想定されます。しかし、DCF法においてこの税金軽減効果は第12回でご説明しているWACCの割引率に反映されています。 そのため、NOPATの段階では負債の税金軽減効果は考慮せず、株主資本100%とした場合(支払利息等がない場合)のキャッシュフローを用いるべく、営業利益に税率を乗じた値を差し引き、税引後営業利益としています。

|

3. 現在価値に割り引こう

①残存価値(Terminal Value)

これまで求めた各年度のFCFを、前回第9回でご説明した割引現在価値とすることで、企業価値を求めます。このとき、企業は永続的に続く前提を置くことが多いです。

読者の皆様も「30年後に企業が倒産する」といった前提は考えずに、永続的に企業が存続するつもりで日々仕事に取り組んでいるかと思います。この発想は企業価値評価の際も同様で、明確にいつ時点で解散すると決まっていない限り、永続的に存続するものとの仮定を置くことになります。

しかし、100年後・200年後までの計画は非現実的です。そこで実務上、5年~10年程度の事業計画を作成したうえで、その最終年度のFCFがずっと続くとして計算することが多いです。なお、30年後に終了することが分かっているような事業の場合は30年間のみしか考えませんし、その時点での解散価値を算出することとなります。

フリーキャッシュフローが一定 (ゼロ成長)の場合

![]()

フリーキャッシュフローが定率成長の場合

![]()

※上記の計算式は毎年のFCFに関する割引計算の数式について、年数n→∞としたときに導くことができます。無限等比級数と言われている式です。

算出した継続価値を現在価値に割り引いた上で、企業価値に加算します。

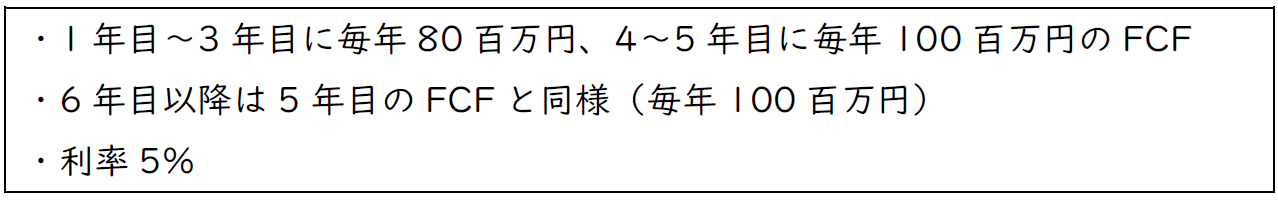

②計算事例

文章だけだと分かりにくい部分も多いので、簡単な事例を見てみましょう。

表にしてみると、毎年の流れは以下の通りです。

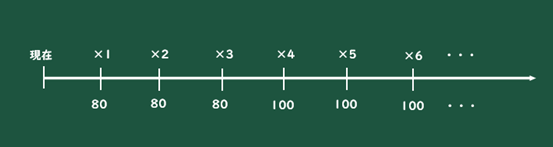

まずは残存価値を求めましょう。×6以降はFCF100百万円でゼロ成長(5年目と同様)ですから、継続価値は以下の通り2,000百万円となります。

FCF:100÷5%=2,000

継続価値のポイントは、CF計算開始年の前年の価値として表されることです。今回の例で言えば、6年目以降の継続価値を求めたので、継続価値2,000百万円は5年目における価値となります。

4. DCF法の計算をしてみよう

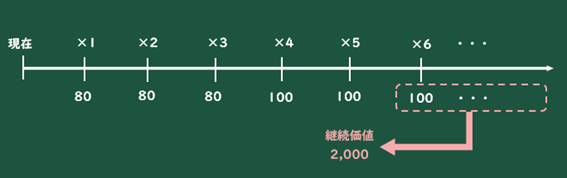

ここまでで各年度のFCFと、継続価値を求めてきました。DCF法に必要となる各年度のキャッシュフローの流れは全て算出したことになります。そこで、各年度のFCFを割引現在価値とすることで、事業の価値が算出されます。

年度毎のFCFに割引計算を行い、全ての価値を「現在」に合わせます。6年目以降の継続価値は5年目に反映されているため、計算自体は5年分で大丈夫です。1~5年目までのFCFを、各々割引計算しましょう。

上記式の通り、事業価値は1,946百万円となります。このようにして、事業の価値は算出されます。

5. 非事業用資産(遊休資産)の加算

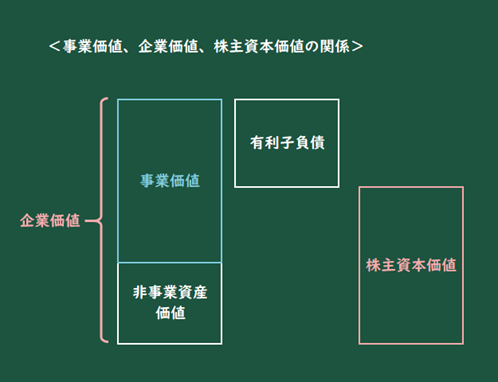

最後に補足論点です。DCF法で算出した価値は「事業価値」となります。FCFは買収対象となる企業の事業から生じる価値ですね。特に使っていない非事業資産がない場合、この事業価値が「企業価値」となります。

一方、事業に用いていない非事業資産(遊休資産)があった場合、その売却によって手に入るキャッシュもまた企業の価値を構成します。そのため最後に遊休資産を加算することで「企業価値」となります。

![]()

なお、企業価値から有利子負債や非支配株主持分等を減額することで、株主にとっての価値である「株主資本価値」となります。

![]()

DCF法は一見すると複雑に感じますが、実は「FCFを求めて」「WACCで割り引く」だけの単純な構造です。実務上DCF法で重要なことは「どのように仮定を置くか」です。将来FCF・資本コスト・成長率等、多くの見積り要素があるため、1つ1つが信頼のおける見積りかどうかが、DCF法全体の計算結果に影響してくることとなります。

この連載も本稿で終了となります。M&Aは一見すると専門的であり、取っつきにくいと感じている方も多いかと思います。たしかに細かい論理は多々あり、実務を行う上では多くのことを確認していく必要があります。しかし、概要だけざっくりと確認するのであれば、そこまで難しい分野ではありません。全10回を通して、漠然としていたM&Aについて、ある程度でも具体的になっていただけたのであれば、大変嬉しい限りです。