[M&A担当者がまず押さえておきたい10のポイント]

第9回:M&A時の会計処理は?-企業業績へのインパクトは!?-

[解説]

松本久幸 公認会計士・税理士(株式会社Stand by C)

大和田寛行 公認会計士・税理士(株式会社Stand by C)

▷第7回:M&Aのプロジェクトチームはどうする?-社内メンバーと社外専門家の活用-

▷第8回:デューデリジェンスとは?-各種DDと中小企業特有の論点―

▷第10回:PMIって何?-M&Aの成功はPMIで決まる!-

M&Aを実施した際の会計処理について留意すべき点はどのようなものでしょうか。

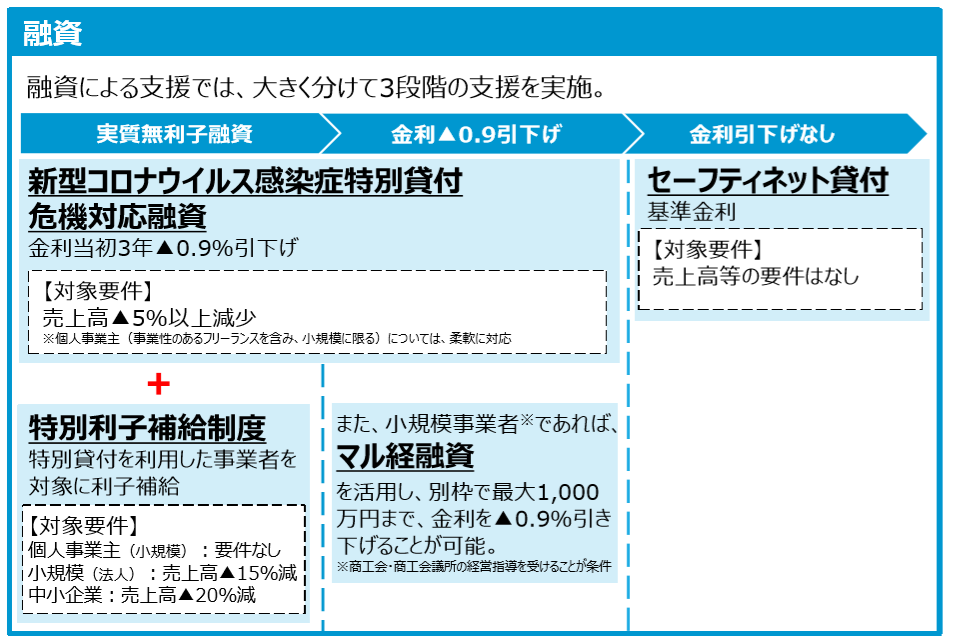

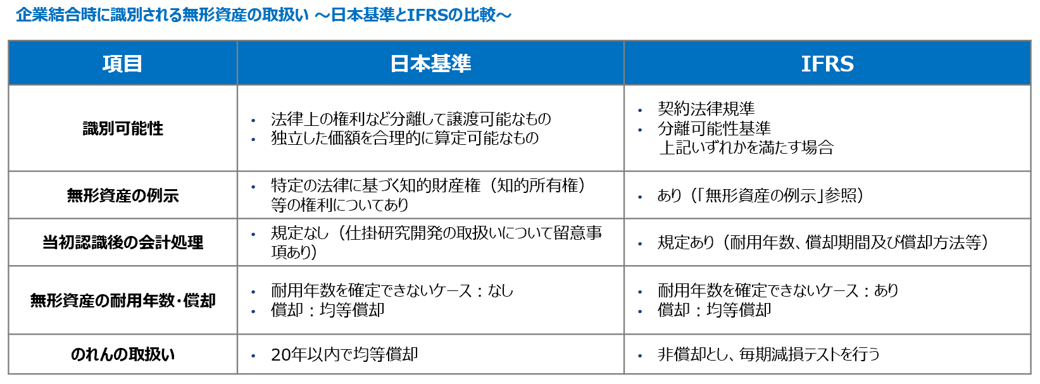

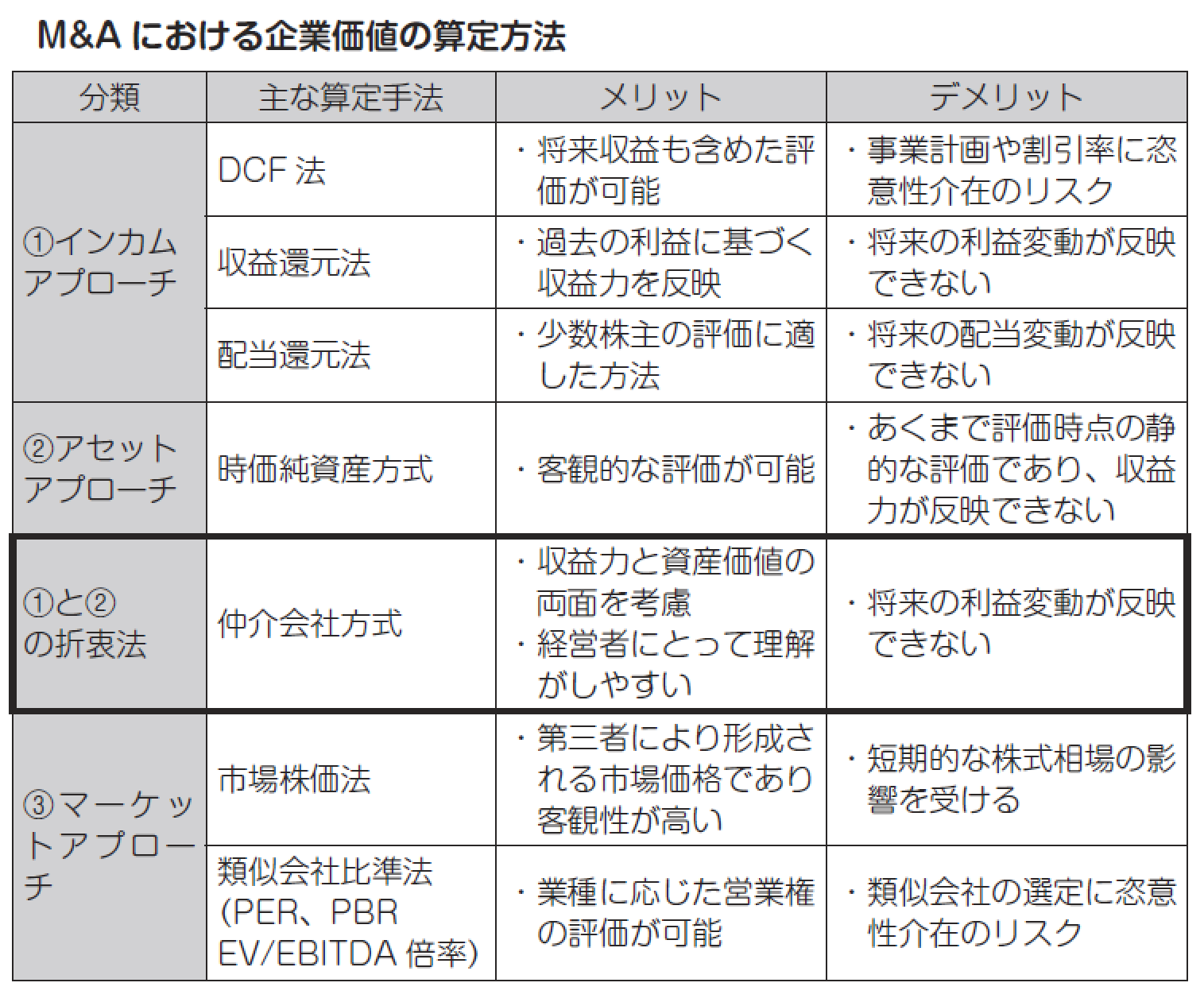

M&A完了後、買い手が対象会社の支配権を取得する場合は、買い手において、対象会社の財務諸表を連結処理することになります。現在では、日本基準、IFRSともに買収に伴って受け入れる資産・負債は公正価値(時価)で計上することが求められます。

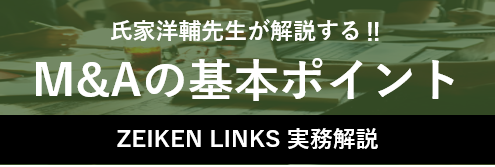

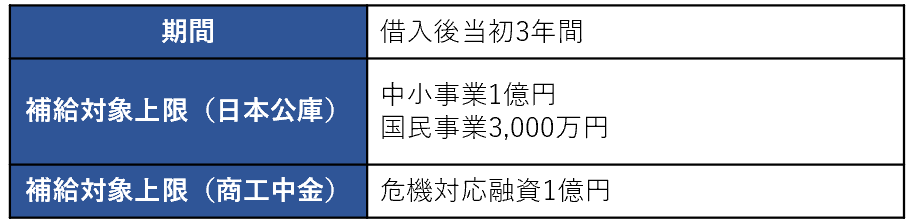

この会計処理がPPA(パーチェスプライスアロケーション=取得原価の配分)と呼ばれるものです。PPAは、株式等の取得対価を、受け入れた資産・負債に配分する手続であり、①資産・負債の時価評価(広義ののれん金額の確定を含む)と②無形資産の識別・評価、という2段階で検討されます。

①資産・負債の時価評価

前述のDD等を通じて資産・負債の時価は概ね把握されていることが多く、この段階までにほとんどの資産・負債の時価評価が完了していることが通常です。この例外に、棚卸資産の評価があります。M&A時の会計処理では、重要性等にもよりますが、ステップアップという手続により棚卸資産の評価替を行います。棚卸資産の評価額は、想定売価から売却に要する費用と販売活動に対する合理的な利益相当額を控除して求められます、この結果、買収後の活動(販売活動)による利益のみが、将来の棚卸資産の販売により実現することになります。

対象会社の貸借対照表に計上されている資産・負債の時価評価が完了すると、連結貸借対照表上で生じる広義ののれんの金額が確定します。M&Aの結果、のれんがどの程度発生するかという点は、買い手企業の将来の業績にも影響を及ぼすことから、特に企業のCFOや経理部門の方々にとっては大きな関心事であろうと思います。これに続いて、のれんと無形資産の配分をどのようにするかという検討が行われます。

②無形資産の識別・評価

無形資産の識別・評価手続では、会計上の無形資産の識別要件に照らして、識別が必要となる無形資産の有無を検討し、計上される無形資産があればその定量的評価を行います。無形資産の識別・評価手続は公正価値アプローチ(一般的な市場参加者の視点に立ち、客観的・合理的な評価を行うこと)の視点が求められることから、のれんの金額がごく少額となる場合等を除いて、買い手企業自身が無形資産の識別・評価を行って会計処理まで完結させることは少なく、多くの場合、買い手企業やその会計監査人から独立した評価者が第三者評価を行い、その結果に基づいて会計処理が行われます。

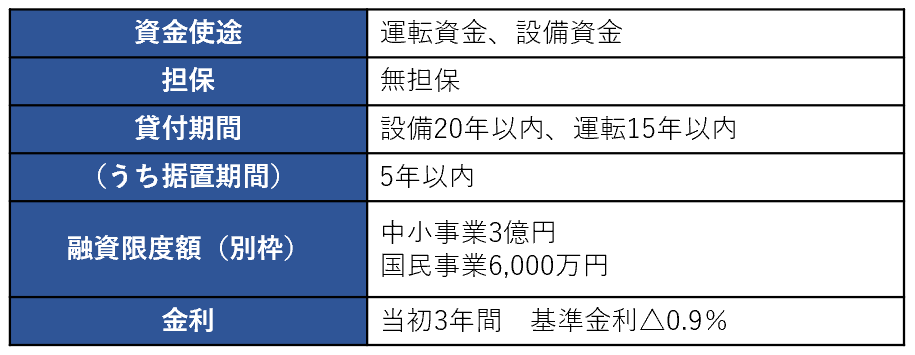

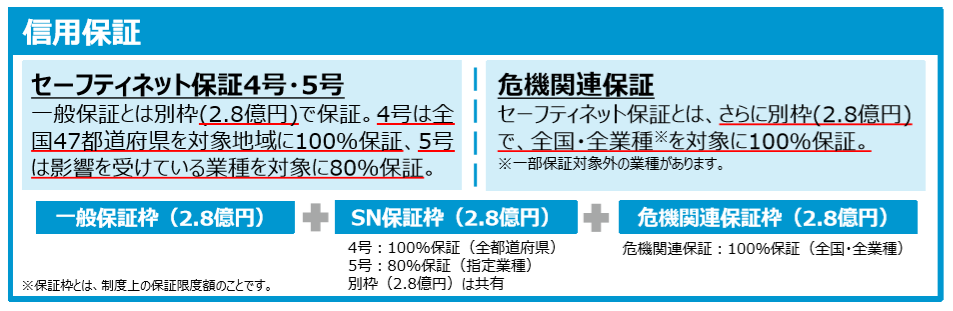

なお、M&Aに伴い生じるのれんや無形資産の会計処理は、日本基準のコンバージョンが進みIFRSや米国基準との差異が解消されつつある現在、いわゆるGAAP差異が残っている数少ない領域といえます。ご存知のように、日本基準ではのれんの償却が強制されますが、IFRS、米国基準では非償却とし、毎期減損テストの対象となります。このため、のれんと無形資産の配分を行うPPAの処理が与える業績へのインパクトは、日本基準適用会社よりもIFRS・米国基準適用会社においてより大きなものとなります。無形資産とのれんのGAAP差異をまとめたものが下表となります。

![M&A時の会計処理は?-企業業績へのインパクトは!?-[M&A担当者がまず押さえておきたい10のポイント]](https://links.zeiken.co.jp/wp-content/uploads/2019/09/home-office-336378_640.jpg)

![【Q&A】事業譲渡により移転を受けた資産等に係る調整勘定[税理士のための税務事例解説]](https://links.zeiken.co.jp/wp-content/uploads/2019/09/tree-736888_1280.jpg)

![M&A における株式評価方法と中小企業のM&A における株式評価方法 ~中小企業M&Aで最も用いられている仲介会社方式とは?~ [税理士のための中小企業M&Aコンサルティング実務]](https://links.zeiken.co.jp/wp-content/uploads/2019/03/business-2173147_640.jpg)

](https://links.zeiken.co.jp/wp-content/uploads/2019/07/buildings-984195_640.jpg)

![M&A関連費用の取扱い[伊藤俊一先生が伝授する!税理士のための中小企業M&Aの実践スキームのポイント]](https://links.zeiken.co.jp/wp-content/uploads/2019/06/pencil-1891732_640.jpg)

![PPAにおける無形資産の認識プロセスとは?[経営企画部門、経理部門のためのPPA誌上セミナー]](https://links.zeiken.co.jp/wp-content/uploads/2020/01/business-1477601_640.jpg)