[解説ニュース]

株式交付制度の概要と活用時の留意点

〈解説〉

税理士法人タクトコンサルティング(吉濱 康倫/税理士)

[関連解説]

■法人税法132条の2・・・組織再編成に係る行為・計算の一般的否認規定・・・の及ぶ範囲

1.はじめに

令和3年3月1日から改正会社法が施行され、株式交付制度が創設されました。この制度によって自社株式を対価とするM&Aへの活用が期待されています。中小企業における組織再編においても適用の可能性が考えられることから、今回その概要と活用にあたっての留意点等をご説明いたします。

2.概要

株式交付制度は、「株式会社(以下、A社)が他の株式会社(以下、B社)をその子会社(法務省令で定めるものに限る。第七百七十四条の三第二項において同じ。)とするために当該他の株式会社の株式を譲り受け、当該株式の譲渡人に対して当該株式の対価として当該株式会社の株式を交付することをいう(会法2三十二の二)。」と定義されています。

子会社化する制度で類似するものとして株式交換(会法2三十一)や、現物出資(会法207)があります。しかし、株式交換は完全子会社化する制度であり、株主の意向(B社株主の中にA社株主になってほしくない者がいる、A社株式ではなくB社株式を持ち続けたい等)により完全子会社化を望まない場合には適用ができません。また、現物出資は現物出資規制(検査役の調査が原則必要)(会法207➀)や有利発行規制(有利発行の場合に株主総会特別決議が必要)(会法199②、309②五)など手続きが煩雑であるというデメリットがあります。

3.税務上の取扱い

①株主における譲渡損益の繰延

B社の株主が、株式交付によりB社株式をA社に譲渡し、A社株式の交付を受けた場合(A社株式の価額が交付を受けた金銭及び金銭以外の資産の価額の合計額のうちに占める割合が80%以上の場合に限ります)、その譲渡したB社株式の譲渡損益は繰り延べられます(措法37の13の3①,66の2の2①)。

この場合において、A社株式以外の資産の交付を受けたときは、A社株式に対応する部分のみ譲渡損益が繰り延べられます(措法37の13の3①,66の2の2①)。

B社株主が対価として取得したA社株式の取得価額は原則として、譲渡したB社株式の取得価額を引き継ぎます(措令25の12の3④、39の10の3③一)。

②A社におけるB社株式の取得価額

A社におけるB社株式の取得価額は、B社株式を取得する株主数に応じて以下の通りです(措令39の10の3④一)。

一、50人未満の株主から取得した場合:

当該株主が有していた当該株式の当該取得の直前における帳簿価額に相当する金額

二、50人以上の株主から取得した場合:

当該株式交付子会社の前期期末時の資産の帳簿価額から負債の帳簿価額を減算した金額に相当する金額に当該株式交付子会社の当該取得の日における発行済株式の総数のうちに当該取得をした当該株式交付子会社の株式の数の占める割合を乗ずる方法その他財務省令で定める方法により計算した金額

4.留意点

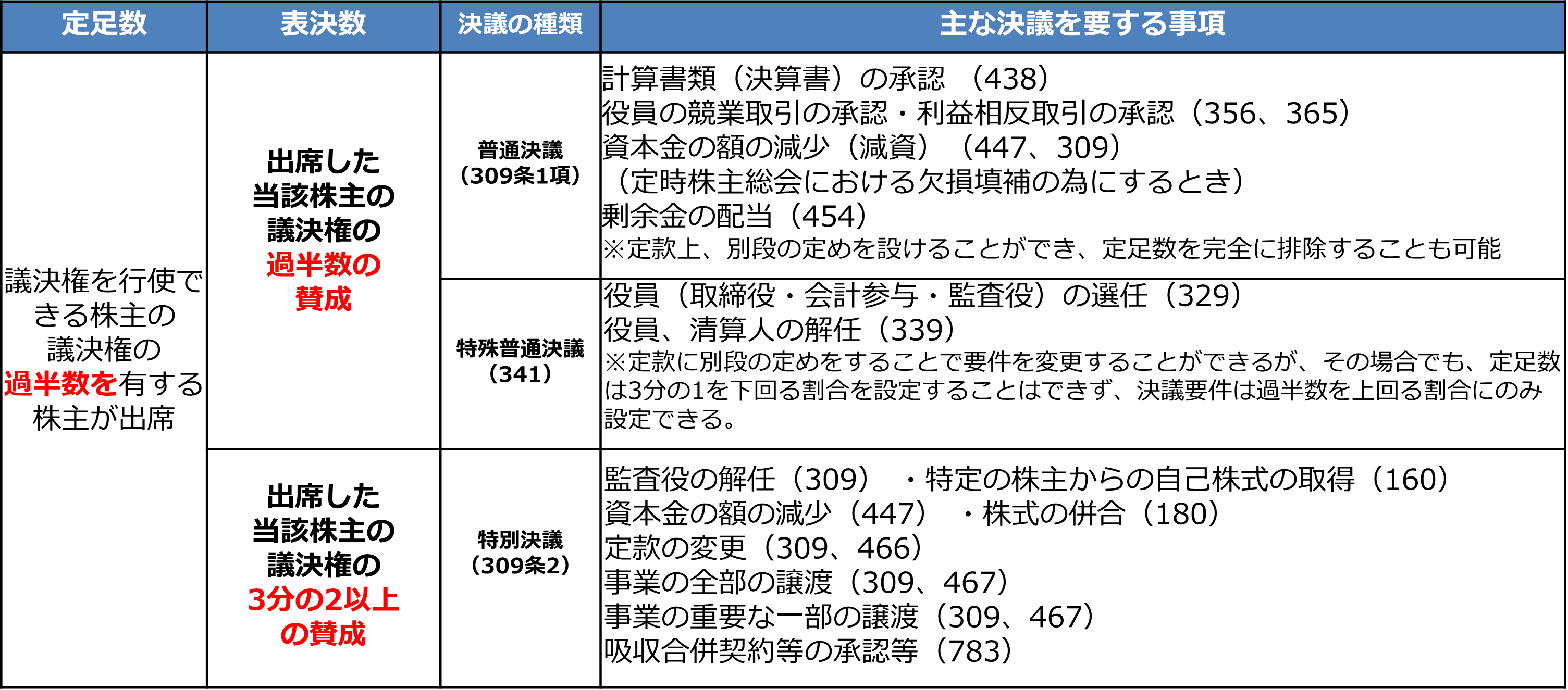

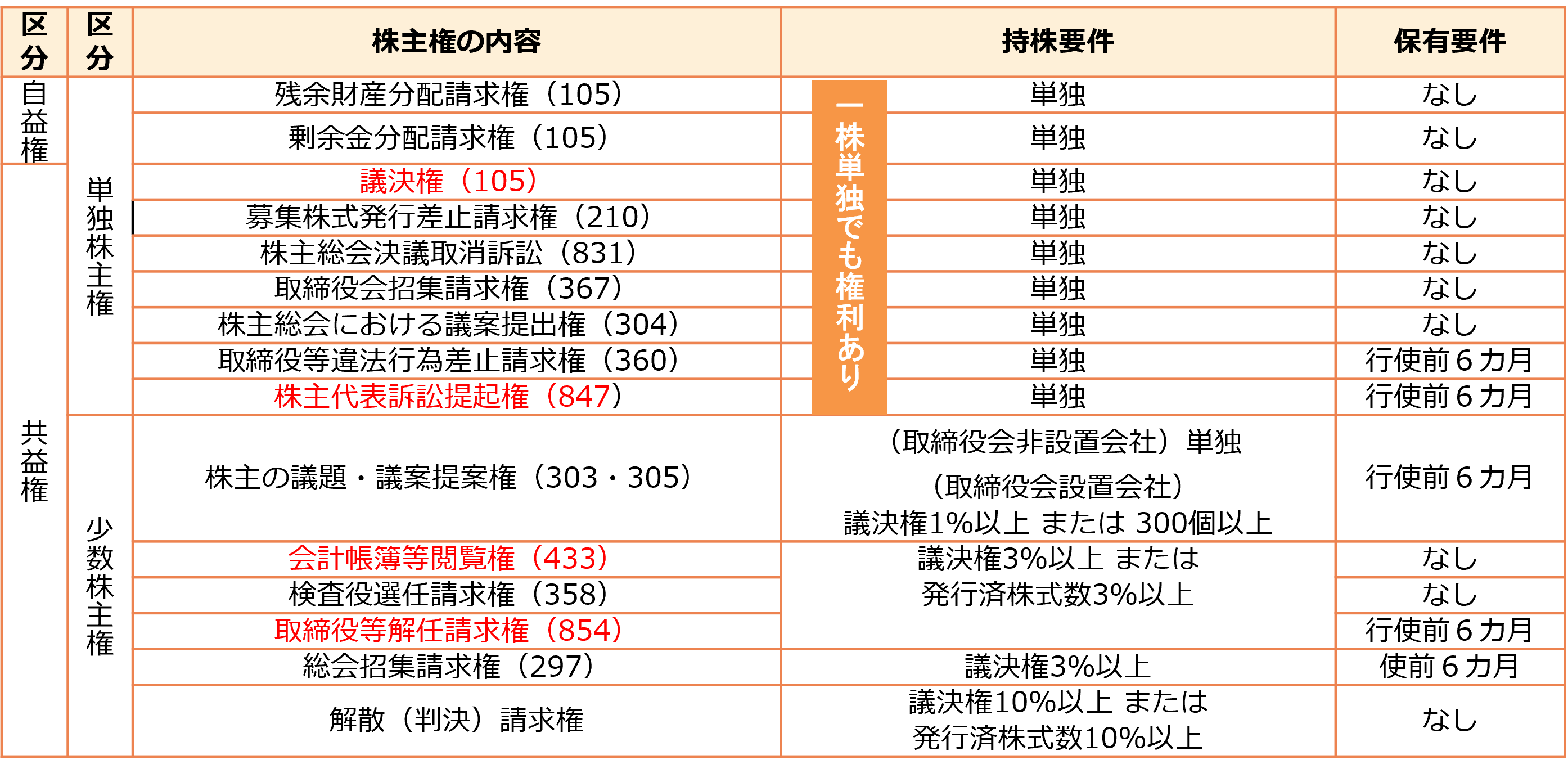

株式交付は、株式会社が他の「株式会社」を子会社にする制度であることから、持分会社や外国会社は対象になりません(会法774の3①一)。

また、子会社でない株式会社を「子会社にする」制度のため、既に子会社である会社の株式を追加取得する場合や取得後に子会社にならない場合には適用できません。加えてこの場合の子会社は議決権割合50%超の子会社に限定(実質支配力基準による子会社化は対象外)されているため注意が必要です(会規3③一、4の2)。

5.必要な手続き

株式交付制度を利用する場合、A社において以下の手続きを取る必要があります。詳細は紙面の都合により割愛致します。

①株式交付計画の作成(会法774の2)

②事前開示手続(会法816の2)

③株式譲渡の申込み及び割当て(会法774の4、5)

④株主総会決議による承認(会法816の3)

⑤反対株主の株式買取請求(会法816の6)。

⑥債権者異議手続(会法816の8、会規213の7)。

⑦事後開示手続(会法816の10)。

6.まとめ

株式交付は自社株対価M&Aだけでなく、B社に同族株主以外の第三者(集約困難な他の親族や事業上の取引先など)がいた場合に比較的簡単な手続きにより同族株主のみを株主とする資産管理会社A社(株主に第三者が入らず、第三者はB社株式を保有し続けられる)を構築するなども可能と考えられます。株式交付は新しい制度であり実務事例が少ないことから、活用を検討される際は弊社担当税理士にご相談ください。

税理士法人タクトコンサルティング 「TACTニュース」(2021/10/12)より転載

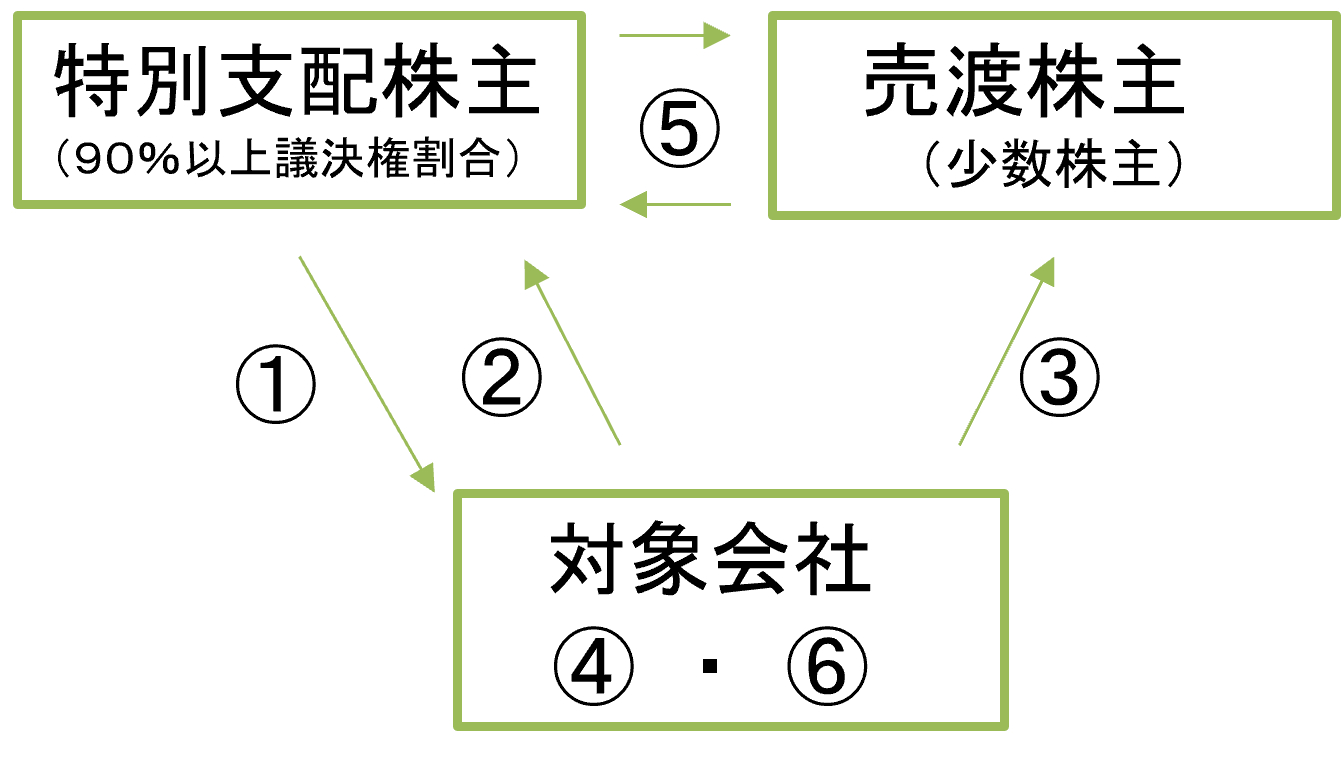

①特別支配株主から対象会社への通知

①特別支配株主から対象会社への通知

![【Q&A】事業譲渡があった場合に譲受法人が支払う引受従業員への退職金の課税関係[税理士のための税務事例解説]](https://links.zeiken.co.jp/wp-content/uploads/2019/09/tree-736888_1280.jpg)

](https://links.zeiken.co.jp/wp-content/uploads/2019/07/buildings-984195_640.jpg)

![会計ソフトの統合~会計ソフトは統合した方がいいのでしょうか?~[会計事務所の事業承継・M&Aの実務]](https://links.zeiken.co.jp/wp-content/uploads/2020/09/会計事務所-事業承継MA.png)

.png)

.jpg)