【業界別M&A動向】

IT業界の現状と課題について

〈解説〉

ロングブラックパートナーズ株式会社(佐々木 翼)

〈目次〉

1.IT業界の現状について

2.IT業界の課題

①IT人材の不足

②エンジニアの長時間労働

3.最後に

1.IT業界の現状について

IT業界は私たちの生活と密接に関わる業界です。

近年、日本ではデジタル化が進み、IT業界の市場規模は拡大し続けています。

最近よく耳にする話として、インターネットで情報を管理するサービスや、機械学習を通して情報を蓄積させるAI、5Gといった技術が開発されています。

こうした先端技術を駆使したサービスの実用化も増えており、IT業界はますます市場を拡大していくと予測されています。

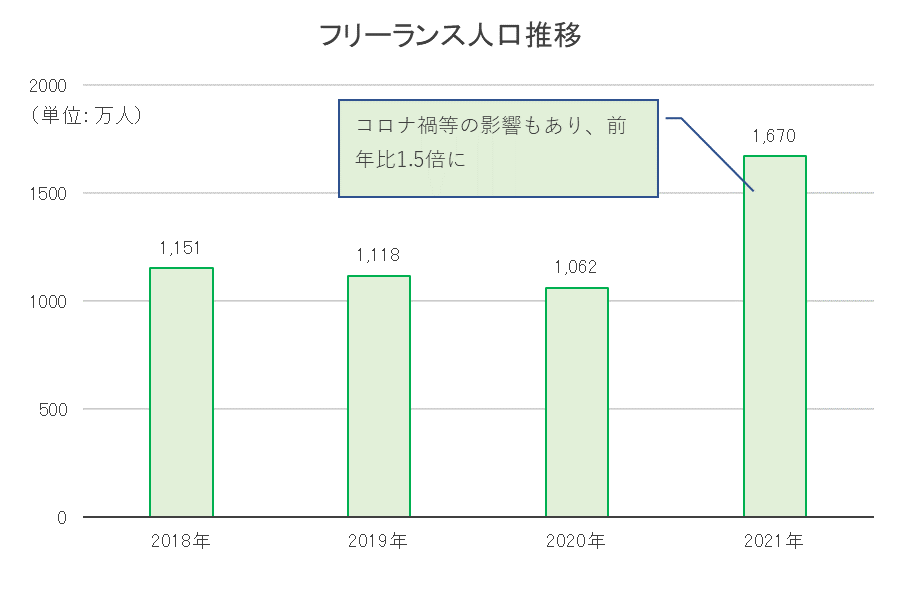

特に、新型コロナウイルス感染拡大は、IT業界にも大きな影響を及ぼしました。

日本のみならず、世界中で人と人の接触が制限され、”おうち時間”という言葉が流行し、外出自粛を余儀なくされる中で、テレワークやオンライン通話アプリの普及が進み、これまで以上にオンラインでのやり取りをする機会が増えていきました。

その結果、企業と個人が活用するサービスも徐々にIT化が進んでいきました。

企業は積極的なクラウドを活用し、各業界ではDX化の流れが一気に加速しました。

個人においても、家で簡単に商品を購入できるeコマースを活用する機会が増え、長く続くコロナ禍は、ビジネス社会だけでなく、個人の消費行動までオンライン化している現状にあります。

日々加速するデジタル化の中で、IT業界は技術の進化が求められています。環境の変化が激しく、その中で生き残っていくためには社会のニーズや世界のトレンドを的確にとらえ、柔軟に対応していく能力が必要な業界と言えます。

2.IT業界の課題

昨今、各業界がIT化を進め、IT業界の将来性は明るいという意見が多く見受けられます。

そんなIT業界の課題はどのようなことが挙げられるのでしょうか。

①IT人材の不足

1点目の課題はIT人材の不足です。

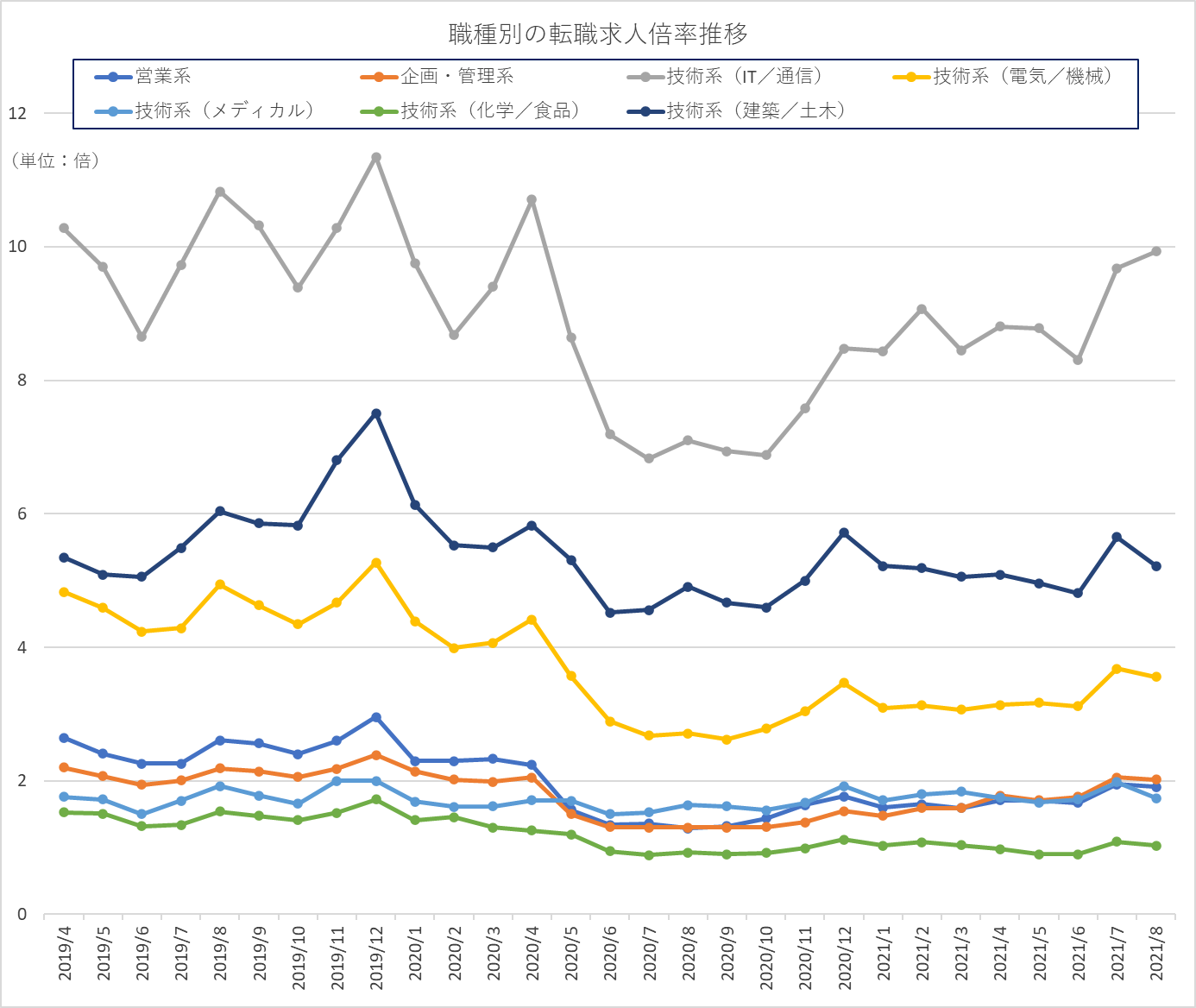

IT業界は近年需要が急拡大しており、IT人材が不足しています。

前述の通り、IT市場の急成長により、多くの企業はクラウド等の新サービスを導入するようになりました。

その一方、日本企業は既存のシステムから脱却ができず、既存システムの保守・運用に貴重なIT人材が利用されている現状があります。

その結果、日本では、IT人材の不足という課題が顕著に表れています。

さらに、少子高齢化による労働人口の減少も重なり、深刻な人材不足に陥っています。

少子高齢化による人口減少とIT業界の拡大に伴う人材の不足が同時に起きる中、IT業界の人材不足は益々問題になると予測されます。

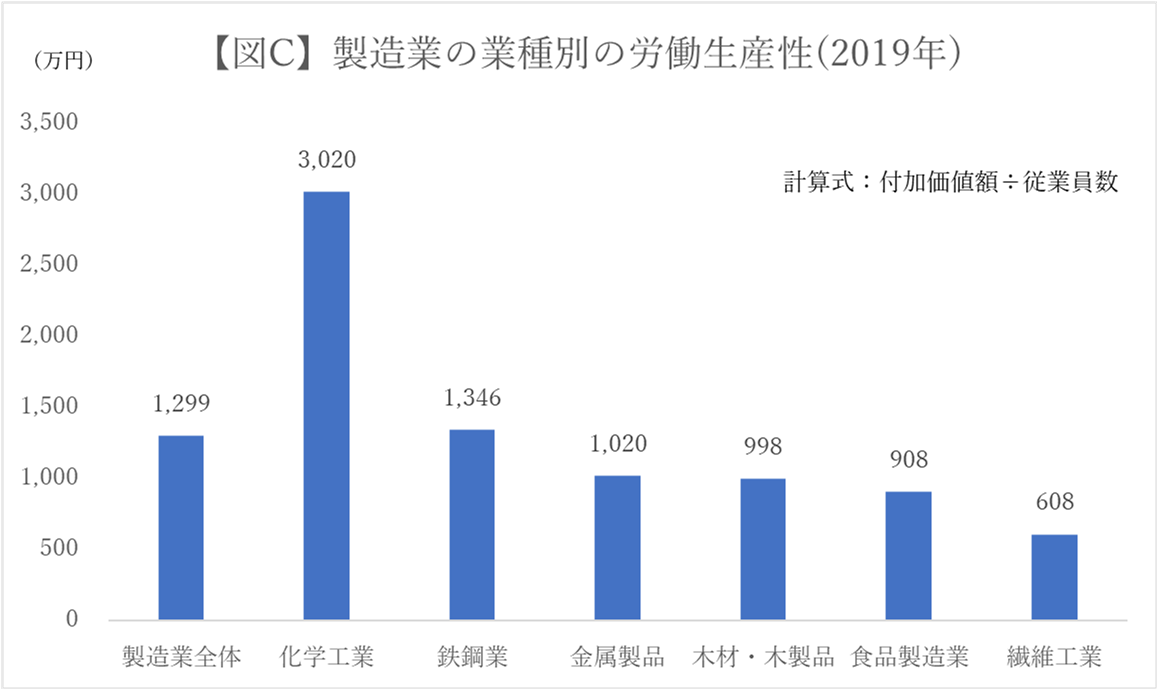

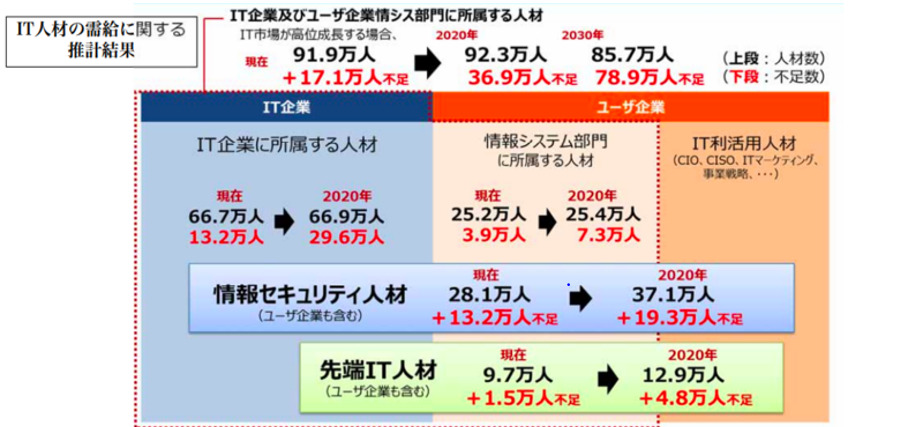

以下はIT人材の需給に関する推計結果の表になります。

(出典)経済産業省「IT分野について」:IT人材の需給に関する推計結果

人材不足はIT企業だけではなく、情報システム部門に配属する人材も不足していき、今後IT人材の不足は益々加速していくと経済産業省も予測しています。

最近ではプログラミングスクールを実施する企業やプログラミングに義務教育の開始等、IT人材を増やす流れは出来ていますが、効果が出ているとは言い切れない現状があります。

②エンジニアの長時間労働

2点目の課題はエンジニアの長時間労働です。

IT業界の需要が拡大する一方で人材不足が引き金となりエンジニアの長時間労働が業界として起きています。

また、人材不足の他にIT業界の構造がエンジニアの長時間労働を起こしている要因の一つにもなっています。

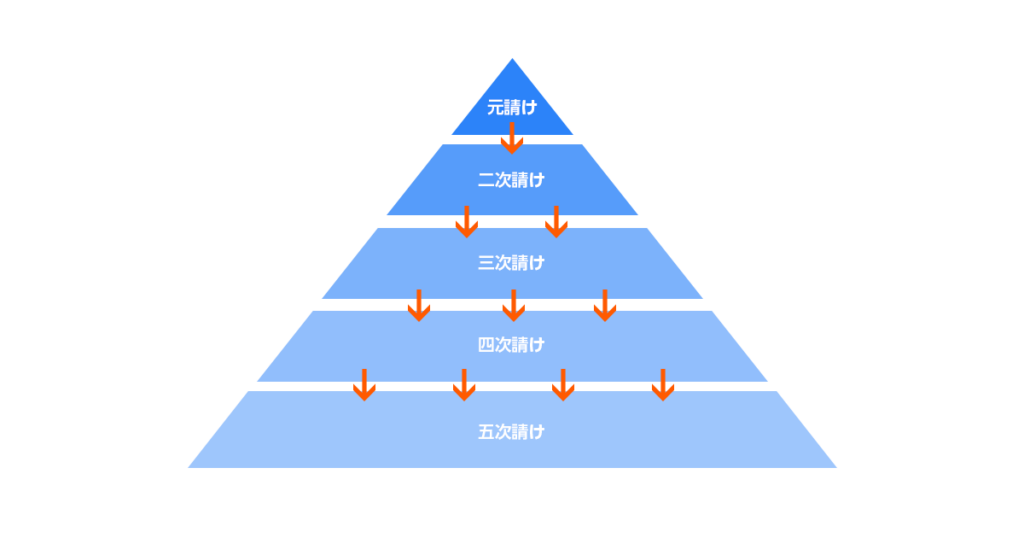

それはIT業界の多重下請け構造です。

大手から案件が下りてきて、その案件を受けた中堅企業が更に中小企業に振り分けるという構造です。

(出典):ITメディア

この多重下請け構造は自社では抱えきれない業務量を別の企業に振り、案件を受けた企業も大きい案件に携わることができるメリットがある一方で、デメリットも存在します。

下請け企業が大手から無茶な納期を強いられ、エンジニアが長時間労働を強いられるという点です。これがエンジニアの長時間労働が起きる要因の一つです。

また、ソフトウェア開発では、複数のエンジニアがチームで仕事を遂行する為、業務の進捗管理や製品の品質管理を把握することが難しく、個人の経験とノウハウにどうしても依存してしまいます。また、企画の構成が不十分な場合、その後の作業に影響が出て、時間外労働などが増えて長時間労働へと繋がります。

慢性的な長時間労働を解決する為に、働き方改革を推進することは一つの解決策となります。例として、在宅勤務を推奨することで、通勤時間を削減し、家族やプライベートな時間を確保しやすくすることが挙げられます。

3.最後に

今回はIT業界の課題について記事をまとめさせていただきました。

IT業界が抱える課題である、人材不足と長時間労働は深刻な問題であることがご理解いただけたかと思います。

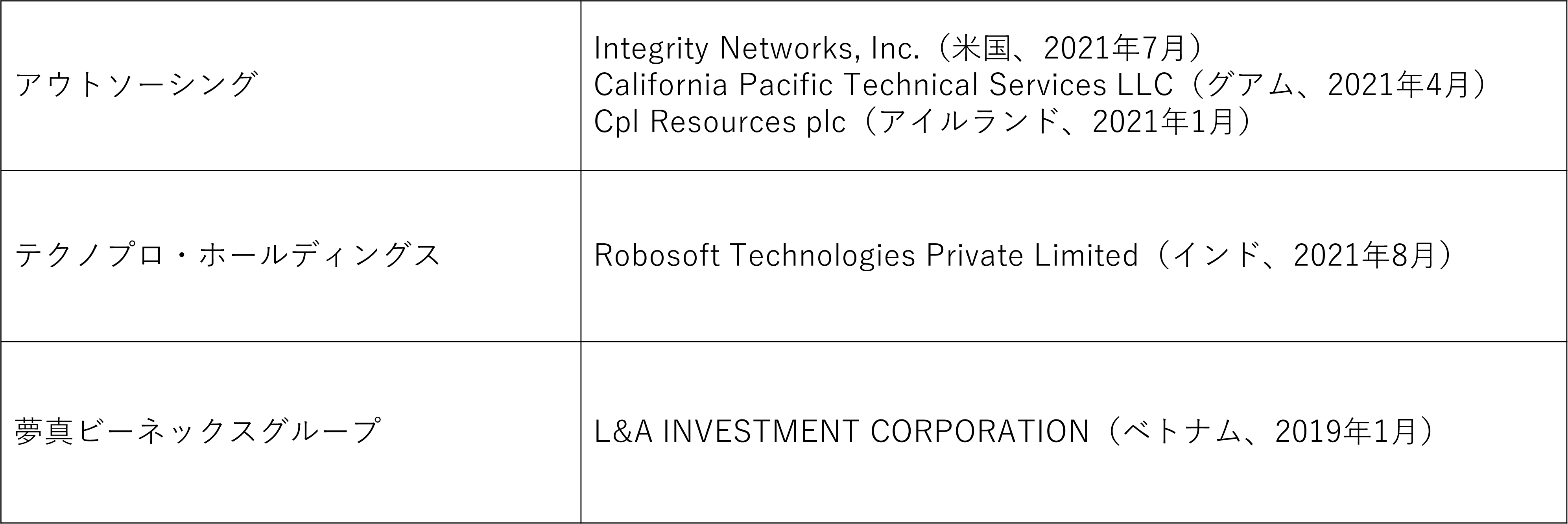

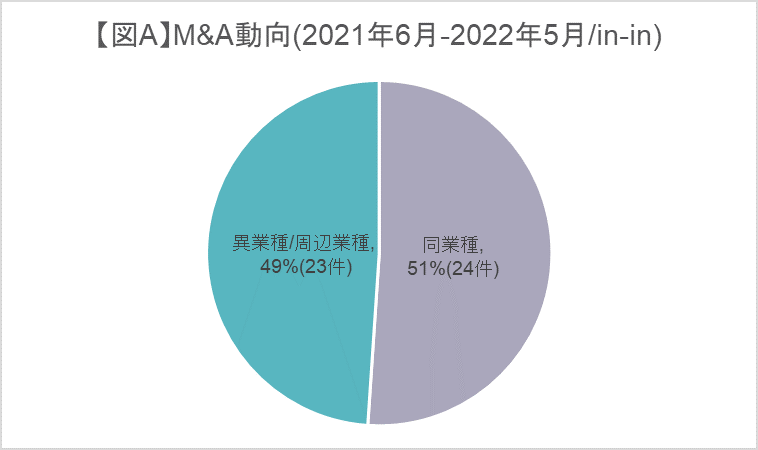

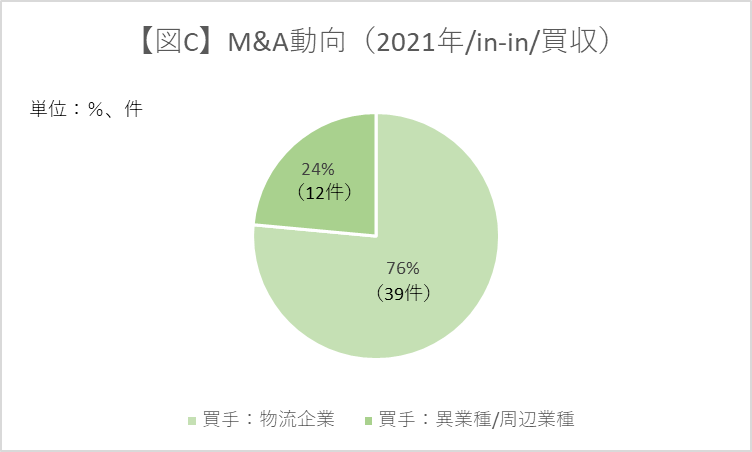

IT業界は上記課題を解決する為にM&Aが活発です。

薄利な多重下請け構造からの脱却をしたい。大手傘下に入り経営の安定と人材不足、技術不足を解消したい。新しい技術を取り入れたいという理由が主な理由です。

IT企業のM&Aには専門知識が必要となる為、専門業者に相談することをおすすめします。

![【Q&A】会社買収により退職した役員が親会社の役員となった場合の退職金[税理士のための税務事例解説]](https://links.zeiken.co.jp/wp-content/uploads/2019/09/tree-736888_1280.jpg)

英会話教室(小学生中心)FC3店舗の事業譲渡、外国人講師(長期雇用可能)](https://links.zeiken.co.jp/wp-content/uploads/2023/01/25204491_s.jpg)