[ゼロからわかる事業再生]

第7回:法的整理か私的整理かの選択

~法的整理とは、私的整理とは、私的整理と法的整理の選択基準~

[解説]

髙井章光(弁護士)

[質問(Q)]

事業再生を実施したいと思いますが、法的整理と私的整理のどちらの手続を取るのがよいのでしょうか。違いを教えてください。

[回答(A)]

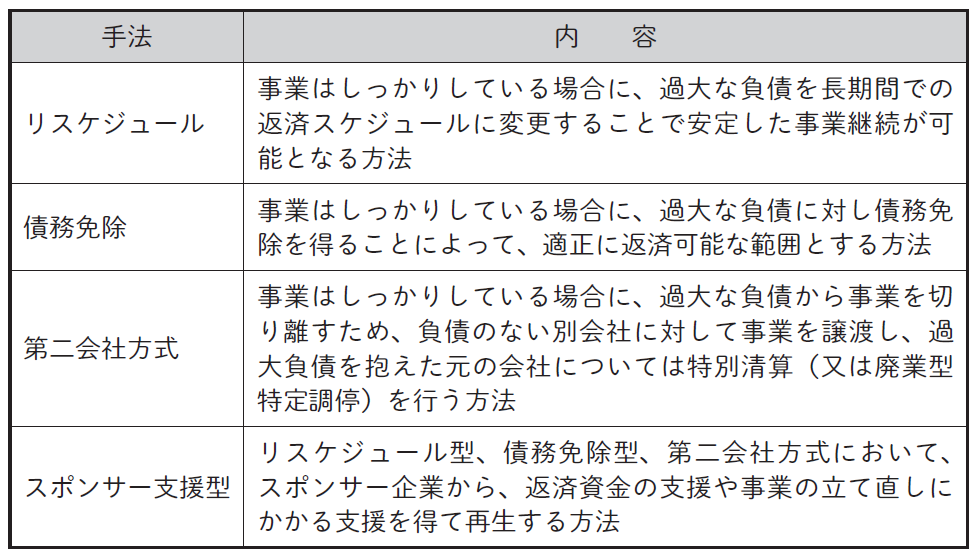

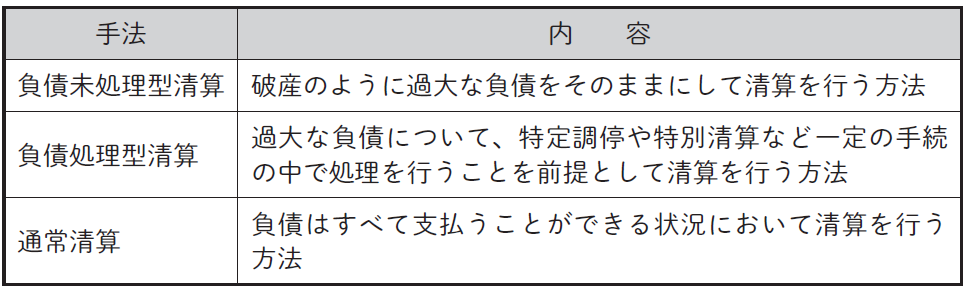

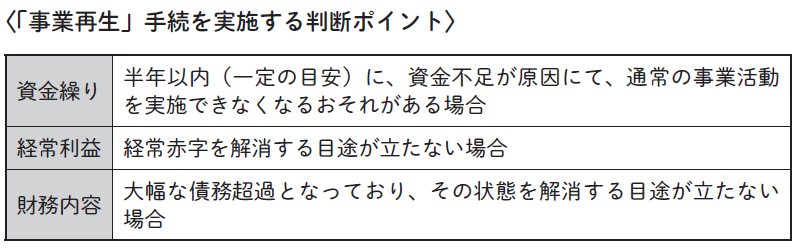

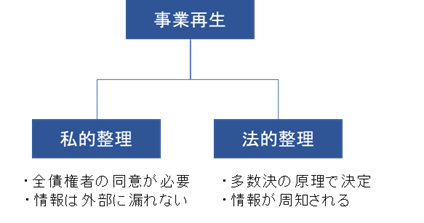

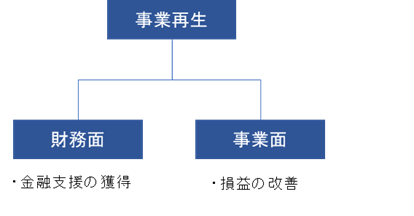

事業再生の手続においては、法的整理(法的再生手続)と私的整理(私的再生手続)があります。法的整理においては、すべての債権者を対象として支払猶予(支払停止)をしてもらい、債権カットを要請することになりますので、買掛先などの取引先に対しても大きな影響が生じます。したがって、取引先に影響を与えないようにするためには、金融機関のみを対象とする私的整理をまず最初に検討することになります。

ただし、私的整理は全対象債権者(金融機関)から最終的に同意を得ないと成立しないため、全対象債権者から同意を得ることが難しい場合には、すべての債権者を対象とするものの、多数決によって成立する法的整理を実施することになります。

1.法的整理とは

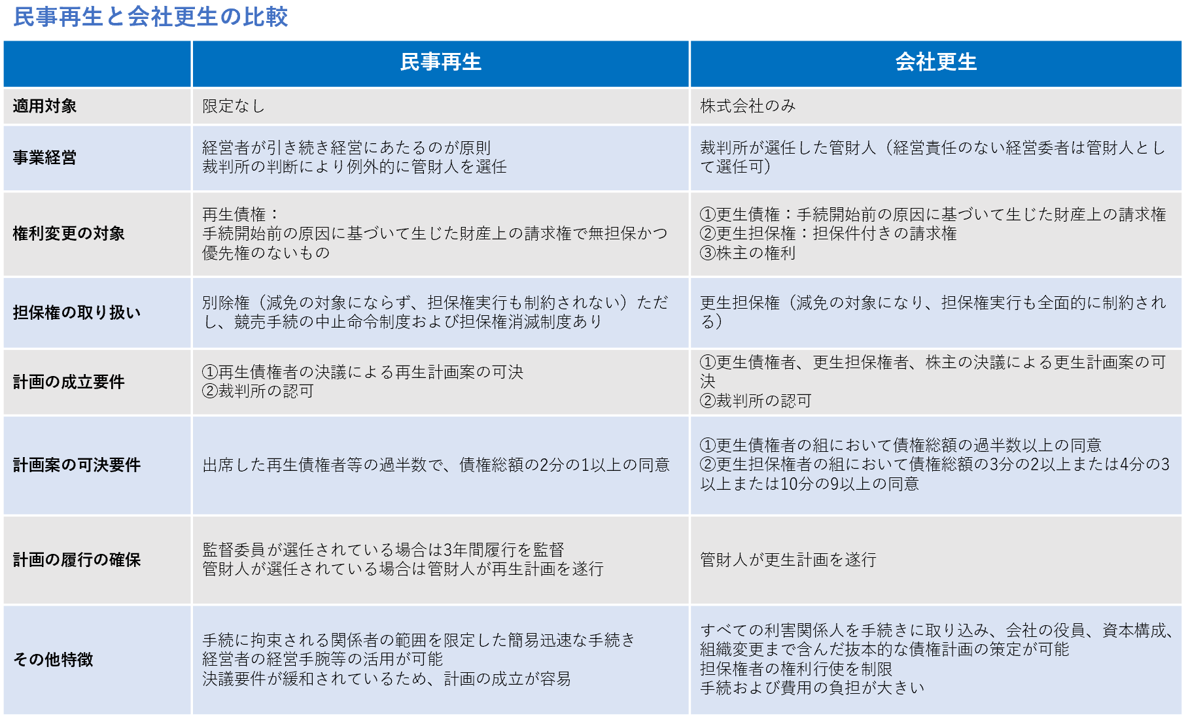

法的整理(法的再生手続)とは、裁判所の監督下において、法律の規定に基づき手続が決められており、基本的に全債権者を対象として、債権者を平等に取り扱いながら、債権者の多数決によって再建策の成否が決まることになります。主に中小企業を対象とする民事再生手続や、比較的大規模な企業を対象とする会社更生手続があります。

メリットとしては、裁判所が監督しながら、法律によってしっかりとした手続の内容が決められているため、比較的手続自体は安定していると評価できることが挙げられます。手続が開始した時点におけるすべての債権者に対して支払が禁じられ、平等に取り扱わねばならないとされます。それらの債権者への弁済条件を内容とする再生計画案が裁判所に認可されるためには、債権者集会にて、対象債権者の多数決の投票による再生計画案への同意(賛成)で決まることになります。民事再生手続であれば、投票を行った債権者の過半数の賛成があり、かつ、その賛成者の債権額が総債権額の2 分の1 以上であることが可決要件とされています(民再法172 の3)。したがって、全対象債権者の同意が必要とされる私的整理よりは再建計画の認可要件は緩やかといえます。

2.私的整理とは

私的整理(私的再生手続)とは、裁判所による監督によって再建するのではなく、金融機関などの大口債権者(通常は、金融機関のみ)にて、協議によって債務者の再建を進める手続です。よって、メインバンクによる支援があると進めやすい手続といえます。

金融機関を対象とする私的整理においては、一定の手続ルールを決めて行う準則型私的整理を利用することが多く、大規模な企業においては事業再生ADR が利用され、中小企業においては中小企業再生支援協議会が利用されています。裁判所の調停手続を利用して債権者と債務者が協議によって再生を図る手続として、特定調停手続があり、こちらは協議を行う場所は裁判所となりますが、法的整理のようにすべての債権者を対象として、多数決にて再生計画を認可するのでなく、他の私的整理と同様に債権者全員の同意をもって再生計画を成立させるため、私的整理に分類されています。

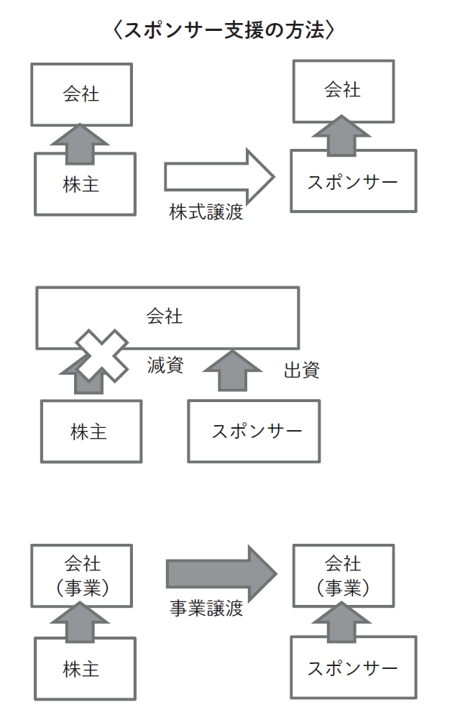

3.私的整理と法的整理の選択基準

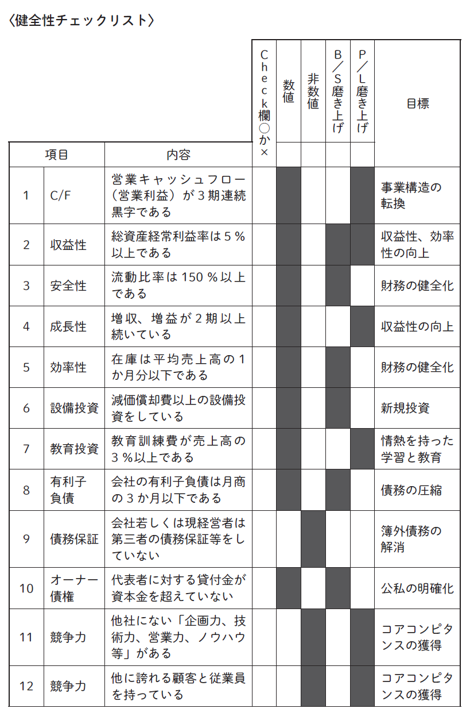

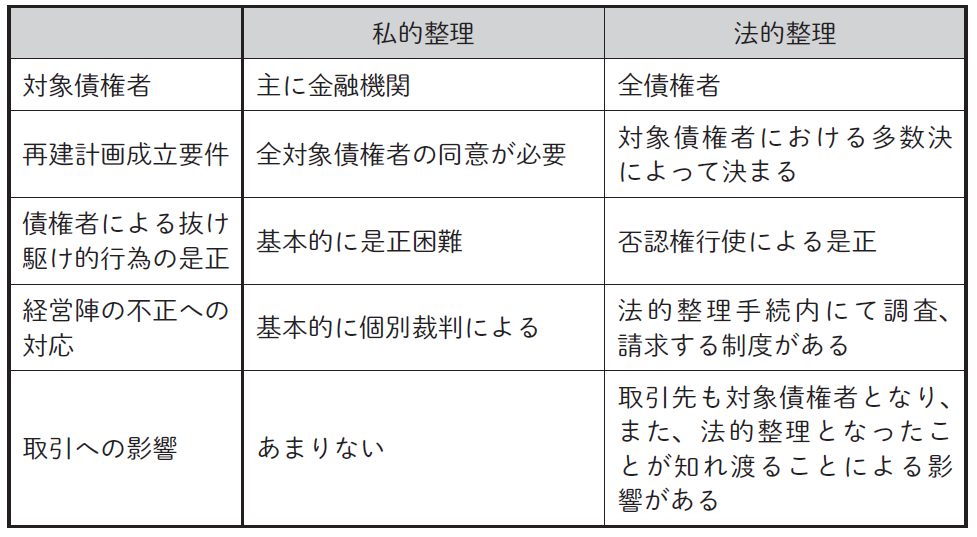

私的整理と法的整理の特徴をまとめると以下のようになります。

取引先に迷惑をかけることや取引に対する影響を考えると、私的整理をまず選択することになります。その上で、私的整理を進めることが困難であったり、法的整理の方が望ましい事情がある場合に法的整理を選択することになります。

私的整理は金融債権者を対象としてその全員から同意を得る必要があるため、これまでの経緯から感情的になっていたり、経営陣に不正があるなどにより、債務者の再生には同意できないことが明らかな場合には、私的整理を進めてもまとまらないことが明らかですので、法的整理を選択することになります。

さらに資金繰りが厳しく、金融機関への支払のみを止めても資金ショートが生じる危険がある場合には、すべての支払を止める必要がありますので、すべての債権者を対象とする法的手続を取ることになります。取引先等の債権が過大となってしまっていて、再生計画を作成するにおいて、金融機関の債権のみをカットするだけでは資金が足りず、取引先等の過大な債権もカット対象とする必要がある場合にも、法的手続を選択してすべての債権者を対象とすることになります。

逆に、法的整理となったことを理由として、取引が破綻したり、契約解除となる危険が高い場合(例えば、ブランドからライセンスを受けて取引を行っている場合には、往々にして、法的整理を行っている先にはライセンスを与えないという対応がなされることがあります)には、なんとしてでも私的整理ができないかという姿勢で検討することになります。