[税理士のための中小企業M&Aコンサルティング実務]

第6回:税理士が関与できるM&A 業務

~M&A業務に対する対応力が事務所の成長力を左右する時代~

〈解説〉

Q、税理士が関与できるM&A 業務を当事者別に教えてください。

A、売手、買手、対象会社に対して幅広い業務提供の機会があります。M&A業務に対する対応力が事務所の成長力を左右する時代であると言っても過言ではありません。

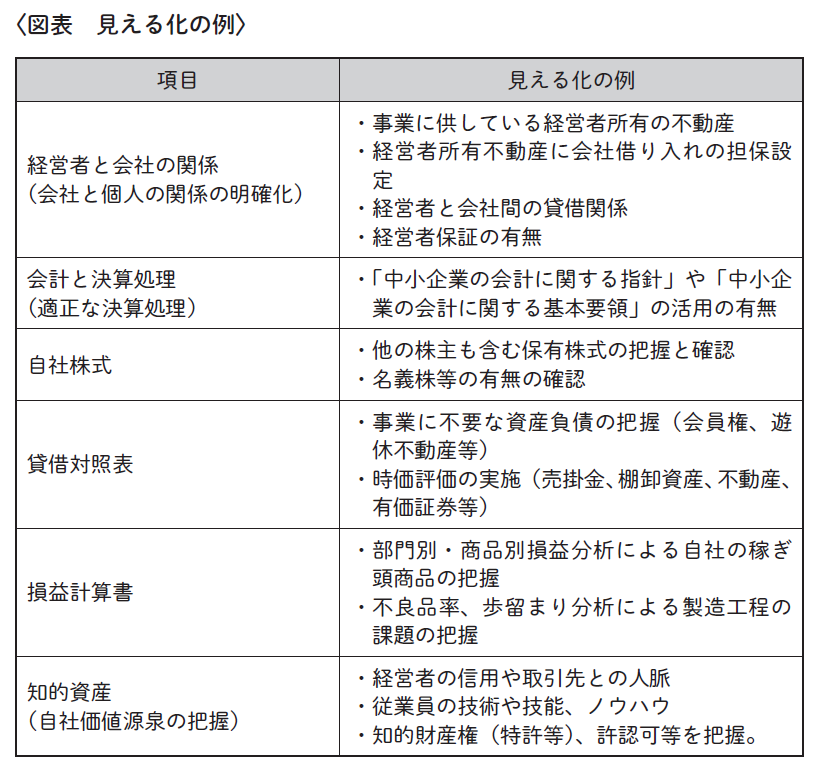

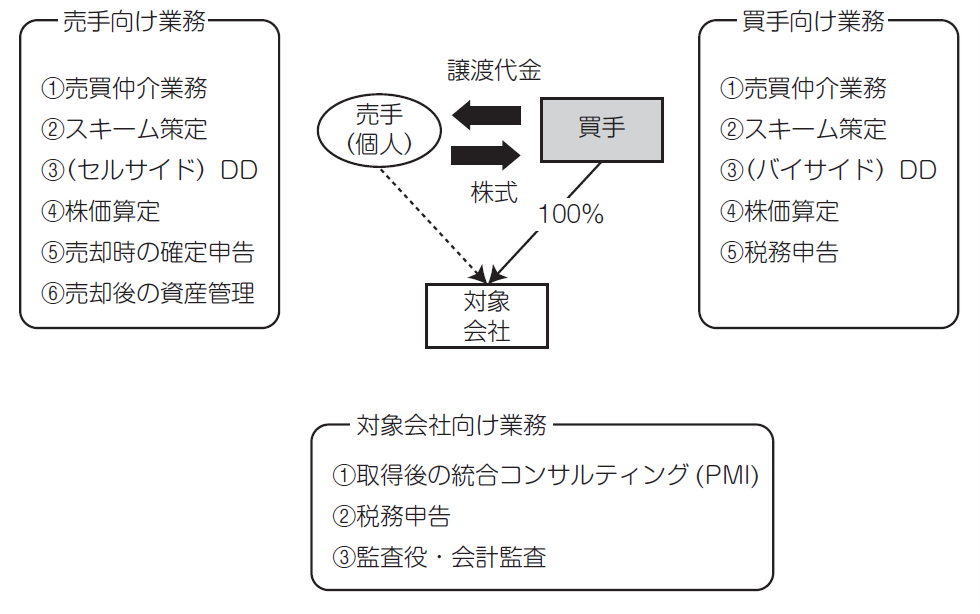

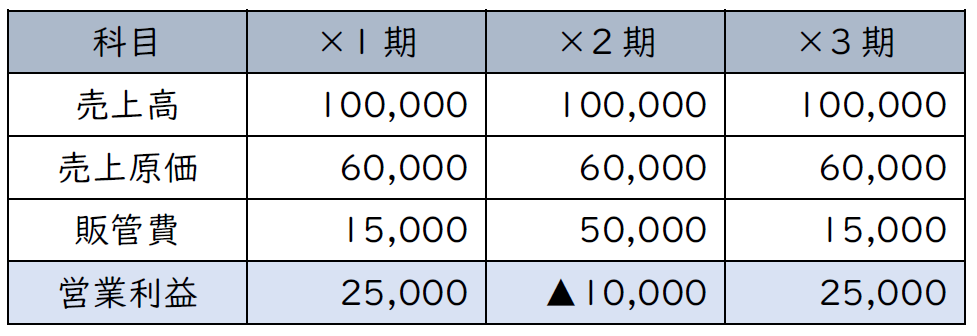

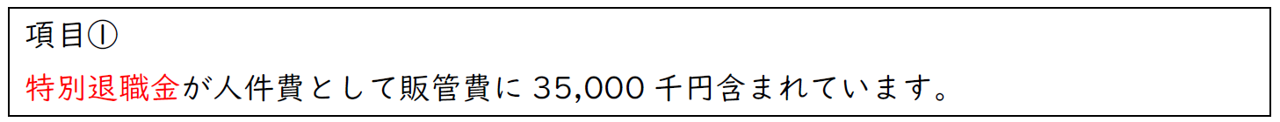

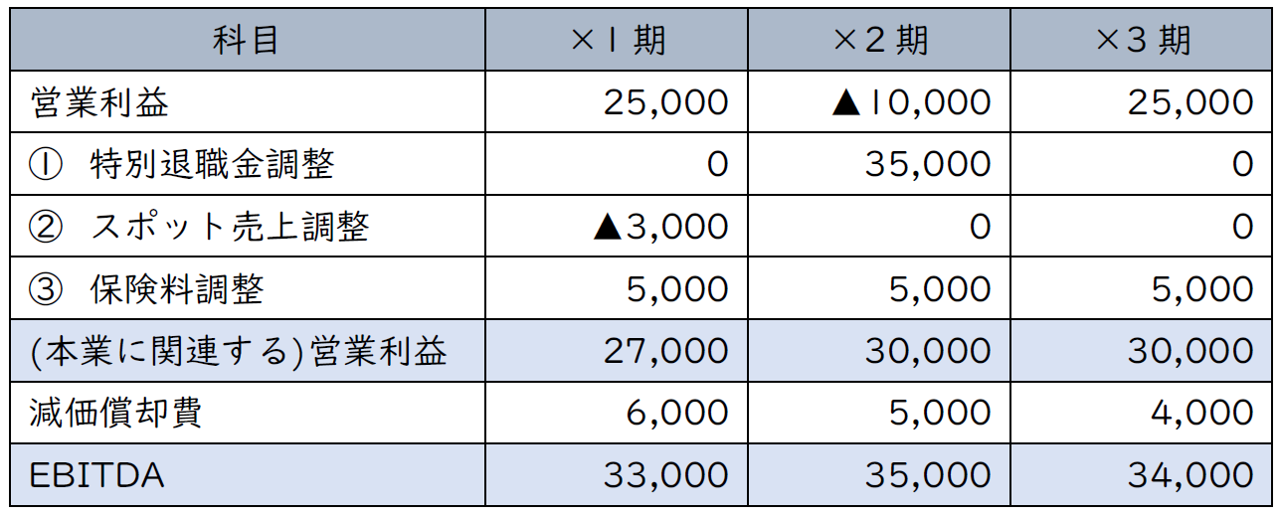

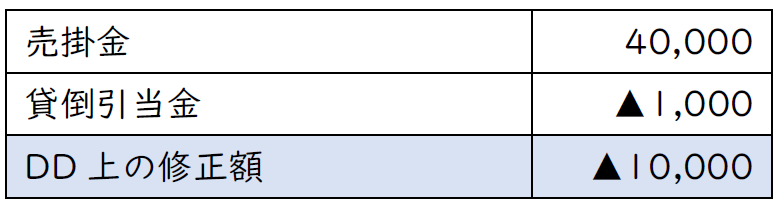

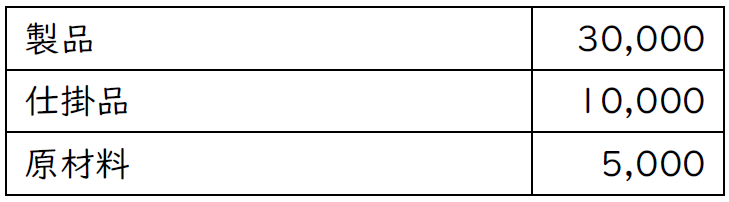

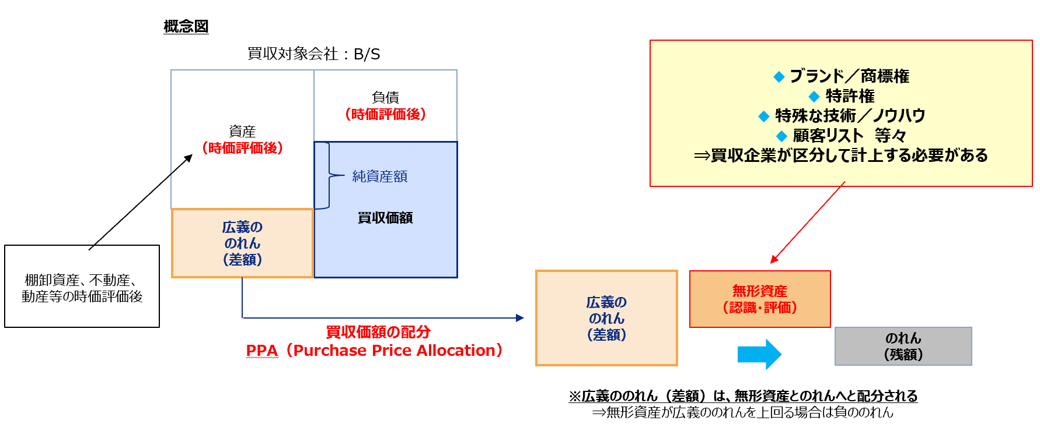

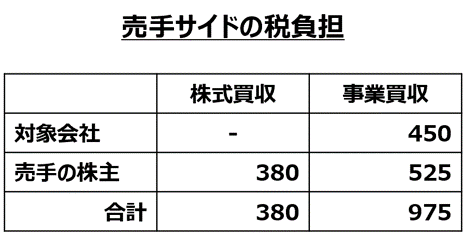

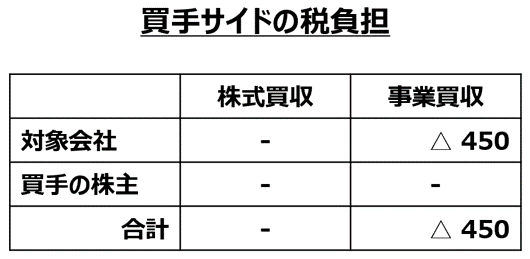

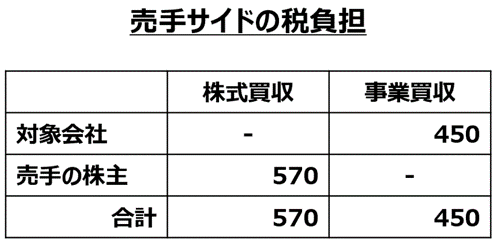

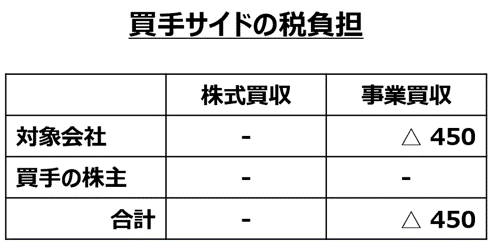

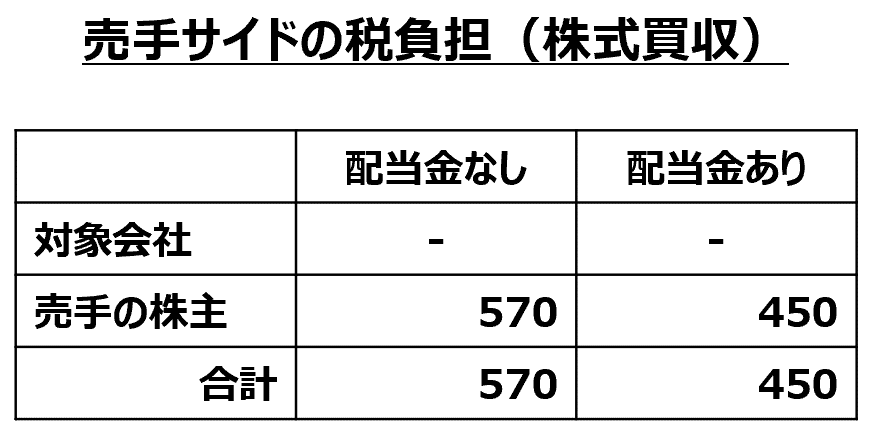

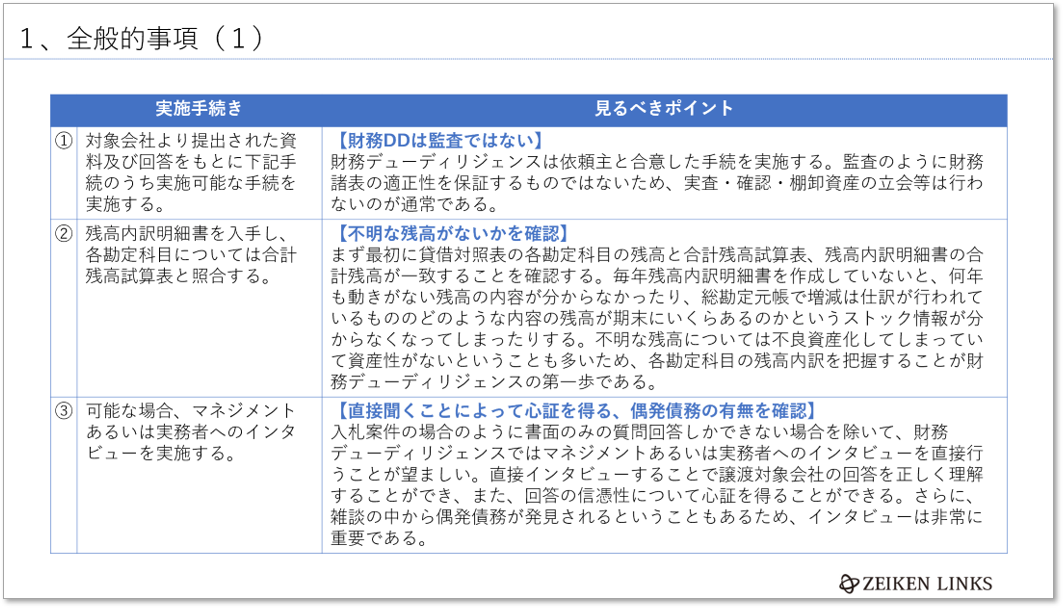

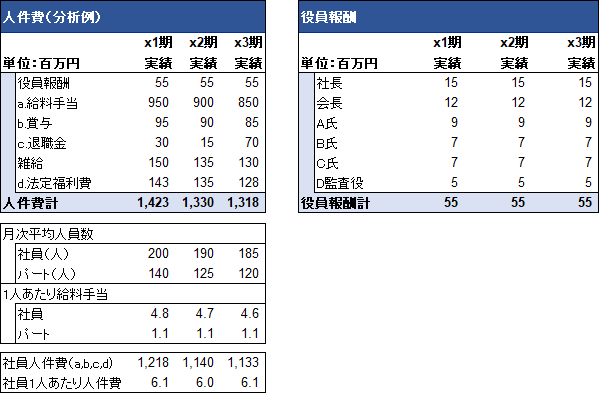

図表は当事者別にM&A支援業務をまとめたものです。売手向けと買手向けの業務について売買の仲介、スキーム策定、DD及び株価算定は支援する相手が違うだけでほぼ同一です。通常、DDとは買手サイドが行う買収監査を指しますが、売手が自社を調査するセルサイドDDも行われることがあります。買手のDDにより問題点を指摘されてから対処するよりも、事前に自社を調査して議論になりそうな点について事前準備をするために行います。特に複数の候補先に入札させるような案件では前さばきとしてセルサイドDDを行うケースが多いです。売手に対しては売却時の確定申告や売却後の資産管理業務も行えますし、買手に対しては購入時の税務申告の支援も行えます。とりわけ事業譲渡の案件では、譲渡対価の各資産への振り分け、減価償却資産の耐用年数の決定、営業権の処理など会計・税務で多数の論点が生じます。

また、対象会社に対してもPMI(Post Merger Integration) と言われるM&A 後の統合コンサルティング(事務処理体制の確立や買手との会計処理の統一、原価計算制度の構築など)や顧問税理士や監査役に就任しての関与などの業務提供が可能です。

以上、M&Aは税理士にとって非常に多くの業務機会がある一方、M&Aによる優良顧客喪失の可能性もあり、M&Aに対する対応力が会計事務所の成長力を左右すると言っても過言ではありません。

また、1 年の間でM&Aがよく行われる時期は7月以降で、4、5月は相対的に減少しますが何故だかわかりますか?日本の会社は3月決算が多いため、買手も売手も春先は自社の決算で忙しくM&Aなどやっている暇がないためです。自社の直近確定決算に基づき、いくらで売れそうか検討してから案件がスタートするため夏から秋がM&Aの繁忙期になるということです。

これは我々税理士の繁忙期(年末~5月)とかぶらないという点が重要なポイントです。事務所所長としては事務所スタッフの有効活用につながりますし、スタッフの方にとってもスキルの向上に役立ちますので、会計事務所がM&Aに取り組むことは収益源の多様化も含めて一石三鳥の効果があると言えます。

(「税理士のための中小企業M&Aコンサルティング実務」より)

![税理士が関与できるM&A 業務 ~M&A業務に対する対応力が事務所の成長力を左右する時代~[税理士のための中小企業M&Aコンサルティング実務]](https://links.zeiken.co.jp/wp-content/uploads/2019/03/business-2173147_640.jpg)

![M&A取引に伴う税務リスクとその対応[M&A担当者のための 実務活用型誌上セミナー『税務デューデリジェンス(税務DD)』]](https://links.zeiken.co.jp/wp-content/uploads/2020/07/図①-1.png)

![[ZEIKEN LINKS M&A専門会社Special interview] ーU&FAS ー](https://links.zeiken.co.jp/wp-content/uploads/2020/07/バトンズ.png)

.png)