[M&A事業承継の専門家によるコラム]

第6回:ノンネームシートや企業概要書とは何か? 譲渡企業側のアピールの方法を考える。

中小零細企業経営者や経営者をサポートする専門家の方が抱えるM&Aや事業承継に関するお悩みを、中小零細企業のM&A支援・事業計画支援を専門で行っている株式会社N総合会計コンサルティングの平野栄二氏にアドバイスいただきます。

〈解説〉

株式会社N総合会計コンサルティング

平野栄二

「私は現在75歳です。従業員5人の製造業を経営しています。第三者に承継(M&A)を行う場合、候補先に、どのようにアピールしていけばよいでしょうか。また、よく、「ノンネームシート」とか「企業概要書」という資料があると聞きますが、どういったものでしょうか。よろしくお願いいたします。」

平野:ご質問いただきありがとうございます。以下のような手順でご説明をいたします。

①M&Aにおいて、譲渡企業はどのような資料を候補先に開示するのか説明いたします。具体的には、「ノンネームシート」、「企業概要書」についての説明を行います。

②ノンネームシートの役割や留意点、アピール方法を説明いたします。

③企業概要書の役割や留意点、アピール方法を説明いたします。

④成功事例を紹介します。

1、ノンネームシート(ティーザー)

M&Aで候補先を探索を開始するにあたり、まずは「ノンネームシート」と呼ばれる匿名での案内書を作成します。

ノンネームシート(ティーザー)とは、譲渡企業が特定されないよう企業概要を簡単に要約した企業情報をいいます。譲受企業側に対して関心の有無を打診するために使用されるものです。

2、企業概要書(IM、IP)

企業概要書とは、譲渡企業側が秘密保持契約を締結した後に、譲受企業側に対して提示する譲渡企業についての具体的な情報(実名や事業・財務に関する一般的な情報)が記載された資料をいいます。インフォメーション・メモランダム「IM(Information Memorandum)」やインフォメーション・パッケージ「IP(Information Package)」とも呼びます。

3、提出時期と提出目的の違い

ノンネームシートと企業概要書はそれぞれ役割が違っており、以下のとおり、目的と提出時期が異なります。

①目的

(ノンネームシート)

譲受企業側に対して関心の有無を打診するために使われます。関心があれば、連絡を受けて、企業名等を開示するかの検討に入ります。

(企業概要書)

譲受企業側に対して、譲渡企業の経営・財務情報を開示することによって、関心があれば、企業トップ同士の面談や基本合意へと交渉を進めるために使われます。

②提出時期

(ノンネームシート)

M&A の方法や時期などの方針が概ね決まり、これから候補先の探索を始める段階。

(企業概要書)

譲受企業側との秘密保持契約を締結すると同時に実名の開示が行われ、譲受企業側が、譲渡企業に関心を持って、交渉に進みたいと打診をしてきた段階。

③M&Aの流れと「ノンネームシート」と「企業概要書」の作成時期

ノンネームシートと企業概要書は、以下のようなタイミングで作成されることが求められます。

❶アドバイザー等に相談⇒❷アドバイザリー契約の締結⇒❸ノンネームシートの作成⇒❹候補先の探索・紹介⇒➎候補作と秘密保持契約の締結⇒❻企業概要書の作成⇒❼トップ面談(お見合い)⇒❽意向表明提出(譲渡企業)⇒❾基本合意の締結(独占交渉権付与)⇒❿譲受企業による買収監査⇒⓫最終条件交渉⇒⓬最終契約書(本契約)の締結⇒⓭対価の授受、業務引継ぎ

4、「ノンネームシート」のアピールポイント

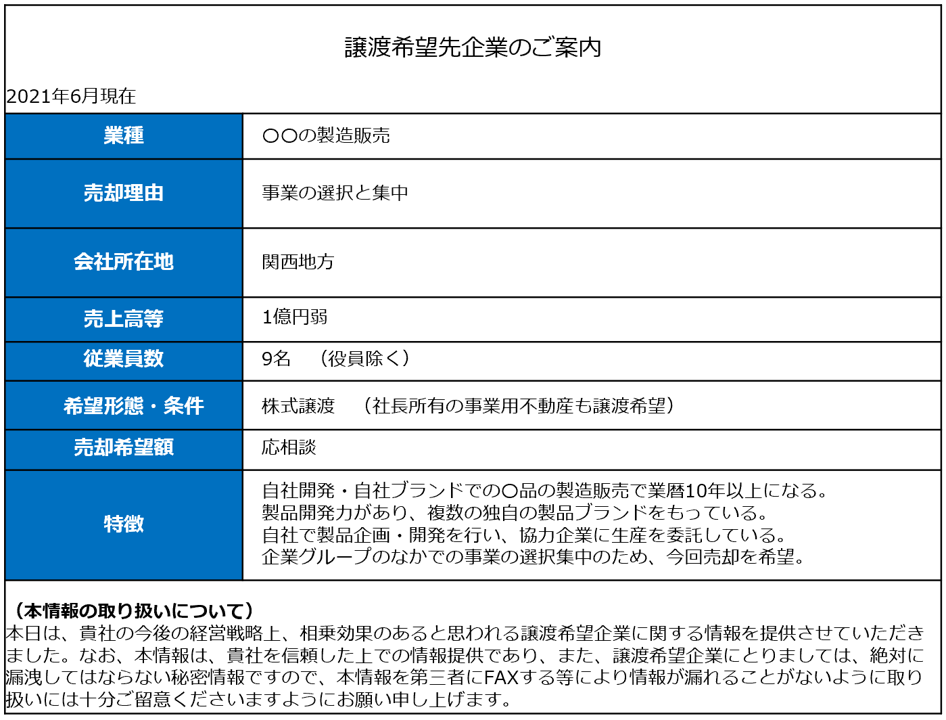

①業種

(例)〇〇の製造販売 など

業種はできる限り具体的に記載することがポイントです。ここを広げすぎると、無用な対応の時間が増えてしまいます。しかし、ニッチな業種の場合、特定される可能性があるので、業種を絞らずに大きく記載する場合もあります。

②譲渡理由

(例)事業の選択と集中のため

譲渡理由は、「後継者不在のため」「事業の選択と集中のため」「アーリーリタイアし別事業へ挑戦するため」「企業の成長・発展のため」などと記載します。業績不振や健康不安など負のイメージはノンネームの段階では、なるべく記載しないようにします。

③会社所在地

(例)関西地方

業種によっては、地域を狭めると特定されるケースもあるので留意します。

④売上高等

(例)1億円弱

売上は大きい方が好まれるが、嘘のない範囲で数字を丸めて記載します。また、売上高以外に、純資産額なども譲受企業は重視する傾向があるので、財務内容が良い企業はあえて記載することもあります。

⑤従業員数

(例)9名(役員除く)

従業員数も、「10人前後」「10人~15人」などとぼやかす場合もあります。ただし、引退予定の役員などは含めない方がよいです。

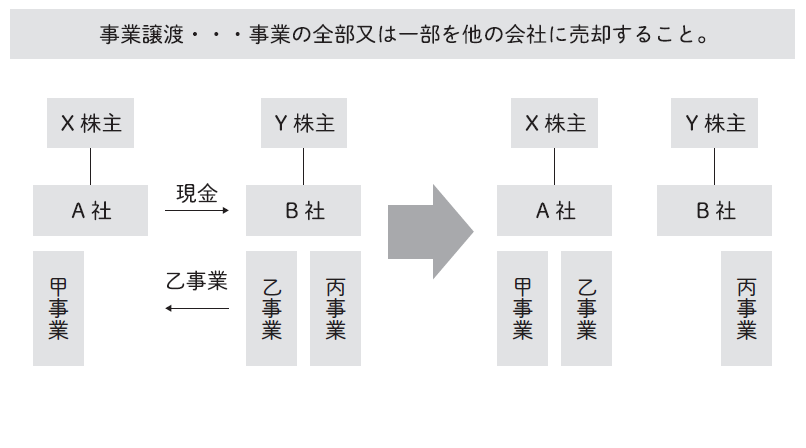

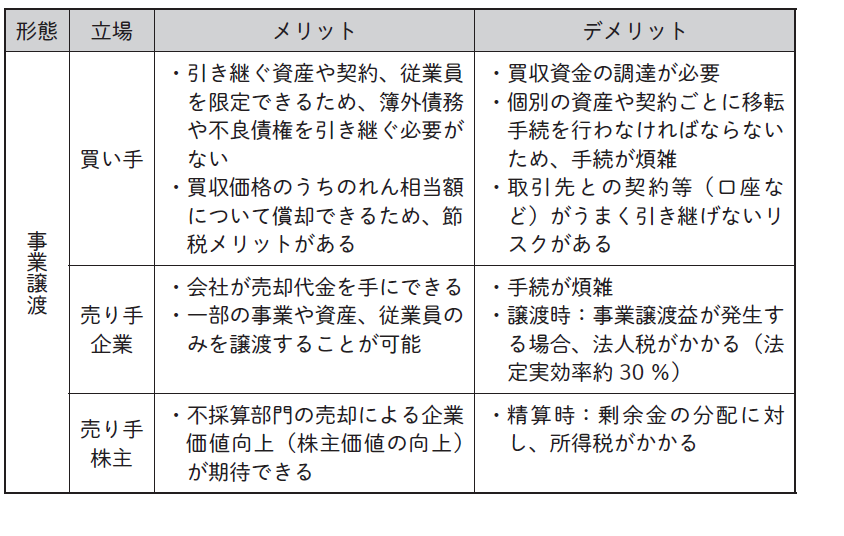

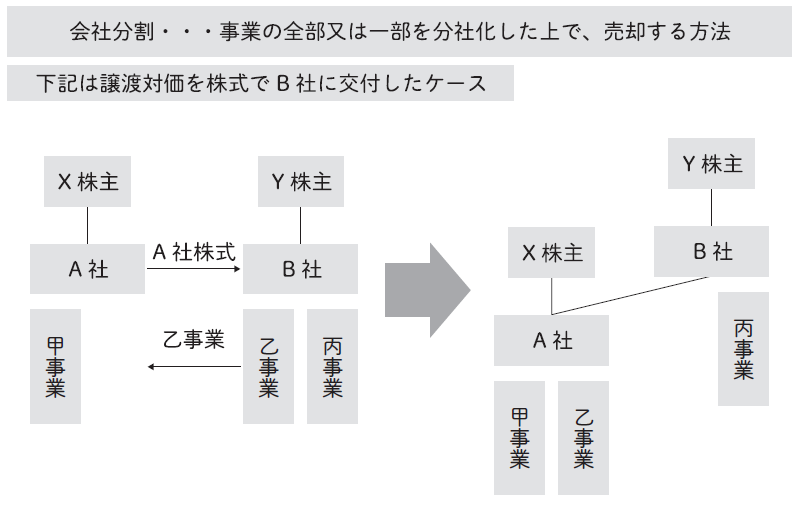

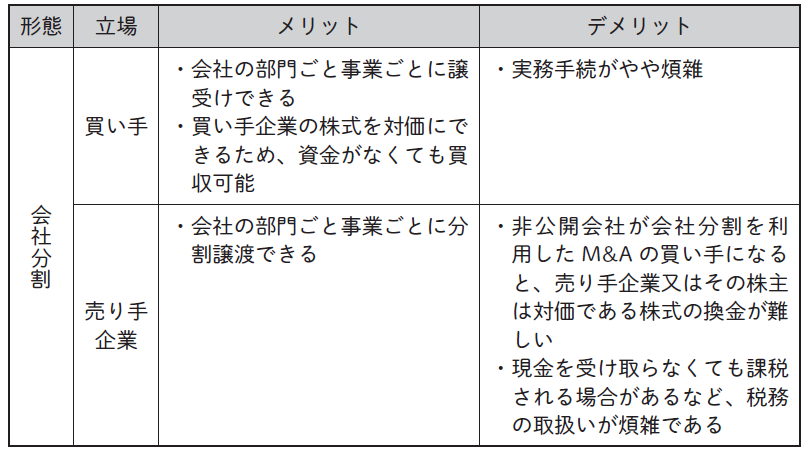

⑥希望形態条件

(例)株式譲渡 (社長所有の事業用不動産の賃貸を希望)

「株式譲渡」「事業譲渡」や「会社分割後新設会社を譲渡」などと記載します。100%株式譲渡でない場合など、特殊な場合はその旨を記載しておく必要があります。また、個人の事業用不動産を譲渡や賃貸する場合も記載します。その他条件として、「従業員全員の雇用継続」「代表者の保証債務の抹消」「オーナー一族以外の役員の勤務継続」など記載しておきたいことを簡単に記載します。

⑦譲渡希望額

(例)応相談

譲渡希望価額はまだ算定できていないケースもあり、その場合は「応相談」と記載しておきます。あまり法外な価額を記載することは相手先が見つからない可能性があります。一方で、低く見積もるとその後の値上げには応じてもらえない可能性があるため慎重に記載する必要があります。

⑧特徴

(例)〇〇の部品・を製造・販売している。〇〇品にも力を入れている。歴史ある企業で長年の実績があり、顧客との信頼関係が強い。在庫管理が行き届いており、迅速な配送体制が強みである。本社事務所社屋はオーナー親族の所有であり、譲渡後は適正価格にて賃借が可能であり、交通の便が良好な場所に位置している。

①~⑦までの内容について、もう少し詳細に記載したい場合に補足説明します。たとえば、支店や営業所がある場合など。企業の持つ強み・特長を完結に記載します。具体的には、会社の社風や、歴史、ブランド力、取引先の多さ、多様なネットワーク・立地のよさ、技術力・知的財産権などです。逆指名として「〇〇〇〇のような企業を求める」というような記載をしても良いです。

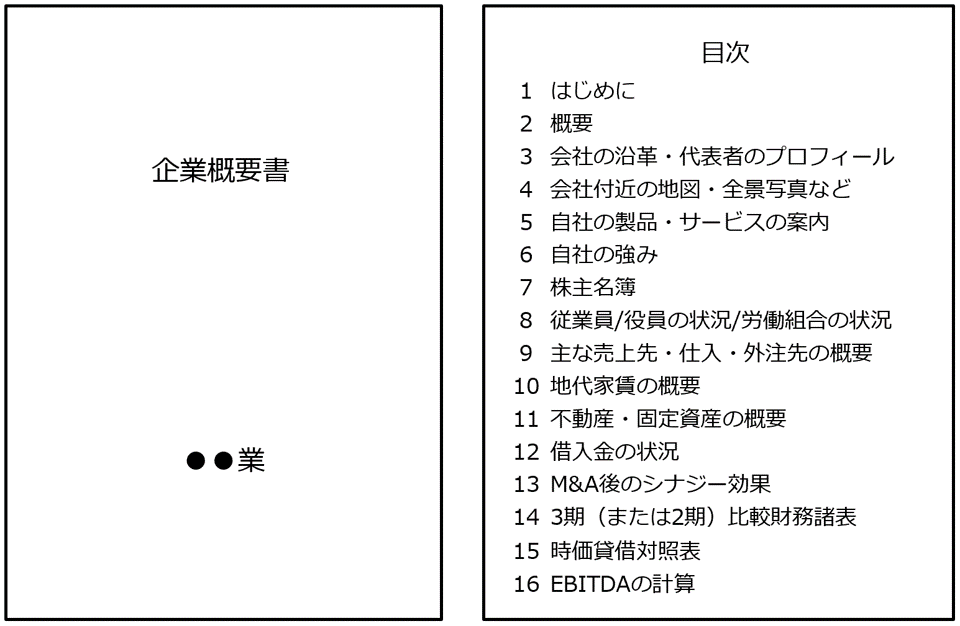

5、「企業概要書」のアピールポイント

【フルバージョンの場合の企業概要書の一例】

1.はじめに

2.概要

3.会社の沿革・代表者のプロフィール

4.会社付近の地図・全景写真など

5.自社の製品・サービスの案内

6.自社の強み

7.株主名簿

8.従業員/役員の状況/労働組合の状況

9.主な売上先・仕入・外注先の概要

10.地代家賃の概要

11.不動産・固定資産の概要

12.借入金の状況

13.M&A後のシナジー効果

14.3期(または2期)比較財務諸表

15.時価貸借対照表

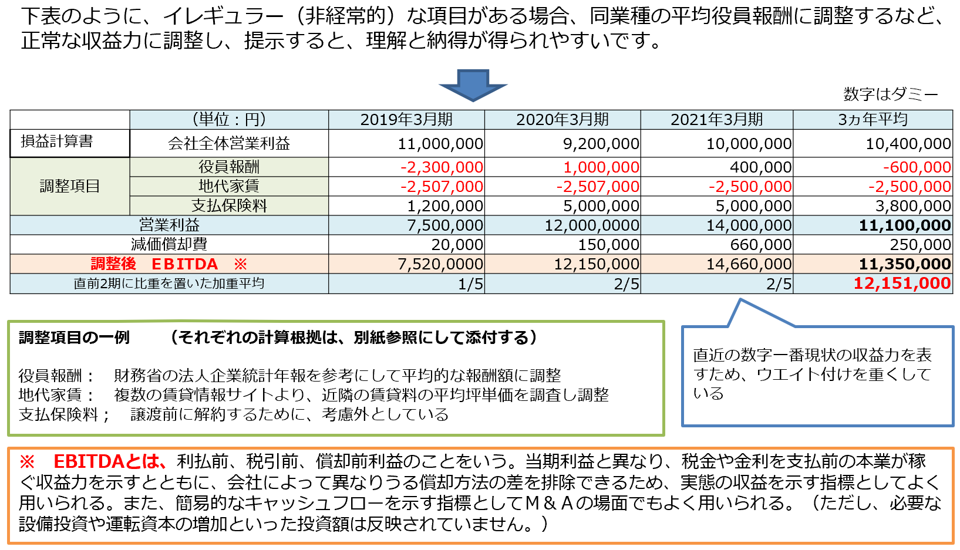

16.EBITDAの計算

企業概要書は、譲受企業が初めて手にする譲渡企業の概要です。この資料で、譲り受けの判断をすることになるので、非常に重要です。

ポイントとしては、4つあります。

①「良い会社、希望を持てる会社である」という印象をもってもらう必要があります。そのため、自社の強みについては分かりやすく記載します。

②開示した資料についての「算定根拠についてはなるべく詳細に記載する」ことで、読み手の理解を助けることになります。とくに「イレギュラーな数値や内容についてはコメントを記して説明」しておく必要があります。

③現状、業績が芳しくない企業については「その原因を記載し改善策も提示」しておくことで、少しでも希望をもってもらう必要があります。

④想定される譲受企業の譲受後の統合作業のイメージがわくように、「M&A後のシナジー効果」なども記載しておくと、譲受企業が参考にしやすいと思います。

【企業概要書のアピール法】

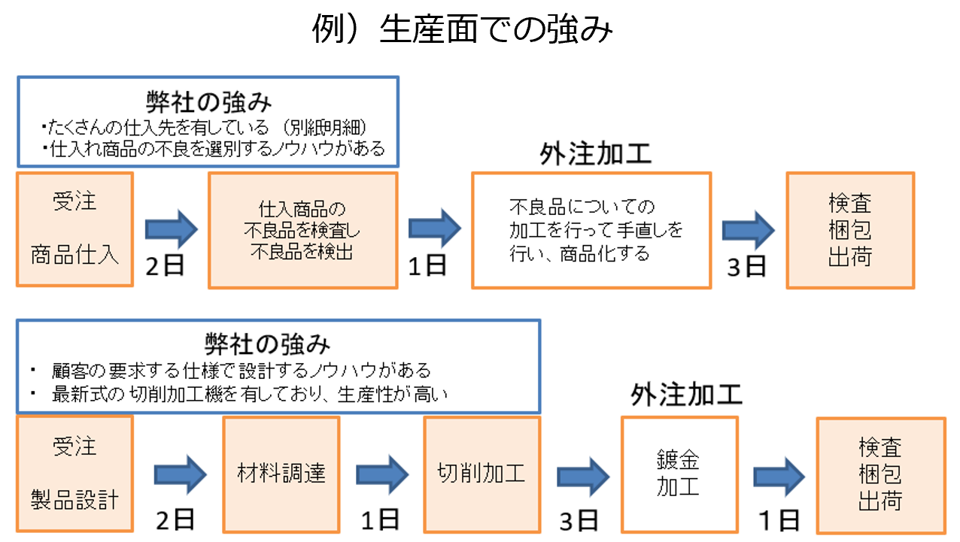

■自社の強みの説明ポイント

(留意点)

●強みを「営業面・商品面、生産面・技術面、組織面」などに区分して記載する

●商品の特長については、写真や図を付けて、視覚的にアピールする

●他社製品との比較表なども付けると、競争力のある事業だと感じてもらえる

●具体的に記載することが重要(実績・経験・資格・許認可・成果など)

生産プロセスや、サービス提供プロセスなどを、上図のように簡単に図解し、写真なども添付しながら説明を行い、プロセスのどの部分に強み(付加価値)があるのかを記載します。

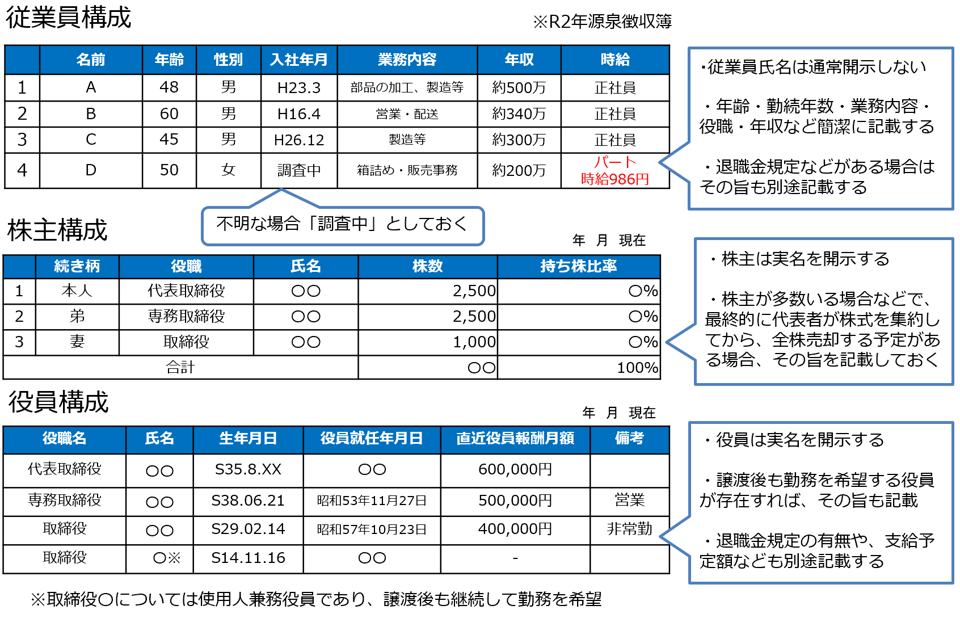

■従業員・株主・役員構成の記載のポイント

従業員の内容は、譲受企業の多くが関心を持つので、丁寧な記載が必要になります。また、イレギュラーな内容がある場合は脚注を付すなどして、理解をしてもらいやすくします。

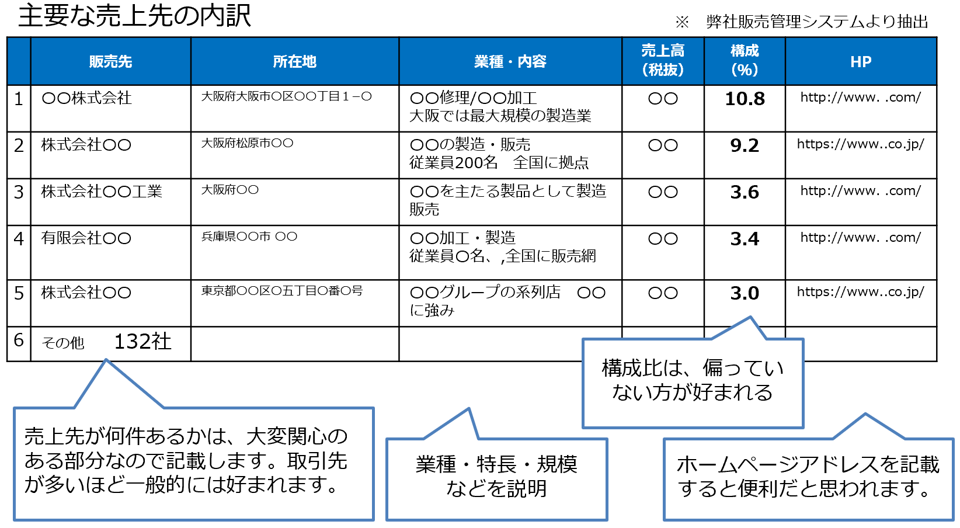

■主要な取引先の記載ポイント

譲受企業の関心の一つに、取引先企業の業種、規模、件数、構成比などがあります。上位5社から10社程度の取引先を以下のように開示すると、参考にしてもらいやすくなります。

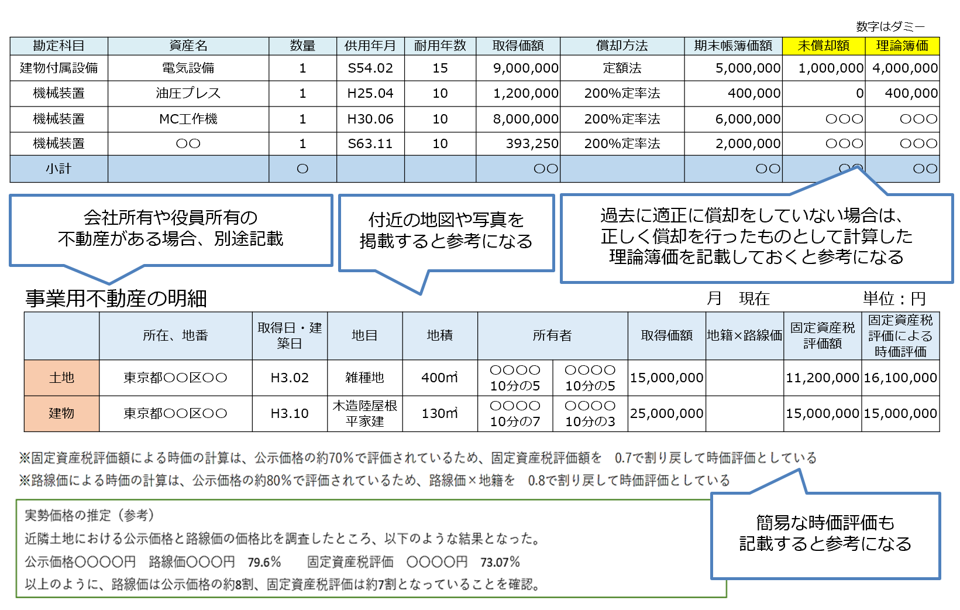

■固定資産等の記載ポイント

固定資産の場合は、できる限り現況を記載する。固定資産台帳などが実際の現況と異なる記載がある場合は、脚注にその旨を記載するなど、配慮をすると参考になります。

■損益計算書の記載ポイント

●過去3期分程度の損益計算書の推移を決算書などから作成する。

●イレギュラーな数字がある場合は脚注にて説明を行う。

●増減が大きい数字については原因なども記載をするとわかりやすい。

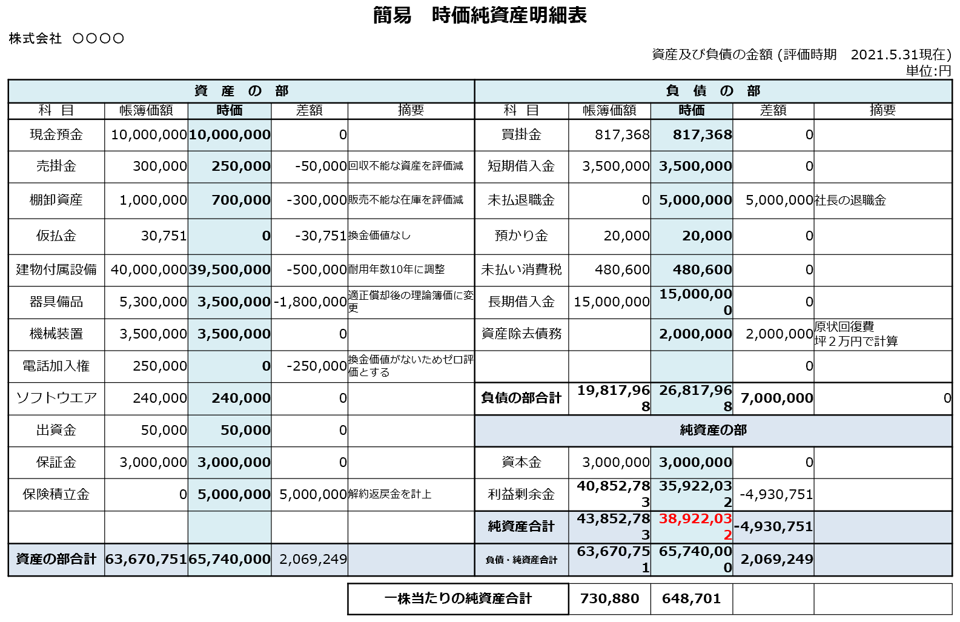

■貸借対照表(時価貸借対照表)の記載ポイント

●過去3期分程度の貸借対照表の推移を決算書などから作成する。

●イレギュラーな数字がある場合は脚注にて説明を行う。

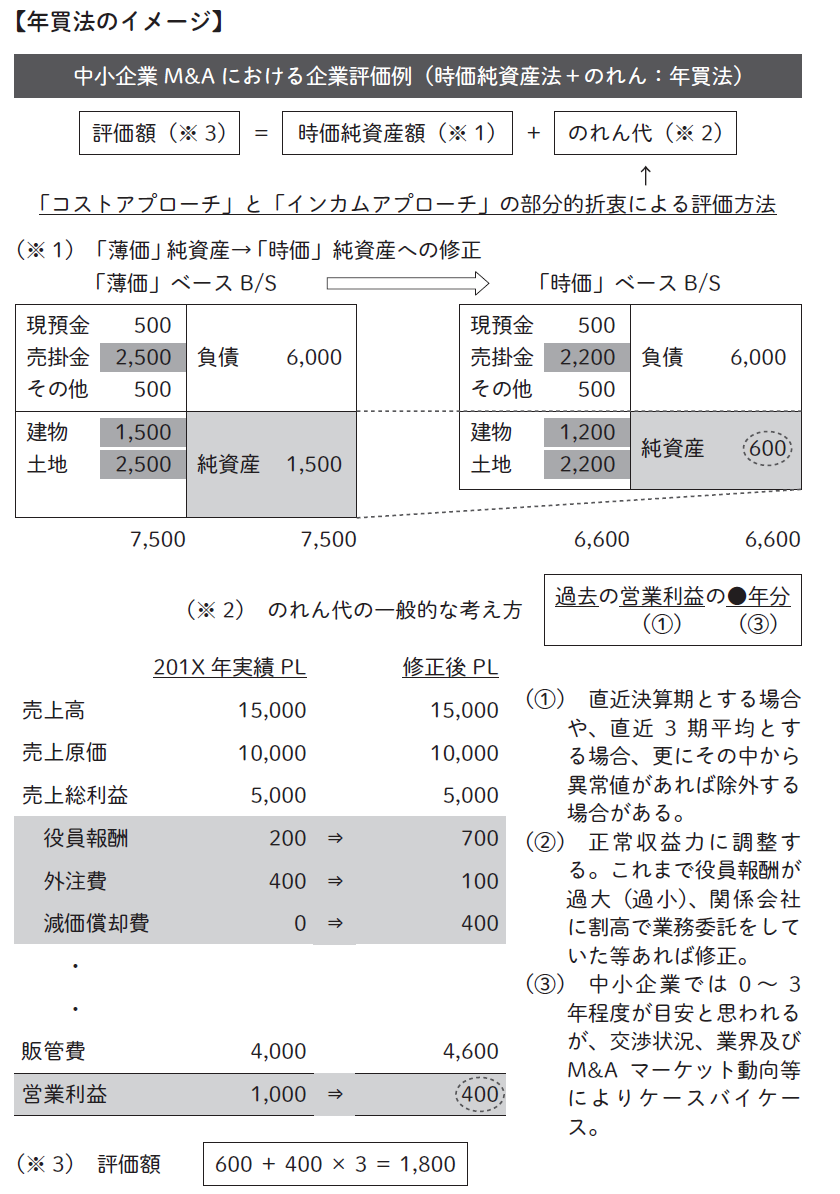

●以下のように簡易な時価評価を記載することで、実態に合った財政状態を提示できる。

6、成功事例(学習塾の場合)

【事例概要】

(譲渡企業)

●30代男性社長

●1教室のみ独立型学習塾を経営

●数年程前に起業をし、駅前のビルを賃貸し、学習塾を立ち上げる

●誠実な指導方法が評判で順調であったが、アーリーリタイアにより、M&Aを検討

(譲受企業)

●10教室以上を経営している中堅学習塾

●コロナウイルス禍で学習塾が休業になり、一時交渉が延び延びになったにもかかわらず、交渉は順調に進み、値引きなしの当初の売買価格にてクロージングが達成

【成約のポイント】

①譲渡社長の誠実な人柄が信頼されたこと

②充実したサービスを提供しているにもかからず、講座価格等が低く、収益性は悪かったが、平均以上の顧客を抱えており、潜在能力を評価してもらえたこと

【企業概要書でのアピールポイント】

●ノンネームの生徒の情報(学校名・学年・学力など)・ 講師の情報(出身校・経験・得意科目など)を掲載して、商圏や学力レベル、講師の指導レベルなどが一目でわかるように記載した。

●授業料の計算方法やサービスの内容を詳細に記載して、問題点と解決策などを記載した。

●本来、受け取るべきテキスト代や臨時講習料なども適正価格に修正した損益シミュレーションを作成し、業務改善しだいでは高い収益を得ることができることを記載した。

●講師1人に対する生徒数の数比率を世間一般での生徒数に変更することで、なお、高い収益性が確保できることをアピールした。

●当面、現経営者にも講師として参画してもらうことで、既存の生徒に安心感をもらってもらうように、現経営者を含めた収益予測を行い企業概要書に提示した。

【結果】

当初の提示額の3~4倍の譲渡価額で納得いただき、成約することができた

7、まとめ

①ノンネームシート

●譲受企業に判断してもらいやすいように、情報を簡潔に記載する。

●企業名が特定できないように、記載方法に注意すること。

●ホームページなどの用語をコピーすると、検索に引っかかる可能性があるので注意する。

●ノンネームとはいえ、信頼できるアドバイザーに渡すこと(承諾なく、ファックスやメールでばら撒く業者も存在するので注意する)。

②企業概要書

●必ず、秘密保持契約を交わすか、秘密保持の誓約書を受けとってから開示する。

●企業概要書は自社のプレゼンテーション資料だという認識で記載する。

●提示する相手の重要度・信頼度によって、提出する資料の詳細は加減して提示する。

●強みを強調し、今後も持続的に発展する要因がある旨をアピールする。

●問題点を敢えて提示し、その解決策を示すことで、誠実さをアピールする。

●譲渡後の改善策とともに、改善後の収益予測など数字でアピールする。

●確認に時間がかかる場合は、後で随時改良し、概要書の品質を高めていく。

.jpg)

.png)