Q-6 M&Aで売りたい(譲渡したい)時はどんな準備が必要でしょうか?|3分でわかる!M&Aのこと【解説コラム】

このコラムの次回更新を知りたかったら…@zeiken_infoをフォロー

□■―――――――――

今後、ますます活用が進んでいくであろうM&Aについて、できるだけわかりやすくQ&A形式で解説するコラムを掲載することにしました。ぜひご一読ください!

―――――――――■□

Q-6 M&Aで売りたい(譲渡したい)時はどんな準備が必要でしょうか?

A

M&Aにより会社を売りたいと思った時には事前の情報収集と整理が必要です。

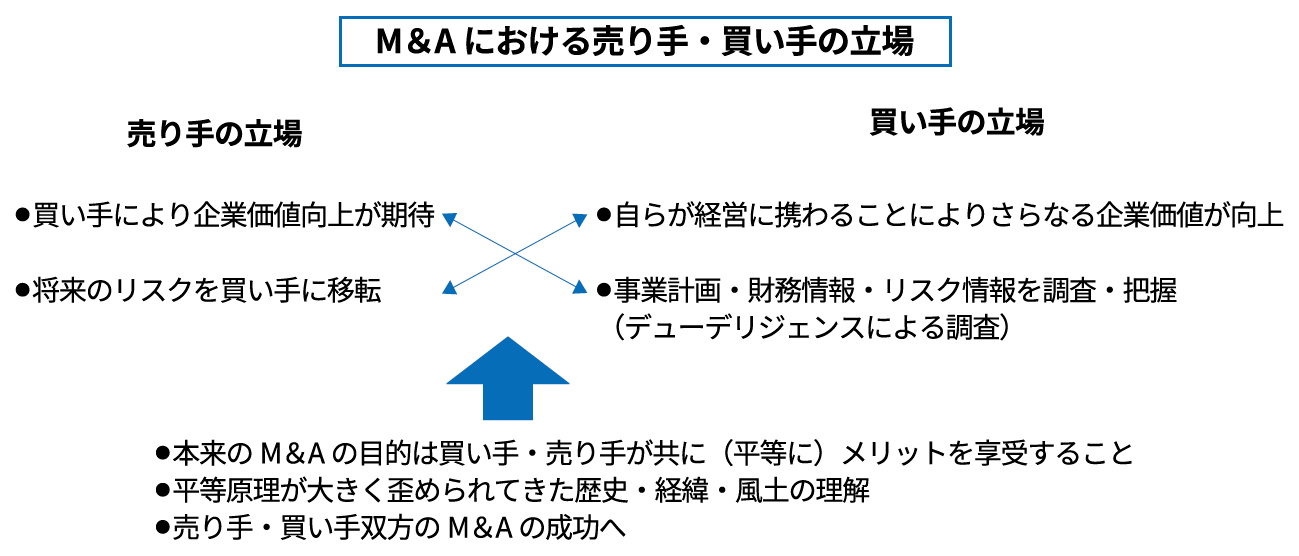

それは、M&Aの売り手と買い手との間には経験の差が存在するためです。

一般的にM&Aによる売り手サイドは初めてのM&Aであることが多いのに対して、買い手サイドはこれまでに何度も企業を買収した経験があることも珍しくありません。

このように、経験に差がある中で、事前の準備ができていない場合には、安く買いたたかれたり、不利な条件による売却となってしまったりする可能性もあります。

そのため、具体的には以下のような情報を事前に整理し、集めておくことが重要です。

・会社を売りたい目的

まず、会社を売りたい目的を整理することが必要です。目的を整理していく中で、これだけは譲れない、などの諸条件を明確にすることで、そもそもM&Aが最善の方法なのかを再確認するとともに、M&Aによる売却を行う場合でもその後にしっかりとした交渉ができることにつながり、結果としてM&Aの成功につながることになります。

・M&Aについて相談する窓口

M&Aは会社の売却であり、会社にとってもオーナーにとっても大変重要なイベントです。そのため、事前に相談する窓口は信頼がおける相手であることが非常に重要になってきます。一般的には、M&A仲介会社や、公認会計士・税理士・弁護士といった専門家、さらに銀行等の金融機関、そして商工会議所、事業承継・引継ぎ支援センターなどの地域の自治体と密接な機関等が相談窓口として挙げられます。選択肢として複数あることを認識した上で、信頼のおける専門機関等と一体となって進めていくことが重要です。

・会社の数値に現れない価値

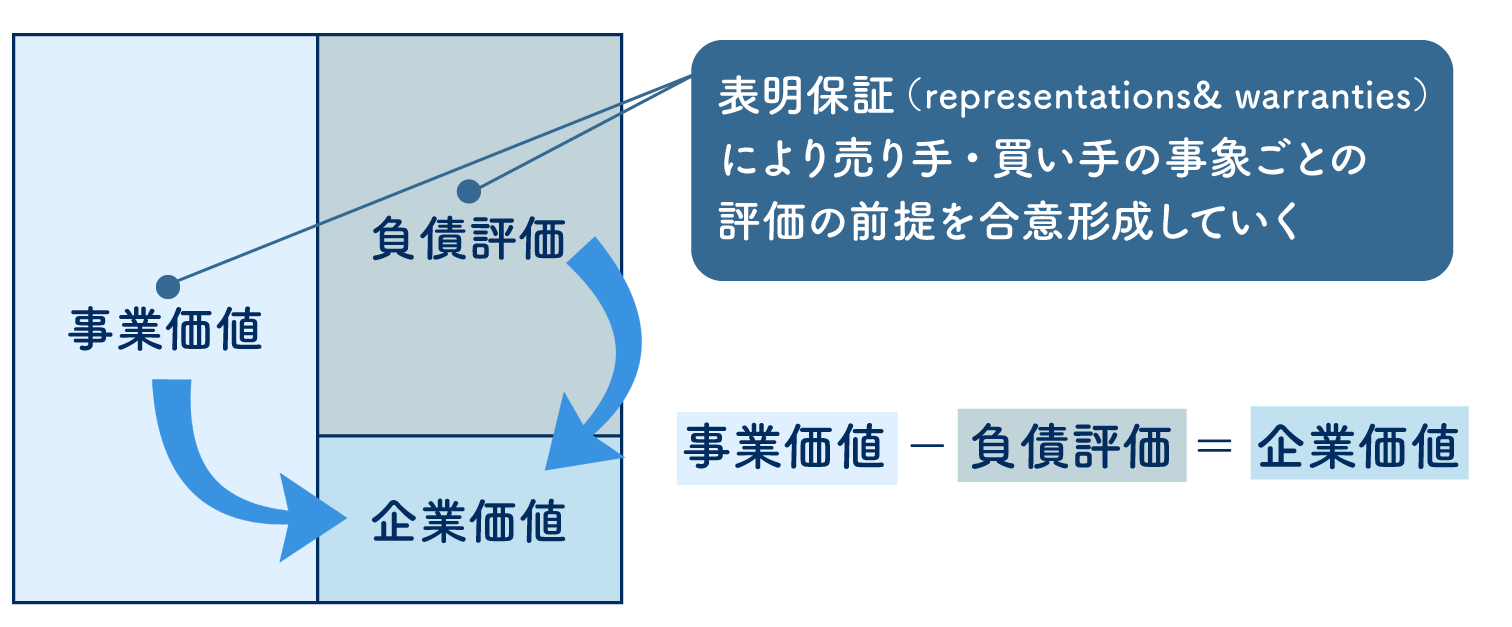

Q-3のコラムでも記載しているように、売り手サイドとしては、今まで築き上げた顧客基盤・ノウハウ・社員教育・ブランド価値を適正に評価してもらいたいと考えますが、これらは決算書などの財務諸表数値には反映されていないことが通常です。

これらの会社の強みとなるような企業価値をM&Aを検討する前から事前に時間をかけて整理しておくことで、M&Aの取引価額を適正に評価することが可能となり、最終的にM&Aの成功へとつながると考えます。

なお、このような情報は会社の代表者だけでは客観的な評価が難しいこともあるので、税務顧問先やM&A仲介の担当者等に事前に相談しておくことがとても重要です。

(執筆:税理士・公認会計士 風間啓哉)

このコラムでは読者の方からのご質問も募集しています。M&Aに関することで疑問に思っていること、コラムの内容に関してもっと詳しく知りたいこと、○○について取り上げてほしい、などありましたら、こちらのアドレス(links@zeiken.co.jp)までお知らせください

(注意)回答・解説は原則このコラム内で行い、個別の回答はできません。個別事例についてのご相談には対応できませんのであらかじめご承知おきください。

風間啓哉(かざま けいや)

税理士・公認会計士(風間会計事務所 代表)

2005年公認会計士登録、2010年税理士登録。

監査法人にて監査業務を経験後、上場会社オーナー及び富裕層向けの各種税務会計コンサル業務及びM&Aアドバイザリー業務等に従事。その後、事業会社㈱デジタルハーツ(現 ㈱デジタルハーツホールディングス:東証プライム)へ参画し、同社取締役CFOを経て、同社非常勤監査役(現任)を経験。2018年から会計事務所を本格的に立ち上げ、現在に至る。

(著書等)『PB・FPのための上場会社オーナーの資産管理実務(三訂版)』『資産家・事業家 税務コンサルティングマニュアル』(共著、税務研究会)、『ケーススタディ M&A会計・税務戦略』(共著、金融財政事情研究会)

↓ 会計事務所の所長様向け ↓

↓ M&Aの解説をもっと読む ↓

このコラムの次回更新を知りたかったら…@zeiken_infoをフォロー

![会計事務所の譲渡を検討しております。 従業員にはどのタイミングで伝えるべきでしょうか?[会計事務所M&Aの疑問(譲渡/入門編)]](https://links.zeiken.co.jp/wp-content/uploads/2026/01/kaikeijimusyoMAnogimon.illver-1200x797.png)

![どのような会計事務所が買手となるのでしょうか?[税理士事務所の事業引継ぎ(M&A)や後継者不足に悩んだら]](https://links.zeiken.co.jp/wp-content/uploads/2021/10/smallma-1.png)