[スモールM&A マッチングサイト活用が成功のカギ]

第13回:売れる会社の特徴

売れる会社と売れない会社、その分岐点とは?

〈解説〉

質問(A)

第三者承継できる会社とできない会社があるようですが、どういったところがポイントなのでしょうか。

回答(Q)

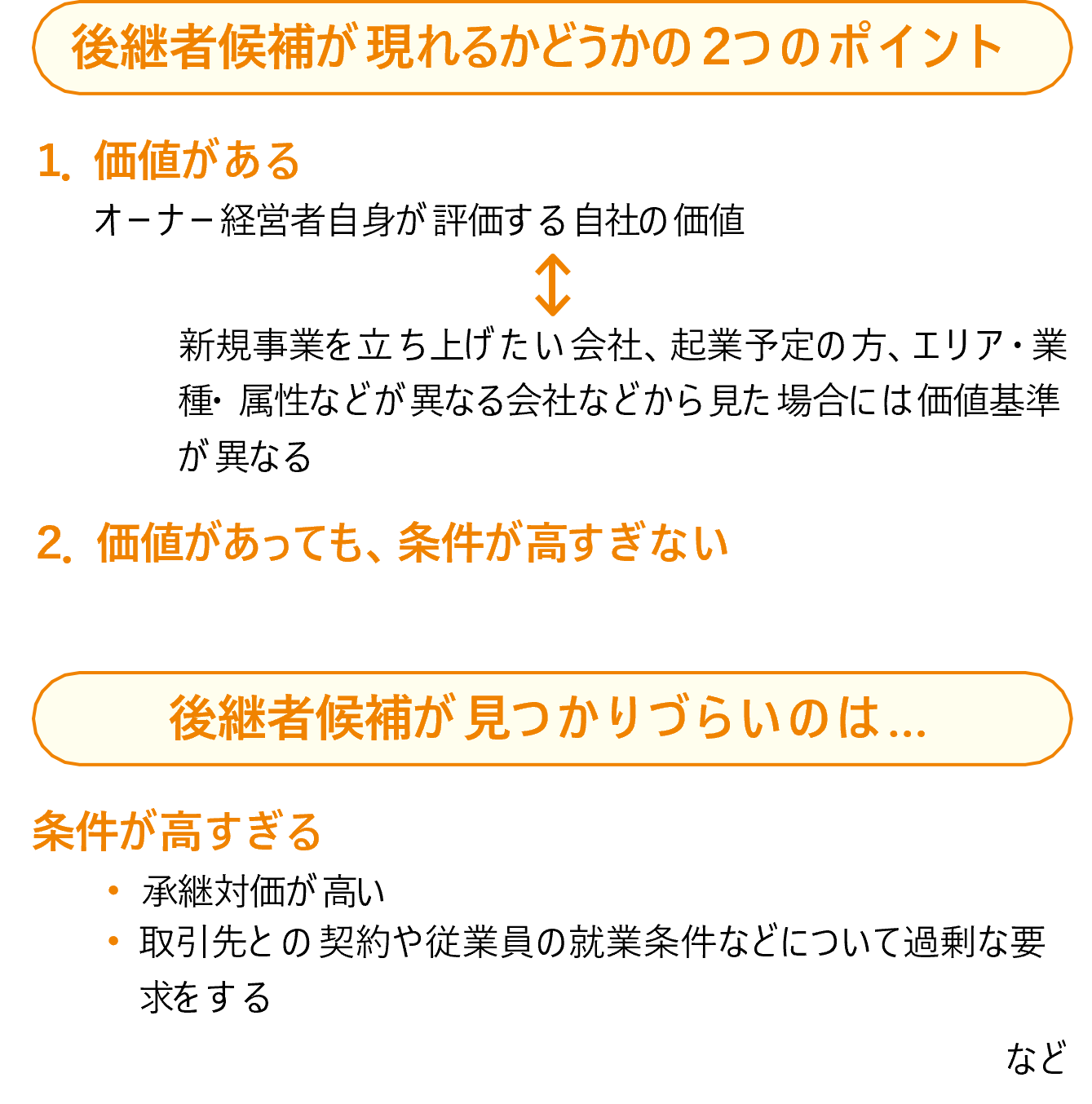

後継者候補が現れて上手に第三者承継ができている会社の特徴は、「5つの整理ができている」「再現性がある」「条件が高すぎない」の3つです。

後継者候補が集まりやすい会社の特徴

特別な商品やサービスを扱っていたり、特許を持っていたりなど特徴的な会社は、後継者が見つかりやすいのは確かである。しかし、マッチングサイトを使って後継者候補を探す場合は、あまり特徴がない普通の小さな会社でも、後継者候補が見つかる可能性がある。

また、ここまで見てきたように、売上規模が小さくても、赤字や借金があってもマッチングサイトを使った第三者承継では、後継者候補が見つかる可能性は十分にある。その背景には、後継者候補の「数」が増加していることと、後継者候補の「多様化」がある。

このようにマッチングサイトにより後継者が見つかりやすくなった状況の中でも、特に後継者候補が集まりやすい会社がある。

そのような会社の特徴は次のとおりである。

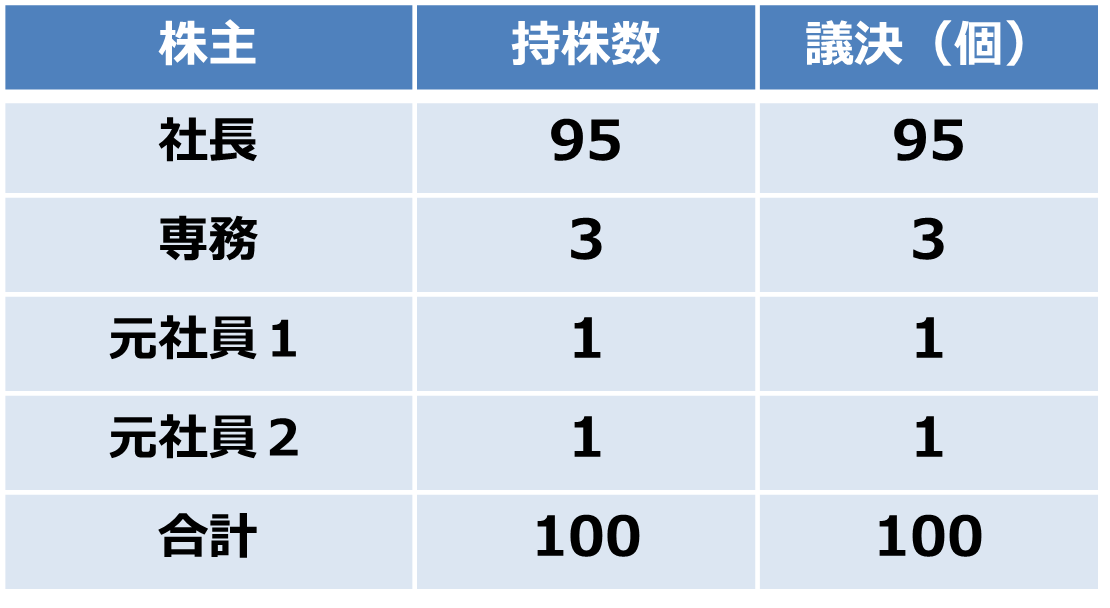

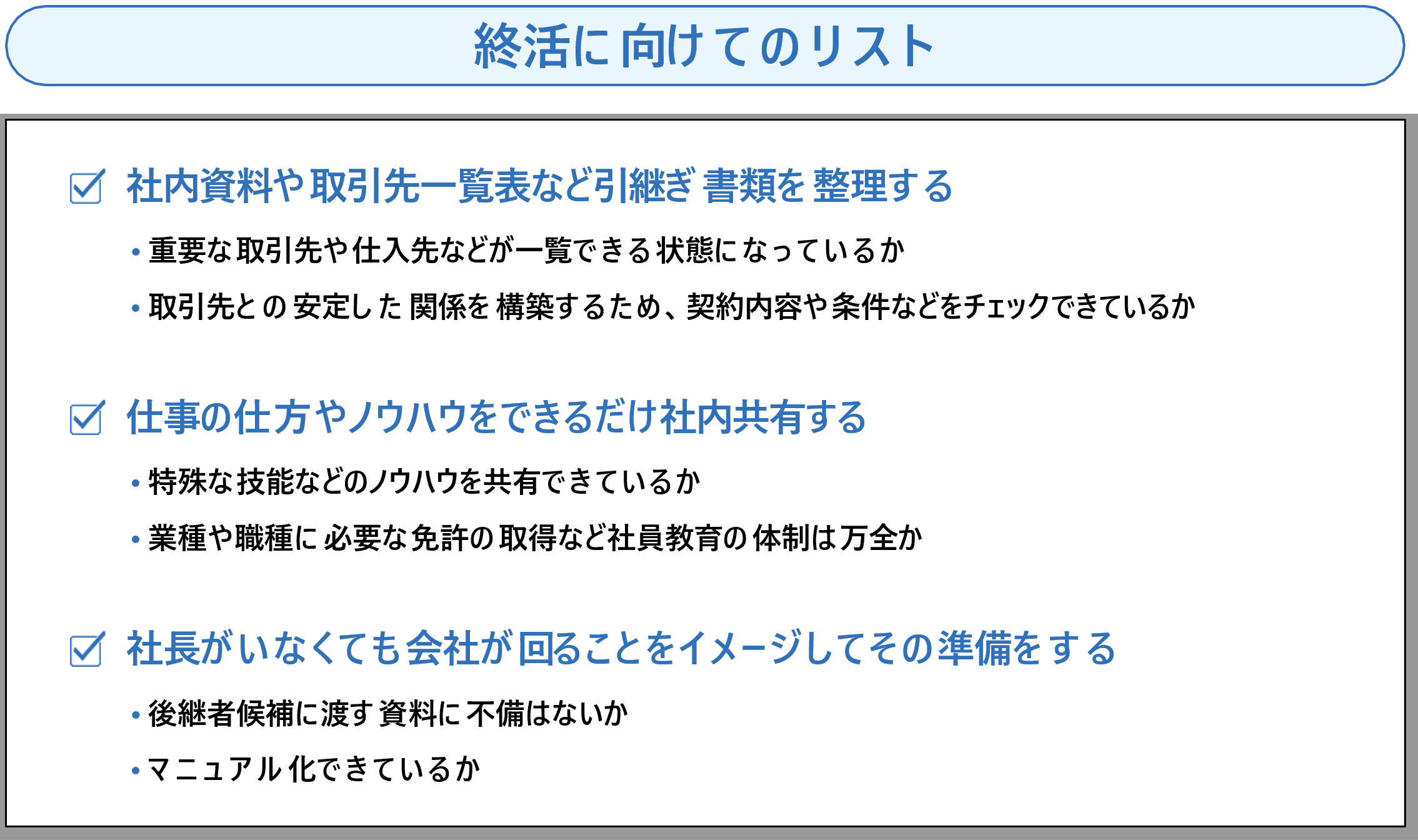

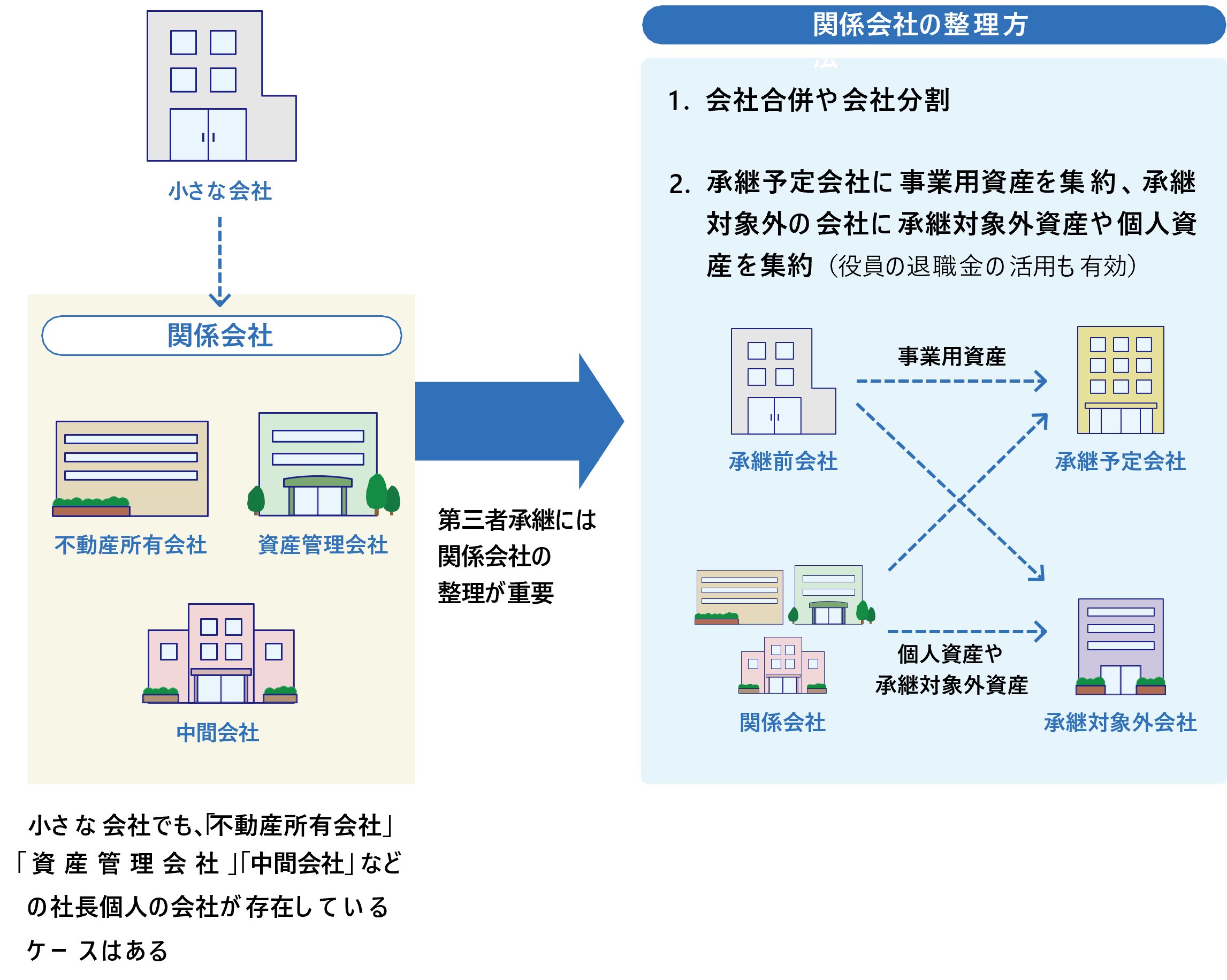

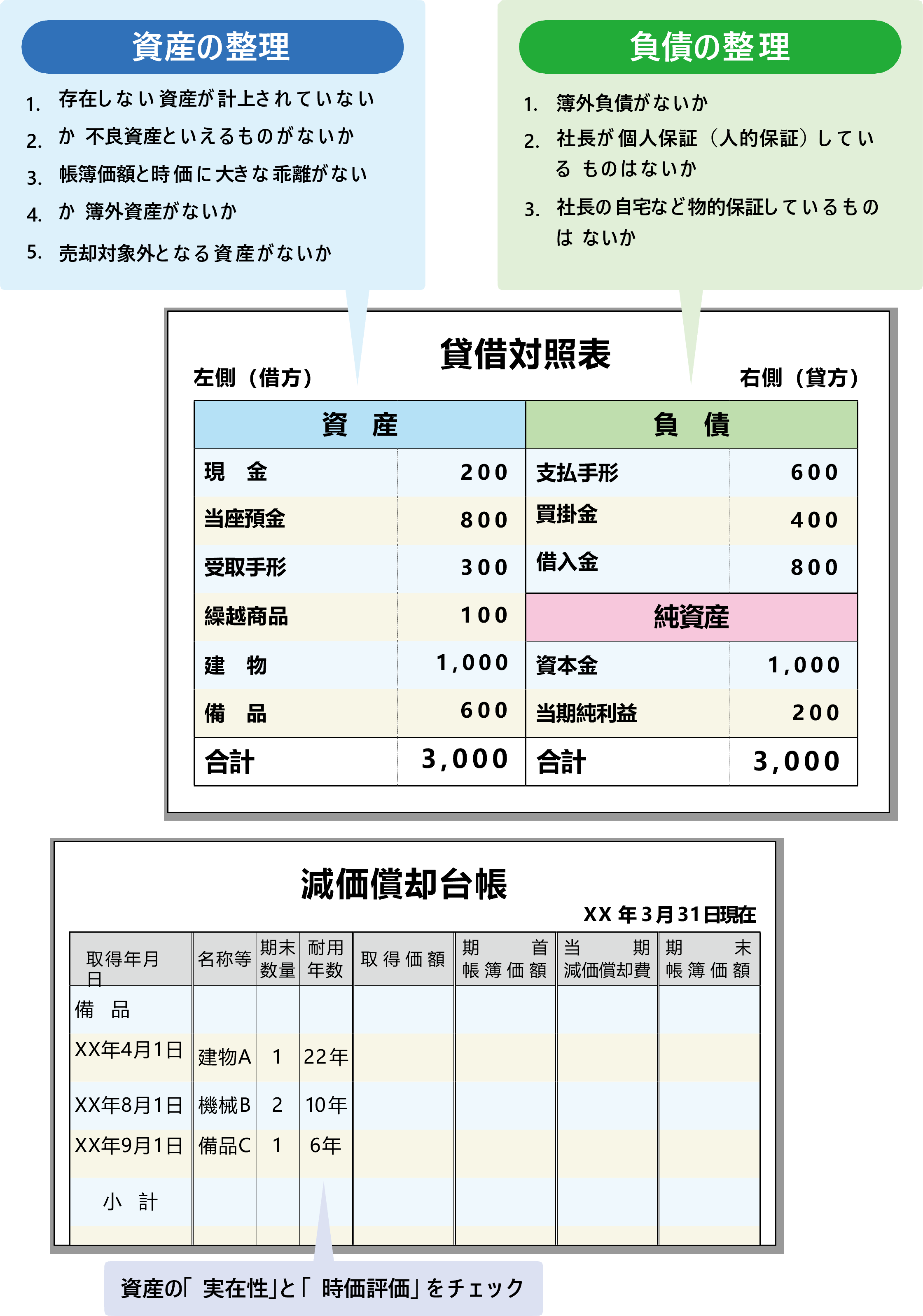

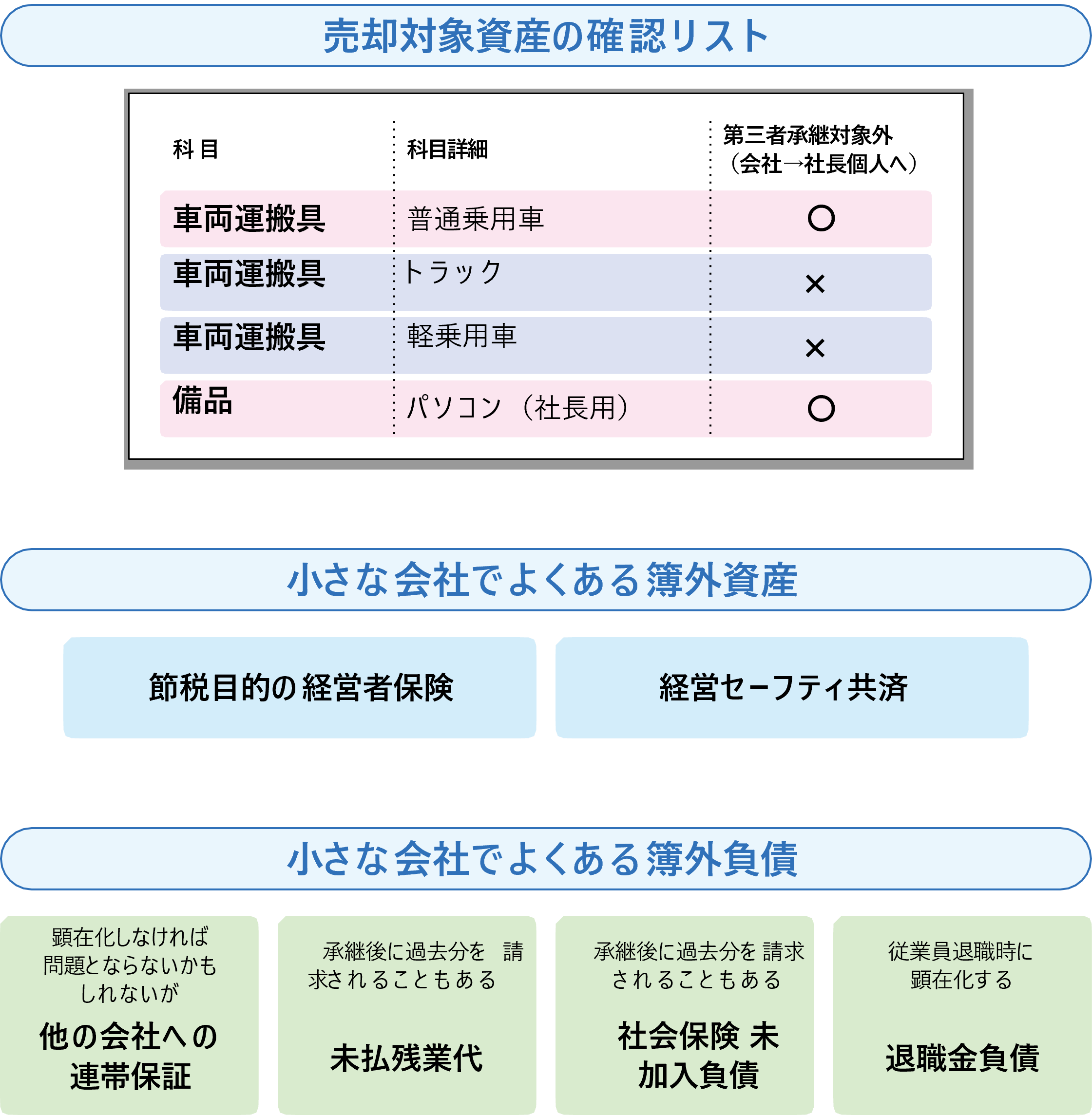

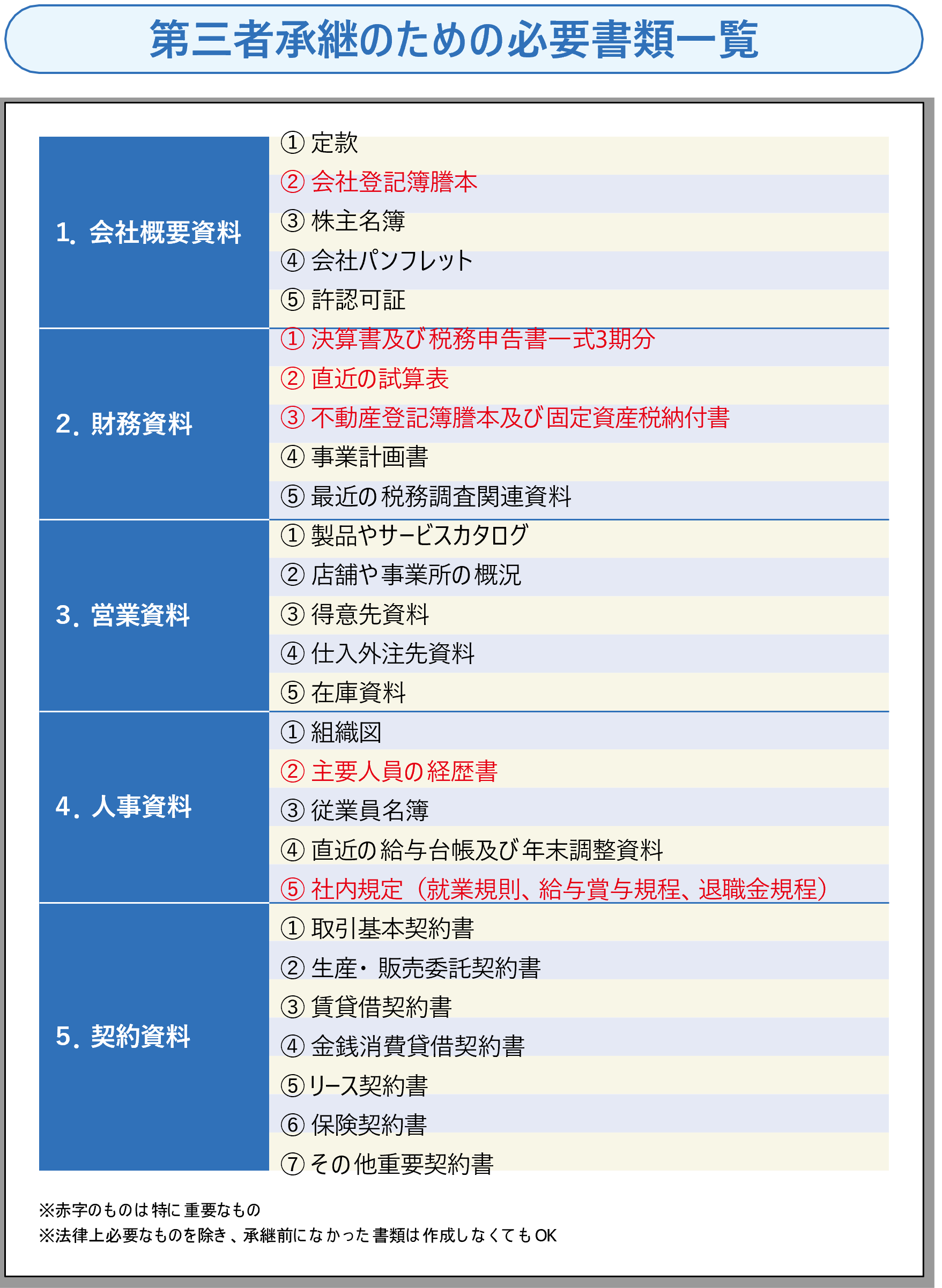

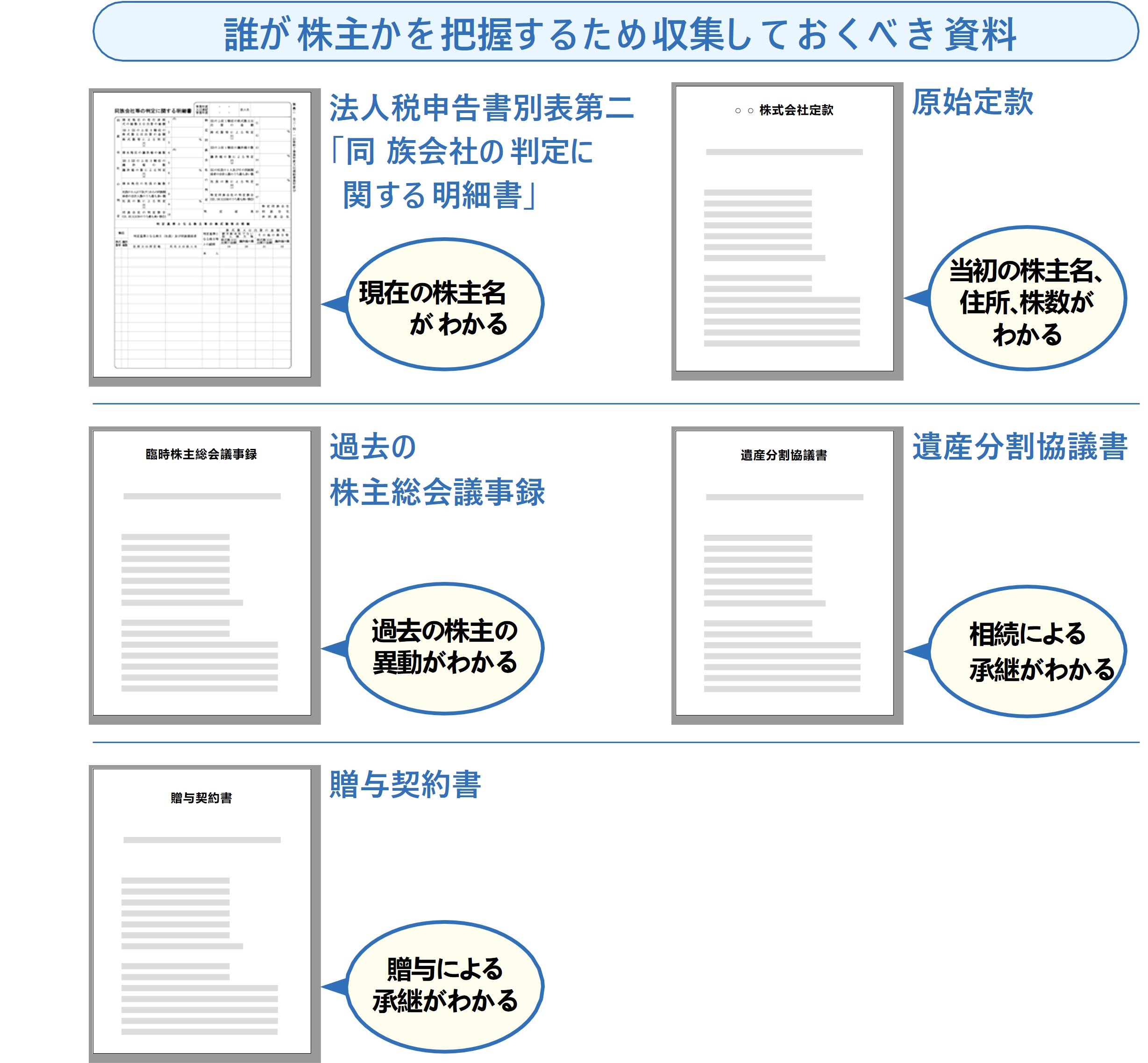

● 「5つの整理(株主・書類・資産や負債・私的財産や私的経費・関係会社の整理)」が事前にできている会社

● 社長がいなくてもある程度回っている会社又は再現性がある会社

● 条件が高すぎない会社

再現性のある会社

1つ目にあげた「5つの整理」は、これまでの解説をもう一度確認してほしい。ここでは、2つ目にあげた「社長がいなくてもある程度回っている会社又は再現性がある会社」を確認する。後継者候補の視点は常に、「承継後」にある。承継自体は後継者候補にとっては、スタート地点に過ぎない。承継後にこの会社をどうやって経営していくのか、ノウハウや取引先をどうやって引き継ぐのかなどが重要なのである。

承継が済めば、基本的に元社長はその会社からいなくなるが、その時に問題なく会社運営ができるのかが後継者候補の最大の関心事といっていい。承継対象会社が、既に社長抜きでほぼ運営できている場合は、後継者候補にとっては安心だ。この場合は第三者承継とはいえ、トップが代わるだけで、実務はそのまま問題なく継続できるだろう。

しかし、小さな会社ではそういった会社はとても少ないのが現実だ。では、一般的な小さな会社が後継者候補に興味をもってもらうためにはどうしたらいいのだろうか。それは、再現性のある会社にすることである。「再現性がある」とは、他の人でも同様の作業ができて、結果が出るような仕組みのことである。具体的には第6回の解説で説明したように、社長が独自にしている業務を、紙に落とし込んでマニュアル化していくのである。

条件が高すぎない会社

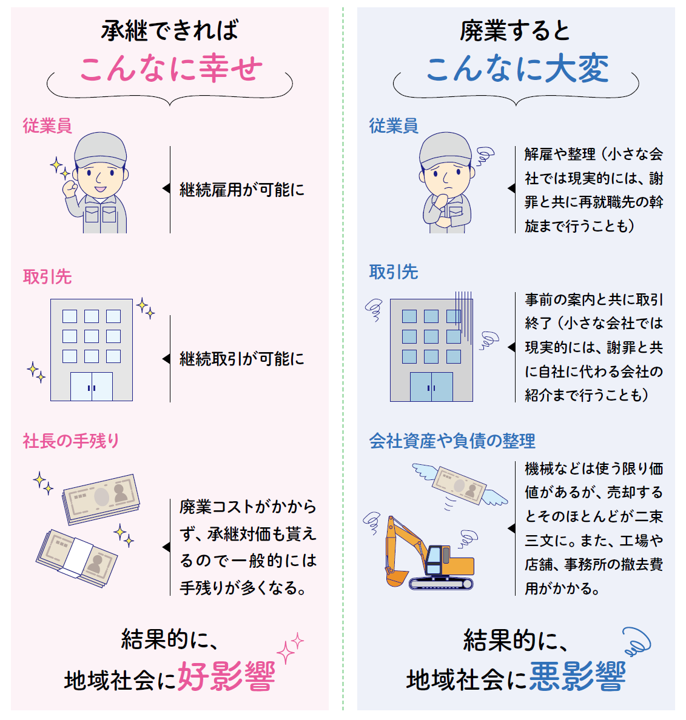

特別な商品があり、再現性もある会社なのに、なかなか第三者承継ができない会社がある。なぜであろうか。その理由はズバリ、「条件が高すぎる」のである。これは、小さな会社でも時々ある。たとえ小さくとも特別な商品やサービスがあり、更に再現性のあるような会社では、オーナー経営者自身にとっては自慢の会社である。そうすると、時に、相場とかけ離れた条件を提示してしまい、結果的に後継者候補が現れなくなってしまうのである。こういった時は是非、マッチングサイトに精通したアドバイザーなどの専門家に相談をして、相場観を確認してほしい。そうしないと、取引先も従業員も、オーナー経営者自身も望まない結果となってしまうのだから……。

最後は信頼できるかどうか

最後に、「5つの整理」や「再現性」があり、条件も「高すぎない」にもかかわらず、第三者承継ができない会社も実は稀にあるのだが、どんなケースだろうか。 意外と思われるかもしれないが、第三者承継の過程で信頼を醸成できなかったケースである。最終的にお金を支払って全責任を背負うのは、後継者候補である。

その後継者候補からみて、オーナー経営者などに対して、「何か隠しているのではないか」という疑念が最後まで払拭できなければ、後継者候補は最終的にお金を支払うことはしないだろう。たとえ資金力や経験豊富な有名企

業が後継者候補として現れても、信頼を相手に抱くことができなければ、雇用の継続や取引先の継続を強く望むオーナー経営者の場合、最終的に会社を引き渡すことはしないだろう。

小さな会社の第三者承継では、こういった部分は大変重要であることを覚えておいてほしい。第三者承継を特殊なことと思わず、通常の仕事と同じように考え判断することができれば、納得のできる形で会社を引き継ぐことも可能であるはずだ。

![売却に向く会社と向かない会社 ~仕組みで儲ける会社と属人的な技術やノウハウで儲ける会社~[税理士のための中小企業M&Aコンサルティング実務]](https://links.zeiken.co.jp/wp-content/uploads/2019/03/business-2173147_640.jpg)

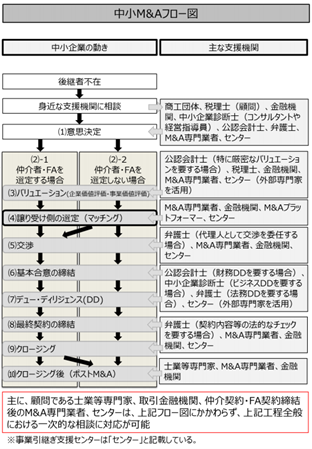

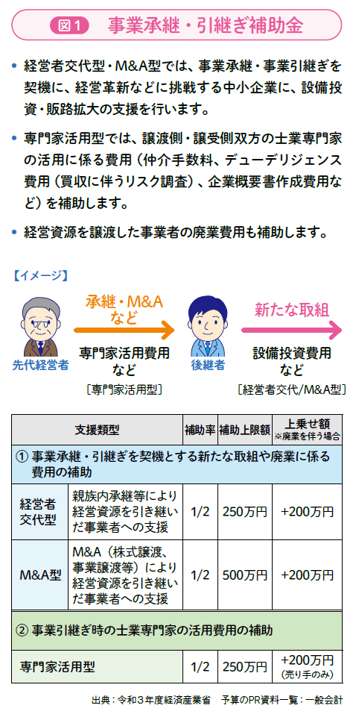

図1を見てほしい。改正前の「経営資源引継ぎ補助金」が図1の②事業引継ぎ時の士業専門家の活用費用の補助に当たる。この②の補助の対象者は、小さな会社を含む中小企業者等を前提として「第三者承継=M&Aを行う譲渡側及び譲受側」となっていて、補助対象経費は、「成功報酬、財務調査費用、着手金、マッチングサイトの利用料等」と幅広く、補助率「1/2」、補助上限額は「250万円」である。

図1を見てほしい。改正前の「経営資源引継ぎ補助金」が図1の②事業引継ぎ時の士業専門家の活用費用の補助に当たる。この②の補助の対象者は、小さな会社を含む中小企業者等を前提として「第三者承継=M&Aを行う譲渡側及び譲受側」となっていて、補助対象経費は、「成功報酬、財務調査費用、着手金、マッチングサイトの利用料等」と幅広く、補助率「1/2」、補助上限額は「250万円」である。

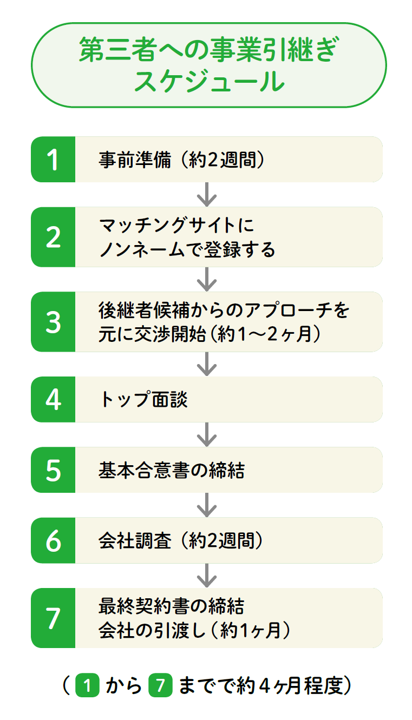

事前準備を十分に行った上でマッチングサイトに登録することになるが、その登録は秘密保持の観点から、「会社名などを伏せた形のノンネームバリューシート(業種やエリア、概算売上金額や利益金額、特徴などの文章、売買価格を含めた売却条件などを記したもの)」で行うことになる。

事前準備を十分に行った上でマッチングサイトに登録することになるが、その登録は秘密保持の観点から、「会社名などを伏せた形のノンネームバリューシート(業種やエリア、概算売上金額や利益金額、特徴などの文章、売買価格を含めた売却条件などを記したもの)」で行うことになる。

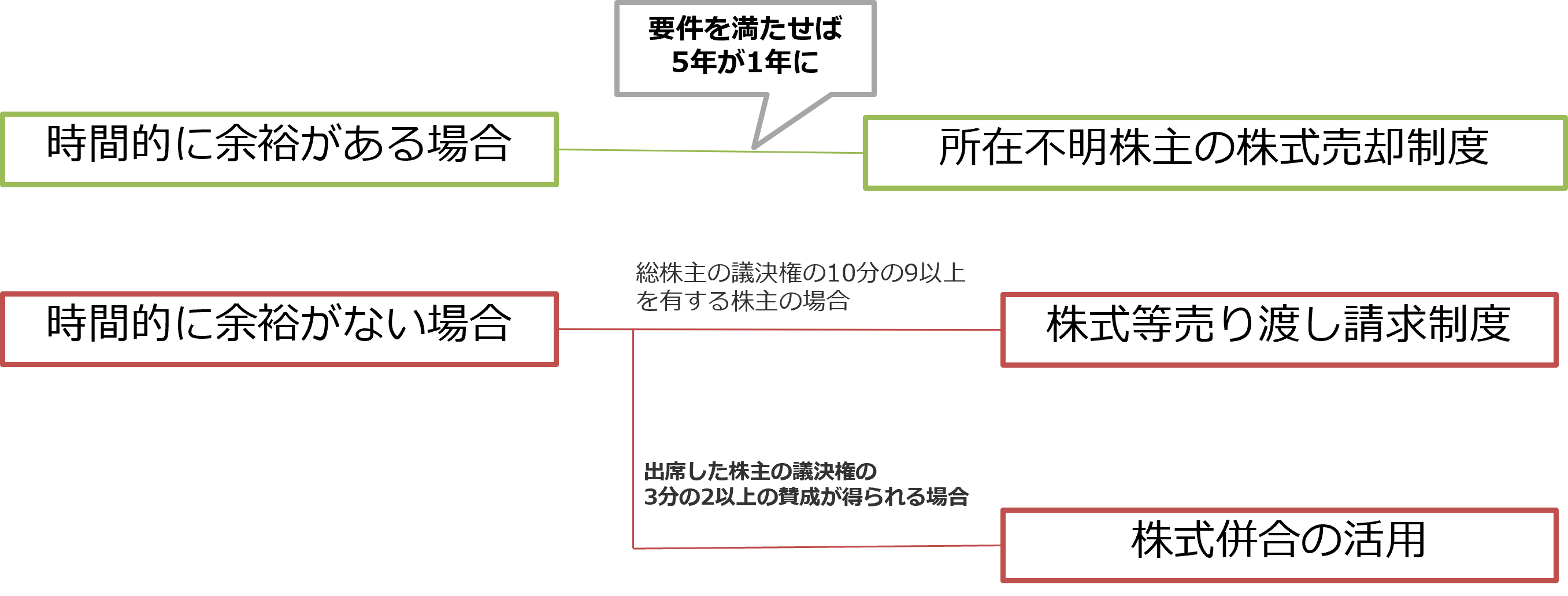

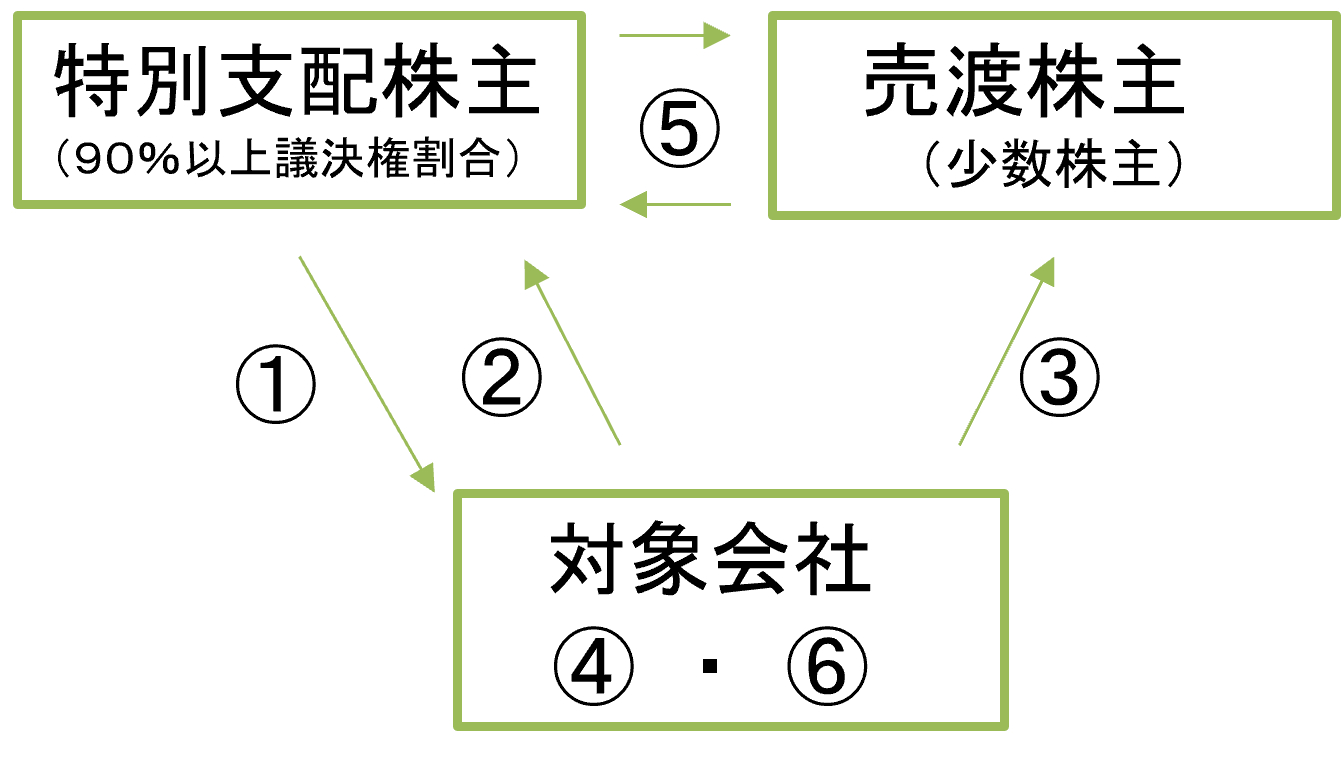

①特別支配株主から対象会社への通知

①特別支配株主から対象会社への通知

.jpg)