[氏家洋輔先生が解説する!M&Aの基本ポイント]

第9回:会社分割および事業譲渡のメリットとデメリット(比較)

〈解説〉

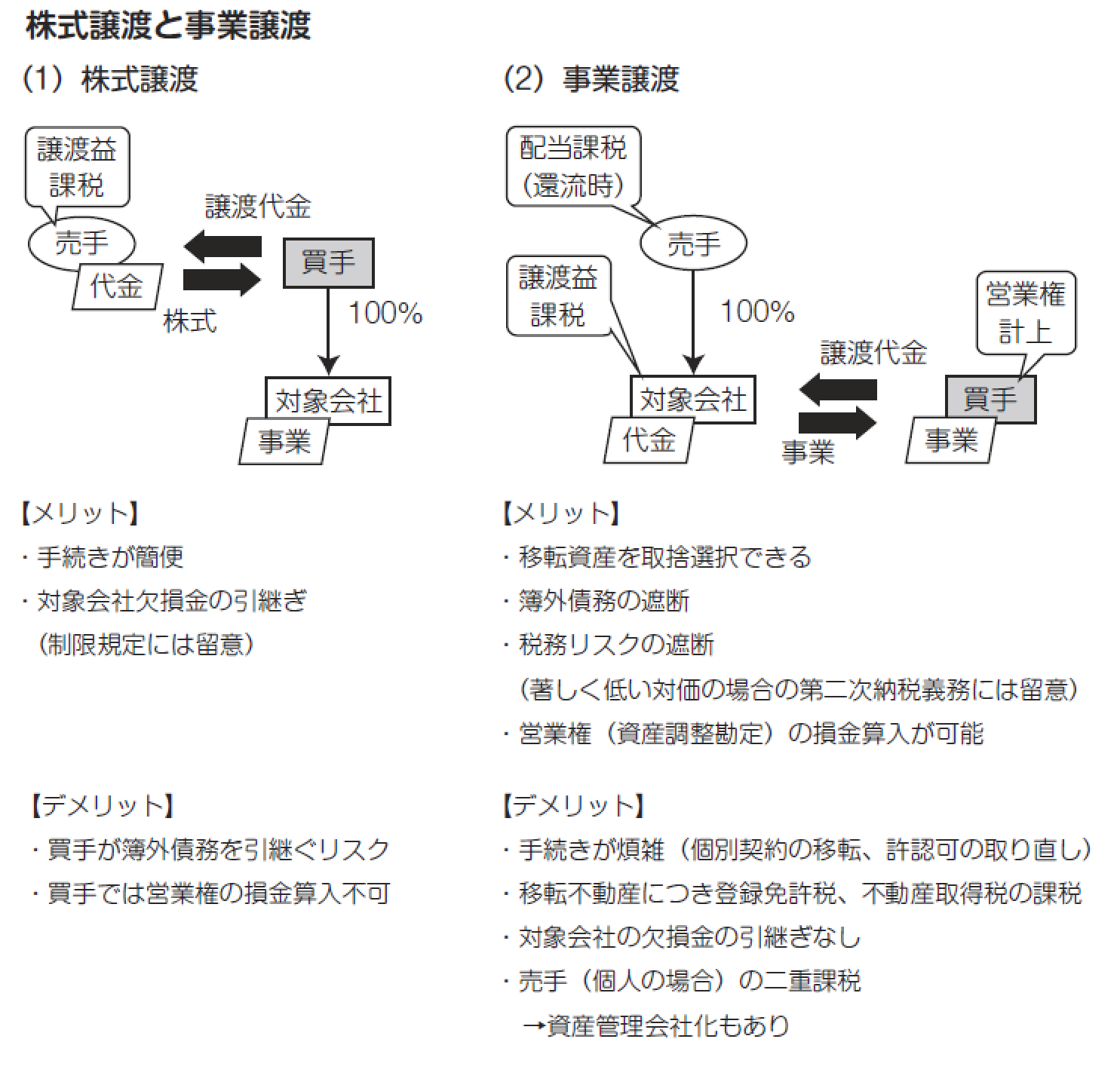

▷関連記事:株式譲渡と事業譲渡~株式譲渡、事業譲渡のメリットとデメリットとは?~

▷関連記事:M&Aの主なスキーム (株式譲渡、事業譲渡、会社分割)~メリットとデメリット?留意点は?~

▷関連記事:どのようにM&Aを行うのか~株式の売買(相対取引、TOB、第三者割当増資)、合併、事業譲渡、会社分割、株式交換・株式移転~

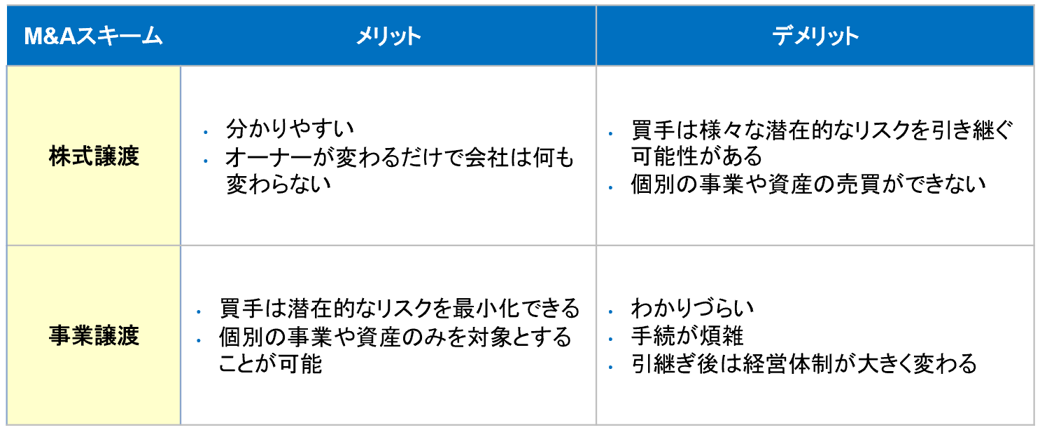

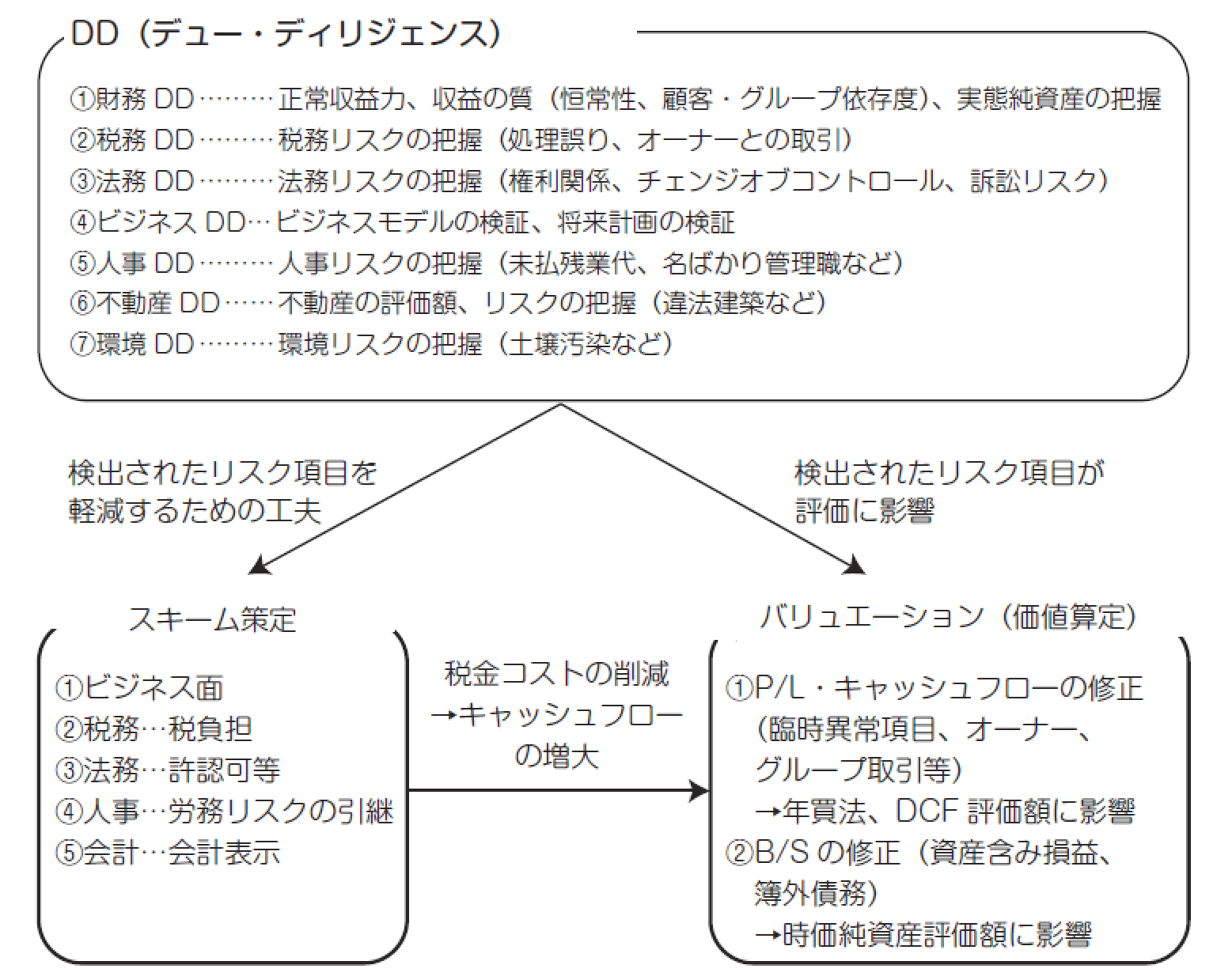

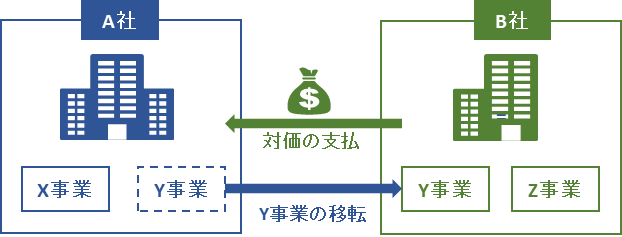

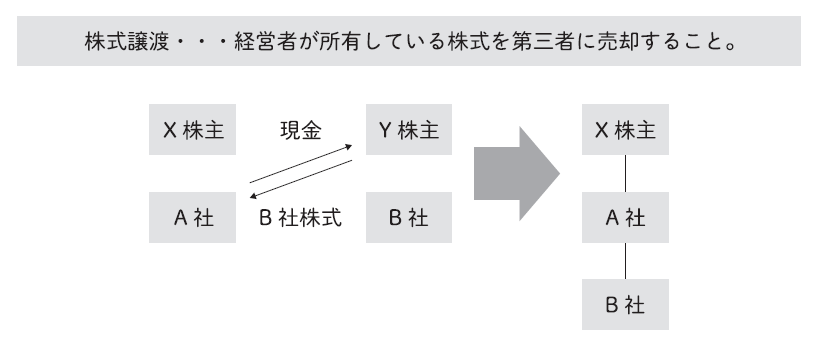

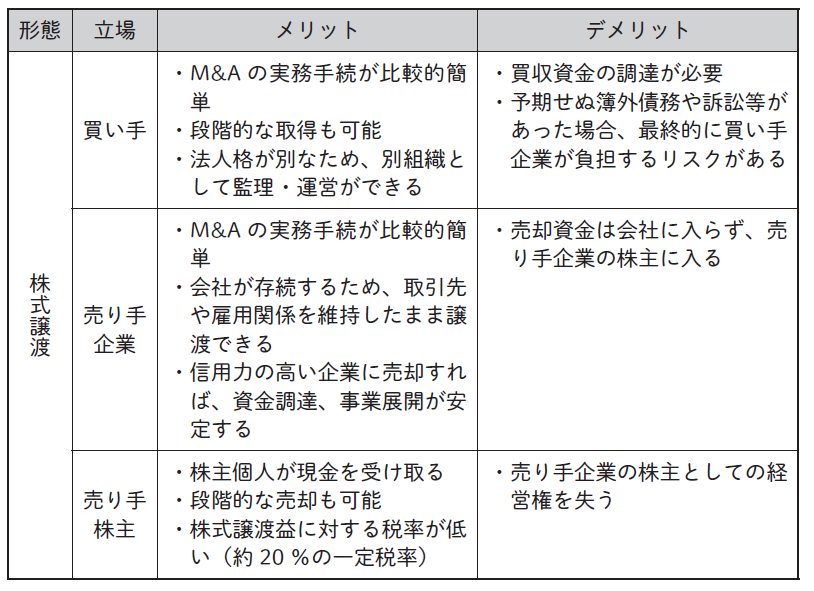

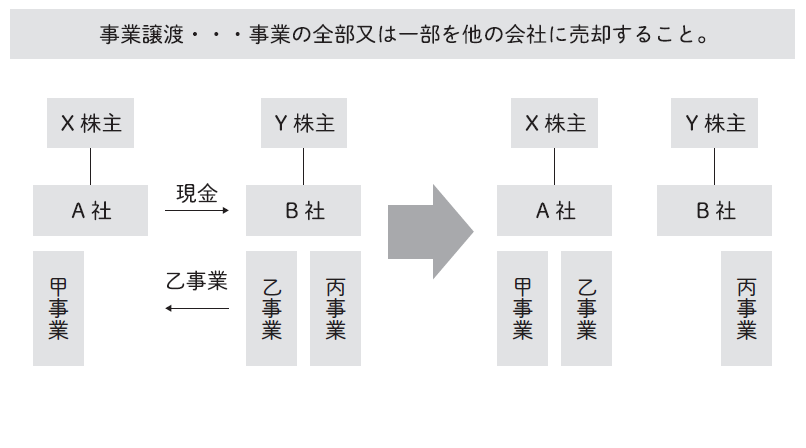

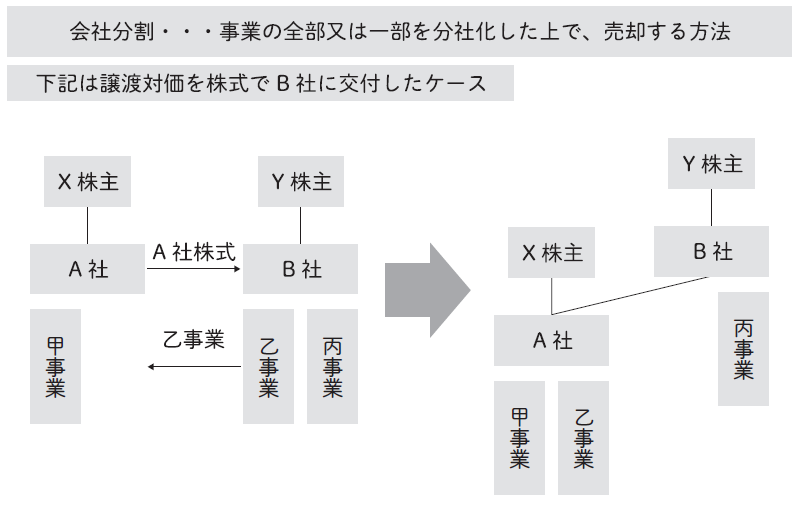

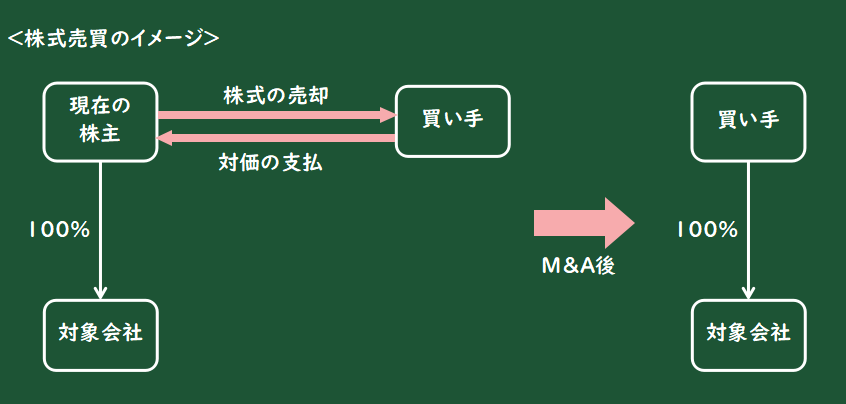

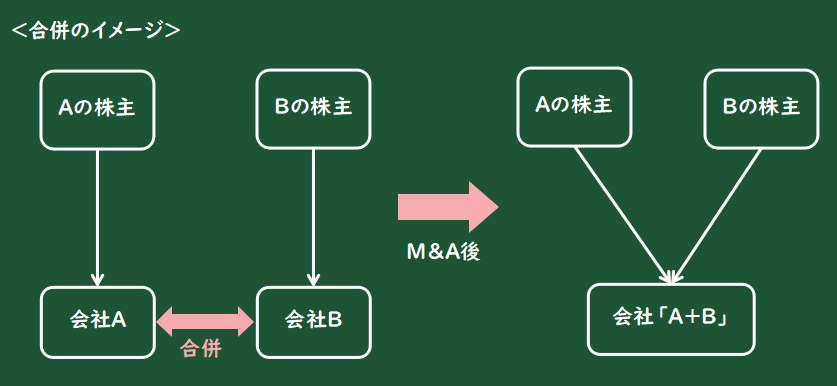

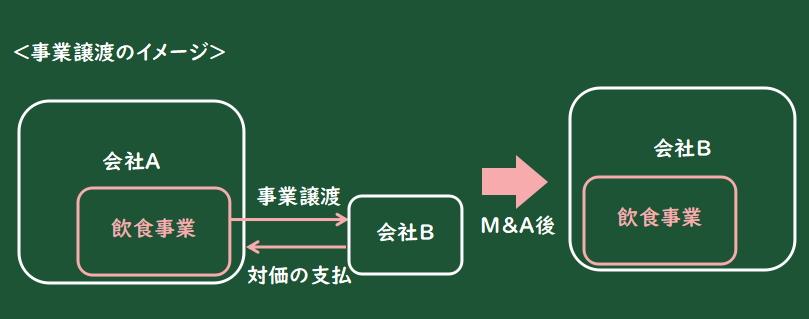

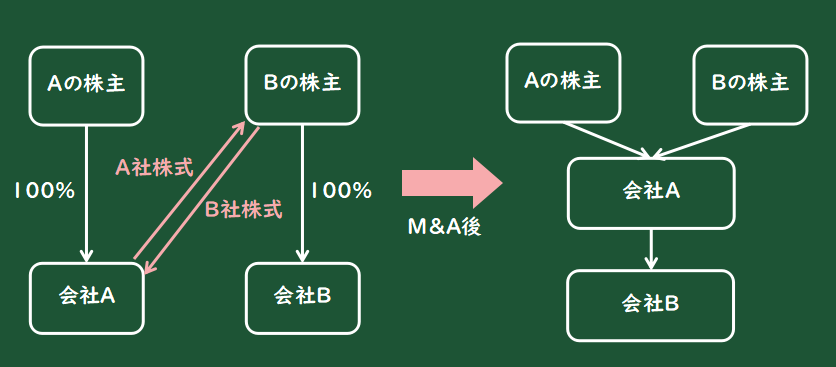

M&Aを検討する場合に、最も多く用いられるスキームは株式譲渡です。株式譲渡によりそのまま親子関係となり、他のスキームと比べとてもシンプルな方法です。一方で、M&Aのニーズとして、会社の一部の事業だけを売却したいというニーズがあり、その場合には株式譲渡は用いずに、会社分割又は事業譲渡を用います。下図のような、A社のY事業をB社に移転するという方法に会社分割又は事業譲渡が用いられます。会社の置かれた状況によりどちらを用いた方がよいかが異なるため、違いを理解しておく必要があります。

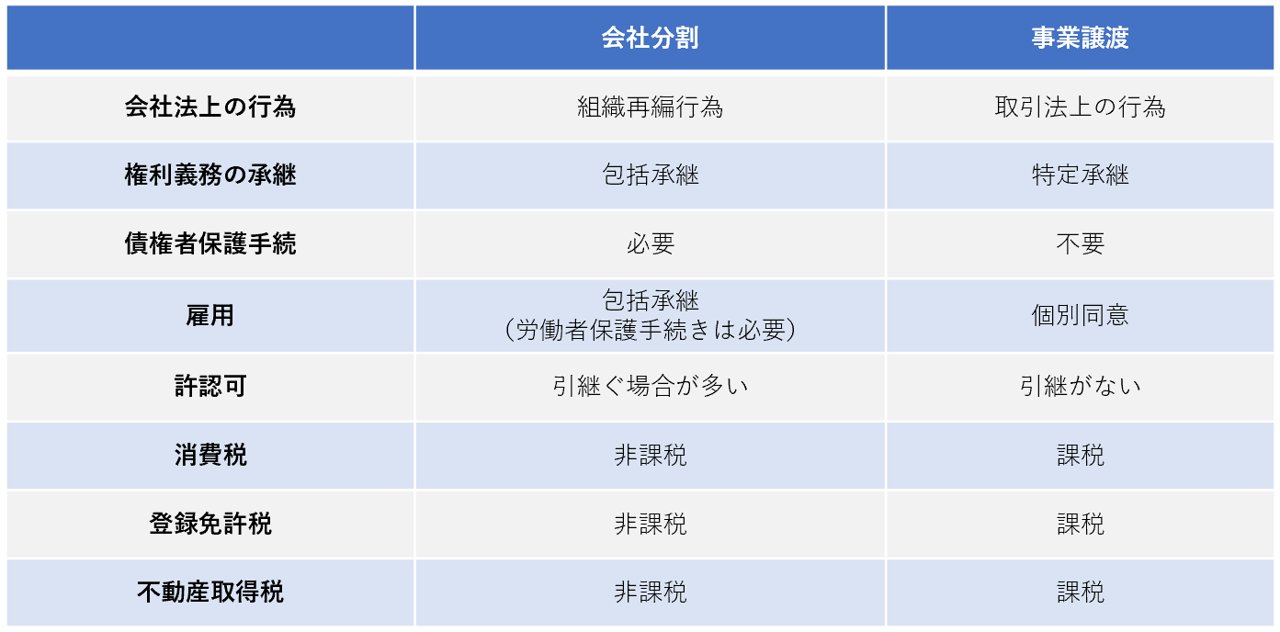

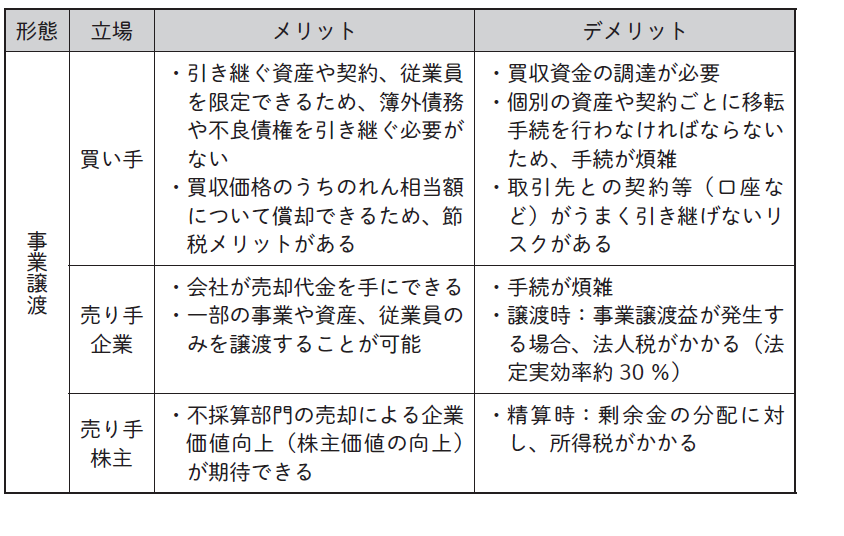

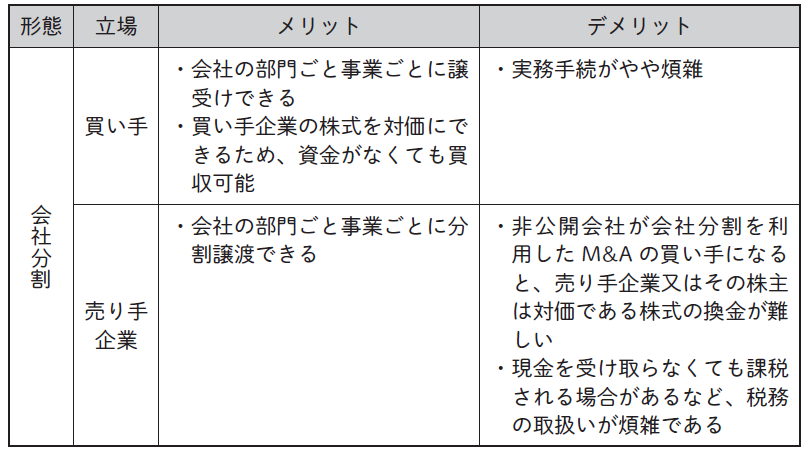

会社分割は組織再編行為であることに対して、事業譲渡は取引法上の行為であることから以下のような違いが生じます。

権利義務の承継には包括承継と特定承継があります。包括承継は、その権利義務の全部または一部を包括的に別の会社へ承継することをいいます。特定承継は事業に関する財産等を個別移転することをいいます。会社分割では権利義務は包括承継となり、事業譲渡では特定承継となります。

会社分割のような組織再編では、資産の変動や債務者の変更により債権者の利害に影響を及ぼす恐れがあります。債権者保護手続きは債権者の利益を守る目的で、会社法で定められた手続きです。官報公告や個別催告で組織再編の通知を受けた債権者は、最低1か月間は異議を述べる機会が与えられます。債権者が異議を申し立てた場合、当事会社は弁済もしくは相当の担保を提供するといった対応をとる必要があります。会社分割では一定の場合を除いて債権者保護手続きが必要であるのに対して、事業譲渡では債権者保護手続きは不要です。

また、雇用、許認可、消費税、登録免許税、不動産取得税等の違いがあるため、譲渡事業の特性等に応じてスキームを検討する必要があります。

留意事項

一般的に、特定承継である事業譲渡は引き継ぐ資産負債、従業員等と個別に特定したうえで契約を行うため実務的に煩雑になります。

また、事業を行うにあたり許認可が必要であり、かつ許認可の取得が容易ではない場合は、事業譲渡では許認可の引継ぎが行われないため、事業運営に支障をきたす可能性があります。

さらに、譲渡事業に多額の不動産が含まれる場合に事業譲渡を選択すると、登録免許税や不動産取得税の金額が高額となります。

上記のように、会社分割と事業譲渡は異なる点が多く、これらの内容を理解せずにスキームを決定すると、思わぬ落とし穴がある場合があるためスキームの選定は専門家を交えて慎重に行いましょう。

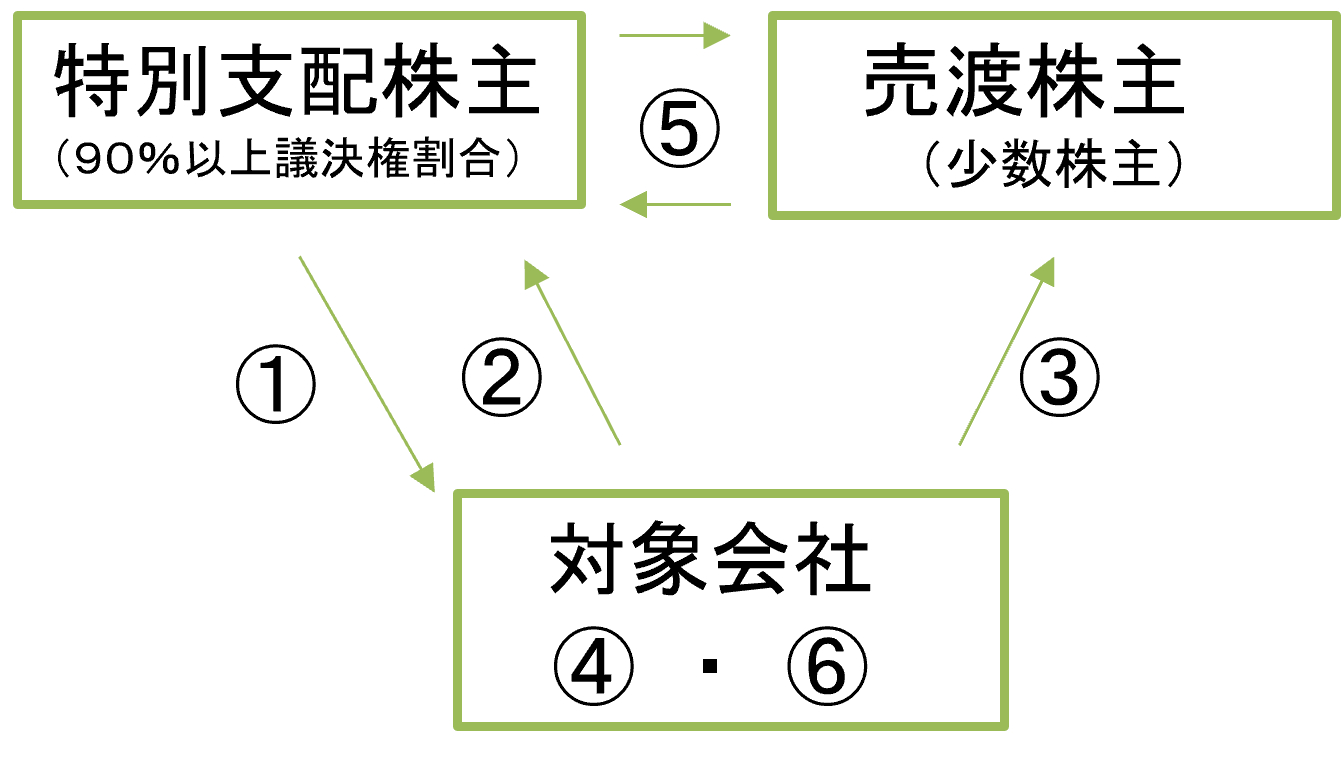

①特別支配株主から対象会社への通知

①特別支配株主から対象会社への通知

.png)

![どのようにM&Aを行うのか ~株式の売買(相対取引、TOB、第三者割当増資)、合併、事業譲渡、会社分割、株式交換・株式移転~[わかりやすい‼ はじめて学ぶM&A 誌上セミナー]](https://links.zeiken.co.jp/wp-content/uploads/2020/07/図1-3.png)

![株式譲渡と事業譲渡 ~株式譲渡、事業譲渡のメリットとデメリットとは?~ [税理士のための中小企業M&Aコンサルティング実務]](https://links.zeiken.co.jp/wp-content/uploads/2019/03/business-2173147_640.jpg)

![新型コロナウイルス等による業績悪化を理由とした M&A ・事業売却[伊藤俊一先生が伝授する!税理士のための中小企業M&Aの実践スキームのポイント]](https://links.zeiken.co.jp/wp-content/uploads/2019/06/pencil-1891732_640.jpg)

![「事業譲渡と株式譲渡」どっちがいいの?-M&Aのスキーム-[M&A担当者がまず押さえておきたい10のポイント]](https://links.zeiken.co.jp/wp-content/uploads/2019/09/home-office-336378_640.jpg)