[税理士のための税務事例解説]

事業承継やM&Aに関する税務事例について、国税OB税理士が解説する事例研究シリーズです。

今回は、「M&A後の会社に従業員として勤務する元役員に係る給与」についてです。

[関連解説]

■【Q&A】特例経営承継期間中に事業が立ち行かなくなった場合の取扱い

■【Q&A】個人版事業承継税制について ~先代事業者が医師、後継者が歯科医師の場合~

[質問]

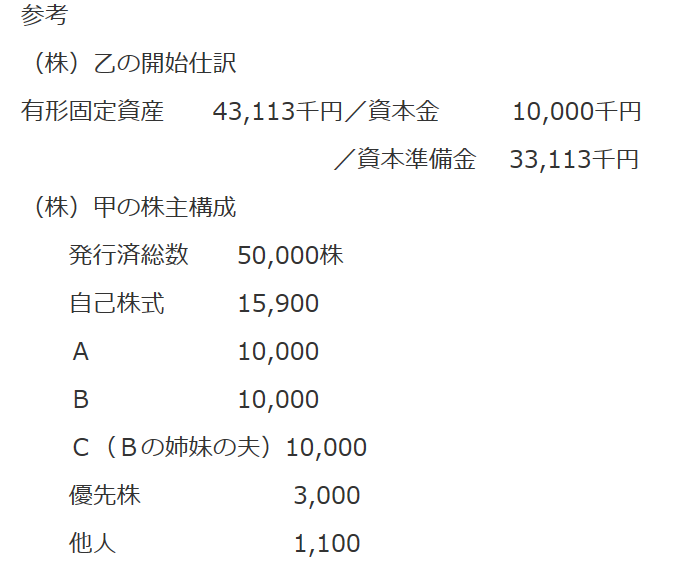

H社の株主兼代表取締役甲(所有株式65%)及び株主兼取締役乙(所有株式35%)は、M&Aにより第三者に所有株式の全てを売却し、同時に役員を辞任し、それぞれ役員退職金を受領する予定です。

乙は、役員辞任後も営業能力を買われ、H社に従業員として残る予定です。乙のH社役員時の報酬は32万円でしたが、H社従業員としての給与は20万円の予定です。

元役員乙に対し、引き続き従業員として上記金額を支給しても問題はないでしょうか。

[回答]

M&A等により企業資本主が変更になった後において、旧役員が、同一社において、経験を生かして従業員として勤務関係を継続することはままあることであって、その者が同社の経営に従事しないのであれば、税務上何ら問題はないものと存じます。

税理士懇話会事例データベースより

(2023年8月29日回答)

[ご注意]

掲載情報は、解説作成時点の情報です。また、例示された質問のみを前提とした解説となります。類似する全ての事案に当てはまるものではございません。個々の事案につきましては、ご自身の判断と責任のもとで適法性・有用性を考慮してご利用いただくようお願い申し上げます。

![【Q&A】M&A後の会社に従業員として勤務する元役員に係る給与[税理士のための税務事例解説]](https://links.zeiken.co.jp/wp-content/uploads/2019/09/tree-736888_1280.jpg)

![【Q&A】税理士法人の出資持分の評価[税理士のための税務事例解説]](https://links.zeiken.co.jp/wp-content/uploads/2019/07/tree-736888_1280.jpg)