[税理士のための税務事例解説]

事業承継やM&Aに関する税務事例について、国税OB税理士が解説する事例研究シリーズです。

今回は、「無対価合併における適格要件について」についてです。

[関連解説]

■【Q&A】適格合併の適否及び被合併法人の未処理欠損金の引継ぎ制限

[質問]

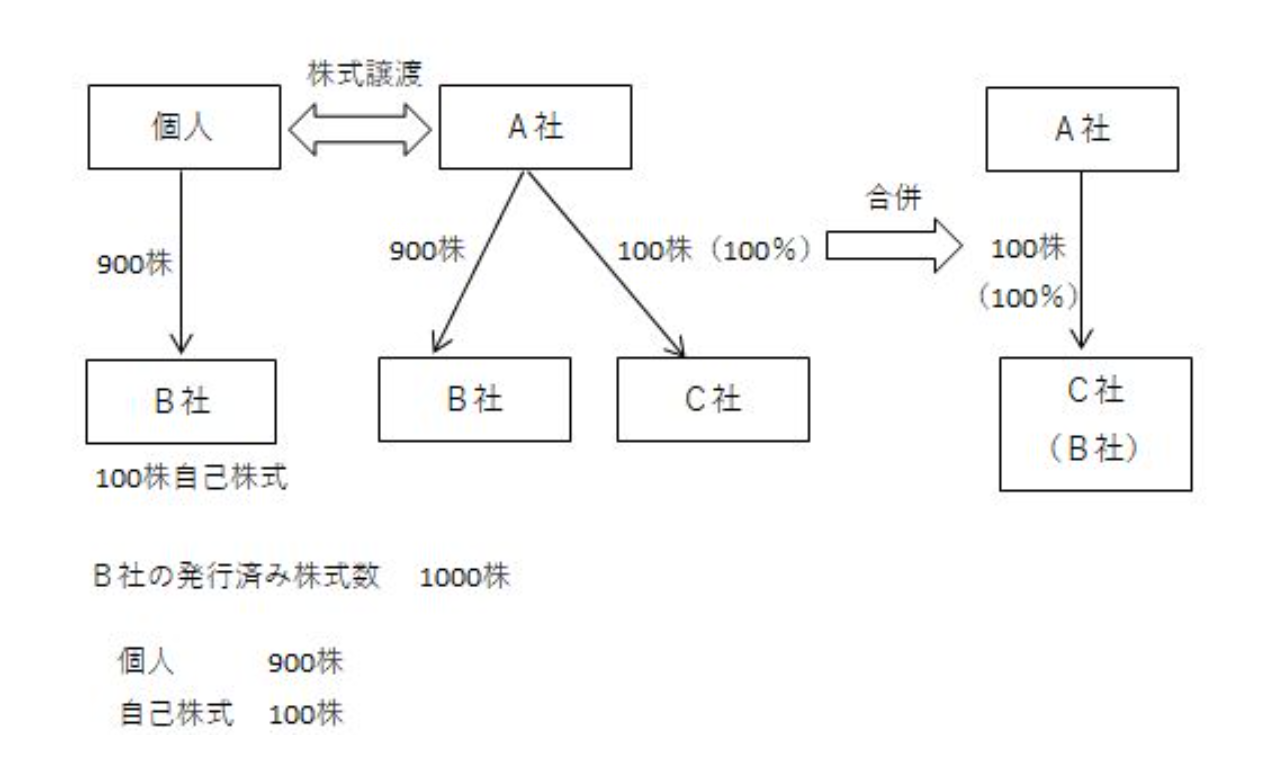

A社はB社の株式を取得後、A社の100%子会社であるC社を存続会社とした合併を予定しています。

100%子会社同士の合併であり、無対価合併とするつもりです。

ここで、B社は自己株式を所有しており、合併と同時に自己株式は消却されることとなると思いますが、このような場合であっても100%子会社同士の無対価合併として適格合併となるでしょうか。

A社・B社・C社ともに8月決算

8月 B社が自己株式取得

9月 A社がB社株式取得

10月 B社とC社が合併

[回答]

被合併法人と合併法人との間に同一の者による完全支配関係があり、合併後もその同一の者による完全支配関係が継続することが見込まれている場合の合併は適格合併に該当します。

ただし、当該合併が無対価合併である場合には、次に掲げる関係がある場合に限られています(令4の3②)。

① 合併法人が被合併法人の発行株式の全部を保有する関係

② 被合併法人及び合併法人の株主のすべてについてその者が保有する被合併法人株式の数の被合併法人の発行済株式の総数のうちに占める割合とその者が保有する合併法人の株式の数の合併法人の発行済総のうちに占める割合とが等しい場合における被合併法人と合併法人との関係

なお、この場合の発行済株式には自己株式を除くとされています(法2十二の七の五)。

ご照会事例については、被合併法人C社と合併法人B社との間にA社による完全支配関係にあることから、上記②の要件を満たすことになりますので、適格無対価合併に該当することになります。

ただし、株式の移動から無対価合併までの一連の取引に経済的合理性がなく、何らかの租税回避行為のみを目的としたものであるとの事実認定によっては、同族会社の行為計算否認規定(法132)及び組織再編成に係る行為計算否認規定(法132の2)に抵触する恐れがありますのでご留意ください。

(参考)

株式会社は、取締役会又は取締役の決議に基づき取得した自己株式を消却することができるとされています(会社法178)。そして、自己株式を消却した場合には、その消却する自己株式の帳簿価額を原則としてその他資本剰余金の額から減額することとされています(会社計算規則24)。

税理士懇話会事例データベースより

(2019年9月24日回答)

[ご注意]

掲載情報は、解説作成時点の情報です。また、例示された質問のみを前提とした解説となります。類似する全ての事案に当てはまるものではございません。個々の事案につきましては、ご自身の判断と責任のもとで適法性・有用性を考慮してご利用いただくようお願い申し上げます。

![【Q&A】無対価合併における適格要件について[税理士のための税務事例解説]](https://links.zeiken.co.jp/wp-content/uploads/2019/09/tree-736888_1280.jpg)